Азиатский финансовый кризис 1997 года был периодом финансового кризиса , охватившего большую часть Восточной и Юго-Восточной Азии в конце 1990-х годов. Кризис начался в Таиланде в июле 1997 года, а затем распространился на несколько других стран с волновым эффектом, вызвав опасения всемирного экономического краха из-за финансовой инфекции . [1] Однако восстановление в 1998–1999 годах было быстрым, и опасения по поводу краха быстро утихли.

Возникнув в Таиланде, где он был известен как кризис Том Ям Кунга ( тайский : วิกฤตต้มยำกุ้ง ) 2 июля, он последовал за финансовым крахом тайского бата после того, как правительство Таиланда было вынуждено отпустить бат из-за нехватки иностранной валюты для поддержки своей валютной привязки к доллару США . Отток капитала последовал почти сразу, положив начало международной цепной реакции. В то время Таиланд приобрел бремя внешнего долга . [2] По мере распространения кризиса другие страны Юго-Восточной Азии, а затем Япония и Южная Корея столкнулись с падением валют, девальвацией фондовых рынков и других цен на активы, а также резким ростом частного долга . [3] [4] Коэффициент внешнего долга к ВВП вырос со 100% до 167% в четырех крупных экономиках Ассоциации государств Юго-Восточной Азии (АСЕАН) в 1993–1996 годах, а затем подскочил выше 180% во время худшего кризиса. В Южной Корее коэффициент вырос с 13% до 21%, а затем достиг 40%, в то время как другие северные новые индустриальные страны показали себя намного лучше. Только в Таиланде и Южной Корее коэффициент обслуживания долга к экспорту вырос. [5]

Южная Корея , Индонезия и Таиланд были странами, наиболее пострадавшими от кризиса. Гонконг , Лаос , Малайзия и Филиппины также пострадали от спада. Бруней , материковый Китай , Япония , Сингапур , Тайвань и Вьетнам пострадали меньше, хотя все они пострадали от общей потери спроса и доверия во всем регионе. Хотя большинство правительств Азии, казалось бы, проводили разумную фискальную политику , Международный валютный фонд (МВФ) вмешался, чтобы инициировать программу на 40 миллиардов долларов для стабилизации валют Южной Кореи, Таиланда и Индонезии, экономики которых особенно сильно пострадали от кризиса. [1]

Однако усилия по сдерживанию мирового экономического кризиса мало что сделали для стабилизации внутренней ситуации в Индонезии. После 30 лет у власти президент Индонезии Сухарто был вынужден уйти в отставку 21 мая 1998 года в результате массовых беспорядков, последовавших за резким ростом цен, вызванным резкой девальвацией рупии . Последствия кризиса сохранялись до 1998 года, когда многие важные акции упали на Уолл-стрит в результате падения стоимости валют России и стран Латинской Америки , что ослабило «спрос этих стран на экспорт США». [6] В 1998 году рост на Филиппинах упал практически до нуля. Только Сингапур оказался относительно изолированным от шока, но тем не менее понес серьезные удары, в основном из-за своего статуса крупного финансового центра и географической близости к Малайзии и Индонезии. Однако к 1999 году аналитики увидели признаки того, что экономики Азии начали восстанавливаться. [7] После кризиса экономики Восточной и Юго-Восточной Азии работали сообща над финансовой стабильностью и улучшением финансового надзора. [8]

Причины этого краха многочисленны и спорны. Экономика Таиланда превратилась в экономический пузырь , подпитываемый горячими деньгами . По мере роста размера пузыря требовалось все больше и больше. Такая же ситуация произошла в Малайзии и Индонезии, где имелось дополнительное осложнение в виде так называемого « капитализма для своих ». [9] Краткосрочный поток капитала был дорогим и часто был в высшей степени обусловлен быстрой прибылью . Деньги на развитие в значительной степени бесконтрольно шли только определенным людям — не обязательно наиболее подходящим или наиболее эффективным, но тем, кто был ближе всего к центрам власти. [10] Слабое корпоративное управление также привело к неэффективным инвестициям и снижению прибыльности. [11] [12]

До 1999 года Азия привлекала почти половину общего притока капитала в развивающиеся страны . Экономики Юго-Восточной Азии, в частности, поддерживали высокие процентные ставки, привлекательные для иностранных инвесторов, ищущих высокую норму прибыли . В результате экономики региона получили большой приток денег и испытали резкий скачок цен на активы. В то же время региональные экономики Таиланда, Малайзии, Индонезии, Сингапура и Южной Кореи испытали высокие темпы роста, 8–12% ВВП, в конце 1980-х и начале 1990-х годов. Это достижение было широко признано финансовыми институтами, включая МВФ и Всемирный банк , и было известно как часть « азиатского экономического чуда ».

В середине 1990-х годов Таиланд , Индонезия и Южная Корея имели большой дефицит текущего счета частного платежного баланса , а поддержание фиксированных обменных курсов стимулировало внешние заимствования и привело к чрезмерной подверженности валютному риску как в финансовом, так и в корпоративном секторах.

В середине 1990-х годов ряд внешних потрясений начал менять экономическую среду. Девальвация китайского юаня и японской иены , последовавшая за укреплением последней из-за Соглашения Плаза 1985 года, повышение процентных ставок в США, приведшее к сильному доллару США, и резкое падение цен на полупроводники — все это отрицательно сказалось на их росте. [13] Когда экономика США восстанавливалась после рецессии в начале 1990-х годов, Федеральный резервный банк США под руководством Алана Гринспена начал повышать процентные ставки в США, чтобы остановить инфляцию .

Это сделало Соединенные Штаты более привлекательным местом для инвестиций по сравнению с Юго-Восточной Азией, которая привлекала потоки горячих денег через высокие краткосрочные процентные ставки, и повысило стоимость доллара США. Для стран Юго-Восточной Азии, чьи валюты были привязаны к доллару США, более высокий курс доллара США привел к тому, что их собственный экспорт стал более дорогим и менее конкурентоспособным на мировых рынках. В то же время рост экспорта Юго-Восточной Азии резко замедлился весной 1996 года, ухудшив их текущее положение счета.

Некоторые экономисты выдвинули растущий экспорт Китая как фактор, способствующий замедлению роста экспорта стран АСЕАН, хотя эти экономисты утверждают, что основной причиной их кризисов были чрезмерные спекуляции недвижимостью. [14] Китай начал эффективно конкурировать с другими азиатскими экспортерами, особенно в 1990-х годах после реализации ряда экспортно-ориентированных реформ. Другие экономисты оспаривают влияние Китая, отмечая, что и АСЕАН, и Китай испытали одновременный быстрый рост экспорта в начале 1990-х годов. [15]

Многие экономисты полагают, что азиатский кризис был вызван не рыночной психологией или технологиями, а политикой, которая исказила стимулы в отношениях кредитора и заемщика. В результате большие объемы кредита , которые стали доступны, создали высокозаемный экономический климат и подтолкнули цены на активы до неустойчивого уровня, особенно в непроизводственных секторах экономики, таких как недвижимость. [16] Эти цены на активы в конечном итоге начали падать, заставляя людей и компании не выполнять свои долговые обязательства.

Последовавшая за этим паника среди кредиторов привела к большому изъятию кредитов из стран, охваченных кризисом, что вызвало кредитный кризис и дальнейшие банкротства. Кроме того, когда иностранные инвесторы попытались изъять свои деньги, валютный рынок был переполнен валютами стран, охваченных кризисом, что оказало обесценивающее давление на их обменные курсы. Чтобы предотвратить падение стоимости валют, правительства этих стран подняли внутренние процентные ставки до чрезвычайно высоких уровней (чтобы помочь уменьшить отток капитала , сделав кредитование более привлекательным для инвесторов) и вмешались в валютный рынок, скупая излишки национальной валюты по фиксированному обменному курсу за счет иностранных резервов . Ни один из этих политических ответов не мог поддерживаться долго, поскольку у нескольких стран были недостаточные уровни валютных резервов. [17]

Очень высокие процентные ставки, которые могут быть чрезвычайно разрушительными для здоровой экономики, нанесли еще больший ущерб экономикам в и без того хрупком состоянии, в то время как центральные банки истощали валютные резервы, которых у них было ограниченное количество. Когда стало ясно, что поток капитала, покидающего эти страны, не остановить, власти перестали защищать фиксированные обменные курсы и позволили своим валютам плавать . В результате обесцененная стоимость этих валют означала, что обязательства, выраженные в иностранной валюте , существенно выросли в национальной валюте, что привело к большему количеству банкротств и дальнейшему углублению кризиса. [18]

Другие экономисты, включая Джозефа Стиглица и Джеффри Сакса , преуменьшали роль реальной экономики в кризисе по сравнению с финансовыми рынками. Скорость, с которой произошел кризис, побудила Сакса и других сравнить его с классическим банковским набегом, вызванным внезапным шоком риска. Сакс указал на строгую денежно-кредитную и сдерживающую фискальную политику, проводимую правительствами по совету МВФ после кризиса, в то время как Фредерик Мишкин указывает на роль асимметричной информации на финансовых рынках, которая привела к « стадному менталитету » среди инвесторов, что увеличило небольшой риск в реальной экономике. Таким образом, кризис привлек внимание поведенческих экономистов, интересующихся рыночной психологией . [19]

Другая возможная причина внезапного шока риска может быть также связана с передачей суверенитета Гонконга 1 июля 1997 года . В 1990-е годы горячие деньги хлынули в регион Юго-Восточной Азии через финансовые хабы , особенно Гонконг. Инвесторы часто не знали о фактических основах или профилях риска соответствующих экономик, и как только кризис охватил регион, политическая неопределенность относительно будущего Гонконга как азиатского финансового центра заставила некоторых инвесторов вообще уйти из Азии. Это сокращение инвестиций только ухудшило финансовые условия в Азии [20] [ необходим лучший источник ] (впоследствии приведшее к обесцениванию тайского бата 2 июля 1997 года). [21]

Несколько тематических исследований по теме применения сетевого анализа финансовой системы помогают объяснить взаимосвязанность финансовых рынков , а также значение надежности концентраторов ( или основных узлов). [22] [23] [24] Любые отрицательные внешние эффекты в концентраторах создают волновой эффект через финансовую систему и экономику (а также любые связанные экономики) в целом. [25] [26] [ 27]

Министры иностранных дел [ кто? ] 10 стран АСЕАН считали, что хорошо скоординированная манипуляция их валютами была преднамеренной попыткой дестабилизировать экономику АСЕАН [ нужна ссылка ] . Премьер-министр Малайзии Махатхир Мохамад обвинил Джорджа Сороса и других валютных трейдеров в разрушении экономики Малайзии с помощью валютных спекуляций . [28] Сорос утверждает, что был покупателем ринггита во время его падения, [29] продав его в 1997 году.

На 30-й встрече министров АСЕАН, состоявшейся в Субанг-Джая , Малайзия , министры иностранных дел 25 июля 1997 года опубликовали совместную декларацию, в которой выразили серьезную обеспокоенность и призвали к дальнейшей активизации сотрудничества АСЕАН для защиты и продвижения интересов АСЕАН в этом отношении. [30] По совпадению, в тот же день центральные банкиры большинства затронутых стран находились на встрече EMEAP (Исполнительное совещание Восточной Азии и Тихого океана) в Шанхае, и им не удалось реализовать «Новое соглашение о займах». Годом ранее министры финансов этих же стран присутствовали на 3-й встрече министров финансов АТЭС в Киото , Япония, 17 марта 1996 года, и, согласно этой совместной декларации, они не смогли удвоить суммы, доступные в рамках «Генерального соглашения о займах» и «Чрезвычайного финансового механизма».

Масштаб и серьезность крахов привели к срочной необходимости внешнего вмешательства. Поскольку страны, переживающие кризис, были одними из самых богатых в своем регионе и в мире, и поскольку на кону были сотни миллиардов долларов, любой ответ на кризис, скорее всего, был бы совместным и международным. Международный валютный фонд создал ряд мер по спасению («спасательных пакетов») для наиболее пострадавших экономик, чтобы позволить им избежать дефолта , привязав эти пакеты к реформам валютной, банковской и финансовой систем. [31] Из-за участия МВФ в финансовом кризисе термин «кризис МВФ» стал способом обозначения азиатского финансового кризиса в странах, которые были затронуты. [32] [33] [ нужен лучший источник ]

Поддержка МВФ была обусловлена серией экономических реформ, « пакетом структурной перестройки » (SAP). Пакеты структурной перестройки призывали страны, охваченные кризисом, сократить государственные расходы и дефицит, позволить неплатежеспособным банкам и финансовым учреждениям обанкротиться и агрессивно повысить процентные ставки. Обоснование состояло в том, что эти шаги восстановят доверие к фискальной платежеспособности стран , накажут неплатежеспособные компании и защитят валютные ценности. Прежде всего, было оговорено, что финансируемый МВФ капитал должен был управляться рационально в будущем, без получения средств привилегированными сторонами. По крайней мере в одной из пострадавших стран ограничения на иностранную собственность были значительно снижены. [34]

Должны были быть созданы адекватные государственные средства контроля для надзора за всеми финансовыми действиями, которые должны были быть независимы, в теории, от частных интересов. Неплатежеспособные учреждения должны были быть закрыты, а сама неплатежеспособность должна была быть четко определена. Кроме того, финансовые системы должны были стать «прозрачными», то есть предоставлять тот вид финансовой информации, который используется на Западе для принятия финансовых решений. [35]

Когда страны впали в кризис, многие местные предприятия и правительства, которые брали кредиты в долларах США, которые внезапно стали намного дороже по сравнению с местной валютой, которая формировала их заработанный доход, оказались неспособными платить своим кредиторам. Динамика ситуации была похожа на динамику латиноамериканского долгового кризиса . Эффекты SAP были неоднозначными, а их воздействие — спорным. Критики, однако, отметили сдерживающий характер этой политики, утверждая, что в условиях рецессии традиционным кейнсианским ответом было увеличение государственных расходов, поддержка крупных компаний и снижение процентных ставок.

Аргументация заключалась в том, что, стимулируя экономику и предотвращая рецессию , правительства могли бы восстановить доверие, предотвращая при этом экономические потери . Они указали, что правительство США проводило экспансионистскую политику, такую как снижение процентных ставок, увеличение государственных расходов и сокращение налогов, когда сами Соединенные Штаты вступили в рецессию в 2001 году, и, возможно, то же самое в фискальной и денежно-кредитной политике во время мирового финансового кризиса 2008–2009 годов.

Многие комментаторы в ретроспективе критиковали МВФ за поощрение развивающихся экономик Азии идти по пути «ускоренного капитализма», что означает либерализацию финансового сектора (устранение ограничений на потоки капитала), поддержание высоких внутренних процентных ставок для привлечения портфельных инвестиций и банковского капитала, а также привязку национальной валюты к доллару, чтобы застраховать иностранных инвесторов от валютного риска. [36]

Традиционная экономическая стратегия высоких процентных ставок обычно применяется органами денежно-кредитного регулирования для достижения цепочек целей: сокращения денежной массы , сдерживания валютных спекуляций , стабилизации обменного курса, сдерживания обесценивания валюты и, в конечном итоге, сдерживания инфляции .

Во время азиатского кризиса высшие должностные лица МВФ следующим образом обосновали предписанные ими высокие процентные ставки:

Из выступления Стэнли Фишера , первого заместителя директора-распорядителя МВФ, в 1998 году: [37]

Когда их правительства «обратились в МВФ, резервы Таиланда и Южной Кореи были опасно низкими, а индонезийская рупия была чрезмерно обесценена. Таким образом, первым делом было... восстановить доверие к валюте. Чтобы добиться этого, страны должны сделать хранение национальной валюты более привлекательным, что, в свою очередь, требует временного повышения процентных ставок, даже если более высокие процентные издержки усложнят положение слабых банков и корпораций... Почему бы не работать с более низкими процентными ставками и большей девальвацией? Это уместный компромисс, но не может быть никаких сомнений в том, что степень девальвации в азиатских странах является чрезмерной, как с точки зрения отдельных стран, так и с точки зрения международной системы. Если сначала взглянуть на отдельную страну, компании со значительными долгами в иностранной валюте, как и многие компании в этих странах, пострадают гораздо больше от... валюты (обесценивания), чем от временного повышения внутренних процентных ставок... Таким образом, с точки зрения макроэкономики... денежно-кредитная политика должна быть жесткой, чтобы восстановить доверие к валюте....

От тогдашнего управляющего директора МВФ Мишеля Камдессю : [38]

Чтобы обратить вспять (обесценивание валюты), странам необходимо сделать хранение национальной валюты более привлекательным, а это означает временное повышение процентных ставок, даже если это (наносит ущерб) слабым банкам и корпорациям.

С 1985 по 1996 год экономика Таиланда росла в среднем более чем на 9% в год, что было самым высоким темпом экономического роста среди всех стран в то время. Инфляция поддерживалась на достаточно низком уровне в диапазоне 3,4–5,7%. [39] Бат был привязан к курсу 25 за доллар США.

14 и 15 мая 1997 года тайский бат подвергся массированным спекулятивным атакам. 30 июня 1997 года премьер-министр Чавалит Йонгчайюд заявил, что не будет девальвировать бат. Однако у Таиланда не было валютных резервов для поддержки валютной привязки USD-Baht, и правительство Таиланда в конечном итоге было вынуждено 2 июля 1997 года отпустить бат на плавающий курс, позволив валютному рынку устанавливать стоимость бата. Это вызвало цепную реакцию событий, в конечном итоге приведшую к общерегиональному кризису. [40]

Быстрорастущая экономика Таиланда остановилась на фоне массовых увольнений в сфере финансов, недвижимости и строительства, что привело к возвращению огромного количества рабочих в свои деревни в сельской местности и отправке 600 000 иностранных рабочих обратно в свои родные страны. [41] Бат стремительно девальвировал и потерял более половины своей стоимости. Бат достиг самой низкой точки в 56 единиц за доллар США в январе 1998 года. Фондовый рынок Таиланда упал на 75%. Finance One, крупнейшая тайская финансовая компания до того времени, рухнула. [42]

11 августа 1997 года МВФ представил пакет помощи Таиланду в размере более 17 миллиардов долларов, при соблюдении таких условий, как принятие законов, касающихся процедур банкротства (реорганизации и реструктуризации), и установление прочных рамок регулирования для банков и других финансовых учреждений. 20 августа 1997 года МВФ одобрил еще один пакет помощи в размере 2,9 миллиарда долларов.

В результате кризиса бедность и неравенство возросли, а занятость, заработная плата и социальное обеспечение снизились. [43]

После азиатского финансового кризиса 1997 года доход на северо-востоке, самой бедной части страны, вырос на 46 процентов с 1998 по 2006 год. [44] Общенациональный уровень бедности снизился с 21,3 до 11,3 процентов. [45] Коэффициент Джини в Таиланде , мера неравенства доходов , снизился с 0,525 в 2000 году до 0,499 в 2004 году (он вырос с 1996 по 2000 год) по сравнению с азиатским финансовым кризисом 1997 года. [46]

К 2001 году экономика Таиланда восстановилась. Растущие налоговые поступления позволили стране сбалансировать свой бюджет и выплатить долги МВФ в 2003 году, на четыре года раньше срока. Тайский бат продолжал укрепляться до 29 бат за доллар США в октябре 2010 года.

В июне 1997 года Индонезия, казалось, была далека от кризиса. В отличие от Таиланда, в Индонезии была низкая инфляция, торговый профицит более 900 миллионов долларов, огромные валютные резервы более 20 миллиардов долларов и хороший банковский сектор. Однако большое количество индонезийских корпораций занимали в долларах США. Эта практика хорошо работала для этих корпораций в предыдущие годы, поскольку рупия укреплялась по отношению к доллару; их эффективные уровни задолженности и издержки финансирования снижались по мере роста стоимости местной валюты.

В июле 1997 года, когда Таиланд отпустил бат, денежные власти Индонезии расширили валютный торговый коридор рупии с 8% до 12%. В результате рупия внезапно подверглась серьезной атаке в августе. Поэтому 14 числа месяца режим управляемого плавающего валютного курса был заменен на режим свободно плавающего валютного курса. Из-за этого сдвига рупия еще больше упала. МВФ выступил с пакетом помощи в размере 23 млрд долларов, но рупия продолжала тонуть на фоне опасений по поводу корпоративных долгов, массовой продажи рупии и высокого спроса на доллары. Рупия и фондовая биржа Джакарты достигли исторического минимума в сентябре. Moody's в конечном итоге понизило рейтинг долгосрочного долга Индонезии до « мусорных облигаций ». [47]

Хотя кризис рупий начался в июле и августе 1997 года, он усилился в ноябре, когда последствия летней девальвации проявились в корпоративных балансах. Компаниям, которые занимали в долларах, пришлось столкнуться с более высокими издержками, наложенными на них падением рупии, и многие отреагировали покупкой долларов путем продажи рупий, еще больше подрывая стоимость последних. До кризиса обменный курс между рупией и долларом составлял примерно 2600 рупий за 1 доллар США. [48] Курс упал до более чем 11 000 рупий за 1 доллар США 9 января 1998 года, спотовые курсы превышали 14 000 в течение 23–26 января и снова торговались выше 14 000 в течение примерно шести недель в течение июня–июля 1998 года. 31 декабря 1998 года курс был почти точно 8000 за 1 доллар США. [49] В том году Индонезия потеряла 13,5% своего ВВП.

В феврале 1998 года президент Сухарто уволил действующего губернатора Банка Индонезии Дж. Соедраджада Дживандоно , но этого оказалось недостаточно. В разгар массовых беспорядков в мае 1998 года Сухарто ушел в отставку под давлением общественности, и его заменил вице-президент Б. Дж. Хабиби .

В результате финансового кризиса, поразившего страну, многие факторы, вытекающие из всех аспектов, включая трансляцию спортивных мероприятий на индонезийском телевидении, включают:

Кроме того, Гран-при Индонезии по мотоциклам , который проводился в Сентуле , был исключен из календарей Superbike и MotoGP 1998 года . Чемпионат мира по ралли также исключил Ралли Индонезия из своего календаря 1998 года .

Банковский сектор был обременен невозвратными кредитами , поскольку его крупные корпорации финансировали агрессивные расширения. В то время спешно создавались крупные конгломераты , чтобы конкурировать на мировой арене. Многие предприятия в конечном итоге не смогли обеспечить окупаемость и прибыльность. Чеболи , южнокорейские конгломераты, просто поглощали все больше и больше капиталовложений. В конечном итоге избыточный долг привел к крупным банкротствам и поглощениям.

Среди прочих стимулов, кризис привел к банкротству крупных корейских компаний, спровоцировав не только корпорации, но и правительственных чиновников на коррупцию. Скандал Ханбо в начале 1997 года выявил экономические слабости Южной Кореи и проблемы коррупции перед международным финансовым сообществом. [50] [51] Позже в том же году, в июле, третий по величине производитель автомобилей в Южной Корее, Kia Motors , запросил экстренные кредиты. [52] Эффект домино от краха крупных южнокорейских компаний привел к росту процентных ставок и оттоку международных инвесторов. [53]

Вслед за спадом на азиатском рынке Moody's понизило кредитный рейтинг Южной Кореи с A1 до A3 28 ноября 1997 года и снова понизило до B2 11 декабря. Это способствовало дальнейшему снижению южнокорейских акций, поскольку фондовые рынки уже были медвежьими в ноябре. Сеульская фондовая биржа упала на 4% 7 ноября 1997 года. 8 ноября она упала на 7%, что стало ее самым большим однодневным падением на тот момент. А 24 ноября акции упали еще на 7,2% из-за опасений, что МВФ потребует жестких реформ. В 1998 году Hyundai Motor Company поглотила Kia Motors. Предприятие Samsung Motors стоимостью 5 миллиардов долларов было распущено из-за кризиса, и в конечном итоге Daewoo Motors была продана американской компании General Motors (GM).

Международный валютный фонд (МВФ) предоставил 58,4 млрд долларов США в качестве пакета помощи. [54] Взамен Корея была обязана принять меры по реструктуризации. [55] Потолок иностранных инвестиций в корейские компании был повышен с 26 процентов до 100 процентов. [56] Кроме того, корейское правительство начало программу реформирования финансового сектора. В рамках программы 787 неплатежеспособных финансовых учреждений были закрыты или объединены к июню 2003 года. [57] Количество финансовых учреждений, в которые инвестировали иностранные инвесторы, быстро возросло. Примерами служат поглощение New Bridge Capital банка Korea First Bank.

Южнокорейская вона , тем временем, ослабла до более чем 1700 за доллар США с примерно 800, но позже сумела восстановиться. Однако, как и чеболи, правительство Южной Кореи не избежало потерь. Соотношение ее государственного долга к ВВП более чем удвоилось (примерно с 13% до 30%) в результате кризиса.

В мае 1997 года Центральный банк Филиппин , центральный банк страны, повысил процентные ставки на 1,75 процентных пункта и снова на 2 пункта 19 июня. Таиланд спровоцировал кризис 2 июля, а 3 июля Центральный банк Филиппин вмешался, чтобы защитить песо , повысив ставку овернайт с 15% до 32% в начале азиатского кризиса в середине июля 1997 года. Песо упал с 26 песо за доллар в начале кризиса до 46,50 песо в начале 1998 года и до 53 песо в июле 2001 года. [58]

ВВП Филиппин сократился на 0,6% в худшую часть кризиса, но вырос на 3% к 2001 году, несмотря на скандалы администрации Джозефа Эстрады в 2001 году, особенно скандал «jueteng», в результате которого индекс PSE Composite , основной индекс Филиппинской фондовой биржи, упал до 1000 пунктов с максимума в 3448 пунктов в 1997 году. Стоимость песо снизилась примерно до 55,75 песо за доллар США. Позже в том же году Эстрада был на грани импичмента, но его союзники в сенате проголосовали против продолжения разбирательства.

Это привело к народным протестам, кульминацией которых стала « Революция EDSA II », которая привела к его отставке и возведению на пост президента Глории Макапагал Арройо . Во время ее президентства кризис в стране стих. Филиппинское песо выросло примерно до 50 песо к концу года и торговалось по курсу около 41 песо за доллар в конце 2007 года. Фондовый рынок также достиг исторического максимума в 2007 году (превзойденного к февралю 2018 года), а экономика выросла более чем на 7 процентов, что стало самым высоким показателем за почти два десятилетия.

Неконвертируемый счет капитала Китая и его валютный контроль сыграли решающую роль в ограничении последствий кризиса. [59]

Китайская валюта, ренминби (RMB), была привязана в 1994 году к доллару США в соотношении 8,3 RMB к доллару. В значительной степени удерживаясь над схваткой в течение 1997–1998 годов, в западной прессе появились серьезные предположения о том, что Китай вскоре будет вынужден девальвировать свою валюту, чтобы защитить конкурентоспособность своего экспорта по сравнению со странами АСЕАН , чей экспорт стал дешевле по сравнению с китайским. Однако неконвертируемость RMB защитила его стоимость от валютных спекулянтов, и было принято решение сохранить привязку валюты, тем самым улучшив положение страны в Азии. Привязка валюты была частично отменена в июле 2005 года, поднявшись на 2,3% по отношению к доллару, что отражало давление со стороны Соединенных Штатов. [60]

В отличие от инвестиций многих стран Юго-Восточной Азии, почти все иностранные инвестиции Китая принимали форму заводов на местах, а не ценных бумаг, что ограждало страну от быстрого оттока капитала . Хотя Китай не был затронут кризисом по сравнению с Юго-Восточной Азией и Южной Кореей, рост ВВП резко замедлился в 1998 и 1999 годах, что привлекло внимание к структурным проблемам в его экономике. В частности, азиатский финансовый кризис убедил китайское правительство в необходимости решения проблем его огромной финансовой слабости, такой как наличие слишком большого количества неработающих кредитов в его банковской системе и сильная зависимость от торговли с Соединенными Штатами. [61]

Другие азиатские страны, сильно пострадавшие от кризиса, обратились за помощью к Соединенным Штатам или Японии, чтобы те вытащили их из трудных экономических условий. [62] Поскольку Соединенные Штаты и Япония действовали медленно, Китай сделал весьма ценный символический жест, отказавшись девальвировать свою собственную валюту (что, предположительно, вызвало бы серию конкурентных девальваций с серьезными последствиями для региона). [62] Вместо этого Китай выделил 4 миллиарда долларов соседним странам посредством сочетания двусторонней финансовой помощи и внесения вклада в пакеты финансовой помощи МВФ. [62]

В 1999 году в результате этих действий Всемирный банк в одном из своих докладов назвал Китай «источником стабильности для региона». [62]

Азиатский финансовый кризис помог укрепить мнение китайских политиков о том, что Китаю не следует двигаться в сторону либеральной рыночной экономики, и что его реформы и открытость должны быть сосредоточены на ужесточении финансового регулирования и сопротивлении иностранному давлению с целью преждевременного открытия финансовых рынков страны. [63] : 53 Уроки, извлеченные политиками после финансового кризиса, также стали важным фактором в развитии подхода Китая к управлению государственными активами, в частности его валютными резервами , и создании им суверенных фондов, начиная с Central Huijin . [63] : 11–12

В октябре 1997 года гонконгский доллар , который был привязан к доллару США на уровне 7,8 с 1983 года, оказался под спекулятивным давлением, поскольку уровень инфляции в Гонконге был значительно выше, чем в Соединенных Штатах в течение многих лет. Денежные власти потратили более 1 миллиарда долларов на защиту местной валюты. Поскольку Гонконг имел более 80 миллиардов долларов в валютных резервах , что эквивалентно 700% его денежной массы M1 и 45% его денежной массы M3, Денежное управление Гонконга (HKMA, по сути центральный банк региона) сумело сохранить привязку. [64]

Фондовые рынки становились все более и более волатильными; между 20 и 23 октября индекс Hang Seng упал на 23%. Затем HKMA пообещала защитить валюту. 23 октября 1997 года она подняла процентные ставки по однодневным ставкам с 8% до 23%, а в какой-то момент и до 280%. HKMA осознала, что спекулянты пользуются уникальной системой валютного совета города , в которой ставки по однодневным ставкам ( HIBOR ) автоматически увеличиваются пропорционально крупным чистым продажам местной валюты. Однако повышение ставок усилило понижательное давление на фондовый рынок, позволив спекулянтам получать прибыль за счет коротких продаж акций. HKMA начала покупать акции-компоненты индекса Hang Seng в середине августа 1998 года.

HKMA и Дональд Цанг , тогдашний финансовый секретарь, объявили войну спекулянтам. Правительство в конечном итоге купило акции различных компаний на сумму около 120 млрд гонконгских долларов (15 млрд долларов США) [65] и стало крупнейшим акционером некоторых из этих компаний (например, правительству принадлежало 10% HSBC ) в конце августа, когда военные действия закончились закрытием августовского фьючерсного контракта на индекс Hang Seng. В 1999 году правительство начало продавать эти акции, запустив Tracker Fund of Hong Kong , получив прибыль около 30 млрд гонконгских долларов (4 млрд долларов США). [66]

В июле 1997 года, в течение нескольких дней после девальвации тайского бата , малазийский ринггит активно торговался спекулянтами. Ночная ставка подскочила с менее чем 8% до более чем 40%. Это привело к понижению рейтингов и общей распродаже на фондовых и валютных рынках. К концу 1997 года рейтинги упали на много ступеней с инвестиционного уровня до мусорного , KLSE потерял более 50% с более чем 1200 до менее 600, а ринггит потерял 50% своей стоимости, упав с более чем 2,50 до менее 4,57 (23 января 1998 года) по отношению к доллару. Тогдашний премьер-министр Махатхир Мохамад ввел строгий контроль за движением капитала и ввел привязку к доллару США на уровне 3,80.

Действия Малайзии включали фиксацию местной валюты по отношению к доллару США, прекращение зарубежной торговли ринггитами и другими активами в ринггитах, что сделало недействительным офшорное использование ринггита, ограничение количества валюты и инвестиций, которые резиденты могут вывозить за границу, и введение для иностранных портфельных фондов минимального годичного «периода пребывания», который с тех пор был преобразован в выходной налог. Решение сделать ринггит, хранящийся за границей, недействительным также исчерпало источники ринггита, хранящегося за границей, из которых спекулянты берут в долг, чтобы манипулировать ринггитом, например, «продавая без покрытия ». Те, кто это сделал, были вынуждены выкупить ограниченный ринггит по более высоким ценам, что сделало его непривлекательным для них. [67] Оно также полностью приостановило торговлю счетчиками CLOB (Central Limit Order Book), на неопределенный срок заморозив акции на сумму около 4,47 млрд долларов и затронув 172 000 инвесторов, большинство из которых сингапурцы, [68] [69] [70] что стало политическим вопросом между двумя странами. [71]

В 1998 году объем производства в реальной экономике снизился, погрузив страну в первую за много лет рецессию. Строительный сектор сократился на 23,5%, обрабатывающая промышленность сократилась на 9%, а сельскохозяйственный сектор — на 5,9%. В целом, валовой внутренний продукт страны упал на 6,2% в 1998 году. В течение этого года ринггит упал ниже 4,7, а KLSE упал ниже 270 пунктов. В сентябре того же года были объявлены различные защитные меры для преодоления кризиса.

Главной предпринятой мерой был перевод ринггита из режима свободного плавания в режим фиксированного обменного курса. Банк Негара зафиксировал курс ринггита на уровне 3,8 за доллар. Был введен контроль за движением капитала, а помощь, предложенная МВФ, была отклонена. Были сформированы различные целевые группы. Комитет по реструктуризации корпоративного долга занимался корпоративными кредитами. Danaharta дисконтировал и выкупал плохие кредиты у банков, чтобы облегчить упорядоченную реализацию активов. Danomodal рекапитализировал банки.

Затем рост замедлился, но стал более устойчивым. Огромный дефицит текущего счета превратился в довольно существенный профицит. Банки были лучше капитализированы, а проблемные кредиты были реализованы упорядоченным образом. Небольшие банки были выкуплены сильными. Большое количество PLC не смогли урегулировать свои финансовые дела и были исключены из листинга. По сравнению с текущим счетом 1997 года, к 2005 году Малайзия, по оценкам, имела профицит в размере 14,06 млрд долларов. [72] Однако стоимость активов не вернулась к своим докризисным максимумам. Доверие иностранных инвесторов все еще было низким, отчасти из-за отсутствия прозрачности, продемонстрированной в том, как решались вопросы со счетчиками CLOB. [73] [74]

В 2005 году последние из мер по борьбе с кризисом были сняты, поскольку были сняты с системы фиксированного обмена. Но в отличие от докризисных дней, это был не свободный плавающий курс, а управляемый плавающий курс, как у сингапурского доллара .

Монголия пострадала от азиатского финансового кризиса 1997–1998 годов и понесла дальнейшую потерю доходов в результате российского кризиса в 1999 году. Экономический рост возобновился в 1997–1999 годах после остановки в 1996 году из-за серии стихийных бедствий и роста мировых цен на медь и кашемир. Государственные доходы и экспорт рухнули в 1998 и 1999 годах из-за последствий азиатского финансового кризиса. В августе и сентябре 1999 года экономика пострадала от временного российского запрета на экспорт нефти и нефтепродуктов. Монголия вступила во Всемирную торговую организацию (ВТО) в 1997 году. Международное сообщество доноров обязалось выделять более 300 миллионов долларов в год на последнем заседании Консультативной группы, состоявшемся в Улан-Баторе в июне 1999 года. [75]

По мере распространения финансового кризиса экономика Сингапура погрузилась в кратковременную рецессию . Кратковременность и более мягкое воздействие на экономику были приписаны активному управлению со стороны правительства. Например, Денежно-кредитное управление Сингапура допустило постепенное 20%-ное обесценивание сингапурского доллара , чтобы смягчить и направить экономику к мягкой посадке. Сроки правительственных программ, таких как Программа временной модернизации и другие проекты, связанные со строительством, были перенесены на более ранний срок. [76]

Вместо того, чтобы позволить рынкам труда работать, Национальный совет по заработной плате заранее согласился на сокращение Центрального резервного фонда , чтобы снизить затраты на рабочую силу, с ограниченным влиянием на располагаемый доход и местный спрос. В отличие от Гонконга, не было предпринято никаких попыток прямого вмешательства в рынки капитала , и индексу Straits Times было позволено упасть на 60%. Менее чем за год экономика Сингапура полностью восстановилась и продолжила свой рост. [76]

Кризис также оказал давление на Японию, чья экономика особенно заметна в регионе. Азиатские страны обычно имели дефицит в торговле с Японией. Японская иена упала до 147, когда началась массовая продажа, но Япония была крупнейшим в мире держателем валютных резервов в то время, поэтому ее было легко защитить, и она быстро восстановилась. Набег на банки был едва предотвращен 26 ноября 1997 года, когда телевизионные сети решили не сообщать о длинных очередях, которые образовались у банков, до того, как центральный банк приказал их впустить. Реальные темпы роста ВВП резко замедлились в 1997 году, с 5% до 1,6%, и даже погрузились в рецессию в 1998 году из-за интенсивной конкуренции со стороны обесценившихся конкурентов; также в 1998 году правительству пришлось спасать несколько банков. Азиатский финансовый кризис также привел к большему количеству банкротств в Японии. Кроме того, с девальвацией валюты Южной Кореи и устойчивым ростом Китая многие компании открыто жаловались, что они не могут конкурировать. [77]

По словам Ван Сента и др., в августе 1997 года Япония предложила создать Азиатский валютный фонд (AMF) для решения азиатского валютного кризиса. Япония стремилась уменьшить свою зависимость от Соединенных Штатов и увеличить свою автономию в экономических, безопасных и дипломатических вопросах. Однако предложение AMF было отклонено из-за сильных возражений со стороны Соединенных Штатов и безразличия со стороны Китая. Вместо этого Япония объявила о планах по кредитам сотрудничества с международными организациями, такими как Международный валютный фонд, Всемирный банк и Азиатский банк развития . В октябре 1998 года Япония предложила предоставить 30 миллиардов долларов для поддержки Азии, а в декабре 1998 года она предложила в общей сложности 600 миллиардов долларов в виде специальных иеновых кредитов в течение следующих трех лет. [78]

Долгосрочным результатом стало изменение отношений между Соединенными Штатами и Японией, поскольку Соединенные Штаты больше открыто не поддерживали крайне искусственную торговую среду и обменные курсы, которые регулировали экономические отношения между двумя странами в течение почти пяти десятилетий после Второй мировой войны. [79]

Казначейство США было тесно связано с МВФ в поиске решений. Американские рынки серьезно пострадали. 27 октября 1997 года индекс Dow Jones Industrial упал на 554 пункта или на 7,2% на фоне продолжающихся опасений по поводу азиатских экономик. Во время кризиса он упал на 12%. Кризис привел к падению потребительской и расходной уверенности (см. мини-крах 27 октября 1997 года ). Тем не менее, экономика росла очень уверенно на 4,5% в течение всего года и также очень хорошо себя чувствовала в 1998 году. [80]

Кризис имел значительные макроэкономические последствия, включая резкое падение стоимости валют, фондовых рынков и других цен на активы нескольких азиатских стран . [81] Номинальный ВВП АСЕАН в долларах США упал на 9,2 млрд долларов США в 1997 году и на 218,2 млрд долларов США (31,7%) в 1998 году. В Южной Корее падение на 170,9 млрд долларов США в 1998 году было равно 33,1% от ВВП 1997 года. [82] Многие предприятия рухнули, и, как следствие, миллионы людей оказались за чертой бедности в 1997–1998 годах. Индонезия, Южная Корея и Таиланд были странами, наиболее пострадавшими от кризиса.

Приведенная выше таблица показывает, что, несмотря на быстрое повышение процентных ставок до 32% на Филиппинах после начала кризиса в середине июля 1997 года и до 65% в Индонезии после усиления кризиса в 1998 году, их местные валюты обесценились точно так же и не показали лучших результатов, чем валюты Южной Кореи, Таиланда и Малайзии, в которых высокие процентные ставки были установлены на уровне ниже 20% во время азиатского кризиса. Это вызвало серьезные сомнения в авторитете МВФ и обоснованности его рецепта высоких процентных ставок для экономического кризиса.

Экономический кризис также привел к политическим потрясениям, наиболее заметной кульминацией которых стали отставки президента Сухарто в Индонезии и премьер-министра генерала Чавалита Йонгчайюда в Таиланде. Наблюдался общий рост антизападных настроений , причем Джордж Сорос и МВФ в частности были выделены в качестве объектов критики. Крупные инвестиции США в Таиланд прекратились, их заменили в основном европейские инвестиции, хотя японские инвестиции сохранились. [ необходима цитата ] Исламские и другие сепаратистские движения усилились в Юго-Восточной Азии по мере ослабления центральной власти. [84]

Новые правила ослабили влияние бамбуковой сети , сети семейных предприятий за рубежом , которые доминируют в частном секторе Юго-Восточной Азии. После кризиса деловые отношения чаще основывались на контрактах , а не на доверии и семейных связях традиционной бамбуковой сети. [85]

Более долгосрочные последствия включали отмену некоторых достижений, достигнутых в годы бума, непосредственно предшествовавшие кризису. Номинальный ВНП на душу населения в долларах США упал на 42,3% в Индонезии в 1997 году, на 21,2% в Таиланде, на 19% в Малайзии, на 18,5% в Южной Корее и на 12,5% на Филиппинах. [82] Падение дохода на душу населения с паритетом покупательной способности было намного меньшим: в Индонезии на 15%, Таиланде на 12%, Малайзии на 10%, Южной Корее на 6%, Филиппинах на 3%. [86] В большинстве стран восстановление было быстрым. В период с 1999 по 2005 год средний годовой рост на душу населения составил 8,2%, рост инвестиций почти 9%, прямые иностранные инвестиции 17,5%. [87] Докризисные уровни дохода на душу населения с паритетом покупательной способности были превышены в 1999 году в Южной Корее, в 2000 году на Филиппинах, в 2002 году в Малайзии и Таиланде, в 2005 году в Индонезии. [86] В Восточной Азии основная часть инвестиций и значительная часть экономического веса переместились из Японии и АСЕАН в Китай и Индию. [88]

Кризис был тщательно проанализирован экономистами на предмет его масштаба, скорости и динамизма; он затронул десятки стран, оказал прямое влияние на средства к существованию миллионов, произошел в течение всего нескольких месяцев, и на каждом этапе кризиса ведущие экономисты, в частности международные институты, казались на шаг позади. Возможно, более интересной для экономистов была скорость, с которой он закончился, оставив большинство развитых экономик невредимыми. Эти курьезы вызвали взрыв литературы о финансовой экономике и длинный список объяснений, почему произошел кризис. Ряд критических замечаний был высказан в отношении поведения МВФ во время кризиса, в том числе и бывшего экономиста Всемирного банка Джозефа Стиглица . С политической точки зрения были некоторые преимущества. В нескольких странах, особенно в Южной Корее и Индонезии, возобновился толчок к улучшению корпоративного управления . Неистовая инфляция ослабила власть режима Сухарто и привела к его свержению в 1998 году, а также ускорила независимость Восточного Тимора . [89]

Считается, что в результате кризиса в Гонконге, Японии и Южной Корее покончили жизнь самоубийством 10 400 человек. [90]

В августе 2001 года Международная организация труда организовала Тринадцатую Азиатскую региональную встречу с 39 государствами-членами в связи с финансовым кризисом. Она была сосредоточена на предоставлении социальной защиты, прав на работе и создании новых рабочих мест. [91]

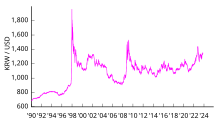

После азиатского кризиса международные инвесторы неохотно кредитовали развивающиеся страны, что привело к экономическому замедлению в развивающихся странах во многих частях мира. Мощный негативный шок также резко снизил цену на нефть, которая достигла минимума около 11 долларов за баррель к концу 1998 года, вызвав финансовые затруднения в странах ОПЕК и других экспортерах нефти. В ответ на резкое падение цен на нефть , супермейджеры , появившиеся в конце 1990-х годов, провели несколько крупных слияний и поглощений в период с 1998 по 2002 год — часто в попытке улучшить экономию масштаба , застраховаться от волатильности цен на нефть и сократить крупные денежные резервы за счет реинвестирования. [92]

Сокращение доходов от продажи нефти также способствовало российскому финансовому кризису 1998 года , который, в свою очередь, привел к краху Long-Term Capital Management в Соединенных Штатах, потеряв 4,6 млрд долларов за 4 месяца. Более масштабного краха на финансовых рынках удалось избежать, когда Алан Гринспен и Федеральный резервный банк Нью-Йорка организовали спасение в размере 3,625 млрд долларов . Крупнейшие развивающиеся экономики Бразилия и Аргентина также впали в кризис в конце 1990-х годов (см. Великая депрессия в Аргентине 1998–2002 годов ). Теракты 11 сентября способствовали возникновению серьезной ударной волны в развитых и развивающихся экономиках (см. Спад фондового рынка 2002 года ) [93]

Кризис в целом был частью глобальной реакции на Вашингтонский консенсус и такие институты, как МВФ и Всемирный банк , которые одновременно стали непопулярными в развитых странах после подъема движения антиглобалистов в 1999 году. Это стало основной причиной начала нынешнего движения антиглобалистов [94] и многих националистических движений. Четыре основных раунда мировых торговых переговоров после кризиса в Сиэтле , Дохе , Канкуне и Гонконге не смогли привести к существенному соглашению, поскольку развивающиеся страны стали более напористыми, а страны все чаще обращаются к региональным или двусторонним соглашениям о свободной торговле (ССТ) как альтернативе глобальным институтам.

Многие страны извлекли из этого урок и быстро нарастили валютные резервы в качестве хеджирования против атак, включая Японию, Китай, Южную Корею. [1] Паназиатские валютные свопы были введены на случай очередного кризиса. Китай, в частности, скупил государственный долг Соединенных Штатов , чтобы защитить себя. Однако такие страны, как Бразилия, Россия и Индия, а также большая часть Восточной Азии начали копировать японскую модель ослабления своих валют и реструктуризации своих экономик таким образом, чтобы создать профицит текущего счета для создания крупных валютных резервов . Это привело к постоянно растущему финансированию казначейских облигаций США , что позволило или способствовало развитию пузырей на рынке жилья (в 2001–2005 годах) и фондовых активов (в 1996–2000 годах) в Соединенных Штатах, установив факторы, которые привели к финансовому кризису 2007–2008 годов .

Общий:

{{cite web}}: CS1 maint: неподходящий URL ( ссылка )