Великая рецессия была периодом заметного общего спада, наблюдаемого в национальных экономиках во всем мире, то есть рецессии , которая произошла в конце 2000-х годов. Масштаб и сроки рецессии варьировались от страны к стране (см. карту). [1] [2] В то время Международный валютный фонд (МВФ) пришел к выводу, что это был самый серьезный экономический и финансовый кризис со времен Великой депрессии . Одним из результатов стало серьезное нарушение нормальных международных отношений .

Причины Великой рецессии включают в себя сочетание уязвимостей, возникших в финансовой системе, а также ряд провоцирующих событий, которые начались с лопнувшего пузыря на рынке жилья в США в 2005–2012 годах. [3] [4] Когда цены на жилье упали и домовладельцы начали отказываться от ипотечных кредитов, стоимость ценных бумаг, обеспеченных ипотекой, принадлежащих инвестиционным банкам, снизилась в 2007–2008 годах, что привело к краху некоторых из них или к их спасению в сентябре 2008 года. Фаза 2008 года была названа кризисом субстандартного ипотечного кредитования . Сочетание банков, неспособных предоставить средства предприятиям, и домовладельцев, выплачивающих долги, а не занимающих и тратящих, привело к Великой рецессии, которая официально началась в США в декабре 2007 года и продолжалась до июня 2009 года, продлившись, таким образом, более 19 месяцев. [5] [6] Как и в случае с большинством других рецессий, похоже, что ни одна известная формальная теоретическая или эмпирическая модель не была в состоянии точно предсказать развитие этой рецессии, за исключением незначительных сигналов в виде внезапного повышения вероятностей прогнозов, которые все еще были значительно ниже. 50%. [7]

Рецессия не ощущалась одинаково во всем мире; в то время как большинство развитых экономик мира , особенно в Северной Америке, Южной Америке и Европе, впали в тяжелую, устойчивую рецессию, многие развивающиеся экономики в последнее время пострадали от гораздо меньшего воздействия, особенно Китай , Индия и Индонезия , чьи экономики значительно выросли в этот период . Аналогичным образом, Океания пострадала минимально , отчасти из-за ее близости к азиатским рынкам.

Существует два значения слова «рецессия»: одно значение в широком смысле относится к «периоду снижения экономической активности» [8] и продолжающимся трудностям; и более точный смысл, используемый в экономике , который определяется операционально и относится конкретно к фазе сокращения делового цикла , когда два или более квартала подряд сокращаются ВВП (отрицательные темпы роста ВВП).

По академическому определению, рецессия в США закончилась в июне или июле 2009 года. [9] [10] [11] [12]

Журналист Роберт Каттнер утверждает, что термин «Великая рецессия» является неправильным. По словам Каттнера, «рецессии — это легкие спады в деловом цикле, которые либо исправляются сами собой, либо вскоре излечиваются скромными фискальными или монетарными стимулами. Из-за продолжающейся дефляционной ловушки было бы точнее назвать застойную экономику этого десятилетия «Малой депрессией». или Великая дефляция». [13]

Великая рецессия соответствовала критериям МВФ как глобальная рецессия только в течение одного календарного 2009 года. [14] [15] Это определение МВФ требует снижения годового реального мирового ВВП на душу населения . Несмотря на то, что квартальные данные используются в качестве критерия определения рецессии всеми членами «Большой двадцатки» , на которые приходится 85% мирового ВВП , [16] Международный валютный фонд (МВФ) решил – в отсутствие полного набора данных – не объявлять/измерять глобальную рецессию в соответствии с квартальными данными о ВВП. Тем не менее, сезонно скорректированный реальный ВВП, взвешенный по ППС , для зоны «Большой двадцатки» является хорошим индикатором мирового ВВП, и, по оценкам, он претерпел прямое ежеквартальное снижение в течение трех кварталов с третьего квартала 2008 года по первый квартал 2009 года. , которые более точно указывают, когда рецессия произошла на глобальном уровне. [17]

По данным Национального бюро экономических исследований США (официального арбитра рецессии в США), рецессия началась в декабре 2007 года и закончилась в июне 2009 года и, таким образом, продлилась более восемнадцати месяцев. [6] [18]

Годы, предшествовавшие кризису, характеризовались непомерным ростом цен на активы и связанным с ним бумом экономического спроса. [19] Кроме того, теневая банковская система США (т.е. недепозитные финансовые учреждения, такие как инвестиционные банки) выросла и стала конкурировать с депозитарной системой, но не подвергалась такому же регулирующему надзору, что делало ее уязвимой для массового изъятия банков . [20]

Ценные бумаги , обеспеченные ипотекой США , риски которых было трудно оценить, продавались по всему миру, поскольку они предлагали более высокую доходность, чем государственные облигации США. Многие из этих ценных бумаг были обеспечены субстандартными ипотечными кредитами, стоимость которых упала, когда в 2006 году лопнул пузырь на рынке жилья в США, и начиная с 2007 года домовладельцы начали массово не выплачивать свои ипотечные кредиты. [21]

Появление убытков по субстандартным кредитам в 2007 году положило начало кризису и обнажило другие рискованные кредиты и завышенные цены на активы. В связи с ростом потерь по кредитам и падением Lehman Brothers 15 сентября 2008 года на рынке межбанковских кредитов разразилась серьезная паника. Это было эквивалентно набегу банков на теневую банковскую систему , в результате чего многие крупные и хорошо зарекомендовавшие себя инвестиционные банки и коммерческие банки в Соединенных Штатах и Европе понесли огромные убытки и даже оказались перед лицом банкротства, что привело к массивной государственной финансовой помощи (государственной помощи). . [22]

Последовавшая за этим глобальная рецессия привела к резкому падению международной торговли , росту безработицы и падению цен на сырьевые товары. [23] Некоторые экономисты предсказывали, что восстановление может произойти не раньше 2011 года и что рецессия будет худшей со времен Великой депрессии 1930-х годов. [24] [25] Экономист Пол Кругман однажды прокомментировал это как начало «второй Великой депрессии». [26]

Правительства и центральные банки отреагировали инициативами в области налогово-бюджетной и денежно-кредитной политики , направленными на стимулирование национальной экономики и снижение рисков финансовой системы. Рецессия возобновила интерес к кейнсианским экономическим идеям о том, как бороться с рецессионными условиями. Экономисты советуют отменить меры стимулирования, такие как количественное смягчение (закачивание денег в систему) и удержание процентной ставки по оптовым кредитам центральных банков, как только экономика восстановится достаточно, чтобы «наметить путь к устойчивому росту ». [27] [28] [29]

Распределение доходов домохозяйств в Соединенных Штатах стало более неравномерным во время восстановления экономики после 2008 года . [30] Неравенство доходов в США выросло с 2005 по 2012 год более чем в двух третях мегаполисов. [31] В период с 2005 по 2011 год медианное благосостояние домохозяйств в США упало на 35%, со 106 591 до 68 839 долларов США. [32]

Комиссия по расследованию финансового кризиса США , состоящая из шести назначенцев от демократов и четырех от республиканцев, сообщила о своих выводах в январе 2011 года. Она пришла к выводу, что «кризиса можно было избежать и он был вызван:

Было два несогласных республиканских отчета FCIC. В одном из них, подписанном тремя назначенцами от республиканцев, был сделан вывод о том, что причин было несколько. В своем отдельном несогласии с мнениями большинства и меньшинства FCIC, комиссар Американского института предпринимательства (AEI) Питер Дж. Уоллисон в первую очередь обвинил в кризисе жилищную политику США, включая действия Fannie & Freddie . Он писал: «Когда в середине 2007 года пузырь начал сдуваться, кредиты низкого качества и высокого риска, порожденные государственной политикой, терпели неудачу в беспрецедентных количествах». [35]

В своей «Декларации Саммита по финансовым рынкам и мировой экономике» от 15 ноября 2008 г. лидеры «Большой двадцатки» назвали следующие причины:

В период сильного глобального роста, растущих потоков капитала и продолжительной стабильности в начале этого десятилетия участники рынка стремились к более высокой доходности без адекватной оценки рисков и не смогли проявить должной осмотрительности. В то же время слабые стандарты андеррайтинга, необоснованная практика управления рисками, все более сложные и непрозрачные финансовые продукты и, как следствие, чрезмерное кредитное плечо в совокупности создали уязвимости в системе. Политики, регулирующие и надзорные органы в некоторых развитых странах не смогли адекватно оценить и устранить риски, возникающие на финансовых рынках, не идти в ногу с финансовыми инновациями и не принять во внимание системные последствия внутренних регуляторных мер. [36]

Председатель Федеральной резервной системы Бен Бернанке дал показания в сентябре 2010 года перед FCIC относительно причин кризиса. Он написал, что существовали потрясения или триггеры (т. е. конкретные события, вызвавшие кризис) и уязвимости (т. е. структурные недостатки финансовой системы, регулирования и надзора), которые усилили потрясения. Примеры триггеров включают: потери по субстандартным ипотечным ценным бумагам, начавшиеся в 2007 году, и наступление на теневую банковскую систему , начавшееся в середине 2007 года, что отрицательно повлияло на функционирование денежных рынков. Примеры уязвимостей в частном секторе включают: зависимость финансовых учреждений от нестабильных источников краткосрочного финансирования, таких как соглашения РЕПО или РЕПО; недостатки в управлении корпоративными рисками; чрезмерное использование кредитного плеча (заимствование для инвестиций); и ненадлежащее использование деривативов в качестве инструмента принятия чрезмерных рисков. Примеры уязвимостей в государственном секторе включают: законодательные пробелы и конфликты между регулирующими органами; неэффективное использование регулирующих полномочий; и неэффективные возможности кризисного управления. Бернанке также обсудил институты « слишком большие, чтобы обанкротиться », денежно-кредитную политику и торговый дефицит. [5]

Существует несколько «нарративов», пытающихся поместить причины рецессии в контекст, с частично совпадающими элементами. Пять таких рассказов включают в себя:

В основе повествований № 1–3 лежит гипотеза о том, что растущее неравенство доходов и стагнация заработной платы побуждали семьи увеличивать свой долг домохозяйств , чтобы поддерживать желаемый уровень жизни, разжигая пузырь. Кроме того, эта большая доля доходов, поступающих наверх, увеличила политическую власть деловых кругов, которые использовали эту власть для дерегулирования или ограничения регулирования теневой банковской системы. [45] [46] [47]

Повествование №5 бросает вызов популярному утверждению (повествование №4) о том, что субстандартные заемщики с плохой кредитной историей вызвали кризис, покупая дома, которые они не могли себе позволить. Эта версия подтверждается новым исследованием, показывающим, что самый большой рост ипотечного долга во время жилищного бума в США произошел у тех, кто имел хорошие кредитные рейтинги в средней и верхней части распределения кредитных рейтингов - и что на этих заемщиков приходится непропорциональная доля дефолтов. [48]

В июле 2012 года The Economist писал, что приток инвестиционных долларов, необходимых для финансирования торгового дефицита США, был основной причиной пузыря на рынке недвижимости и финансового кризиса: «Торговый дефицит, составлявший менее 1% ВВП в начале 1990-х годов, достиг 6% в 2006 году. Этот дефицит финансировался за счет притока иностранных сбережений, в частности из Восточной Азии и Ближнего Востока. Большая часть этих денег пошла на сомнительные ипотечные кредиты для покупки переоцененных домов, и результатом стал финансовый кризис». [49]

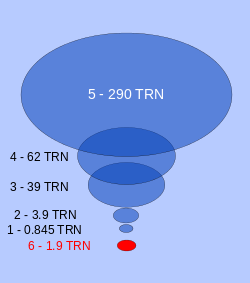

В мае 2008 года NPR в своей программе « Гигантский пул денег », получившей премию Пибоди, объяснило , что огромный приток сбережений из развивающихся стран хлынул на ипотечный рынок, раздувая пузырь на рынке жилья в США. Этот пул сбережений с фиксированным доходом увеличился примерно с 35 триллионов долларов в 2000 году до примерно 70 триллионов долларов к 2008 году. NPR объяснило, что эти деньги поступили из разных источников: «[b]основной заголовок заключается в том, что самые разные бедные страны стали своего рода богатыми, создавая такие вещи, как телевизоры и продажа нам нефти. Китай, Индия, Абу-Даби, Саудовская Аравия заработали много денег и положили их в банк». [50]

Описывая кризис в Европе, Пол Кругман писал в феврале 2012 года: «То, что мы в основном рассматриваем, — это проблема платежного баланса, из-за которой капитал хлынул на юг после создания евро, что привело к завышению курса в южной Европе. ." [51]

Другая версия происхождения была сосредоточена на соответствующих ролях, которые играют государственная денежно-кредитная политика (особенно в США) и практика частных финансовых учреждений. В США ипотечное финансирование было необычайно децентрализованным, непрозрачным и конкурентным, и считается, что конкуренция между кредиторами за доходы и долю рынка способствовала снижению стандартов андеррайтинга и рискованному кредитованию.

Хотя роль Алана Гринспена на посту председателя Федеральной резервной системы широко обсуждалась, основным предметом разногласий остается снижение ставки по федеральным фондам до 1% на протяжении более года, что, по мнению австрийских теоретиков , привело к вливанию огромного количества «легких денег». «кредитные деньги в финансовую систему и создали неустойчивый экономический бум), [52] существует также аргумент, что действия Гринспена в 2002–2004 годах были фактически мотивированы необходимостью вывести экономику США из состояния начала 2000-х годов. рецессия , вызванная лопнувшим пузырем доткомов — хотя этим он не помог предотвратить кризис, а лишь отсрочил его. [53] [54]

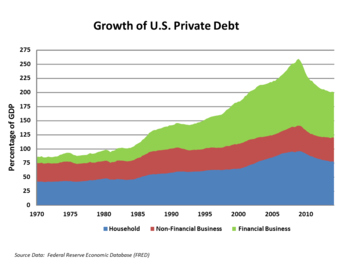

Другая версия фокусируется на высоком уровне частного долга в экономике США. Долг домохозяйств США в процентах от годового располагаемого личного дохода составлял 127% в конце 2007 года по сравнению с 77% в 1990 году . рекордные цифры, что делает ценные бумаги, обеспеченные ипотекой, бесполезными. Высокий уровень частного долга также влияет на экономический рост, делая рецессию более глубокой и ослабляя последующее восстановление. [58] [59] Роберт Райх утверждает, что размер долга в экономике США можно объяснить экономическим неравенством , предполагая, что заработная плата среднего класса остается неизменной, в то время как богатство концентрируется наверху, а домохозяйства «вытягивают капитал из своих домов и перегружают долг для поддержания уровня жизни». [60]

В апреле 2012 года МВФ сообщил: «Долг домохозяйств резко увеличился за годы, предшествовавшие спаду. Рост долга домохозяйств до исторического максимума также произошел в развивающихся странах, таких как Эстония, Венгрия, Латвия и Литва. одновременный бум как цен на жилье, так и фондового рынка означал, что долг домохозяйств по отношению к активам оставался в целом стабильным, что маскировало растущую подверженность домохозяйств резкому падению цен на активы. К концу 2011 года реальные цены на жилье упали по сравнению с их пиком примерно на 41% в Ирландии и на 29% в Исландии. , 23% в Испании и США и 21% в Дании. Дефолты домохозяйств, подводная ипотека (когда остаток по кредиту превышает стоимость дома), лишение права выкупа и распродажи в настоящее время являются эндемическими явлениями для ряда стран. В некоторых странах началось сокращение доли заемных средств домохозяйствами путем погашения долгов или дефолта по ним. Наиболее ярко это проявилось в США, где около двух третей сокращения долга обусловлено дефолтами » .

Начало экономического кризиса застало большинство людей врасплох. В статье 2009 года названы двенадцать экономистов и комментаторов, которые в период с 2000 по 2006 год предсказывали рецессию, основанную на крахе тогда процветающего рынка жилья в Соединенных Штатах: [63] Дин Бейкер , Винн Годли , Фред Харрисон , Майкл Хадсон , Эрик Янсен, Мед Джонс [64] Стив Кин , Якоб Брёхнер Мэдсен , Йенс Кьяер Соренсен, Курт Ричебахер , Нуриэль Рубини , Питер Шифф и Роберт Шиллер . [63] [65]

К 2007 году пузыри на рынке недвижимости все еще существовали во многих частях мира, [66] особенно в США , Франции, Великобритании , Испании , Нидерландах, Австралии, Объединенных Арабских Эмиратах, Новой Зеландии , Ирландии , Польше . , [67] ЮАР , Греция , Болгария , Хорватия , [68] Норвегия , Сингапур , Южная Корея , Швеция , Финляндия , Аргентина , [69] страны Балтии , Индия , Румыния , Украина и Китай . [70] Председатель Федеральной резервной системы США Алан Гринспен заявил в середине 2005 года, что «как минимум есть небольшая «пена» [на рынке жилья США]... трудно не видеть, что существует множество локальных пузырей» . [71]

The Economist , написавший в то же время, пошел еще дальше, заявив: «Мировой рост цен на жилье представляет собой самый большой пузырь в истории». [72] Пузыри на рынке недвижимости (по определению слова «пузырь») сопровождаются снижением цен (также известным как обвал цен на жилье ), что может привести к тому, что многие владельцы будут иметь отрицательный капитал ( долг по ипотечному кредиту превышает текущую стоимостьнедвижимость).

Несколько источников отметили неспособность правительства США контролировать или даже требовать прозрачности финансовых инструментов , известных как деривативы . [73] [74] [75] Производные финансовые инструменты, такие как кредитно-дефолтные свопы (CDS), не регулировались или почти не регулировались. Майкл Льюис отметил, что CDS позволяют спекулянтам делать ставки на одни и те же ипотечные ценные бумаги. Это аналогично разрешению многим людям покупать страховку на один и тот же дом. Спекулянты, покупавшие защиту CDS, делали ставку на то, что произойдет значительный дефолт по ипотечным ценным бумагам, в то время как продавцы (такие как AIG ) были уверены, что этого не произойдет. На одни и те же ценные бумаги, связанные с жильем, можно было поставить неограниченную сумму при условии, что будут найдены покупатели и продавцы CDS. [76] Когда происходили массовые дефолты по базовым ипотечным ценным бумагам, такие компании, как AIG, которые продавали CDS, не могли выполнить свою часть обязательств и объявляли дефолт; Налогоплательщики США заплатили более 100 миллиардов долларов мировым финансовым институтам в целях выполнения обязательств AIG, что вызвало серьезное возмущение. [77]

В статье-расследовании 2008 года, опубликованной в The Washington Post, ведущие правительственные чиновники того времени (председатель правления Федеральной резервной системы Алан Гринспен , министр финансов Роберт Рубин и председатель Комиссии по ценным бумагам и биржам США Артур Левитт ) яростно выступали против любого регулирования деривативов. В 1998 году Бруксли Э. Борн , глава Комиссии по торговле товарными фьючерсами , представил программный документ с просьбой высказать мнение регулирующих органов, лоббистов и законодателей по вопросу о том, следует ли сообщать о деривативах, продавать их через центральный механизм или же капитал требования должны предъявляться к их покупателям. Гринспен, Рубин и Левитт оказали на нее давление, чтобы она отозвала газету, а Гринспен убедил Конгресс принять резолюцию, запрещающую CFTC регулировать деривативы еще на шесть месяцев — когда истечет срок полномочий Борна. [74] В конечном итоге именно крах особого вида деривативов, ценных бумаг, обеспеченных ипотекой , спровоцировал экономический кризис 2008 года. [75]

Пол Кругман писал в 2009 году, что бегство из теневой банковской системы стало фундаментальной причиной кризиса. «Поскольку теневая банковская система расширилась и стала конкурировать или даже превосходить по важности традиционную банковскую систему, политики и правительственные чиновники должны были осознать, что они воссоздают тот вид финансовой уязвимости, который сделал возможной Великую депрессию – и они должны были отреагировать расширением регулирования. Влиятельные фигуры должны были провозгласить простое правило: все, что делает то же, что и банк, все, что необходимо спасать в кризисы, как это делают банки, должно регулироваться как банк». Он назвал это отсутствие контроля «злонамеренным пренебрежением». [78] [79]

В течение 2008 года три крупнейших инвестиционных банка США либо обанкротились ( Lehman Brothers ), либо были проданы по бросовой цене другим банкам ( Bear Stearns и Merrill Lynch ). Инвестиционные банки не подпадали под действие более строгих правил, применяемых к депозитным банкам. Эти неудачи усугубили нестабильность в мировой финансовой системе. Оставшиеся два инвестиционных банка, Morgan Stanley и Goldman Sachs , потенциально столкнувшиеся с угрозой банкротства, решили стать коммерческими банками, тем самым подвергнув себя более строгому регулированию, но получив доступ к кредитам через Федеральную резервную систему. [80] [81] Кроме того, American International Group (AIG) застраховала ипотечные и другие ценные бумаги, но от нее не требовалось поддерживать достаточные резервы для погашения своих обязательств в случае невыполнения обязательств должниками по этим ценным бумагам. По контракту AIG была обязана предоставить дополнительное обеспечение многим кредиторам и контрагентам, что вызвало разногласия, когда более 100 миллиардов долларов США налогоплательщиков были выплачены крупным мировым финансовым учреждениям от имени AIG. Хотя эти деньги по закону были должны банкам со стороны AIG (в соответствии с соглашениями, заключенными посредством кредитно-дефолтных свопов, приобретенных учреждениями у AIG), ряд конгрессменов и представителей средств массовой информации выразили возмущение тем, что деньги налогоплательщиков использовались для спасения банков. [77]

Экономист Гэри Гортон писал в мае 2009 года:

В отличие от исторической банковской паники XIX и начала XX веков, нынешняя банковская паника является массовой, а не розничной. В предыдущих эпизодах вкладчики бежали в свои банки и требовали наличные в обмен на свои текущие счета. Неспособная удовлетворить эти требования, банковская система стала неплатежеспособной. Нынешняя паника привела к тому, что финансовые фирмы «набегали» на другие финансовые фирмы, не продлевая соглашения о продаже и обратном выкупе (репо) или не увеличивая маржу репо («стрижка»), что вызывало массовое сокращение доли заемных средств и приводило к неплатежеспособности банковской системы. [82]

Комиссия по расследованию финансового кризиса сообщила в январе 2011 года:

В начале 20-го века мы создали ряд защитных мер – Федеральную резервную систему как кредитора последней инстанции , федеральное страхование вкладов, обширные правила – чтобы обеспечить защиту от паники, которая регулярно преследовала банковскую систему Америки в 19-м веке. век. Тем не менее, за последние 30 с лишним лет мы допустили рост теневой банковской системы – непрозрачной и обремененной краткосрочной задолженностью – которая соперничала по размеру с традиционной банковской системой. Ключевые компоненты рынка – например, многотриллионный рынок репо-кредитования, внебалансовые предприятия и использование внебиржевых деривативов – были скрыты от глаз без защиты, которую мы создали для предотвращения финансовых кризисов. . У нас была финансовая система 21-го века с гарантиями 19-го века. [34]

Закон Грэма -Лича-Блайли (1999 г.), который ослабил регулирование банков, позволив коммерческим и инвестиционным банкам сливаться, также был обвинен в кризисе, в том числе лауреатом Нобелевской премии экономистом Джозефом Стиглицем . [83]

Питер Уоллисон и Эдвард Пинто из Американского института предпринимательства , который выступает за частное предпринимательство и ограничение правительства, утверждают, что частные кредиторы были поощрены ослабить стандарты кредитования государственной политикой доступного жилья. [84] [85] Они ссылаются на Закон о жилищном и общественном развитии 1992 года, который первоначально требовал, чтобы 30 или более процентов кредитных покупок Fannie и Freddie были связаны с доступным жильем. Законодательство дало HUD право устанавливать будущие требования. Они выросли до 42 процентов в 1995 году и 50 процентов в 2000 году, а к 2008 году был установлен минимум в 56 процентов. [86]

Однако в отчете демократического большинства Комиссии по расследованию финансового кризиса (FCIC) сделан вывод, что Fannie & Freddie «не были основной причиной» кризиса и что CRA не был фактором кризиса. [34] Кроме того, поскольку жилищные пузыри появились также во многих странах Европы, в несогласном докладе республиканского меньшинства FCIC также был сделан вывод о том, что жилищная политика США не является надежным объяснением более широкого глобального жилищного пузыря. [34] Гипотеза о том, что основной причиной кризиса была жилищная политика правительства США, требующая от банков выдавать рискованные кредиты, широко оспаривается, [87] Пол Кругман называет ее «воображаемой историей». [88]

Еще одной проблемой, связанной с обвинением правительственных постановлений в том, что они фактически вынуждают банки выдавать рискованные кредиты, является выбор времени. Субстандартное кредитование выросло с примерно 10% от общего количества ипотечных кредитов исторически до примерно 20% только с 2004 по 2006 год, при этом цены на жилье достигли пика в 2006 году. Обвинять в внезапном всплеске субстандартного кредитования правила доступного жилья, установленные в 1990-х годах, в лучшем случае проблематично. [34] Более непосредственным действием правительства в ответ на внезапный рост субстандартного кредитования стало смягчение SEC стандартов кредитования для ведущих инвестиционных банков во время встречи с руководителями банков в апреле 2004 года. Вскоре после этого эти банки увеличили свои риски, значительно увеличив покупки и секьюритизацию ипотечных кредитов более низкого качества, тем самым поощряя дополнительное субстандартное кредитование и кредитование Alt-A со стороны ипотечных компаний. [89] Эти действия конкурентов инвестиционного банка также привели к тому, что Fannie Mae и Freddie Mac взяли на себя больший риск. [90]

Финансовый кризис и рецессия были описаны рядом экономистов как симптом другого, более глубокого кризиса. Например, Рави Батра утверждает, что растущее неравенство финансового капитализма порождает спекулятивные пузыри, которые лопаются и приводят к депрессии и крупным политическим изменениям . [91] [92] Экономисты-феминистки Айлса Маккей и Маргунн Бьорнхольт утверждают, что финансовый кризис и реакция на него выявили кризис идей в основной экономической науке и внутри самой профессии экономиста, и призывают к перестройке как экономики, экономической теории и профессия экономиста. Они утверждают, что такое изменение должно включать новые достижения в феминистской экономике и экологической экономике , которые берут в качестве отправной точки социально ответственного, разумного и подотчетного субъекта в создании экономики и экономических теорий, которые полностью признают заботу друг о друге, а также о планете. [93]

Хотя в то время никто не знал, что они в этом участвовали, Великая рецессия оказала значительное экономическое и политическое влияние на Соединенные Штаты. Хотя технически рецессия длилась с декабря 2007 г. по июнь 2009 г. (минимальный номинальный ВВП), многие важные экономические переменные не вернулись к докризисному уровню (ноябрь или четвертый квартал 2007 г.) до 2011–2016 гг. Например, реальный ВВП упал на 650 миллиардов долларов (4,3%) и не восстановился до докризисного уровня в 15 триллионов долларов до третьего квартала 2011 года . [95] Число лиц, имеющих рабочие места (общая численность занятых в несельскохозяйственном секторе), упало на 8,6 миллиона (6,2%) и не вернулось на докризисный уровень. Уровень безработицы достиг пика в 10,0% в октябре 2009 года и не возвращался к докризисному уровню 4,7% до мая 2016 года. [ 97]

Ключевой динамикой, замедляющей восстановление, было то, что как частные лица, так и предприятия выплачивали долги в течение нескольких лет, а не занимали, тратили или инвестировали, как это было исторически. Этот переход к профициту частного сектора привел к значительному дефициту государственного бюджета. [98] Однако федеральное правительство удержало расходы на уровне около 3,5 триллионов долларов в 2009–2014 финансовых годах (тем самым уменьшив их в процентах от ВВП), что является формой жесткой экономии. Тогдашний председатель ФРС Бен Бернанке объяснил в ноябре 2012 года несколько экономических препятствий, которые замедлили восстановление:

На политическом фронте широко распространенное недовольство мерами по спасению банков и мерами стимулирования (начатыми президентом Джорджем Бушем и продолженными или расширенными президентом Обамой ) с небольшими последствиями для банковского руководства, было фактором, который привел страну к политическому сдвигу вправо, начиная с 2010 года. Программа помощи проблемным активам (TARP) была крупнейшей из программ спасения. В 2008 году TARP выделил 426,4 миллиарда долларов различным крупным финансовым учреждениям. Однако в 2010 году США получили 441,7 миллиарда долларов взамен по этим кредитам, зафиксировав прибыль в размере 15,3 миллиарда долларов. [100] Тем не менее, произошел политический сдвиг со стороны Демократической партии. Примеры включают подъем «Партии чаепития» и потерю демократического большинства на последующих выборах. Президент Обама объявил, что меры по спасению, начатые при администрации Буша и продолжавшиеся во время его администрации, завершены и в основном прибыльны по состоянию на декабрь 2014 года [update]. [101] По состоянию на январь 2018 года [update]средства финансовой помощи были полностью возмещены правительством с учетом процентов по кредитам. В общей сложности 626 миллиардов долларов было инвестировано, предоставлено взаймы или предоставлено в рамках различных мер по спасению, а 390 миллиардов долларов были возвращены в Казначейство. Казначейство заработало еще 323 миллиарда долларов в виде процентов по кредитам, направленным на спасение, что привело к прибыли в 87 миллиардов долларов. [102] Экономические и политические обозреватели утверждают, что Великая рецессия также была важным фактором в росте популистских настроений, которые привели к избранию правого популиста президентом Трампа в 2016 году и кандидатуре левого популиста Берни Сандерса от Демократической партии. номинация. [103] [104] [105] [106]

Кризис в Европе в целом перешел от кризиса банковской системы к кризису суверенного долга, поскольку многие страны решили спасти свои банковские системы, используя деньги налогоплательщиков. [ нужна цитата ] Греция отличалась тем, что столкнулась с большими государственными долгами, а не с проблемами внутри своей банковской системы. Несколько стран получили пакеты помощи от тройки (Европейская комиссия, Европейский центральный банк, Международный валютный фонд), которая также реализовала ряд чрезвычайных мер.

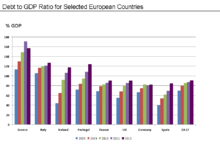

Многие европейские страны приступили к программам жесткой экономии, сократив свой бюджетный дефицит по отношению к ВВП в период с 2010 по 2011 год. Например, согласно Всемирной книге фактов ЦРУ, Греция улучшила свой бюджетный дефицит с 10,4% ВВП в 2010 году до 9,6% в 2011 году. Ирландия, Португалия, Франция и Испания также улучшили свои бюджетные дефициты в период с 2010 по 2011 год по отношению к ВВП. [107] [108]

Однако, за исключением Германии, в каждой из этих стран соотношение государственного долга к ВВП увеличивалось (т. е. ухудшалось) с 2010 по 2011 год, как показано на диаграмме справа. Отношение государственного долга к ВВП Греции увеличилось со 143% в 2010 году до 165% в 2011 году [107] и до 185% в 2014 году. Это указывает на то, что, несмотря на улучшение бюджетного дефицита, рост ВВП был недостаточным для поддержки снижения (улучшения) соотношение долга к ВВП этих стран за этот период. Евростат сообщил, что соотношение долга к ВВП для 17 стран еврозоны вместе составило 70,1% в 2008 году, 79,9% в 2009 году, 85,3% в 2010 году и 87,2% в 2011 году. [108] [109]

Согласно Всемирной книге фактов ЦРУ , с 2010 по 2011 год уровень безработицы в Испании, Греции, Италии, Ирландии, Португалии и Великобритании увеличился. Во Франции существенных изменений не произошло, тогда как в Германии и Исландии уровень безработицы снизился. [107] Евростат сообщил, что безработица в еврозоне достигла рекордного уровня в сентябре 2012 года и составила 11,6% по сравнению с 10,3% в предыдущем году. Уровень безработицы существенно различался по странам. [110]

Экономист Мартин Вольф проанализировал взаимосвязь между совокупным ростом ВВП с 2008 по 2012 год и общим сокращением бюджетного дефицита благодаря политике жесткой экономии (см. Диаграмму) в нескольких европейских странах в апреле 2012 года. Он пришел к выводу, что: «В целом, здесь нет никаких доказательств того, что Крупные бюджетные сокращения [сокращение бюджетного дефицита] приносят пользу доверию и экономическому росту, которые компенсируют прямые последствия сокращений. Они приносят именно то, что и следовало ожидать: небольшие сокращения приводят к рецессиям, а большие сокращения приводят к депрессиям». Согласно уравнению, полученному на основе данных МВФ, использованных в его анализе , изменения в бюджетных балансах (дефицит или профицит) объяснили примерно 53% изменения ВВП. [111]

Экономист Пол Кругман проанализировал взаимосвязь между ВВП и сокращением бюджетного дефицита в нескольких европейских странах в апреле 2012 года и пришел к выводу, что меры жесткой экономии замедляют рост, как и Мартин Вольф. Он также написал: «... это также означает, что 1 евро мер жесткой экономии дает лишь около 0,4 евро сокращения дефицита, даже в краткосрочной перспективе. Неудивительно, что вся программа жесткой экономии превращается в катастрофу». [112]

Решение Великобритании покинуть Европейский Союз в 2016 году частично объясняется последствиями Великой рецессии в стране. [113] [114] [115] [116] [117]

Польша и Словакия были единственными двумя членами Европейского Союза , которым удалось избежать рецессии ВВП во время Великой рецессии. По состоянию на декабрь 2009 года польская экономика не вступила в рецессию и даже не сократилась, а прогноз МВФ по росту ВВП на 2010 год на уровне 1,9 процента, как ожидалось, был повышен. [120] [121] [122] Аналитики выделили несколько причин положительного экономического развития в Польше: чрезвычайно низкий уровень банковского кредитования и относительно небольшой ипотечный рынок; относительно недавнее устранение торговых барьеров ЕС и вызванный этим всплеск спроса на польские товары с 2004 года; Польша является получателем прямого финансирования ЕС с 2004 года; отсутствие чрезмерной зависимости от одного экспортного сектора; традиция финансовой ответственности правительства; относительно большой внутренний рынок; свободно плавающий польский злотый ; низкие затраты на рабочую силу, привлекающие постоянные прямые иностранные инвестиции; экономические трудности в начале десятилетия, которые побудили принять меры жесткой экономии в преддверии мирового кризиса. [ нужна цитата ]

Хотя в Индии , Узбекистане , Китае и Иране наблюдалось замедление экономического роста, они не вступили в рецессию.

Южная Корея едва избежала технической рецессии в первом квартале 2009 года. [123] Международное энергетическое агентство заявило в середине сентября, что Южная Корея может быть единственной крупной страной ОЭСР , которая избежит рецессии в течение всего 2009 года. [124] Это была единственная развитая экономика будет расти в первой половине 2009 года.

Австралия избежала технической рецессии после того, как в четвертом квартале 2008 года наблюдался отрицательный рост только в течение одной четверти, а в первом квартале 2009 года ВВП вернулся к положительному значению. [125] [126]

Финансовый кризис не затронул в значительной степени развивающиеся страны. Эксперты видят несколько причин: Африка не пострадала, поскольку она не полностью интегрирована в мировой рынок. Латинская Америка и Азия казались более подготовленными, поскольку они уже сталкивались с кризисами раньше. В Латинской Америке, например, банковские законы и правила очень строгие. Бруно Венн из немецкого DEG предполагает, что западные страны могли бы поучиться у этих стран, когда дело касается регулирования финансовых рынков. [127]

Немногочисленные рецессии, возникшие в начале 2006–2007 годов, обычно никогда не относят к Великой рецессии, о чем свидетельствует тот факт, что только две страны (Исландия и Ямайка) находились в рецессии в четвертом квартале 2007 года.

За год до максимума, в первом квартале 2008 года, только шесть стран находились в рецессии (Исландия, Швеция, Финляндия, Ирландия, Португалия и Новая Зеландия). Число стран, находящихся в рецессии, составило 25 во втором квартале 2008 года, 39 в третьем квартале 2008 года и 53 в четвертом квартале 2008 года. На самой крутой стадии Великой рецессии в первом квартале 2009 года в общей сложности 59 из 71 страны одновременно находились в рецессии. Число стран в рецессии составило 37 во втором квартале 2009 года, 13 в третьем квартале 2009 года и 11 в четвертом квартале 2009 года. Через год после максимума, в первом квартале 2010 года, только семь стран находились в рецессии (Греция, Хорватия, Румыния, Исландия, Ямайка, Венесуэла). и Белиз).

Данные о рецессии для всей зоны G20 (представляющей 85% всего GWP ) показывают, что Великая рецессия существовала как глобальная рецессия на протяжении с третьего квартала 2008 года до первого квартала 2009 года.

Последующие рецессии в 2010–2013 годах ограничились Белизом, Сальвадором, Парагваем, Ямайкой, Японией, Тайванем, Новой Зеландией и 24 из 50 европейских стран (включая Грецию). По состоянию на октябрь 2014 года только пять из 71 страны, по которым доступны квартальные данные (Кипр, Италия, Хорватия, Белиз и Сальвадор), все еще находились в продолжающейся рецессии. [17] [128] Многие последующие рецессии, поразившие европейские страны, обычно называют прямыми последствиями европейского долгового кризиса .

Исландия впала в экономическую депрессию в 2008 году после краха ее банковской системы ( см. Исландский финансовый кризис 2008–2011 годов ). К середине 2012 года Исландия стала считаться одним из примеров успешного восстановления Европы, во многом благодаря девальвации валюты, которая фактически снизила заработную плату на 50%, что сделало экспорт более конкурентоспособным. [129]

В следующих странах рецессия началась в четвертом квартале 2007 года: США, [17]

В следующих странах рецессия началась уже в первом квартале 2008 года: Латвия, [130] Ирландия, [131] Новая Зеландия, [132] и Швеция. [17]

В следующих странах/территориях рецессия началась во втором квартале 2008 года: Япония, [133] Гонконг, [134] Сингапур, [135] Италия, [136] Турция, [17] Германия, [137] Великобритания, [17] Еврозона, [138] Европейский Союз, [17] и ОЭСР. [17]

В следующих странах/территориях рецессия началась в третьем квартале 2008 года: Испания , [139] и Тайвань. [140]

В следующих странах/территориях рецессия началась в четвертом квартале 2008 года: Швейцария. [141]

Южная Корея чудесным образом избежала рецессии: ВВП вернулся к положительному значению, увеличившись на 0,1% в первом квартале 2009 года. [142]

Из семи крупнейших экономик мира по ВВП только Китай избежал рецессии в 2008 году. За год, завершившийся третьим кварталом 2008 года, Китай вырос на 9%. До недавнего времени китайские чиновники считали, что рост ВВП на 8% необходим просто для того, чтобы создать достаточно рабочих мест для сельских жителей, переезжающих в городские центры. [143] Сейчас [ когда?] эту цифру точнее можно считать 5–7%. ] что основной прирост работающего населения идет на спад. [ нужна цитата ]

Украина вошла в техническую депрессию в январе 2009 г. с ростом ВВП на -20% по сравнению с уровнем ВВП в январе 2008 г. [144] В целом реальный ВВП Украины упал на 14,8% при сравнении всей части 2009 г. с 2008. [145] При ежеквартальном измерении по изменениям реального ВВП с учетом сезонных колебаний Украина находилась в состоянии рецессии/депрессии на протяжении четырех кварталов со второго квартала 2008 года по первый квартал 2009 года (с соответствующими квартальными изменениями: -0,1). %, -0,5%, -9,3%, -10,3%), а также два квартала с 3-го квартала 2012 г. по 4-й квартал 2012 г. (с соответствующими квартальными изменениями: -1,5% и -0,8%). [146]

В середине десятилетия 2000-х годов Япония переживала период восстановления, но в 2008 году снова впала в рецессию и дефляцию . в первом квартале 2009 г. при росте ВВП −15,2%. [149]

26 февраля 2009 года к ежедневным разведывательным брифингам, подготовленным для президента США, был добавлен «Брифинг экономической разведки ». Это дополнение отражает оценку американских спецслужб о том, что глобальный финансовый кризис представляет собой серьезную угрозу международной стабильности. [150]

В марте 2009 года Business Week заявил, что глобальная политическая нестабильность быстро растет из-за глобального финансового кризиса и создает новые проблемы, требующие решения. [151] В марте 2009 года агентство Associated Press сообщило, что: «Директор национальной разведки США Деннис Блэр заявил, что экономическая слабость может привести к политической нестабильности во многих развивающихся странах». [152] Даже в некоторых развитых странах наблюдается политическая нестабильность. [153] NPR сообщает, что Дэвид Гордон, бывший офицер разведки, который сейчас возглавляет исследования в Евразийской группе , сказал: «Многие, если не большинство, крупных стран имеют возможность справиться с экономическим спадом, не создавая при этом крупномасштабной политической нестабильности». если мы переживаем рецессию нормальной продолжительности. Если же мы переживаем гораздо более продолжительный спад, тогда все ставки сделаны». [154]

Политологи утверждают, что экономический застой спровоцировал социальные потрясения, которые выразились в протестах по различным вопросам во всем развивающемся мире. В Бразилии недовольная молодежь сплотилась против незначительного повышения стоимости проезда на автобусе; [155] В Турции протестовали против превращения парка в торговый центр, [156] а в Израиле протестовали против высокой арендной платы в Тель-Авиве. Во всех этих случаях предполагаемая непосредственная причина протеста была усилена лежащими в ее основе социальными страданиями, вызванными великой рецессией.

.jpg/440px-Manifestacija_za_svobodo_sveta_(3637020724).jpg)

В январе 2009 года лидеры правительства Исландии были вынуждены объявить выборы на два года раньше срока после того, как народ Исландии устроил массовые протесты и столкновения с полицией из-за действий правительства по отношению к экономике. [153] Сотни тысяч протестовали во Франции против экономической политики президента Саркози. [157] В связи с финансовым кризисом в Латвии оппозиция и профсоюзы организовали митинг против кабинета премьер-министра Иварса Годманиса. Митинг собрал около 10–20 тысяч человек. Вечером митинг перерос в беспорядки . Толпа двинулась к зданию парламента и попыталась ворваться в него, но была отброшена полицией штата. В конце февраля многие греки приняли участие в массовой всеобщей забастовке из-за экономической ситуации и закрыли школы, аэропорты и многие другие службы в Греции. [158] В Литве произошли столкновения между полицией и протестующими, где людей, протестовавших против экономических условий, расстреливали резиновыми пулями. [159] Коммунисты и другие митинговали в Москве в знак протеста против экономических планов российского правительства. [160] Однако в России влияние было умеренным, чья экономика выиграла от высоких цен на нефть. [161]

В азиатских странах наблюдались протесты разной степени. [162] Протесты произошли также в Китае, поскольку спрос со стороны Запада на экспорт резко сократился, а безработица выросла. Помимо этих первоначальных протестов, протестное движение выросло и продолжилось в 2011 году. В конце 2011 года в Соединенных Штатах прошел протест Occupy Wall Street , породивший несколько ответвлений, которые стали известны как движение Occupy .

В 2012 году экономические трудности в Испании усилили поддержку сепаратистских движений. В Каталонии поддержка движения за отделение превысила свои пределы. 11 сентября марш в защиту независимости собрал толпу, численность которой, по оценкам полиции, составила 1,5 миллиона человек. [163]

Финансовая фаза кризиса привела к экстренному вмешательству во многие национальные финансовые системы. Поскольку кризис перерос в настоящую рецессию во многих крупных экономиках, экономический стимул, призванный оживить экономический рост, стал наиболее распространенным инструментом политики. После реализации планов спасения банковской системы основные развитые и развивающиеся страны объявили о планах по облегчению своей экономики. В частности, о планах экономического стимулирования было объявлено в Китае , США и Евросоюзе . [164] В последнем квартале 2008 года финансовый кризис привел к тому, что группа крупнейших экономик «Большой двадцатки» приобрела новое значение как центр управления экономическим и финансовым кризисом.

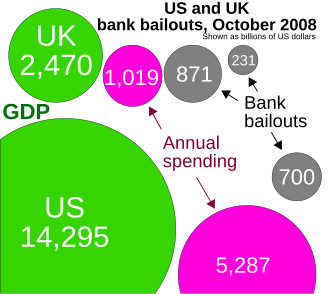

Правительство США приняло Закон о чрезвычайной экономической стабилизации 2008 года (EESA или TARP) в октябре 2008 года. Этот закон включал 700 миллиардов долларов на финансирование « Программы помощи проблемным активам » (TARP). Следуя модели, инициированной пакетом спасения банков Соединенного Королевства , [165] [166] 205 миллиардов долларов было использовано в программе покупки капитала для кредитования банков в обмен на привилегированные акции, приносящие дивиденды. [167] [168]

17 февраля 2009 года президент США Барак Обама подписал Закон о восстановлении и реинвестировании Америки 2009 года , пакет стимулирующих мер на сумму 787 миллиардов долларов с широким спектром расходов и снижением налогов. [169] Более 75 миллиардов долларов из пакета были специально выделены на программы помощи борющимся домовладельцам. Эта программа получила название «План доступности и стабильности для домовладельцев». [170]

Федеральная резервная система США (центральный банк) снизила процентные ставки и значительно увеличила денежную массу, чтобы помочь справиться с кризисом. В феврале 2013 года газета New York Times сообщила, что ФРС продолжает поддерживать экономику различными мерами монетарного стимулирования: Он планирует удерживать краткосрочные процентные ставки около нуля еще дольше, по крайней мере, до тех пор, пока уровень безработицы не упадет ниже 6,5 процента». [171]

Федеральная резервная система США заключила несколько своп-соглашений, чтобы помочь банкам справиться с кризисом ликвидности, хотя эта чрезвычайная ликвидность принесла пользу только дюжине стран и исключила большинство развивающихся экономик. [172] : 267

15 сентября 2008 года Китай снизил процентную ставку впервые с 2002 года. Индонезия снизила ставку овернайт, по которой коммерческие банки могут занимать средства овернайт у центрального банка, на два процентных пункта до 10,25 процента. Резервный банк Австралии вложил в банковскую систему почти 1,5 миллиарда долларов, что почти в три раза превышает предполагаемую потребность рынка. Резервный банк Индии добавил почти $1,32 млрд за счет операции рефинансирования, крупнейшей как минимум за месяц. [173]

9 ноября 2008 года центральное правительство Китайской Народной Республики объявило о китайской программе экономического стимулирования , представляющей собой пакет стимулирующих мер на сумму 4 триллиона юаней (586 миллиардов долларов США). вторая по величине экономика. В заявлении на веб-сайте правительства говорится, что Госсовет утвердил план инвестирования 4 триллионов юаней (586 миллиардов долларов США) в инфраструктуру и социальное обеспечение к концу 2010 года. Пакет стимулирующих мер был инвестирован в такие ключевые области, как жилье, сельская инфраструктура, транспорт. , здравоохранение и образование, окружающая среда, промышленность, восстановление после стихийных бедствий, увеличение доходов, снижение налогов и финансы.

Позже в том же месяце экономика Китая, ориентированная на экспорт, начала ощущать влияние экономического спада в США и Европе, несмотря на то, что правительство уже трижды снижало ключевые процентные ставки менее чем за два месяца в попытке стимулировать экономический рост. 28 ноября 2008 г. Министерство финансов Китайской Народной Республики и Государственная налоговая администрация совместно объявили о повышении ставок скидки по экспортным налогам на некоторые трудоемкие товары. Эти дополнительные налоговые скидки произошли 1 декабря 2008 г. [174]

Мировые лидеры и аналитики приветствовали пакет стимулирующих мер как более масштабный, чем ожидалось, и как знак того, что, стимулируя собственную экономику, Китай помогает стабилизировать мировую экономику.

В течение этого времени Народный банк Китая помог решить кризис ликвидности банков, подписав своп-соглашения со многими другими странами, чтобы предоставить им ликвидность, основанную на юанях . [172] : 267

16 сентября 2008 года центральный банк Тайваня заявил, что впервые за восемь лет сократит норму обязательных резервов. В тот же день центральный банк добавил 3,59 миллиарда долларов на валютный межбанковский рынок. Банк Японии влил в финансовую систему 29,3 миллиарда долларов 17 сентября 2008 года, а Резервный банк Австралии в тот же день добавил 3,45 миллиарда долларов. [175]

В развивающихся странах и странах с формирующейся рыночной экономикой реакция на глобальный кризис в основном заключалась в денежно-кредитной политике низких ставок (в основном в Азии и на Ближнем Востоке) в сочетании с обесцениванием валюты по отношению к доллару. Планы стимулирования также существовали в некоторых азиатских странах, на Ближнем Востоке и в Аргентине. В Азии планы обычно составляли от 1 до 3% ВВП, за заметным исключением Китая , который объявил о плане, составляющем 16% ВВП (6% ВВП в год).

До сентября 2008 года меры европейской политики ограничивались небольшим числом стран (Испания и Италия). В обеих странах меры были направлены на реформу налоговой системы для домохозяйств (налоговые льготы) для поддержки конкретных секторов, таких как жилищное строительство. Европейская комиссия предложила план стимулирования экономики на 200 миллиардов евро , который будет реализован странами на европейском уровне. В начале 2009 года Великобритания и Испания завершили свои первоначальные планы, а Германия объявила о новом плане.

29 сентября 2008 года власти Бельгии, Люксембурга и Нидерландов частично национализировали Fortis . Правительство Германии оказало помощь Hypo Real Estate .

8 октября 2008 года британское правительство объявило о пакете помощи банкам на сумму около 500 миллиардов фунтов стерлингов [176] (850 миллиардов долларов на тот момент). План состоит из трех частей. Первые 200 миллиардов фунтов стерлингов будут выделены банкам, имеющим ликвидность. Вторая часть будет состоять из того, что правительство штата увеличит рынок капитала внутри банков. Наряду с этим, если банкам это понадобится, будет предоставлено 50 миллиардов фунтов стерлингов. Наконец, правительство спишет все приемлемые кредиты между британскими банками с лимитом в 250 миллиардов фунтов стерлингов.

В начале декабря 2008 года министр финансов Германии Пер Штайнбрюк заявил о неверии в «Великий план спасения» и нежелании тратить больше денег на борьбу с кризисом. [177] В марте 2009 года президент Европейского Союза подтвердил, что ЕС в то время решительно сопротивлялся давлению США с целью увеличения дефицита европейского бюджета. [178]

С 2010 года Великобритания начала программу бюджетной консолидации, направленную на снижение уровня долга и дефицита и в то же время стимулирование экономического восстановления. [179] Другие европейские страны также начали бюджетную консолидацию с аналогичными целями. [180]

Как видно выше, большинство политических ответов на экономический и финансовый кризис были предприняты отдельными странами. Некоторая координация имела место на европейском уровне, но необходимость сотрудничества на глобальном уровне побудила лидеров активизировать организацию «Большой двадцатки» крупнейших экономик . Первый саммит, посвященный кризису, состоялся на уровне глав государств в ноябре 2008 года ( Вашингтонский саммит G-20 2008 года ).

Страны «Большой двадцатки» встретились на саммите, состоявшемся в ноябре 2008 года в Вашингтоне, чтобы обсудить экономический кризис. Помимо предложений по международному финансовому регулированию, они обязались принять меры по поддержке своей экономики и координировать их, отказавшись от любого обращения к протекционизму.

Еще один саммит «Большой двадцатки» состоялся в Лондоне в апреле 2009 года. Министры финансов и лидеры центральных банков стран «Большой двадцатки» встретились в марте в Хоршеме , Англия, чтобы подготовиться к саммиту, и пообещали восстановить глобальный рост как можно скорее. Они решили скоординировать свои действия и стимулировать спрос и занятость. Они также пообещали бороться со всеми формами протекционизма и поддерживать торговлю и иностранные инвестиции. Эти действия обойдутся в $1,1 трлн. [181]

Они также обязались поддерживать предложение кредитов путем предоставления большей ликвидности и рекапитализации банковской системы, а также быстро реализовать планы стимулирования. Что касается руководителей центральных банков, они пообещали поддерживать политику низких ставок до тех пор, пока это необходимо. Наконец, лидеры решили помочь развивающимся и развивающимся странам посредством укрепления МВФ.

В сентябре 2010 года МВФ заявил, что финансовый кризис не закончится без значительного снижения безработицы, поскольку сотни миллионов людей во всем мире остались безработными. МВФ призвал правительства расширять системы социальной защиты и создавать рабочие места, даже несмотря на то, что они вынуждены сокращать расходы. МВФ также призвал правительства инвестировать в профессиональное обучение безработных и даже правительства стран, подобных Греции, где существует серьезный долговой риск, в первую очередь сосредоточиться на долгосрочном восстановлении экономики путем создания рабочих мест. [182]

Банк Израиля был первым, кто поднял процентные ставки после начала глобальной рецессии. [183] В августе 2009 года ставки были повышены. [183]

6 октября 2009 года Австралия стала первой страной «Большой двадцатки», которая повысила свою основную процентную ставку: Резервный банк Австралии повысил ставки с 3,00% до 3,25%. [184]

Банк Норвегии и Резервный банк Индии повысили процентные ставки в марте 2010 года. [ 185 ]

2 ноября 2017 года Банк Англии впервые с марта 2009 года повысил процентные ставки с 0,25% до 0,5% в попытке обуздать инфляцию.

17 апреля 2009 года тогдашний глава МВФ Доминик Стросс-Кан заявил, что существует вероятность того, что некоторые страны могут не проводить надлежащую политику, чтобы избежать механизмов обратной связи, которые могут в конечном итоге превратить рецессию в депрессию. «Свободное падение мировой экономики, возможно, начинает замедляться, и в 2010 году начнется восстановление, но это в решающей степени зависит от правильной политики, принимаемой сегодня». МВФ отметил, что в отличие от Великой депрессии, эта рецессия была синхронизирована глобальной интеграцией рынков. Было объяснено, что такие синхронизированные рецессии длятся дольше, чем типичные экономические спады, и имеют более медленные темпы восстановления. [186]

Оливье Бланшар , главный экономист МВФ, заявил, что процент работников, уволенных за длительные сроки, рос с каждым спадом на протяжении десятилетий, но на этот раз цифры выросли. «Долгосрочная безработица тревожно высока: в Соединенных Штатах половина безработных не имеет работы более шести месяцев, чего мы не видели со времен Великой депрессии». МВФ также заявил, что может существовать связь между ростом неравенства в западных экономиках и дефляцией спроса. В последний раз разрыв в уровне благосостояния достигал таких крайностей в 1928–1929 годах. [187]

Мировая экономика продолжает бороться с посткризисной адаптацией

{{cite magazine}}: Журналу Cite требуется |magazine=( помощь ){{cite book}}: CS1 maint: multiple names: authors list (link)Как теоретические, так и эмпирические данные показывают, что рецессия более крутая в странах с высоким уровнем частного долга и/или кредитным бумом» и «Мы обнаруживаем, что более высокий уровень долга до рецессии коррелирует с меньшим экономическим ростом после окончания экономического спада». .

{{cite news}}: CS1 maint: location (link)