Цена на нефть или цена на нефть обычно относится к спотовой цене барреля (159 литров) эталонной сырой нефти — эталонной цены для покупателей и продавцов сырой нефти, такой как West Texas Intermediate (WTI), Brent Crude , Дубайская сырая нефть , эталонная корзина ОПЕК , сырая нефть Тапис , нефть Бонни Лайт , нефть Урала , перешеек и нефть Western Canadian Select (WCS). [1] [2] Цены на нефть определяются глобальным спросом и предложением , а не уровнем внутреннего производства в какой-либо стране.

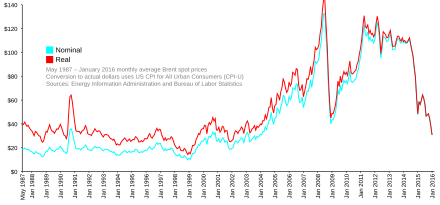

Мировые цены на сырую нефть были относительно стабильными в девятнадцатом и начале двадцатого века. [3] Ситуация изменилась в 1970-х годах, когда мировые цены на нефть значительно выросли. [3] Исторически сложилось так, что существовал ряд структурных факторов, влияющих на мировые цены на нефть, включая шоки предложения, спроса и хранения нефти, а также шоки глобального экономического роста , влияющие на цены на нефть. [4] Известные события, вызывающие значительные колебания цен, включают нефтяное эмбарго ОПЕК в 1973 году , направленное против стран, которые поддерживали Израиль во время войны Судного дня , [5] : 329 , приведшее к нефтяному кризису 1973 года , иранскую революцию , нефтяной кризис 1979 года , финансовый кризис 2007–2008 годов и недавний избыток предложения нефти в 2013 году, который привел к «крупнейшему падению цен на нефть в современной истории» в 2014–2016 годах. Снижение мировых цен на нефть на 70% было «одним из трех крупнейших спадов со времен мирового Вторая война, самая продолжительная после коллапса поставок в 1986 году». [6] К 2015 году Соединенные Штаты стали третьим по величине производителем нефти и возобновили экспорт нефти после отмены 40-летнего запрета на экспорт. [7] [8] [9]

Ценовая война России и Саудовской Аравии на нефть в 2020 году привела к падению мировых цен на нефть на 65% в начале пандемии COVID-19 . [10] [11] В 2021 году рекордно высокие цены на энергоносители были вызваны глобальным ростом спроса на фоне восстановления мира после рецессии, вызванной Covid-19 . [12] [13] [14] К декабрю 2021 года неожиданное восстановление спроса на нефть со стороны США, Китая и Индии в сочетании с «требованиями инвесторов сланцевой отрасли США сдерживать расходы» способствовало « «плотные» запасы нефти во всем мире. [15] 18 января 2022 года, когда цена на сырую нефть марки Brent достигла самого высокого уровня с 2014 года — 88 долларов США, были высказаны опасения по поводу роста стоимости бензина, которая достигла рекордного уровня в Соединенном Королевстве. [16]

По данным «Нашего мира в данных» , в девятнадцатом и начале двадцатого века мировые цены на сырую нефть были «относительно стабильными». [3] В 1970-е годы произошел «значительный рост» цен на нефть во всем мире, [3] частично в ответ на нефтяные кризисы 1973 и 1979 годов . В 1980 году средние глобальные цены «подскочили» до 107,27 долларов США. [3]

Исторически сложилось так, что на мировые цены на нефть влияет ряд факторов. К ним относятся Организация арабских стран-экспортеров нефти во главе с Саудовской Аравией , приведшая к нефтяному кризису 1973 года , иранская революция в нефтяном кризисе 1979 года , ирано-иракская война (1980–88), вторжение Ирака в Кувейт в 1990 году, война 1991 года. Война в Персидском заливе , азиатский финансовый кризис 1997 года , теракты 11 сентября , национальная забастовка 2002–2003 годов в государственной нефтяной компании Венесуэлы Petroleos de Венесуэла, SA (PDVSA) , Организация стран-экспортеров нефти (ОПЕК) , 2007 год. –08 глобальный финансовый коллапс (GFC) , сокращение добычи нефти ОПЕК в 2009 году, [17] восстания «арабской весны» 2010-х годов в Египте и Ливии, продолжающаяся сирийская гражданская война (с 2011 года по настоящее время) и избыток поставок нефти в 2013 году, который привел к «крупнейшее снижение цен на нефть в современной истории» в 2014–2016 годах. Снижение мировых цен на нефть на 70% было «одним из трех крупнейших спадов со времен Второй мировой войны и самым продолжительным после коллапса предложения в 1986 году». [18] К 2015 году Соединенные Штаты стали третьим по величине производителем нефти, перейдя от импортера к экспортеру. [7] Ценовая война между Россией и Саудовской Аравией в 2020 году привела к падению мировых цен на нефть на 65% в начале пандемии COVID-19 . [10] [11]

Структурные факторы, влияющие на исторические мировые цены на нефть, включают в себя « шоки предложения нефти, шоки спроса на нефтяном рынке , шоки спроса на хранение», «шоки глобального экономического роста » [4] и «спекулятивный спрос на запасы нефти над землей». [19]

Цены на нефть определяются глобальными силами спроса и предложения , согласно классической экономической модели определения цен в микроэкономике. [20] [21] [22] [23] Спрос на нефть сильно зависит от глобальных макроэкономических условий. [20] По данным Международного энергетического агентства , высокие цены на нефть обычно оказывают большое негативное влияние на глобальный экономический рост . [20]

В ответ на нефтяной кризис 1973 года в 1974 году корпорация RAND представила новую экономическую модель мирового нефтяного рынка, включавшую четыре сектора — «добыча нефти, транспортировка, переработка и потребление продукции» и эти регионы — США, Канада. , Латинская Америка, Европа, Ближний Восток и Африка, а также Азия. [24] В исследовании перечислены экзогенные переменные, которые могут повлиять на цену нефти: «региональные уравнения спроса и предложения, технология переработки и переменные государственной политики». На основе этих экзогенных переменных предлагаемая ими экономическая модель сможет определить «уровни потребления, производства и цен на каждый товар в каждом регионе, структуру мировых торговых потоков, а также структуру капитала и производства нефтеперерабатывающих заводов в каждом регионе». . [24]

Согласно статье в Европейском журнале операционных исследований 1992 года, экономическая модель системной динамики определения цен на нефть «объединяет различные факторы, влияющие» на динамику цен на нефть . [25]

В широко цитируемой статье Лутца Киллиана «Обзор экономики и статистики» 2008 года исследовалась степень, в которой «экзогенные шоки поставок нефти», такие как иранская революция (1978–1979 гг.), Ирано-иракская война (1980–1988 гг.), Персидская революция Война в Персидском заливе (1990–1991), война в Ираке (2003), гражданские беспорядки в Венесуэле (2002–2003) и, возможно, война Судного дня / арабское нефтяное эмбарго (1973–1974)» — объясняют изменения в цене на нефть». [26] Киллиан заявил, что к 2008 году было «широко распространено признание» того, что «цены на нефть с 1973 года должны считаться эндогенными по отношению к глобальным макроэкономическим условиям», [26] но Килиан добавил, что эти «стандартные теоретические модели передачи шоки цен на нефть, которые утверждают, что все остальное остается неизменным, поскольку реальная цена импортируемой сырой нефти растет, вводят в заблуждение и должны быть заменены моделями, которые допускают эндогенное определение цены на нефть». Киллиан обнаружил, что «нет никаких доказательств того, что шоки предложения нефти в 1973–1974 и 2002–2003 годах оказали существенное влияние на реальный экономический рост в любой стране Большой семерки, тогда как шоки 1978–1979, 1980 и 1990–1991 годов способствовали замедлению экономического роста в странах «Большой семерки». по крайней мере, некоторые страны G7». [27]

В отчете Банка Канады (BOC) за 2019 год описывается полезность модели структурной векторной авторегрессии (SVAR) для условных прогнозов роста мирового ВВП и потребления нефти в отношении четырех типов нефтяных шоков. [4] Модель структурной векторной авторегрессии была предложена американским специалистом по эконометрике и макроэкономистом Кристофером А. Симсом в 1982 году в качестве альтернативной статистической модели для макроэкономистов. Согласно отчету Банка Канады, использующему модель SVAR, «шоки предложения нефти были доминирующей силой во время падения цен на нефть в 2014–2015 годах». [4]

К 2016 году, несмотря на улучшение понимания нефтяных рынков, прогнозирование колебаний цен на нефть оставалось проблемой для экономистов, согласно статье 2016 года в Journal of Economic Perspectives , которая была основана на обширном обзоре научной литературы, проведенном экономистами по «всем основным ценам на нефть». колебания между 1973 и 2014 годами». [28]

В статье Оксфордского института энергетических исследований, опубликованной в 2016 году , описывается, как аналитики предлагали разные взгляды на то, почему [29] цена на нефть снизилась на 55% с «июня 2014 года по январь 2015 года» [30] : 10 после «четырех лет относительной стабильности на около 105 долларов США за баррель». [30] : 41 В отчете Всемирного банка за 2015 год говорится, что низкие цены «вероятно, знаменуют конец сырьевого суперцикла, который начался в начале 2000-х годов», и они ожидают, что цены «будут оставаться низкими в течение значительного периода времени». [30] : 4

Goldman Sachs , например, назвал этот структурный сдвиг «Новым нефтяным порядком», созданным сланцевой революцией в США . [31] Goldman Sachs заявил, что этот структурный сдвиг «изменил глобальные энергетические рынки и принес с собой новую эру волатильности », «оказав влияние на рынки, экономику, отрасли и компании во всем мире» и будет удерживать цены на нефть на низком уровне в течение длительного периода. . [32] Другие говорят, что этот цикл похож на предыдущие циклы и что цены снова вырастут. [29]

В статье Energy Economics за 2020 год подтверждено, что «спрос и предложение мировой сырой нефти и финансовый рынок» по-прежнему остаются основными факторами, влияющими на мировые цены на нефть. Исследователи, используя новую байесовскую модель структурных временных рядов, обнаружили, что добыча сланцевой нефти продолжает увеличивать свое влияние на цену нефти, но остается «относительно небольшим». [33]

Основные эталоны, или ценовые маркеры, включают Brent , WTI , [34] Референтную корзину ОПЕК ( ORB) – введенную 16 июня 2005 года и состоящую из Saharan Blend (из Алжира ), Girassol (из Анголы ) , Oriente (из Анголы ). Эквадор ), Rabi Light (из Габона ), Iran Heavy (из Ирана ), Basra Light (из Ирака ), Kuwait Export (из Кувейта ), Es Sider (из Ливии ), Bonny Light (из Нигерии ), Qatar Marine (из Катара) ), Arab Light (из Саудовской Аравии ), Murban (из ОАЭ ), [35] и Merey (из Венесуэлы ), [36] Dubai Crude и Tapis Crude (Сингапур).

В Северной Америке эталонная цена относится к спотовой цене West Texas Intermediate (WTI), также известной как Texas Light Sweet, типу сырой нефти, используемому в качестве ориентира при ценообразовании на нефть и базовому товару фьючерсных контрактов на нефть Нью-Йоркской товарной биржи. . WTI — легкая сырая нефть , легче нефти Brent Crude . Он содержит около 0,24% серы, что делает его малосернистой нефтью, более сладкой, чем Brent. [37] Его свойства и производственная площадка делают его идеальным для переработки в Соединенных Штатах, в основном в регионах Среднего Запада и побережья Мексиканского залива. WTI имеет плотность API около 39,6 (удельный вес около 0,827) на баррель (159 литров) нефти WTI/ легкой нефти , торгуемой на Нью-Йоркской товарной бирже (NYMEX) с поставкой в Кушинг, Оклахома . [38] Кушинг, штат Оклахома , крупный центр поставок нефти, соединяющий поставщиков нефти с побережьем Мексиканского залива, стал наиболее важным центром торговли сырой нефтью в Северной Америке.

В Европе и некоторых других частях мира эталонной ценой нефти является нефть марки Brent Crude , которая торгуется на Межконтинентальной бирже (ICE, в которую включена Международная нефтяная биржа ) с поставкой в Саллом-Во . Нефть марки Brent добывается в прибрежных водах ( Северное море ) Великобритании и Норвегии. Суммарное потребление сырой нефти в Великобритании и Норвегии превышает добычу нефти в этих странах. [39] [40] Таким образом, рынок сырой нефти марки Brent очень непрозрачен, а объем торговли нефтью физически очень низок. [41] [42] [43] Цена на нефть марки Brent широко используется для фиксации цен на сырую нефть, сжиженный нефтяной газ , сжиженный природный газ , природный газ и т. д. в мировой торговле, включая сырую нефть на Ближнем Востоке. [44]

Существует разница в цене барреля нефти в зависимости от ее сорта, определяемого такими факторами, как ее удельный вес или плотность API и содержание серы, а также ее местоположения, например, ее близости к приливным водам и нефтеперерабатывающим заводам. Более тяжелая, сернистая нефть , не имеющая доступа к приливной воде, такая как Western Canadian Select, дешевле, чем более легкая и сладкая нефть , такая как WTI. [45]

Управление энергетической информации (EIA) использует стоимость приобретения импортируемых нефтеперерабатывающих заводов, то есть средневзвешенную стоимость всей нефти, импортируемой в США, в качестве «мировой цены на нефть».

Цена на нефть оставалась «относительно постоянной» с 1861 по 1970-е годы. [3] В книге Дэниела Ергина «Премия: эпические поиски нефти, денег и власти », получившей в 1991 году Пулитцеровскую премию , Ергин описал, как «система управления поставками нефти», которой управляли «международные нефтяные компании», — «рассыпалась» в 1973 году. [46] : 599 Ергин заявляет, что роль Организации стран-экспортёров нефти (ОПЕК), созданной в 1960 году Ираном , Ираком , Кувейтом , Саудовской Аравией и Венесуэлой [47] [46] : 499 [48] [49] — в контроле над ценами на нефть произошли кардинальные изменения. С 1927 года картель , известный как « Семь сестер », штаб-квартиры пяти из которых находились в Соединенных Штатах, контролировал объявленные цены после так называемого « Соглашения о красной линии» 1927 года и Соглашения Ачнакарри 1928 года и добился высокого уровня цен. стабильность до 1972 года, по мнению Ергина. [46]

В 1970-е годы произошло два крупных энергетических кризиса : нефтяной кризис 1973 года и энергетический кризис 1979 года , которые повлияли на цены на нефть. Начиная с начала 1970-х годов, когда внутренняя добыча нефти оказалась недостаточной для удовлетворения растущего внутреннего спроса, США стали все более зависеть от импорта нефти с Ближнего Востока. [46] До начала 1970-х годов цена на нефть в Соединенных Штатах регулировалась внутри страны и косвенно «Семью сестрами». «Масштаб» повышения цен на нефть после эмбарго ОПЕК в 1973 году в ответ на войну Судного дня и иранскую революцию 1979 года не имел прецедента. [28] Во время войны Судного дня 1973 года коалиция арабских государств во главе с Египтом и Сирией напала на Израиль . [46] : 570 Во время последовавшего нефтяного кризиса 1973 года арабские нефтедобывающие государства начали вводить эмбарго на поставки нефти в Западную Европу и США в отместку за поддержку Израиля. Страны, в том числе США, Германия, Япония [50] и Канада [51], начали создавать свои собственные национальные энергетические программы, которые были ориентированы на безопасность поставок нефти, [46] : 607 как недавно сформированная Организация по экспорту нефти. Страны (ОПЕК) удвоили цену на нефть. [46] : 607

Во время нефтяного кризиса 1979 года глобальные поставки нефти были «ограничены» из-за иранской революции 1979 года — цена на нефть «выросла более чем вдвое», [52] затем начала снижаться в «реальном выражении, начиная с 1980 года, подрывая власть ОПЕК над мировой экономики», по данным The Economist . [52]

Нефтяной кризис 1970-х годов породил спекулятивную торговлю и рынки фьючерсов на сырую нефть марки WTI. [53] [54]

В начале 1980-х годов, одновременно с эмбарго ОПЕК, цены на нефть пережили «быстрое падение». [49] [3] В начале 2007 года цена на нефть составляла 50 долларов США. В 1980 году средние глобальные цены «подскочили» до 107,27 долларов США [3] и достигли своего рекордного пика в 147 долларов США в июле 2008 года.

По данным The Economist, перенасыщение нефтью в 1980-х годах было вызвано тем, что страны, не входящие в ОПЕК, такие как США и Великобритания, увеличили добычу нефти, что привело к снижению цен на нефть в начале 1980-х годов . [52] Когда ОПЕК изменила свою политику по увеличению поставок нефти в 1985 году, «цены на нефть рухнули и оставались низкими в течение почти двух десятилетий», согласно отчету Всемирного банка за 2015 год . [30] : 10 [55]

В 1983 году Нью-Йоркская товарная биржа (NYMEX) запустила фьючерсные контракты на сырую нефть, а базирующаяся в Лондоне Международная нефтяная биржа (IPE), приобретенная Межконтинентальной биржей (ICE) в 2005 году, запустила свои фьючерсы в июне 1988 года. [56]

Цена на нефть достигла пика c. 65 долларов США во время кризиса и войны в Персидском заливе 1990 года. По данным Брукингского института, шок цен на нефть в 1990 году произошел в ответ на вторжение Ирака в Кувейт . [57]

Был период глобальной рецессии, и цена на нефть достигла минимума в ок. 15 долларов , прежде чем он достиг максимума в 45 долларов 11 сентября 2001 года, в день терактов 11 сентября , [58] только для того, чтобы снова упасть до минимума в 26 долларов 8 мая 2003 года. [59]

Цена выросла до 80 долларов после вторжения США в Ирак.

В 2000-е годы произошли крупные энергетические кризисы , в том числе перенасыщение нефтью в 2010-е годы и изменения на мировом нефтяном рынке .

Начиная с 1999 года цена на нефть значительно выросла. Это объяснялось ростом спроса на нефть в таких странах, как Китай и Индия. [60] За резким ростом с 50 долларов США в начале 2007 года до пика в 147 долларов США в июле 2008 года последовало снижение до 34 долларов США в декабре 2008 года, когда разразился финансовый кризис 2007–2008 годов . [61] : 46

К маю 2008 года Соединенные Штаты потребляли около 21 миллиона баррелей в сутки и импортировали около 14 миллионов баррелей в сутки - 60% при поставках ОПЕК 16% и Венесуэле 10%. [62] В разгар финансового кризиса 2007–2008 годов цена на нефть значительно снизилась после рекордного пика в 147,27 долларов США, которого она достигла 11 июля 2008 года. 23 декабря 2008 года спотовая цена на сырую нефть WTI упала до уровня США. $30,28 за баррель — самый низкий показатель с начала финансового кризиса 2007–2008 годов . Цена резко восстановилась после кризиса и выросла до 82 долларов США за баррель в 2009 году. [63] [64]

31 января 2011 года цена Brent ненадолго достигла 100 долларов за баррель впервые с октября 2008 года из-за опасений, что протесты в Египте в 2011 году «приведут к закрытию Суэцкого канала и нарушению поставок нефти». [65] В течение примерно трех с половиной лет цена в основном оставалась в диапазоне 90–120 долларов.

С 2004 по 2014 год ОПЕК устанавливала мировую цену на нефть. [ 66 ] ОПЕК начала устанавливать целевой диапазон цен в 100–110 долларов США за баррель еще до финансового кризиса 2008 года . в декабре 2008 года, во время финансового кризиса 2007–2008 годов . [61] : 46 Некоторые обозреватели, в том числе Business Week , Financial Times и Washington Post , утверждали, что рост цен на нефть перед финансовым кризисом 2007–2008 годов был вызван спекуляциями на фьючерсных рынках . [67] [68] [69] [70] [71] [72]

Вплоть до 2014 года доминирующим фактором цены на нефть был спрос со стороны «Китая и других развивающихся стран». [73] [74]

К 2014 году добыча из нетрадиционных месторождений посредством гидроразрыва пласта в США и добыча нефти в Канаде вызвали глобальный рост добычи нефти «в масштабах, которых не ожидало большинство экспортеров нефти», что привело к «потрясениям цен». [73] Добыча нефти в США была выше, чем в России и Саудовской Аравии, и, по мнению некоторых, нарушила контроль ОПЕК над ценами на нефть. [66] В середине 2014 года цена начала снижаться из-за значительного увеличения добычи нефти в США и снижения спроса в развивающихся странах. [75] По словам Амброуза Эванса-Причарда , в 2014–2015 годах Саудовская Аравия наводнила рынок недорогой сырой нефтью в неудачной попытке замедлить добычу сланцевой нефти в США и вызвала «положительный шок предложения», который сэкономил потребителям около 2 долларов США. триллиона и «принесли пользу мировой экономике». [76]

В течение 2014–2015 годов члены ОПЕК постоянно превышали потолок добычи, а в Китае наблюдалось заметное замедление экономического роста. В то же время добыча нефти в США почти удвоилась по сравнению с уровнем 2008 года благодаря существенному усовершенствованию технологии гидроразрыва сланцевого пласта в ответ на рекордные цены на нефть. Сочетание факторов привело к падению потребностей США в импорте нефти и рекордно высокому объему мировых запасов нефти в хранилищах, а также к падению цен на нефть, которое продолжится и в 2016 году . [77] [78] В период с июня 2014 года по январь 2015 года, по данным По данным Всемирного банка , обвал цен на нефть стал третьим по величине с 1986 года. [29]

В начале 2015 года цена на нефть в США упала ниже 50 долларов за баррель, в результате чего нефть марки Brent также опустилась чуть ниже 50 долларов. [79]

Избыток нефти в 2010-х годах , вызванный множеством факторов , спровоцировал резкое снижение цен на нефть, которое продолжалось до февраля 2016 года . В 2014 году конкурирующие производители добывали 1–2 миллиона баррелей сырой нефти в день, превышая спрос, в то время как экономика Китая достигла самого низкого роста за последнее поколение». [59] Нефтегазовая отрасль Северного моря испытала финансовый стресс из-за снижения цен на нефть и в мае 2016 года обратилась за государственной поддержкой. [82] Согласно отчету, опубликованному 15 февраля 2016 года аудиторской и консалтинговой фирмой Deloitte LLP, — Учитывая, что цены на сырую нефть в мире продаются почти за десять лет до минимума, 35% зарегистрированных на бирже компаний, занимающихся разведкой и добычей нефти и газа, находятся под высоким риском банкротства во всем мире. [83] [84] Действительно, банкротства «в нефтегазовой отрасли могут превзойти уровни, наблюдавшиеся во время Великой рецессии». [83] [85]

В 2016 году средняя мировая цена на нефть упала до 43,73 доллара США за баррель. [3]

К декабрю 2018 года члены ОПЕК контролировали примерно 72% общих мировых доказанных запасов нефти и производили около 41% общих мировых поставок сырой нефти. [86] В июне 2018 года ОПЕК сократила добычу. [87] В конце сентября и начале октября 2018 года цена на нефть выросла до четырехлетнего максимума в более чем 80 долларов США за эталонную нефть марки Brent [87] в ответ на опасения по поводу ограничений мировых поставок. Производственные мощности в Венесуэле снизились. Санкции США против Ирана , третьего по величине производителя нефти в ОПЕК, должны были быть восстановлены и ужесточены в ноябре. [88]

По данным Market Watch , цена на нефть упала в ноябре 2018 года из-за ряда факторов, включая «рост добычи нефти в нефтедобывающих странах, бум сланцевой нефти в США и увеличение запасов нефти в Северной Америке» . [89]

В отчете Управления энергетической информации США (EIA) от 1 ноября 2018 года было объявлено, что США стали «ведущим производителем сырой нефти в мире», когда в августе 2018 года они достигли уровня добычи в 11,3 миллиона баррелей в день (баррелей в сутки), главным образом из-за добыча сланцевой нефти . [90] Экспорт нефти из США — сырой нефти и нефтепродуктов — превысил импорт в сентябре и октябре 2019 года «впервые за всю историю наблюдений, исходя из ежемесячных значений с 1973 года». [91]

Когда в ноябре 2018 года цена на нефть Brent резко упала до $58,71, [92] более чем на 30% от своего пика, [93] — самое большое 30-дневное падение с 2008 года, — факторы включали увеличение добычи нефти в России, некоторых странах ОПЕК и США, что привело к углублению глобального переизбытка поставок. [92]

В 2019 году средняя цена на нефть марки Brent составляла 64 доллара, нефть марки WTI — 57 долларов, [91] референсная корзина ОПЕК (ORB) из 14 сортов нефти — 59,48 доллара за баррель. [94]

В 2020 году экономические потрясения , вызванные рецессией, вызванной Covid-19 , серьезно отразились на рынках сырой нефти [95] , что привело к значительному падению фондового рынка. [96] Существенное снижение цен на нефть было вызвано двумя основными факторами: ценовой войной между Россией и Саудовской Аравией в 2020 году [97] и пандемией COVID-19 , которая снизила спрос на нефть из-за локдаунов по всему миру. [97]

Рынок IHS сообщил, что «шок спроса из-за COVID-19» представлял собой более серьезное сокращение, чем тот, который произошел во время Великой рецессии в конце 2000-х - начале 2010-х годов. [76] Поскольку спрос на нефть упал до 4,5 млн баррелей в сутки ниже прогнозов, напряженность между членами ОПЕК возросла. [76] На встрече ОПЕК 6 марта в Вене крупные производители нефти не смогли договориться о сокращении добычи нефти в ответ на глобальную пандемию COVID-19 . [96] Спотовая цена эталонной нефти марки WTI на Нью-Йоркской бирже 6 марта 2020 года упала до 42,10 долларов США за баррель. [98] 8 марта 2020 года началась ценовая война на нефть между Россией и Саудовской Аравией , в ходе которой Саудовская Аравия и Россия на короткое время наводнили рынок, что также способствовало падению мировых цен на нефть. [99] Позже в тот же день цены на нефть упали на 30%, что представляет собой крупнейшее единовременное падение со времен войны в Персидском заливе 1991 года . [100] Нефть торговалась по цене около 30 долларов за баррель. [100] Очень немногие энергетические компании могут добывать нефть, когда цена на нефть настолько низка. В 2016 году у Саудовской Аравии, Ирана и Ирака были самые низкие производственные затраты, а у Великобритании, Бразилии, Нигерии, Венесуэлы и Канады — самые высокие. [101] 9 апреля Саудовская Аравия и Россия договорились о сокращении добычи нефти. [102] [103]

К апрелю 2020 года цена WTI упала на 80%, опустившись до минимума около 5 долларов. [104] Поскольку спрос на топливо во всем мире снизился из-за ограничений, связанных с пандемией, препятствующих поездкам, [105] и из-за чрезмерного спроса на хранение большого излишка производства, цена на будущие поставки нефти из США в мае стала отрицательной 20 апреля. Это произошло в 2020 году, впервые с тех пор, как Нью-Йоркская товарная биржа начала торги в 1983 году. [106] [107] В апреле, когда спрос снизился, опасения по поводу недостаточной емкости хранилищ привели к тому, что нефтяные компании «арендовали танкеры для хранения излишков запасов». . [105] В октябрьском отчете Bloomberg о падении цен на нефть (в частности, со ссылкой на EIA) говорится, что с ростом числа случаев заражения вирусом спрос на бензин, особенно в Соединенных Штатах, вызывает «особенное беспокойство», в то время как глобальные запасы остаются "довольно высоко". [108]

Поскольку цена на WTI достигла рекордно низкого уровня, а в мае 2020 года Китай снял 5%-ную импортную пошлину на американскую нефть с 2019 года, Китай начал импортировать большие объемы сырой нефти из США, достигнув рекордного уровня в 867 000 баррелей в сутки в июле. [109]

Согласно отчету EIA за январь 2020 года, средняя цена на нефть марки Brent в 2019 году составила 64 доллара за баррель по сравнению с 71 долларом за баррель в 2018 году. Средняя цена на нефть марки WTI составила 57 долларов за баррель в 2019 году по сравнению с 64 долларами за баррель в 2018 году. [91 ] 20 апреля 2020 года фьючерсные контракты на нефть WTI впервые в истории упали ниже 0 долларов, [110] , а на следующий день цена на нефть марки Brent упала ниже 20 долларов за баррель. Существенное снижение цен на нефть было вызвано двумя основными факторами: ценовой войной России и Саудовской Аравии в 2020 году [97] и пандемией COVID-19 , которая снизила спрос на нефть из-за карантинных мер во всем мире. [97] Осенью 2020 года, на фоне возобновившейся пандемии, Управление энергетической информации США (EIA) сообщило, что мировые запасы нефти остаются «довольно высокими», в то время как спрос на бензин, особенно в США, «вызывает особую тревогу». ." [108] К середине октября цена на нефть составляла около 40 долларов США. [111] В 2021 году рекордно высокие цены на энергоносители были вызваны глобальным ростом спроса, поскольку мир вышел из экономической рецессии, вызванной COVID-19, особенно из-за высокого спроса на энергоносители в Азии. [12] [13] [112]

Продолжающийся кризис в Персидском заливе 2019–2021 годов, включающий использование дронов для атак на нефтяную инфраструктуру Саудовской Аравии, заставил государства Персидского залива осознать свою уязвимость. Бывший президент США: «Кампания «максимального давления» Дональда Трампа привела Иран к диверсиям на нефтяных танкерах в Персидском заливе и поставке дронов и ракет для внезапного удара по нефтяным объектам Саудовской Аравии в 2019 году». [113] В январе 2022 года в результате атак беспилотников йеменских повстанцев-хуситов были уничтожены нефтяные танкеры в Абу-Даби, что вызвало опасения по поводу дальнейшего роста цен на нефть. [114]

В марте 2021 года цены на нефть выросли и достигли 71,38 доллара за баррель, что стало самым высоким показателем с начала пандемии в январе 2020 года . повстанцы - хуситы . [116] Соединенные Штаты заявили, что готовы защищать Саудовскую Аравию. [117]

5 октября 2021 года цены на сырую нефть достигли многолетнего максимума, но на следующий день упали на 2%. Цена на нефть росла с июня 2021 года после заявления высокопоставленного американского дипломата о том, что даже при наличии ядерной сделки с Ираном сотни экономических санкций останутся в силе. [118] С сентября 2021 года энергетический кризис в Европе усугубляется, что обусловлено высокими ценами на нефть и нехваткой российского газа на континенте. [119]

Высокая цена на нефть в конце 2021 года, которая привела к тому, что цены на бензиновые насосы в США выросли более чем на 1 доллар за галлон (7-летний максимум), усилила давление на Соединенные Штаты, которые обладают обширными запасами нефти и являются одним из мировых лидеров по добыче нефти. крупнейших производителей нефти, по крайней мере, с 2018 года. [120] Один из основных факторов, по которым США воздерживаются от увеличения добычи нефти, связан с «требованиями инвесторов о более высокой финансовой отдаче». [120] Еще одним фактором, описанным Forbes, является «бэквардация» — когда рынки нефтяных фьючерсов считают текущую цену в $85+ выше той, которую они могут ожидать в ближайшие месяцы и годы. Если инвесторы предвидят более низкие будущие цены, они не будут вкладывать средства в «новое бурение и гидроразрыв». [120]

К середине января 2022 года агентство Reuters выразило обеспокоенность тем, что повышение цены на нефть до 100 долларов, которое казалось неизбежным, ухудшит инфляционную среду, которая уже бьет рекорды 30-летней давности. [121] Центральные банки были обеспокоены тем, что более высокие цены на энергоносители будут способствовать «спирали цен и заработной платы». По данным The Economist, эмбарго Европейского Союза (ЕС) на российскую морскую нефть в ответ на вторжение России в Украину в феврале 2022 года стало одним, но не единственным фактором роста мировых цен на нефть . [122] Когда 30 мая ЕС ввел новые ограничения на российскую нефть, цена на нефть марки Brent резко выросла до более чем 120 долларов за баррель. [122] Другие факторы, повлиявшие на рост цен на нефть, включали рынок труднодоступной нефти в сочетании с «высоким спросом» на энергоносители, поскольку количество поездок увеличилось после ослабления ограничений, связанных с коронавирусом. [122] В то же время в США наблюдалось снижение мощностей нефтеперерабатывающих заводов, что привело к росту цен на бензин и дизельное топливо. [122] Стремясь снизить цены на энергоносители и обуздать инфляцию, президент Байден объявил 31 марта 2022 года, что он высвободит миллион баррелей в день из Стратегического нефтяного резерва (SPR). [123] [124] Bloomberg описал, как цены на нефть, газ и другие сырьевые товары выросли из-за глобального «возрождения спроса» по мере смягчения ограничений, связанных с Covid-19, в сочетании с проблемами цепочек поставок и «геополитической напряженностью». [125]

В марте 2023 года цены на нефть упали более чем на 2 доллара за баррель 14 числа после краха банка Кремниевой долины . Крах банка вызвал потрясения в различных финансовых секторах, от банковского дела до нефтяной промышленности. [126]

Торговля хранением нефти, также называемая контанго, — рыночная стратегия, при которой крупные, часто вертикально интегрированные нефтяные компании закупают нефть для немедленной доставки и хранения — когда цена на нефть низкая — и держат ее в хранилищах до тех пор, пока цена на нефть не упадет. увеличивается. Инвесторы делают ставку на будущее цен на нефть через финансовый инструмент , нефтяные фьючерсы , в которых они договариваются на контрактной основе покупать или продавать нефть в установленную дату в будущем. Сырая нефть хранится в соляных шахтах, резервуарах и нефтяных танкерах. [127]

Инвесторы могут зафиксировать прибыль или убытки до наступления даты поставки нефти. Или они могут оставить контракт в силе, и физическая нефть будет «доставлена в установленный срок» в «официально назначенный пункт доставки» в Соединенных Штатах, то есть обычно в Кушинг , штат Оклахома. При приближении сроков поставок они закрывают существующие контракты и продают новые для будущей поставки той же нефти. Масло никогда не уходит из хранилища. Если форвардный рынок находится в состоянии « контанго » — форвардная цена выше текущей спотовой цены — стратегия очень успешна.

Скандинавская компания Tank Storage AB и ее основатель Ларс Якобссон представили эту концепцию на рынке в начале 1990 года. [128] Но именно в период с 2007 по 2009 год торговля нефтехранилищами расширилась, [129] с участием многих участников, включая гигантов Уолл-стрит , таких как Morgan . Stanley , Goldman Sachs и Citicorp — получают значительную прибыль, просто сидя на резервуарах с нефтью. [130] К маю 2007 года запасы Кушинга упали почти на 35%, поскольку торговля нефтехранилищами накалилась. [130]

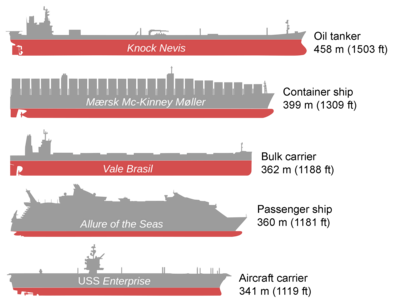

К концу октября 2009 года каждый двенадцатый крупнейший нефтяной танкер использовался больше для временного хранения нефти, чем для транспортировки. [131]

С июня 2014 года по январь 2015 года, когда цена на нефть упала на 60%, а предложение нефти оставалось высоким, крупнейшие мировые трейдеры сырой нефти закупили не менее 25 миллионов баррелей для хранения в супертанкерах, чтобы получить прибыль в будущем, когда цены вырастут. . Trafigura , Vitol , Gunvor , Koch , Shell и другие крупные энергетические компании начали бронировать супертанкеры для хранения нефти на срок до 12 месяцев. К 13 января 2015 года как минимум 11 сверхкрупных перевозчиков сырой нефти (VLCC) и сверхкрупных перевозчиков сырой нефти (ULCC) были забронированы как забронированные с возможностью хранения, по сравнению с пятью судами в конце прошлой недели. Каждый VLCC может вместить 2 миллиона судов. бочки». [132]

В 2015 году, когда мировые мощности по хранению нефти отставали от мировой добычи нефти, возник переизбыток нефти. В марте 2015 года место для хранения сырой нефти стало торгуемым товаром, а группа CME , владеющая NYMEX , предложила фьючерсные контракты на хранение нефти в марте 2015 года. [127] Трейдеры и производители могут покупать и продавать права на хранение определенных видов нефти. [133] [134]

К 5 марта 2015 года, когда добыча нефти превысит спрос на нефть на 1,5 миллиона баррелей в сутки, мощности хранилищ во всем мире начнут сокращаться. [127] Только в Соединенных Штатах, по данным Управления энергетической информации , запасы сырой нефти в США составляют почти 70% от емкости хранилищ США, что является самым высоким соотношением к мощности с 1935 года. [127]

В 2020 году железнодорожные и автомобильные танкеры и выведенные из эксплуатации нефтепроводы также будут использоваться для хранения сырой нефти для торговли контанго. [135] Цена на нефть WTI, которая должна была быть поставлена в мае 2020 года, упала до -40 долларов за баррель (т.е. продавцы будут платить покупателям за прием поставки сырой нефти) из-за отсутствия хранилищ/дорогого хранения. [136] Танкеры и резервуары для СПГ также могут использоваться для длительного хранения сырой нефти, поскольку СПГ не может храниться в течение длительного времени из-за испарения. Резервуары для гидроразрыва также используются для хранения сырой нефти, не предназначенной для обычного использования. [137]

В своем сравнении «обновленной кривой стоимости предложения» в мае 2019 года, в котором базирующаяся в Норвегии компания Rystad Energy — «независимая компания по исследованию и консультированию в области энергетики» — оценила «общие извлекаемые в мире жидкие ресурсы по их цене безубыточности», они перечислили « Береговой рынок Ближнего Востока» как «самый дешевый источник новых объемов нефти в мире», а на втором месте «североамериканская трудноизвлекаемая нефть», в которую входит наземная сланцевая нефть в Соединенных Штатах. [138] Цена безубыточности североамериканской сланцевой нефти в 2015 году составила 68 долларов США за баррель, что сделало ее одной из самых дорогих в добыче. К 2019 году «средняя безубыточная цена Brent на трудноизвлекаемую нефть составляла около 46 долларов США за баррель. Для сравнения, безубыточная цена нефти из Саудовской Аравии и других стран Ближнего Востока составляла 42 доллара США». [138]

Ристад сообщил, что средняя цена безубыточности на нефть из нефтеносных песков в 2019 году составила 83 доллара США, что делает ее самой дорогой в добыче по сравнению со всеми другими «крупными нефтедобывающими регионами» в мире. [138] Международное энергетическое агентство провело аналогичные сравнения. [139]

В 2016 году Wall Street Journal сообщил, что самое дорогостоящее производство приходится на Великобританию, Бразилию, Нигерию, Венесуэлу и Канаду. [101] Самые дешевые товары были у Саудовской Аравии, Ирана и Ирака. [101]

Пик добычи нефти — это период, когда достигается максимальный уровень мировой добычи нефти , после чего темпы добычи вступают в окончательный спад. Это связано с долгосрочным сокращением имеющихся запасов нефти. Это, в сочетании с растущим спросом, приведет к значительному увеличению мировых цен на нефтепродукты. Наиболее значимым будет наличие и цена жидкого топлива для перевозки. [140]

Министерство энергетики США в докладе Хирша указывает, что «Проблемы, связанные с пиком мировой добычи нефти, не будут временными, а прошлый опыт «энергетического кризиса» даст относительно мало ориентиров». [141]

Мировая годовая добыча сырой нефти (включая сланцевую нефть, нефтеносные пески, арендованный конденсат и конденсат газовых заводов, но исключая жидкое топливо из других источников, таких как сжиженный природный газ , биомасса и производные угля и природного газа) увеличилась с 75,86 миллиона баррелей (12,1 миллиона кубических метров) . метров ) в 2008 году до 83,16 миллиона баррелей (13,2 миллиона м 3 ) в сутки в 2018 году с незначительным годовым темпом роста 1%. [142]

Рост цен на нефть может негативно повлиять на мировую экономику . [143] Одним из примеров негативного воздействия на мировую экономику является влияние на спрос и предложение. Высокие цены на нефть косвенно увеличивают стоимость производства многих продуктов, что приводит к увеличению цен для потребителей. [144] Поскольку поставки нефти и природного газа необходимы для современных методов ведения сельского хозяйства, падение мировых поставок нефти может вызвать резкий рост цен на продовольствие в ближайшие десятилетия. [140] [145] Одной из причин роста цен на продукты питания в 2007–2008 годах может быть рост цен на нефть за тот же период. [146]

Bloomberg предупредил, что мировая экономика, которая уже переживала инфляционный «шок», ухудшится, если нефть будет стоить 100 долларов в феврале 2022 года. [125] Международный валютный фонд ( МВФ ) описал, как сочетание «растущих» цен на сырьевые товары Дисбаланс спроса и предложения, за которым последовало давление, связанное с вторжением России в Украину, привели к ужесточению денежно-кредитной политики со стороны центральных банков, поскольку некоторая инфляция в некоторых странах побила рекордные максимумы за 40 лет. [147] [125] МВФ также предупредил, что существует вероятность социальных волнений в более бедных странах, поскольку цены на продукты питания и топливо растут. [147]

Значительный рост или снижение цен на нефть может иметь как экономические, так и политические последствия. Считается, что падение цен на нефть в 1985–1986 годах способствовало распаду Советского Союза. [148] Низкие цены на нефть могли бы смягчить некоторые негативные последствия, связанные с ресурсным проклятием , такие как авторитарное правление [149] [150] [151] [152] [153] и гендерное неравенство. [154] [155] Однако снижение цен на нефть может также привести к внутренним беспорядкам и отвлекающей войне . Снижение цен на продовольствие, которое последовало за снижением цен на нефть, может оказать положительное влияние на уровень насилия во всем мире. [156]

Исследования показывают, что снижение цен на нефть делает богатые нефтью государства менее воинственными. [157] Низкие цены на нефть также могут заставить богатые нефтью государства активнее участвовать в международном сотрудничестве, поскольку они становятся более зависимыми от иностранных инвестиций. [158] Сообщается, что влияние Соединенных Штатов возрастает по мере снижения цен на нефть, по крайней мере, если судить по тому факту, что «как импортеры, так и экспортеры нефти чаще голосуют вместе с Соединенными Штатами в Генеральной Ассамблее Организации Объединенных Наций» во время нефтяных спадов. [156]

Макроэкономическое влияние на снижение цен на нефть заключается в снижении инфляции. Более низкий уровень инфляции выгоден потребителям. Это означает, что общая цена корзины товаров будет увеличиваться как минимум из года в год. Потребители могут получить выгоду, поскольку у них будет более высокая покупательная способность, что может улучшить реальный ВВП. [159] Однако в недавних странах, таких как Япония, снижение цен на нефть может вызвать дефляцию и показывает, что потребители не готовы тратить деньги, даже несмотря на то, что цены на товары ежегодно снижаются, что косвенно увеличивает реальное долговое бремя. [159] Снижение цен на нефть может способствовать росту акций, ориентированных на потребителя, но может нанести ущерб акциям нефтяных компаний. [160] [161] По оценкам, 17–18% акций S&P снизятся с падением цен на нефть.

Также утверждалось, что обвал цен на нефть в 2015 году должен быть очень выгоден развитым западным экономикам, которые, как правило, являются импортерами нефти и не слишком подвержены снижению спроса со стороны Китая. [162] В Азиатско-Тихоокеанском регионе экспорт и экономический рост подвергались значительному риску во всех странах, которые полагались на экспорт сырьевых товаров как двигатель роста. Наиболее уязвимыми экономиками были страны с высокой зависимостью от экспорта топлива и полезных ископаемых в Китай, такие как: Корейская Народно-Демократическая Республика, Монголия и Туркменистан, где экспорт сырьевых товаров составляет 59–99% общего экспорта и более 50% общего экспорта приходится на предназначался для Китая. Снижение спроса Китая на сырьевые товары также отрицательно сказалось на росте экспорта и ВВП крупных стран-экспортеров сырьевых товаров, таких как Австралия (полезные ископаемые) и Российская Федерация (топливо). С другой стороны, более низкие цены на сырьевые товары привели к улучшению торгового баланса – за счет снижения стоимости сырья и топлива – в странах-импортерах сырьевых товаров, особенно в Камбодже, Кыргызстане, Непале и других отдаленных островных государствах (Кирибати, Мальдивы, Микронезия). FS), Самоа, Тонга и Тувалу), которые сильно зависят от импорта топлива и сельскохозяйственной продукции. [163]

Экономики-импортеры нефти, такие как ЕС, Япония, Китай или Индия, выиграют, однако страны-производители нефти проиграют. [164] [165] [166] В статье Bloomberg представлены результаты анализа Oxford Economics роста ВВП стран в результате падения с $84 до $40. Он показывает рост ВВП от 0,5% до 1,0% в Индии, США и Китае и снижение более чем на 3,5% в Саудовской Аравии и России. Стабильная цена в 60 долларов добавит 0,5 процентного пункта к мировому валовому внутреннему продукту.

Катина Стефанова утверждает, что падение цен на нефть не означает рецессию и падение цен на акции. [167] Лиз Энн Сондерс, главный инвестиционный стратег компании Charles Schwab, ранее писала, что положительное влияние на потребителей и бизнес за пределами энергетического сектора, который составляет большую часть экономики США, перевесит отрицательное. [168]

В то время как президент Трамп заявил в 2018 году, что более низкая цена на нефть была похожа на «большое снижение налогов для Америки и мира», [93] The Economist заявил, что рост цен на нефть оказал негативное влияние на страны-импортеры нефти с точки зрения международного сотрудничества. торговля. [88] Цены на импорт растут по отношению к экспорту. [88] Дефицит текущего счета страны-импортера увеличивается, потому что «их экспорт платит за меньшее количество импорта». [88]

После нефтяного кризиса 1970-х годов на товарных рынках возникла спекулятивная торговля сырой нефтью и фьючерсами на сырую нефть. [53] [54]

NYMEX запустила фьючерсные контракты на сырую нефть в 1983 году, а IPE — в июне 1988 года. [56] Мировые цены на сырую нефть начали публиковаться через фьючерсные рынки сырой нефти NYMEX и IPE. [56] Волатильность цен на сырую нефть может вызвать проблемы для мировой экономики. Эти фьючерсные контракты на сырую нефть помогли смягчить «экономические опасности, связанные с колебаниями международных спотовых цен на сырую нефть». [56] К 2019 году NYMEX и ICE стали «представителями мирового рынка фьючерсов на сырую нефть» — важным фактором мировой экономики. [56] Фьючерсы на сырую нефть привносят некоторую неопределенность на рынок и способствуют колебаниям цен на сырую нефть. [56]

К 2008 году существовало несколько широко торгуемых рынков нефтяных фьючерсов. [169] Некоторые крупные транснациональные нефтяные компании активно участвуют в торговле сырой нефтью, используя свое рыночное восприятие для получения прибыли. [170]

Согласно отчету Комиссии по торговле товарными фьючерсами США (CFTC) от 29 мая 2008 года, «Множественные инициативы по энергетическому рынку» были запущены в партнерстве с Управлением финансовых услуг Соединенного Королевства и ICE Futures Europe с целью расширения наблюдения и обмена информацией о различных фьючерсных контрактах. Часть 1 — «Расширенная информация международного надзора за торговлей сырой нефтью». [71] Это объявление получило широкое освещение в финансовой прессе, где высказывались предположения о манипулировании ценами на нефтяные фьючерсы. [68] [69] [70] В июне 2008 года Business Week сообщил, что рост цен на нефть перед финансовым кризисом 2008 года заставил некоторых комментаторов утверждать, что, по крайней мере, часть роста произошла из-за спекуляций на фьючерсных рынках . [67] В промежуточном отчете Межведомственной целевой группы за июль 2008 года было установлено, что спекуляции не вызвали существенных изменений цен на нефть и что рост цен на нефть в период с января 2003 года по июнь 2008 года [был] в основном обусловлен фундаментальными факторами спроса и предложения». [171] : 3 В докладе установлено, что основной причиной роста цен было то, что мировая экономика росла самыми быстрыми темпами за последние десятилетия, что привело к существенному увеличению спроса на нефть, в то время как добыча нефти росла вяло, что усугублялось ростом добычи . дефицит в странах-экспортерах нефти [171] : 3

В отчете говорится, что в результате дисбаланса и низкой эластичности цен произошел очень большой рост цен, поскольку рынок пытался сбалансировать дефицитное предложение и растущий спрос , особенно в период с 2005 по 2008 год. [171] : 14 В отчете прогнозируется, что этот дисбаланс будет сохранится в будущем, [171] : 4 , что приведет к продолжению повышательного давления на цены на нефть, и что большие или быстрые движения цен на нефть, вероятно, будут происходить даже в отсутствие активности спекулянтов. [171] : 4

Использование хеджирования с использованием товарных деривативов в качестве инструмента управления ценовыми рисками, связанными с ликвидностью и прибылью, давно укоренилось в Северной Америке. Финансовые директора (CFOS) используют деривативы для смягчения, устранения или смягчения ценовой неопределенности. [172] Банкиры также используют хедж-фонды для более «безопасного увеличения кредитного плеча более мелким нефтегазовым компаниям». [172] Однако при неправильном использовании «деривативы могут умножить убытки» [172] , особенно в Северной Америке, где инвесторы более комфортно себя чувствуют при более высоком уровне риска, чем в других странах. [172]

Из-за большого количества банкротств, как сообщает Deloitte [85], «финансирование [добывающей нефтяной промышленности] сокращается, а хеджирование ослабевает». [83] «Некоторые производители нефти также предпочитают ликвидировать хеджирование ради быстрого вливания денежных средств, что является рискованной ставкой». [84]

По словам Джона Инглэнда, вице-председателя Deloitte LLP, «Доступ к рынкам капитала, поддержка банкиров и защита деривативов, которые помогли сгладить трудный путь, быстро ослабевают... Примерно 175 компаний, находящихся под угрозой банкротства, имеют более Задолженность составляет 150 миллиардов долларов, а снижение стоимости вторичного размещения акций и продажи активов еще больше ограничивает их способность генерировать денежные средства». [173]

Для финансирования разведки и добычи нетрадиционной нефти в Соединенных Штатах «сотни миллиардов долларов капитала поступили от небанковских участников [небанковских покупателей банковских энергетических кредитов] в виде кредитов с использованием заемных средств, которые в то время считались низкий риск. [174] Однако из-за перенасыщения нефти, продолжавшегося и в 2016 году, около трети нефтяных компаний оказались перед угрозой банкротства. [85] Хотя инвесторы осознавали, что существует риск того, что оператор может объявить о банкротстве, они чувствовали себя защищенными, потому что «Они пришли на «банковский» уровень, где существовало право старшего требования на активы [и] они могли вернуть свой капитал» [172] .

Согласно статье, опубликованной в 2012 году в журнале Oil and Gas Financial Journal , «сочетание развития крупных ресурсных проектов в США и появления бизнес-моделей, предназначенных для обеспечения последовательных выплат дивидендов инвесторам, привело к разработке более агрессивной политики хеджирования в США». компаний и менее ограничительные условия в банковских кредитах». [172]

На пятом ежегодном Всемирном пенсионном форуме в 2015 году Джеффри Сакс посоветовал институциональным инвесторам отказаться от участия компаний углеродозависимой нефтяной промышленности в портфеле своих пенсионных фондов . [175]

(начало марта) В последующие недели цены на нефть марки West Texas Intermediate (WTI) упали до минимума примерно в 20 долларов, что стало рекордным квартальным падением на 65%.

{{cite book}}: |work=игнорируется ( помощь )Национальной энергетической программы

Канады

... «с момента нефтяного кризиса 1973 года промышленно развитым странам пришлось Борьба с проблемами инфляции и устойчиво высоким уровнем безработицы. В 1979 году мир потряс второй крупный нефтяной шок. Для индустриального мира это означало резкое возобновление инфляционных сил и потерю реальных доходов. Для развивающегося мира это второй "Нефтяной шок стал большой трагедией. Их международный дефицит сейчас в три-четыре раза превышает сумму, которую они получают в виде помощи от остального мира... Это не только канадские проблемы. ... это глобальные проблемы". На Венецианском саммите и на встречах министров финансов МВФ и ОЭСР мы видели появление этих новых тем».

{{citation}}: CS1 maint: отсутствует местоположение издателя ( ссылка )«Рост добычи нефти в нефтедобывающих странах, бум сланцевой нефти в США, увеличение запасов нефти в Северной Америке и, что не в последнюю очередь, слишком высокие цены на нефть, сдерживающие рост спроса на нефть на развивающихся рынках, были факторами, которые успокоили бычье настроение рынка» в октябре, потянув цена Brent с уровня выше 85 долларов за баррель до уровня ниже 75 долларов», — заявил в заметке Норберт Рюкер, руководитель отдела макроэкономических и сырьевых исследований компании Julius Baer.

В референтную корзину нефти ОПЕК (ORB) входят: Saharan Blend (Алжир), Girassol (Ангола), Djeno (Конго), Oriente (Эквадор), Zafiro (Экваториальная Гвинея), Rabi Light (Габон), Иран. Heavy (Исламская Республика Иран), Basra Light (Ирак), Kuwait Export (Кувейт), Es Sider (Ливия), Bonny Light (Нигерия), Arab Light (Саудовская Аравия), Murban (ОАЭ) и Merey (Венесуэла).

{{cite news}}: CS1 maint: числовые имена: список авторов ( ссылка ){{cite web}}: |last=имеет общее имя ( справка )CS1 maint: несколько имен: список авторов ( ссылка )