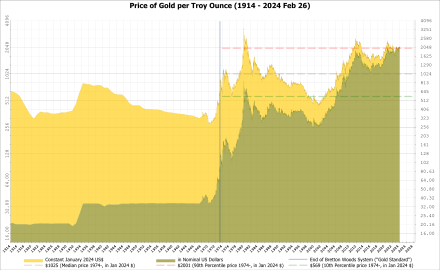

Бреттон -Вудская система денежно -кредитного управления установила правила коммерческих отношений между США , Канадой , странами Западной Европы и Австралией среди 44 других стран [1] после Бреттон-Вудского соглашения 1944 года. Бреттон-Вудская система была первым примером полностью согласованного денежного порядка, призванного регулировать денежные отношения между независимыми государствами. Бреттон-Вудская система требовала от стран гарантировать конвертируемость своих валют в доллары США с точностью до 1% от фиксированных паритетных ставок, при этом доллар конвертировался в золотые слитки для иностранных правительств и центральных банков по цене 35 долларов США за тройскую унцию чистого золота (или 0,88867 грамма). чистое золото за доллар). Он также предусматривал более широкое сотрудничество между странами, чтобы предотвратить будущие конкурентные девальвации , и, таким образом, учредил Международный валютный фонд (МВФ) для мониторинга обменных курсов и кредитования резервных валют странам с дефицитом платежного баланса . [2]

Готовясь восстановить международную экономическую систему, пока еще шла Вторая мировая война , 730 делегатов из всех 44 стран-союзников собрались в отеле Mount Washington в Бреттон-Вудсе, штат Нью-Гэмпшир , США, на Валютно-финансовую конференцию Организации Объединенных Наций, также известную как Бреттон-Вудская конференция . Делегаты совещались с 1 по 22 июля 1944 года и в последний день подписали Бреттон-Вудское соглашение. Эти соглашения создали систему правил, институтов и процедур для регулирования международной валютной системы . Эти соглашения учредили МВФ и Международный банк реконструкции и развития (МБРР), который сегодня является частью Группы Всемирного банка . Соединенные Штаты, контролировавшие две трети мирового золота, настаивали на том, чтобы Бреттон-Вудская система опиралась как на золото, так и на доллар США . Советские представители присутствовали на конференции, но позже отказались ратифицировать окончательные соглашения, заявив, что созданные ими институты были «филиалами Уолл-стрит». [3] Эти организации начали действовать в 1945 году после того, как достаточное количество стран ратифицировало соглашение. По мнению Барри Эйхенгрина, Бреттон-Вудская система успешно работала благодаря трем факторам: «низкой международной мобильности капитала , жесткому финансовому регулированию и доминирующему экономическому и финансовому положению США и доллара » . [4]

15 августа 1971 года Соединенные Штаты «временно» приостановили конвертируемость доллара США в золото , фактически положив конец Бреттон-Вудской системе и превратив доллар в бумажную валюту . [5] Вскоре после этого многие фиксированные валюты (например, фунт стерлингов ) также стали свободно плавающими, [6] и последующая эпоха характеризовалась плавающими обменными курсами . [7] Прекращение действия Бреттон-Вудса было официально ратифицировано Ямайскими соглашениями в 1976 году.

Среди могущественных стран был высокий уровень согласия в том, что неспособность координировать обменные курсы в межвоенный период усугубила политическую напряженность. Это облегчило принятие решений, принятых Бреттон-Вудской конференцией . Более того, все правительства-участники Бреттон-Вудса согласились, что денежный хаос межвоенного периода преподнес несколько ценных уроков.

Опыт Первой мировой войны был свеж в памяти государственных чиновников. Планировщики Бреттон-Вудса надеялись избежать повторения Версальского договора после Первой мировой войны, который создал достаточную экономическую и политическую напряженность, чтобы привести к Второй мировой войне . После Первой мировой войны Великобритания задолжала США значительные суммы, которые Великобритания не могла выплатить, поскольку использовала эти средства для поддержки таких союзников, как Франция, во время войны; Союзники не могли расплатиться с Великобританией, поэтому Великобритания не могла расплатиться с США. Версальское решение для французов, британцев и американцев, казалось, повлекло за собой в конечном итоге взыскание с Германии долгов. Если бы требования к Германии были нереалистичными, то для Франции было бы нереально вернуть долг Британии, а для Великобритании — вернуть долг США. [8] Таким образом, многие «активы» на банковских балансах на международном уровне фактически представляли собой безвозвратные кредиты, кульминацией которых стал банковский кризис 1931 года . Непреклонное требование стран-кредиторов о выплате военных долгов союзников и репарациях в сочетании со склонностью к изоляционизму привело к распаду международной финансовой системы и всемирной экономической депрессии. [9]

Так называемая политика « разори соседа своего », возникшая в ходе продолжающегося кризиса, привела к тому, что некоторые торговые страны использовали девальвацию валюты в попытке повысить свою конкурентоспособность (т.е. увеличить экспорт и снизить импорт), хотя недавние исследования [ когда ? ] предполагает, что эта де-факто инфляционная политика, вероятно, компенсирует некоторые сдерживающие силы мирового уровня цен (см. Эйхенгрина «Как предотвратить валютную войну»).

В 1920-е годы международные потоки спекулятивного финансового капитала увеличились, что привело к крайностям в ситуации с платежным балансом в различных европейских странах и США. [10] В 1930-е годы мировые рынки так и не преодолели барьеры и ограничения на объемы международной торговли и инвестиций – барьеры, построенные бессистемно, мотивированные и навязанные на национальном уровне. Различные анархические и часто автаркические протекционистские и неомеркантилистские национальные политики – часто взаимно противоречивые – которые возникли в первой половине десятилетия, работали непоследовательно и саморазрушительно, чтобы способствовать национальному импортозамещению , увеличению национального экспорта, отвлечению иностранных инвестиций и торговых потоков. и даже полностью предотвратить определенные категории трансграничной торговли и инвестиций. Руководители центральных банков мира пытались урегулировать ситуацию, встречаясь друг с другом, но их понимание ситуации, а также трудности в общении на международном уровне препятствовали их способностям. [11] Урок заключался в том, что просто иметь ответственных и трудолюбивых руководителей центральных банков недостаточно.

Великобритания в 1930-х годах имела исключительный торговый блок со странами Британской империи, известный как « Зона Стерлинга ». Если Великобритания импортировала в такие страны больше, чем экспортировала, получатели фунтов стерлингов внутри этих стран, как правило, помещали их в лондонские банки. Это означало, что, хотя у Британии был торговый дефицит, у нее был профицит финансового счета и сбалансированные платежи. Положительный платежный баланс Великобритании все чаще требовал хранения богатства стран Империи в британских банках. Одним из стимулов, скажем, для южноафриканских держателей рандов размещать свои богатства в Лондоне и хранить деньги в фунтах стерлингов был высоко оцененный фунт стерлингов. В 1920-х годах импорт из США угрожал некоторым частям британского внутреннего рынка промышленных товаров, и выходом из торгового дефицита была девальвация валюты. Но Британия не могла провести девальвацию, иначе профицит Империи покинул бы ее банковскую систему. [12]

К 1940 году нацистская Германия также работала с блоком контролируемых стран. Германия вынуждала торговых партнеров с профицитом тратить этот излишек на импорт продукции из Германии. [13] Таким образом, Великобритания выжила, сохранив профицит стерлингов в своей банковской системе, а Германия выжила, заставив торговых партнеров покупать ее собственную продукцию. США были обеспокоены тем, что внезапное сокращение военных расходов может вернуть страну к уровню безработицы 1930-х годов, и поэтому хотели, чтобы стерлинговые страны и все в Европе могли импортировать из США, поэтому США поддерживали свободную торговлю и международное сотрудничество. конвертируемость валют в золото или доллары. [14]

Когда многие из тех же экспертов, которые наблюдали 1930-е годы, стали архитекторами новой, единой, послевоенной системы в Бреттон-Вудсе, их руководящими принципами стали «больше не обнижай соседа своего» и «контролируй потоки спекулятивного финансового капитала». Было желательно предотвратить повторение этого процесса конкурентной девальвации, но таким образом, чтобы не вынудить страны-должники сокращать свои промышленные базы, сохраняя процентные ставки на уровне, достаточно высоком для привлечения депозитов иностранных банков. Джон Мейнард Кейнс , опасаясь повторения Великой депрессии , стоял за предложением Великобритании о том, чтобы страны с профицитом были вынуждены с помощью механизма «используй или потеряй» либо импортировать из стран-должников, строить заводы в странах-должниках или делать пожертвования в пользу стран-должников. страны-должники. [15] [16] США выступили против плана Кейнса, а высокопоставленный чиновник Министерства финансов США Гарри Декстер Уайт отклонил предложения Кейнса в пользу Международного валютного фонда с достаточными ресурсами для противодействия дестабилизирующим потокам спекулятивного финансирования. [17] Однако, в отличие от современного МВФ, предложенный Уайтом фонд противодействовал бы опасным спекулятивным потокам автоматически, без каких-либо политических условий – то есть без каких-либо условий со стороны МВФ . [18] Историк экономики Брэд Делонг пишет, что почти по всем пунктам, где американцы отвергали его, Кейнс позже оказался прав в ходе событий. [19] [ сомнительно ]

Сегодня эти ключевые события 1930-х годов кажутся ученым той эпохи иначе (см. работу Барри Эйхенгрина « Золотые оковы: Золотой стандарт и Великая депрессия, 1919–1939 годы» и «Как предотвратить валютную войну »); в частности, сегодняшняя девальвация рассматривается с большим количеством нюансов. Мнение Бена Бернанке по этому поводу следующее:

... [T] Непосредственной причиной мировой депрессии стал структурно несовершенный и плохо управляемый международный золотой стандарт. ... По разным причинам, включая желание Федеральной резервной системы обуздать бум на фондовом рынке США , в конце 1920-х годов денежно-кредитная политика в нескольких крупных странах стала сдерживающей - сокращение, которое передавалось всему миру через золотой стандарт. То, что первоначально было умеренным дефляционным процессом, начало набирать обороты, когда банковский и валютный кризисы 1931 года спровоцировали международную «борьбу за золото». Стерилизация притока золота странами с профицитом (США и Франция), замена золотом валютных резервов и набег на коммерческие банки — все это привело к увеличению золотого обеспечения денег и, как следствие, к резкому непреднамеренному сокращению национальной денежной массы. Денежные сокращения, в свою очередь, были тесно связаны с падением цен, объема производства и занятости. Эффективное международное сотрудничество в принципе могло бы позволить осуществить всемирную денежную экспансию, несмотря на ограничения золотого стандарта, но споры по поводу репараций Первой мировой войны и военных долгов, а также изолированность и неопытность Федеральной резервной системы , среди других факторов, помешали этому результату. В результате отдельные страны смогли избежать дефляционного водоворота только благодаря одностороннему отказу от золотого стандарта и восстановлению внутренней денежно-кредитной стабильности. в 1936 г. — Великая депрессия , Б. Бернанке

В 1944 году в Бреттон-Вудсе, в результате коллективного общепринятого мнения того времени, [20] представители всех ведущих союзных стран коллективно высказались за регулируемую систему фиксированных обменных курсов, косвенно дисциплинированную долларом США , привязанным к золоту [21] — система, опиравшаяся на регулируемую рыночную экономику с жестким контролем над стоимостью валют. Потоки спекулятивного международного финансирования были ограничены путем их перенаправления и ограничения через центральные банки. Это означало, что международные потоки инвестиций направлялись в прямые иностранные инвестиции (ПИИ), т. е. в строительство заводов за рубежом, а не в международные валютные манипуляции или рынки облигаций. Хотя национальные эксперты в некоторой степени разошлись во мнениях по поводу конкретного внедрения этой системы, все согласились с необходимостью жесткого контроля.

Также основываясь на опыте межвоенных лет, американские планировщики разработали концепцию экономической безопасности, согласно которой либеральная международная экономическая система расширит возможности послевоенного мира. Одним из тех, кто видел такую связь в сфере безопасности, был Корделл Халл , государственный секретарь США с 1933 по 1944 год. [Примечания 1] Халл считал, что фундаментальные причины двух мировых войн лежат в экономической дискриминации и торговых войнах. Халл утверждал

[Не] затрудненная торговля сочетается с миром; высокие тарифы, торговые барьеры и несправедливая экономическая конкуренция, а также война… если бы мы могли добиться более свободного торгового потока… более свободного в смысле меньшего количества дискриминации и препятствий… чтобы одна страна не смертельно завидовала другой и уровню жизни все страны могут подняться, тем самым устранив экономическое недовольство, которое порождает войну, у нас может быть разумный шанс на прочный мир. [22]

Развитые страны также согласились с тем, что либеральная международная экономическая система требует государственного вмешательства. После Великой депрессии государственное управление экономикой стало основным видом деятельности правительств в развитых странах. Занятость, стабильность и экономический рост теперь стали важными предметами государственной политики.

В свою очередь, роль правительства в национальной экономике стала ассоциироваться с принятием на себя ответственности за обеспечение своим гражданам определенного уровня экономического благосостояния. Система экономической защиты граждан, находящихся в группе риска, иногда называемая государством всеобщего благосостояния , выросла из Великой депрессии , которая создала народный спрос на государственное вмешательство в экономику, а также из теоретических достижений кейнсианской школы экономики, которая утверждала необходимость государственного вмешательства для борьбы с несовершенствами рынка.

Однако усиление государственного вмешательства во внутреннюю экономику привело к изоляционистским настроениям, которые оказали глубоко негативное влияние на международную экономику. Приоритет национальных целей, независимые национальные действия в межвоенный период и неспособность понять, что эти национальные цели не могут быть реализованы без той или иной формы международного сотрудничества – все это привело к политике «разорения соседа», такой как высокие тарифы , конкурентная девальвация, которая способствовала распаду международной валютной системы, основанной на золоте, внутренней политической нестабильности и международной войне. Извлеченный урок, как выразился главный архитектор Бреттон-Вудской системы, новый дилер Гарри Декстер Уайт :

отсутствие высокой степени экономического сотрудничества между ведущими странами… неизбежно приведет к экономической войне, которая станет лишь прелюдией и подстрекателем военной войны в еще более широком масштабе.

- Экономическая безопасность и истоки холодной войны, 1945–1950 гг. [Примечания 2]

Чтобы обеспечить экономическую стабильность и политический мир, государства согласились сотрудничать и тесно регулировать производство своих валют, чтобы поддерживать фиксированные обменные курсы между странами с целью облегчения международной торговли. Это было основой американского видения послевоенной мировой свободной торговли , которая также включала снижение тарифов и, среди прочего, поддержание торгового баланса посредством фиксированных обменных курсов, которые были бы благоприятны для капиталистической системы.

Таким образом, более развитые страны с рыночной экономикой согласились с американским видением послевоенного международного экономического управления, целью которого было создание и поддержание эффективной международной валютной системы и содействие снижению барьеров для торговли и потоков капитала. В каком-то смысле новая международная валютная система была возвратом к системе, похожей на довоенный золотой стандарт, в которой доллары США использовались только в качестве новой мировой резервной валюты до тех пор, пока международная торговля не перераспределила мировые запасы золота.

Таким образом, новая система будет лишена (изначально) вмешательства правительств в поставку валюты, как это было в годы экономических потрясений, предшествовавших Второй мировой войне. Вместо этого правительства будут тщательно контролировать производство своих валют и гарантировать, что они не будут искусственно манипулировать уровнем цен. Во всяком случае, Бреттон-Вудс был возвращением во времена, когда не было усиления государственного вмешательства в экономику и валютные системы.

Атлантическая хартия , разработанная во время встречи президента США Франклина Д. Рузвельта с премьер-министром Великобритании Уинстоном Черчиллем в августе 1941 года на корабле в Северной Атлантике, была наиболее заметным предшественником Бреттон-Вудской конференции. Как и до него Вудро Вильсон , чьи « Четырнадцать пунктов » изложили цели США после Первой мировой войны , Рузвельт сформулировал ряд амбициозных целей для послевоенного мира еще до того, как США вступили во Вторую мировую войну.

Атлантическая хартия подтвердила право всех стран на равный доступ к торговле и сырью. Более того, хартия призывала к свободе морей (основная цель внешней политики США, поскольку Франция и Великобритания впервые угрожали американскому судоходству в 1790-х годах), разоружению агрессоров и «созданию более широкой и постоянной системы общей безопасности». ".

Когда война подходила к концу, Бреттон-Вудская конференция стала кульминацией примерно двух с половиной лет планирования послевоенного восстановления министерствами финансов США и Великобритании. Представители США вместе со своими британскими коллегами изучали возможность восстановления того, чего не хватало между двумя мировыми войнами: системы международных расчетов, которая позволила бы странам торговать, не опасаясь внезапного обесценивания валюты или резких колебаний обменного курса - недугов, которые почти парализовали мировой капитализм во время войны. Великая депрессия .

Большинство политиков считали, что без сильного европейского рынка для американских товаров и услуг экономика США не сможет поддерживать то процветание, которого она достигла во время войны. [23] Кроме того, профсоюзы США лишь неохотно принимали введенные правительством ограничения на их требования во время войны, но они не были готовы больше ждать, особенно когда инфляция с болезненной силой врезалась в существующие шкалы заработной платы (к концу 1945 г. уже произошли крупные забастовки в автомобильной, электротехнической и сталелитейной промышленности). [24]

В начале 1945 года Бернард Барух описал дух Бреттон-Вудса так: если мы сможем «прекратить субсидирование рабочей силы и усиленную конкуренцию на экспортных рынках», а также предотвратить восстановление военных машин, «о боже, о боже, какая долгосрочная перспектива» процветание у нас будет». [25] Таким образом, Соединенные Штаты могли бы использовать свое положение влияния, чтобы вновь открыть и контролировать правила мировой экономики, чтобы предоставить беспрепятственный доступ ко всем рынкам и материалам всех стран.

Союзники Соединенных Штатов, экономически истощенные войной, нуждались в помощи США для восстановления внутреннего производства и финансирования международной торговли; действительно, им это было нужно, чтобы выжить. [14]

Перед войной французы и британцы осознали, что они больше не могут конкурировать с промышленностью США на открытом рынке . В 1930-е годы британцы создали свой собственный экономический блок, чтобы не допустить импорт товаров из США. Черчилль не верил, что сможет отказаться от этой защиты после войны, поэтому смягчил пункт Атлантической хартии о «свободном доступе», прежде чем согласиться на него.

И все же официальные лица США были полны решимости открыть им доступ в Британскую империю. Совокупная стоимость торговли Великобритании и США составляла более половины всей мировой торговли товарами. Чтобы США открыли глобальные рынки, им сначала пришлось расколоть Британскую (торговую) империю. В то время как Великобритания экономически доминировала в 19 веке, официальные лица США предполагали, что вторая половина 20-го века будет находиться под гегемонией США . [26] [27]

Высокопоставленный чиновник Банка Англии прокомментировал:

Одна из причин, по которой Бреттон-Вудс сработал, заключалась в том, что США были явно самой могущественной страной за столом переговоров и поэтому в конечном итоге смогли навязать свою волю другим, включая часто встревоженную Великобританию. В то время один высокопоставленный чиновник Банка Англии назвал сделку, достигнутую в Бреттон-Вудсе, «величайшим ударом по Британии после войны», главным образом потому, что она подчеркнула, каким образом финансовая власть перешла из Великобритании в США. [28]

У опустошенной Британии не было выбора. Две мировые войны разрушили основные отрасли промышленности страны, которые обеспечивали импорт половины продовольствия страны и почти всего сырья, за исключением угля. Британцам ничего не оставалось, как обратиться за помощью. Только после того, как 6 декабря 1945 года Соединенные Штаты подписали соглашение о предоставлении Великобритании помощи в размере 4,4 миллиарда долларов, британский парламент ратифицировал Бреттон-Вудские соглашения (что произошло позже, в декабре 1945 года). [29]

Свободная торговля опиралась на свободную конвертируемость валют. Переговорщики на Бреттон-Вудской конференции, только что пережившие, по их мнению, катастрофический опыт с плавающими процентными ставками в 1930-х годах, пришли к выводу, что серьезные валютные колебания могут остановить свободное движение торговли.

Новая экономическая система требовала приемлемого механизма для инвестиций, торговли и платежей. Однако, в отличие от национальных экономик, в международной экономике отсутствует центральное правительство, которое могло бы выпускать валюту и управлять ее использованием. В прошлом эта проблема решалась посредством золотого стандарта , но архитекторы Бреттон-Вудса не считали этот вариант осуществимым для послевоенной политической экономии. Вместо этого они создали систему фиксированных обменных курсов , управляемую рядом недавно созданных международных институтов, использующих доллар США (который был валютой золотого стандарта для центральных банков) в качестве резервной валюты .

В XIX и начале XX веков золото играло ключевую роль в международных денежных операциях. Золотой стандарт использовался для обеспечения валют; международная стоимость валюты определялась ее фиксированным отношением к золоту; золото использовалось для расчетов по международным счетам. Золотой стандарт поддерживал фиксированные обменные курсы, которые считались желательными, поскольку они снижали риск при торговле с другими странами.

Дисбалансы в международной торговле теоретически автоматически исправлялись золотым стандартом. Страна с дефицитом истощила бы свои золотые резервы и, таким образом, была бы вынуждена сократить свою денежную массу . В результате падение спроса приведет к сокращению импорта, а снижение цен приведет к увеличению экспорта; таким образом, дефицит будет устранен. Любая страна, испытывающая инфляцию, потеряет золото и, следовательно, уменьшит количество денег, доступных для расходования.

Такое уменьшение количества денег будет способствовать снижению инфляционного давления. Дополнением к использованию золота в этот период был британский фунт . Благодаря доминирующей британской экономике фунт стал резервной валютой, валютой транзакций и интервенций. Но фунт не смог справиться с задачей стать основной мировой валютой, учитывая слабость британской экономики после Второй мировой войны.

Архитекторы Бреттон-Вудса задумали систему, в которой стабильность обменного курса была главной целью. Тем не менее, в эпоху более активной экономической политики правительства не рассматривали всерьез вопрос о постоянно фиксированных ставках по модели классического золотого стандарта 19-го века. Производство золота было недостаточно даже для удовлетворения потребностей растущей международной торговли и инвестиций. Кроме того, значительная часть известных мировых запасов золота находилась в Советском Союзе , который позже стал соперником США и Западной Европы во время Холодной войны .

Единственной валютой, достаточно сильной, чтобы удовлетворить растущие потребности в международных валютных операциях, был доллар США. [ необходимы разъяснения ] Сила экономики США, фиксированное отношение доллара к золоту (35 долларов за унцию) и обязательство правительства США конвертировать доллары в золото по этой цене сделали доллар таким же хорошим, как золото. На самом деле доллар был даже лучше золота: он приносил проценты и был более гибким, чем золото.

Правила Бреттон-Вудса, закрепленные в статьях соглашения Международного валютного фонда (МВФ) и Международного банка реконструкции и развития (МБРР), предусматривали систему фиксированных обменных курсов. Правила также были направлены на поощрение открытой системы, обязывая членов конвертировать свои валюты в другие валюты и вести свободную торговлю.

В результате возник валютный режим « привязанного курса ». Члены были обязаны установить паритет своих национальных валют с точки зрения резервной валюты («привязка») и поддерживать обменные курсы в пределах плюс или минус 1% паритета («диапазон») путем вмешательства на свои валютные рынки ( то есть покупка или продажа иностранных денег).

Теоретически резервной валютой будет банкор ( мировая валютная единица , которая так и не была реализована), предложенный Джоном Мейнардом Кейнсом; однако Соединенные Штаты возразили, и их просьба была удовлетворена, в результате чего «резервной валютой» стал доллар США. Это означало, что другие страны будут привязывать свои валюты к доллару США и — как только конвертируемость будет восстановлена — будут покупать и продавать доллары США, чтобы поддерживать рыночные обменные курсы в пределах плюс-минус 1% от паритета. Таким образом, доллар США взял на себя роль, которую золото играло в рамках золотого стандарта в международной финансовой системе . [30]

Между тем, чтобы укрепить доверие к доллару, США отдельно согласились привязать доллар к золоту по курсу 35 долларов за унцию. При таком курсе иностранные правительства и центральные банки могли бы обменивать доллары на золото. Бреттон-Вудс установил систему платежей, основанную на долларе, которая определяла все валюты по отношению к доллару, который сам по себе конвертируется в золото и, прежде всего, «так же хорош, как золото» для торговли. Валюта США теперь фактически стала мировой валютой, стандартом, к которому была привязана любая другая валюта.

Доллар США был валютой с наибольшей покупательной способностью и единственной валютой, обеспеченной золотом. Кроме того, все европейские страны, участвовавшие во Второй мировой войне, имели большие долги и переводили большие объемы золота в Соединенные Штаты, что способствовало превосходству Соединенных Штатов. Таким образом, доллар США получил высокую оценку в остальном мире и поэтому стал ключевой валютой Бреттон-Вудской системы.

Страны-члены могли изменить свою номинальную стоимость только более чем на 10% с одобрения МВФ, что зависело от решения МВФ о том, что их платежный баланс находится в « фундаментальном неравновесии ». Формальное определение фундаментального неравновесия так и не было определено, что привело к неопределенности одобрений и попыткам неоднократной девальвации менее чем на 10%. [31] Любая страна, которая внесла изменения без одобрения или после того, как ей было отказано в одобрении, была лишена доступа к МВФ.

Бреттон-Вудская конференция привела к созданию МВФ и МБРР (ныне Всемирный банк ), которые остаются мощными силами в мировой экономике по состоянию на 2020-е годы.

Главной точкой соприкосновения на конференции была цель избежать повторения закрытых рынков и экономической войны, которые характеризовали 1930-е годы. Таким образом, переговорщики в Бреттон-Вудсе также согласились с необходимостью институционального форума для международного сотрудничества по монетарным вопросам. Уже в 1944 году британский экономист Джон Мейнард Кейнс подчеркнул «важность режимов, основанных на правилах, для стабилизации деловых ожиданий» — то, что он принял в Бреттон-Вудской системе фиксированных обменных курсов. Считалось, что валютные проблемы в межвоенные годы значительно усугублялись отсутствием какой-либо установленной процедуры или механизма межправительственных консультаций.

В результате установления согласованных структур и правил международного экономического взаимодействия конфликты по экономическим вопросам были сведены к минимуму, а значение экономического аспекта международных отношений, казалось, снизилось.

Официально созданный 27 декабря 1945 года, когда 29 стран-участниц Бреттон-Вудской конференции подписали Статьи соглашения, МВФ должен был стать хранителем правил и главным инструментом государственного международного управления. Фонд начал свои финансовые операции 1 марта 1947 года. Для любого изменения обменного курса, превышающего 10%, требовалось одобрение МВФ. Он консультировал страны по вопросам политики, влияющей на денежно-кредитную систему, и предоставлял резервные валюты странам, у которых были долги по платежному балансу.

Большим вопросом на Бреттон-Вудской конференции в отношении учреждения, которое появится в качестве МВФ, был вопрос будущего доступа к международной ликвидности и должен ли этот источник быть сродни мировому центральному банку, способному создавать новые резервы по своему желанию, или более ограниченный механизм заимствования.

Хотя на конференции присутствовали представители 44 стран, в дискуссиях на конференции доминировали два конкурирующих плана, разработанных Соединенными Штатами и Великобританией. В письме в британское казначейство Кейнс, который возглавил конференцию, не хотел, чтобы было много стран. Он считал, что выходцам из колоний и полуколоний «нечего внести и они лишь загромождают землю». [32]

Будучи главным международным экономистом Министерства финансов США в 1942–1944 годах, Гарри Декстер Уайт разработал проект американского плана международного доступа к ликвидности, который конкурировал с планом, разработанным для британского казначейства Кейнсом. В целом, схема Уайта имела тенденцию отдавать предпочтение стимулам, направленным на создание ценовой стабильности в мировой экономике, в то время как Кейнс хотел создать систему, которая способствовала бы экономическому росту. «Коллективный договор был огромным международным мероприятием», подготовка к которому заняла два года до конференции. Он состоял из многочисленных двусторонних и многосторонних встреч для достижения общей точки зрения относительно того, какая политика будет составлять Бреттон-Вудскую систему.

В то время разрыв между планами Уайта и Кейнса казался огромным. По сути, Уайт хотел, чтобы фонд автоматически обращал вспять дестабилизирующие потоки финансового капитала. Уайт предложил создать новое денежно-кредитное учреждение под названием Стабилизационный фонд, который «будет финансироваться за счет ограниченного пула национальных валют и золота… что фактически ограничит предложение резервных кредитов». Кейнс хотел, чтобы США помогли Великобритании и остальной Европе восстановиться после Второй мировой войны. [33] Обозначая в своей речи на заключительном пленарном заседании Бреттон-Вудской конференции 22 июля 1944 года сложность создания системы, которую могла бы принять каждая нация, Кейнс заявил:

Мы, делегаты этой конференции, г-н Председатель, пытались осуществить нечто очень трудновыполнимое. [...] Нашей задачей было найти общую меру, общий стандарт, общее правило, приемлемое для всех, а не утомительно для любого.

- Собрание сочинений Джона Мейнарда Кейнса [Примечания 3]

Предложения Кейнса предусматривали создание мировой резервной валюты (которую, по его мнению, можно было бы назвать « банкором »), управляемой центральным банком , наделенным полномочиями создавать деньги и полномочиями предпринимать действия в гораздо большем масштабе.

В случае дисбаланса платежного баланса Кейнс рекомендовал как должникам, так и кредиторам изменить свою политику. Как отмечал Кейнс, страны с профицитом платежного баланса должны увеличить свой импорт из стран с дефицитом, построить заводы в странах-должниках или сделать им пожертвования – и тем самым создать внешнеторговое равновесие. [15] Таким образом, Кейнс был чувствителен к проблеме того, что возложение слишком большого бремени на страну с дефицитом могло бы привести к дефляции.

Но Соединенные Штаты, как вероятная страна-кредитор и стремящиеся взять на себя роль мировой экономической державы, использовали план Уайта, но нацелились на многие опасения Кейнса. Уайт видел роль глобального вмешательства в дисбалансе только тогда, когда он был вызван валютными спекуляциями.

Хотя по некоторым вопросам был достигнут компромисс, из-за подавляющей экономической и военной мощи Соединенных Штатов участники Бреттон-Вудса в основном согласились с планом Уайта. План Уайта был разработан не просто для того, чтобы обеспечить подъем и мировое экономическое господство Соединенных Штатов, но и для того, чтобы гарантировать, что Великобритания, как уходящая сверхдержава, будет еще дальше оттеснена от центра внимания. [34]

То, что появилось, во многом отражало предпочтения США: система подписок и квот , встроенная в МВФ, который сам по себе должен был быть не более чем фиксированным пулом национальных валют и золота, на который подписывалась каждая страна, в отличие от мирового центрального банка, способного создавать деньги. . Фонду было поручено управлять торговым дефицитом различных стран, чтобы они не вызывали девальвацию валюты , которая могла бы вызвать сокращение импорта.

МВФ обеспечен фондом, состоящим из взносов стран-членов в золоте и их собственной валюте. Первоначальная квота должна была составить 8,8 миллиарда долларов. При вступлении в МВФ членам назначаются «квоты», отражающие их относительную экономическую мощь, и в качестве своего рода кредитного депозита они обязаны платить «подписку» на сумму, соизмеримую с квотой. Они платят за подписку в размере 25% золотом или валютой, конвертируемой в золото (фактически доллар, который на момент основания был единственной валютой, которая в то время еще напрямую конвертировалась в золото для центральных банков) и 75% в своей собственной валюте.

Подписка по квотам представляет собой крупнейший источник денег в распоряжении МВФ. МВФ намеревался использовать эти деньги для предоставления кредитов странам-членам, испытывающим финансовые трудности. В этом случае каждый участник имеет право немедленно отозвать 25% своей квоты в случае проблем с оплатой. Если этой суммы окажется недостаточно, каждая страна в системе также сможет запросить кредиты в иностранной валюте.

В случае дефицита текущего счета члены Фонда, при недостатке резервов, смогут занимать иностранную валюту в суммах, определяемых размером своей квоты. Другими словами, чем выше был вклад страны, тем большую сумму денег она могла занять у МВФ.

Члены были обязаны погасить долги в течение периода от 18 месяцев до пяти лет. В свою очередь, МВФ приступил к установлению правил и процедур, чтобы год за годом не допускать слишком глубокого влезания страны в долги. Фонд будет осуществлять «наблюдение» за другими экономиками по поручению Казначейства США в обмен на его кредиты для поддержки национальных валют.

Кредиты МВФ не были сопоставимы с кредитами, выданными обычными кредитными организациями. Вместо этого они фактически представляли собой шанс купить иностранную валюту за золото или национальную валюту страны-члена.

План МВФ, поддержанный США, был направлен на отмену ограничений на передачу товаров и услуг из одной страны в другую, ликвидацию валютных блоков и отмену валютного контроля.

МВФ был создан для предоставления кредитов странам с дефицитом платежного баланса. Краткосрочные трудности с платежным балансом будут преодолены с помощью кредитов МВФ, что будет способствовать стабильному обменному курсу валюты. Такая гибкость означала, что государству-члену не придется вызывать депрессию, чтобы сократить свой национальный доход до такого низкого уровня, что его импорт, наконец, станет ему по силам. Таким образом, страны должны были быть избавлены от необходимости прибегать к классической медицине, приводящей к резкой безработице, когда они столкнулись с хроническим дефицитом платежного баланса. До Второй мировой войны европейские страны, особенно Великобритания, часто к этому прибегали.

МВФ стремился предусмотреть периодическую периодическую корректировку обменного курса (изменение номинальной стоимости члена) посредством международного соглашения. Странам-членам было разрешено корректировать обменный курс своей валюты на 1%. Это имело тенденцию к восстановлению равновесия в их торговле за счет расширения экспорта и сокращения импорта. Это было бы разрешено только в том случае, если бы существовало фундаментальное неравновесие. Уменьшение стоимости денег страны называлось девальвацией, а увеличение стоимости денег страны - ревальвацией .

Предполагалось, что такие изменения обменных курсов будут довольно редкими. Однако концепция фундаментального неравновесия, хотя и является ключевой для функционирования системы номинальной стоимости, никогда не определялась подробно.

Никогда прежде международное валютное сотрудничество не предпринималось на постоянной институциональной основе. Еще более новаторским стало решение о распределении прав голоса между правительствами не по принципу «один штат – один голос», а скорее пропорционально квотам. Поскольку США внесли наибольший вклад, решающее значение имело лидерство США. В рамках системы взвешенного голосования США оказывали преобладающее влияние на МВФ. Вначале Соединенные Штаты владели одной третью всех квот МВФ, чего было достаточно, чтобы наложить вето на все изменения в Уставе МВФ.

Кроме того, МВФ базировался в Вашингтоне, округ Колумбия, и укомплектован в основном американскими экономистами. Оно регулярно обменивалось персоналом с Министерством финансов США. Когда МВФ начал свою деятельность в 1946 году, президент Гарри С. Трумэн назначил Уайта своим первым исполнительным директором в США. Поскольку должность заместителя директора-распорядителя еще не была создана, Уайт время от времени исполнял обязанности директора-распорядителя и в целом играл весьма влиятельную роль в течение первого года существования МВФ. Трумэну пришлось отказаться от своего первоначального плана назначить Уайта исполнительным директором МВФ, когда директор ФБР Дж. Эдгар Гувер представил президенту доклад, в котором утверждалось, что Уайт был «ценным помощником подпольной советской шпионской организации», которая размещала высокопоставленных лиц. относительно советской разведки внутри правительства. [35]

Соглашение не содержало никаких положений о создании международных резервов. Предполагалось, что новой добычи золота будет достаточно. В случае структурного неравновесия он ожидал, что найдутся национальные решения, например, корректировка стоимости валюты или улучшение конкурентной позиции страны другими способами. Однако у МВФ осталось мало средств для поощрения таких национальных решений.

В 1944 году экономисты и другие специалисты по планированию признали, что новая система может начать действовать только после возвращения к нормальной жизни после срыва Второй мировой войны. Ожидалось, что после короткого переходного периода продолжительностью не более пяти лет мировая экономика восстановится и система вступит в строй.

Чтобы способствовать росту мировой торговли и финансировать послевоенное восстановление Европы, специалисты по планированию Бреттон-Вудса создали еще один институт, Международный банк реконструкции и развития (МБРР), который является одним из пяти агентств, входящих в Группу Всемирного банка и, возможно, сейчас самое важное агентство Группы. Уставная капитализация МБРР составляла 10 миллиардов долларов, и ожидалось, что он будет предоставлять займы из собственных средств для обеспечения частных кредитов и выпуска ценных бумаг для привлечения новых средств, чтобы сделать возможным скорейшее послевоенное восстановление. МБРР должен был стать специализированным учреждением ООН, которому было поручено выдавать кредиты в целях экономического развития.

Бреттон-Вудские соглашения в основном соблюдались и ратифицировались участвующими правительствами. Ожидалось, что национальные валютные резервы, дополненные необходимыми кредитами МВФ, будут финансировать любые временные нарушения равновесия платежного баланса . Но этого оказалось недостаточно, чтобы вывести Европу из затруднительного положения.

Послевоенный мировой капитализм страдал от нехватки долларов . У Соединенных Штатов был большой профицит торгового баланса, а резервы США были огромны и росли. Необходимо было обратить этот поток вспять. Несмотря на то, что все страны хотели покупать экспортные товары США, доллары должны были покинуть Соединенные Штаты и стать доступными для международного использования, чтобы они могли это сделать. Другими словами, Соединенным Штатам придется обратить вспять дисбаланс мирового богатства, поддерживая торговый дефицит, финансируемый за счет оттока резервов США в другие страны (дефицит финансового счета США). США могут иметь финансовый дефицит за счет импорта, строительства заводов или пожертвований зарубежным странам. Бреттон-Вудское соглашение препятствовало спекулятивным инвестициям, а импорт из других стран не был привлекательным в 1950-х годах, поскольку в то время американские технологии были передовыми. Таким образом, транснациональные корпорации и глобальная помощь, исходящая из США, резко возросли. [36]

Скромные кредитные возможности МВФ были явно недостаточны, чтобы справиться с огромным дефицитом платежного баланса Западной Европы. Проблема еще больше усугубилась после подтверждения Советом управляющих МВФ положения Бреттон-Вудских соглашений о том, что МВФ может предоставлять кредиты только для покрытия дефицита текущего счета, а не для целей капитального ремонта и реконструкции. Фактически для кредитования МБРР был доступен только вклад Соединенных Штатов в размере 570 миллионов долларов США. Кроме того, поскольку единственным доступным рынком для облигаций МБРР был консервативный банковский рынок Уолл-стрит , МБРР был вынужден принять консервативную политику кредитования, предоставляя кредиты только тогда, когда было гарантировано их погашение. Учитывая эти проблемы, к 1947 году МВФ и МБРР сами признали, что они не могут справиться с экономическими проблемами международной валютной системы. [37]

Соединенные Штаты создали Программу восстановления Европы ( План Маршалла ), чтобы предоставить крупномасштабную финансовую и экономическую помощь для восстановления Европы в основном за счет грантов, а не кредитов. Страны, входящие в советский блок, например, Польша, были приглашены для получения грантов, но получили благоприятное соглашение с Советским Союзом СЭВ . [38] В своей речи в Гарвардском университете 5 июня 1947 года госсекретарь США Джордж Маршалл заявил:

Развал деловой структуры Европы во время войны был полным. … Потребности Европы в иностранных продуктах питания и других продуктах первой необходимости на следующие три-четыре года … в основном из Соединенных Штатов … настолько превышают ее нынешнюю платежеспособность, что ей придется получить существенную помощь, иначе она столкнется с экономическим, социальным и политическим ухудшением ситуации очень серьезный персонаж.

- «Против голода, бедности, отчаяния и хаоса» [Примечания 4]

С 1947 по 1958 год США сознательно поощряли отток долларов, а с 1950 года Соединенные Штаты имели дефицит платежного баланса с целью обеспечения ликвидности для международной экономики. Доллары текли через различные программы помощи США: доктрину Трумэна , предполагающую помощь проамериканским греческим и турецким режимам, которые изо всех сил пытались подавить коммунистическую революцию, помощь различным проамериканским режимам в странах третьего мира и, что наиболее важно, доктрину Маршалла. План. С 1948 по 1954 год Соединенные Штаты предоставили 16 странам Западной Европы гранты на сумму 17 миллиардов долларов.

Чтобы стимулировать долгосрочную адаптацию, Соединенные Штаты способствовали повышению конкурентоспособности торговли Европы и Японии. Политика экономического контроля над побежденными бывшими странами Оси была отменена. Помощь Европе и Японии была направлена на восстановление производительности и экспортного потенциала. В долгосрочной перспективе ожидалось, что такое восстановление Европы и Японии принесет пользу Соединенным Штатам, расширив рынки для американского экспорта и предоставив места для расширения американского капитала.

В 1945 году Рузвельт и Черчилль подготовили послевоенную эпоху, ведя переговоры с Иосифом Сталиным в Ялте о соответствующих зонах влияния; в этом же году Германия была разделена на четыре оккупационные зоны (советскую, американскую, британскую и французскую).

Рузвельт и Генри Моргентау настояли на том, чтобы «большая четверка» (США, Великобритания, Советский Союз и Китай) приняла участие в Бреттон-Вудской конференции в 1944 году, [39] но их планы были сорваны, когда Советский Союз не присоединился к МВФ. Причины, по которым Советский Союз решил не подписываться на эти статьи к декабрю 1945 года, были предметом спекуляций.

Перед лицом Советского Союза, мощь которого также усилилась и территориальное влияние расширилось, США взяли на себя роль лидера капиталистического лагеря. Возвышение послевоенных США как ведущей промышленной, денежной и военной державы мира было основано на том факте, что материковая часть США не была затронута войной, нестабильности национальных государств послевоенной Европы и военных разрушениях Советского Союза. и европейской экономики.

Несмотря на экономические издержки, подразумеваемые такой политикой, нахождение в центре международного рынка давало США беспрецедентную свободу действий в достижении своих внешнеполитических целей. Профицит торгового баланса облегчил содержание армий за границей и инвестирование за пределами США, а поскольку другие страны не могли поддерживать присутствие иностранных войск, у США была возможность решать, почему, когда и как вмешиваться в глобальные кризисы. Доллар продолжал функционировать как компас, определяющий здоровье мировой экономики, а экспорт в США стал основной экономической целью развивающихся или восстанавливающихся экономик. Это соглашение стало называться Pax Americana по аналогии с Pax Britannica конца XIX века и Pax Romana первого. ( См. Глобализм )

После окончания Второй мировой войны США располагали золотыми резервами на сумму 26 миллиардов долларов из общей суммы в 40 миллиардов долларов (около 65%). Поскольку мировая торговля быстро росла в 1950-е годы, размер золотой базы увеличился всего на несколько процентных пунктов. В 1950 году платежный баланс США стал отрицательным. Первая реакция США на кризис произошла в конце 1950-х годов, когда администрация Эйзенхауэра ввела квоты на импорт нефти и другие ограничения на отток торговли. Были предложены более радикальные меры, но они не были реализованы. Однако в условиях нарастающей рецессии, начавшейся в 1958 году, эта реакция сама по себе не была устойчивой. В 1960 году, с избранием Кеннеди , начались десятилетние усилия по поддержанию Бреттон-Вудской системы на уровне цены 35 долларов за унцию.

Конструкция Бреттон-Вудской системы была такова, что страны могли обеспечить конвертируемость в золото только основной валюты — доллара США. Конвертация долларов в золото была разрешена, но не требовалась. Нации могли бы отказаться от конвертации долларов в золото и вместо этого хранить доллары. Вместо полной конвертируемости система предусматривала фиксированную цену продаж между центральными банками. Однако по-прежнему существовал открытый рынок золота. Чтобы Бреттон-Вудская система оставалась работоспособной, ей придется либо изменить привязку доллара к золоту, либо поддерживать свободную рыночную цену на золото около официальной цены в 35 долларов за унцию. Чем больше разрыв между ценами на золото на свободном рынке и ценами на золото центральных банков, тем больше искушение решать внутренние экономические проблемы, покупая золото по Бреттон-Вудской цене и продавая его на открытом рынке.

В 1960 году Роберт Триффин , бельгийско-американский экономист, заметил, что доллары более ценны, чем золото, поскольку постоянный дефицит платежного баланса США помогает поддерживать ликвидность системы и способствует экономическому росту. То, что позже стало известно как «дилемма Триффина», было предсказано, когда Триффин заметил, что, если США не смогут поддерживать дефицит, система потеряет свою ликвидность, не сможет идти в ногу с мировым экономическим ростом и, таким образом, приведет систему к потере ликвидности. до остановки. Но возникновение такого платежного дефицита также означало, что со временем дефицит подорвет доверие к доллару, поскольку резервная валюта создаст нестабильность. [40]

Первой попыткой стало создание 1 ноября 1961 года Лондонского золотого пула между восемью странами. Теория, лежащая в основе пула, заключалась в том, что скачки цен на золото на свободном рынке, устанавливаемые утренним фиксом по золоту в Лондоне, можно контролировать, имея пул золота для продажи на открытом рынке, который затем будет возмещен, когда цена золото упало. Цена золота подскочила в ответ на такие события, как Карибский кризис и другие менее значимые события, до 40 долларов за унцию. Администрация Кеннеди разработала радикальное изменение налоговой системы, чтобы стимулировать увеличение производственных мощностей и тем самым стимулировать экспорт. Кульминацией этого стала программа снижения налогов 1963 года , направленная на поддержание привязки налога в 35 долларов.

В 1967 году произошло нападение на фунт и бегство золота в стерлинговой зоне , а 18 ноября 1967 года британское правительство было вынуждено девальвировать фунт. [41] Президент США Линдон Бейнс Джонсон оказался перед трудным выбором: либо ввести протекционистские меры, включая налоги на поездки, экспортные субсидии и урезать бюджет, либо принять риск «набега на золото» и доллар. С точки зрения Джонсона: «Мировое предложение золота недостаточно для того, чтобы нынешняя система стала работоспособной, особенно потому, что использование доллара в качестве резервной валюты имеет важное значение для создания необходимой международной ликвидности для поддержания мировой торговли и экономического роста». [42]

Хотя Западная Германия согласилась не покупать золото в США и вместо этого согласилась хранить доллары, давление как на доллар, так и на фунт стерлингов продолжалось. В январе 1968 года Джонсон ввел ряд мер, направленных на прекращение оттока золота и увеличение экспорта США. Однако это не увенчалось успехом, поскольку в середине марта 1968 года на свободном рынке Лондона начался набег долларов на золото, Лондонский золотой пул был распущен , первоначально путем введения специальных банковских каникул в Великобритании по требованию правительства США. За этим последовало полное закрытие лондонского рынка золота, также по требованию правительства США, пока не была проведена серия встреч, на которых была предпринята попытка спасти или реформировать существующую систему. [43]

Все попытки сохранить привязку рухнули в ноябре 1968 года, и новая политическая программа попыталась превратить Бреттон-Вудскую систему в механизм принуждения к плавающей привязке к золоту, который будет установлен либо посредством бумажной политики, либо посредством ограничения на оплату иностранных счетов. Крах золотого пула и отказ участников пула торговать золотом с частными организациями — 18 марта 1968 г. Конгресс США отменил требование 25% золотого обеспечения доллара [44] — а также США Обещание приостановить продажу золота правительствам, которые торгуют на частных рынках, [45] привело к расширению частных рынков международной торговли золотом, на которых цена золота выросла намного выше официальной долларовой цены. [46] [47] Золотой запас США оставался истощенным из-за действий некоторых стран, в частности Франции, [47] которые продолжали наращивать свои собственные золотые запасы.

В 1960-х и 1970-х годах важные структурные изменения в конечном итоге привели к развалу международного денежно-кредитного управления. Одним из изменений стало развитие высокого уровня монетарной взаимозависимости. Почва для валютной взаимозависимости была подготовлена возвращением к конвертируемости западноевропейских валют в конце 1958 года и японской иены в 1964 году. Конвертируемость способствовала широкому расширению международных финансовых операций, что углубило валютную взаимозависимость.

Еще одним аспектом интернационализации банковского дела стало появление международных банковских консорциумов. С 1964 года различные банки сформировали международные синдикаты, а к 1971 году более трёх четвертей крупнейших банков мира стали акционерами таких синдикатов. Транснациональные банки могут осуществлять и осуществляют крупные международные переводы капитала не только в инвестиционных целях, но также для хеджирования и спекуляций против колебаний обменного курса.

Эти новые формы монетарной взаимозависимости сделали возможными крупные потоки капитала. В эпоху Бреттон-Вудса страны неохотно меняли обменные курсы формально даже в случаях структурного неравновесия. Поскольку такие изменения оказали прямое влияние на определенные внутренние экономические группы, они стали рассматриваться как политические риски для лидеров. В результате официальные обменные курсы часто становились нереалистичными с точки зрения рынка, создавая практически безрисковый соблазн для спекулянтов. Они могли перейти от слабой валюты к сильной, надеясь получить прибыль, когда произойдет ревальвация. Однако если монетарным властям удастся избежать ревальвации, они смогут без потерь вернуться к другим валютам. Сочетание безрисковых спекуляций с наличием крупных сумм было крайне дестабилизирующим.

Вторым структурным изменением, подорвавшим денежно-кредитное управление, стал упадок гегемонии США. США больше не были доминирующей экономической державой, которой они были на протяжении более двух десятилетий. К середине 1960-х годов ЕЭС и Япония сами по себе стали международными экономическими державами. Поскольку общий объем резервов превышал аналогичный показатель США, более высокий уровень экономического роста и торговли, а также доход на душу населения, приближающийся к уровню США, Европа и Япония сокращали разрыв между собой и Соединенными Штатами.

Сдвиг в сторону более плюралистического распределения экономической власти привел к растущему недовольству привилегированной ролью доллара США как международной валюты. Действуя эффективно в качестве мирового центрального банка, США посредством своего дефицита определяли уровень международной ликвидности . Во все более взаимозависимом мире политика США существенно повлияла на экономические условия в Европе и Японии. Кроме того, пока другие страны были готовы хранить доллары, США могли осуществлять огромные иностранные расходы в политических целях (военная деятельность и иностранная помощь) без угрозы ограничений платежного баланса.

Неудовлетворенность политическими последствиями долларовой системы усилилась разрядкой между США и Советским Союзом. Советская военная угроза была важной силой в укреплении денежно-кредитной системы, возглавляемой США. Политический зонтик США и безопасность помогли сделать американское экономическое доминирование приемлемым для Европы и Японии, которые были экономически истощены войной. По мере роста валового внутреннего производства в европейских странах росла торговля. Когда общая напряженность в сфере безопасности снизилась, это ослабило трансатлантическую зависимость от проблем обороны и позволило выйти на поверхность скрытой экономической напряженности.

Относительное снижение мощи США и неудовлетворенность системой Европы и Японии усилилось продолжающимся падением доллара — основы, которая легла в основу глобальной торговой системы после 1945 года. Война во Вьетнаме и отказ администрации президента США Линдона Б. Джонсона оплачивать ее и ее программы Великого общества посредством налогообложения привели к усилению оттока долларов для оплаты военных расходов и безудержной инфляции, что привело к ухудшению ситуации в стране. Торговый баланс США. В конце 1960-х годов доллар был переоценен при своей нынешней торговой позиции, тогда как немецкая марка и иена были недооценены; и, естественно, у немцев и японцев не было желания проводить ревальвацию и тем самым делать свой экспорт более дорогим, тогда как США стремились сохранить свой международный авторитет, избегая девальвации. [48] Между тем, давление на государственные резервы усилилось из-за новых международных валютных рынков, на которых огромные пулы спекулятивного капитала перемещались в поисках быстрой прибыли. [47]

Напротив, после создания Бреттон-Вудса, когда США производили половину мировых промышленных товаров и держал половину своих резервов, поначалу можно было справиться с двойным бременем международного управления и холодной войны . На протяжении 1950-х годов Вашингтон поддерживал дефицит платежного баланса для финансирования кредитов, помощи и войск союзных режимов. Но в 1960-е годы затраты на это стали менее терпимыми. К 1970 году США владели менее 16% международных резервов. Приспособлению к этим изменившимся реалиям препятствовали приверженность США фиксированным обменным курсам и обязательство США конвертировать доллары в золото по требованию.

К 1968 году попытка защитить доллар фиксированной привязкой в 35 долларов за унцию (политика администраций Эйзенхауэра, Кеннеди и Джонсона) становилась все более несостоятельной. Отток золота из США ускорился, и, несмотря на получение гарантий от Германии и других стран о сохранении золота, несбалансированные расходы администрации Джонсона превратили дефицит доллара 1940-х и 1950-х годов в долларовое избыток к 1960-м годам. В 1967 году МВФ согласился в Рио-де-Жанейро заменить разделение траншей , созданное в 1946 году. Специальные права заимствования (СПЗ) были установлены равными одному доллару США, но их нельзя было использовать для транзакций, кроме как между банками и МВФ. Государства должны были согласиться на владение СПЗ, в три раза превышающее их распределение, а проценты будут начисляться или зачисляться каждой стране в зависимости от их владения СПЗ. Первоначальная процентная ставка составляла 1,5%.

Целью системы СДР было не допустить, чтобы страны покупали привязанное золото и продавали его по более высокой цене на свободном рынке, а также дать странам повод хранить доллары путем начисления процентов, в то же время устанавливая четкий предел сумме долларов, которая могла быть проведено.

Отрицательный платежный баланс , растущий государственный долг, возникший в результате войны во Вьетнаме и программ «Великое общество» , а также денежная инфляция Федеральной резервной системы привели к тому, что доллар стал все более переоцененным. [49] Истощение золотых резервов США достигло кульминации с крахом Лондонского золотого пула в марте 1968 года . [43] К 1970 году золотое покрытие США ухудшилось с 55% до 22%. По мнению экономистов-неоклассиков , это стало моментом, когда держатели доллара утратили веру в способность США сократить бюджетный и торговый дефициты.

В 1971 году все больше и больше долларов печаталось в Вашингтоне, а затем перекачивалось за границу для оплаты государственных расходов на военные и социальные программы. За первые шесть месяцев 1971 года из США покинули активы на сумму 22 миллиарда долларов . импортную надбавку и, самое главное, «закрыли золотое окно», сделав доллар неконвертируемым в золото напрямую, за исключением открытого рынка. Необычно то, что это решение было принято без консультации с членами международной валютной системы или даже с его собственным Государственным департаментом и вскоре было названо шоком Никсона .

За августовским шоком последовали усилия под руководством США по реформированию международной валютной системы. Осенью (осенью) 1971 г. прошла серия многосторонних и двусторонних переговоров между странами « Большой десятки» , направленных на пересмотр режима обменного курса.

Встречаясь в декабре 1971 года в Смитсоновском институте в Вашингтоне, округ Колумбия , Группа десяти подписала Смитсоновское соглашение . США обязались зафиксировать доллар на уровне $38 за унцию с торговым коридором 2,25%, а другие страны согласились повысить курс своих валют по отношению к доллару. Группа также планировала сбалансировать мировую финансовую систему, используя только специальные права заимствования.

Соглашение не смогло стимулировать дисциплину со стороны Федеральной резервной системы или правительства США. Федеральная резервная система была обеспокоена ростом уровня безработицы внутри страны из-за девальвации доллара. Пытаясь подорвать усилия Смитсоновского соглашения, Федеральная резервная система снизила процентные ставки, преследуя ранее установленную цель внутренней политики - полную занятость в стране. Благодаря Смитсоновскому соглашению страны-члены ожидали обратного потока долларов в США, но снижение процентных ставок внутри Соединенных Штатов привело к тому, что доллары продолжали течь из США в иностранные центральные банки. Приток долларов в иностранные банки продолжил монетизацию доллара за рубежом, противореча целям Смитсоновского соглашения. В результате цена доллара на свободном рынке золота продолжала оказывать давление на его официальный курс; Вскоре после того, как в феврале 1973 года было объявлено о 10%-ной девальвации, Япония и страны ЕЭС решили позволить своим валютам плавать . Это стало началом краха Бреттон-Вудской системы. Прекращение действия Бреттон-Вудса было официально ратифицировано Ямайскими соглашениями в 1976 году. К началу 1980-х годов все промышленно развитые страны использовали плавающие валюты. [50] [51]

После мирового финансового кризиса 2008 года некоторые политики, такие как Чейс [52] и другие, призвали к созданию новой международной валютной системы, которую некоторые из них также называют Бреттон-Вудской системой II . С другой стороны, этот кризис возобновил дебаты о Бреттон-Вудсе-2. [Примечания 5]

26 сентября 2008 года президент Франции Николя Саркози заявил: «Мы должны переосмыслить финансовую систему с нуля, как в Бреттон-Вудсе». [53]

В марте 2010 года премьер-министр Греции Папандреу написал статью в International Herald Tribune, в которой заявил: «Демократические правительства во всем мире должны создать новую глобальную финансовую архитектуру, столь же смелую по-своему, как Бреттон-Вудс, столь же смелую, как и Бреттон-Вудс. создание Европейского сообщества и Европейского валютного союза. И нам это нужно быстро». В интервью, приуроченном к его встрече с президентом Обамой, он указал, что Обама поднимет вопрос о новых правилах международных финансовых рынков на следующих встречах G20 в июне и ноябре 2010 года .

В ходе кризиса МВФ постепенно ослаблял свою позицию в отношении принципов «свободного рынка», таких как рекомендации против использования контроля за движением капитала . В 2011 году управляющий директор МВФ Доминик Стросс-Кан заявил, что повышение занятости и равенства «должно быть помещено в центр» политической программы МВФ. [54] Всемирный банк указал на переход к большему акценту на создании рабочих мест. [55] [56]

После экономической рецессии 2020 года управляющий директор МВФ объявил о возникновении «Нового Бреттон-Вудского момента», который подчеркивает необходимость скоординированных фискальных мер со стороны центральных банков во всем мире для преодоления продолжающегося экономического кризиса. [57]

Даты – это даты введения ставки; «*» означает плавающую ставку , которая в основном применялась до введения евро 1 января 1999 года. [58]

Примечание: конвертировано в евро 1 января 1999 года по цене 1 евро = 1,95583 немецких марок.

Примечание: конвертировано в евро 1 января 1999 года по цене 1 евро = 6,55957 французского франка. Стоимость до денежной реформы 1 января 1960 года указана в новых франках или в французских франках стоимостью 100 старых франков.

Примечание: пересчитано в евро 1 января 1999 года по цене 1 евро = 1 936,27 лиры.

Примечание: пересчитано в евро 1 января 1999 года по цене 1 евро = 166,386 песет.

Примечание: конвертировано в евро 1 января 1999 года по цене 1 евро = 2,20371 гульдена.

Примечание: пересчитано в евро 1 января 1999 года по цене 1 евро = 40,3399 бельгийских франков.

Примечание: конвертировано в евро 1 января 2001 года по цене 1 евро = 340,75 драхмы.

Примечание: конвертировано в евро 1 января 2000 года по цене 1 евро = 5,94573 финских марок. До денежной реформы 1 января 1963 года стоимость выражалась в новых марках или FIM в размере 100 старых марок.

Общий:

Знания, власть и координация международной политики.