Термин «корпоративная гавань» , «корпоративная налоговая гавань » или «многонациональная налоговая гавань» используется для описания юрисдикции, которую многонациональные корпорации считают привлекательной для создания дочерних компаний или создания региональных или основных штаб-квартир компании, в основном из-за благоприятных налоговых режимов (не только основной налоговой ставки) и/или благоприятных законов о конфиденциальности (например, об избежании нормативных актов или раскрытии налоговых схем) и/или благоприятных режимов регулирования (например, слабой защиты данных или трудового законодательства).

В отличие от традиционных налоговых убежищ , современные корпоративные налоговые убежища отрицают, что они имеют что-либо общее с почти нулевыми эффективными налоговыми ставками , из-за их необходимости поощрять юрисдикции заключать двусторонние налоговые соглашения , которые принимают инструменты размывания налоговой базы и вывода прибыли (BEPS) убежища . CORPNET показывает, что каждое корпоративное налоговое убежище тесно связано с определенными традиционными налоговыми убежищами (через дополнительные «бэкдоры» инструментов BEPS, такие как двойной ирландский , голландский сэндвич и односолодовый ). Корпоративные налоговые убежища позиционируют себя как «экономики знаний», а интеллектуальную собственность как актив «новой экономики», а не как инструмент управления налогами, который закодирован в их уставах как их основной инструмент BEPS. Эта воспринимаемая респектабельность побуждает корпорации использовать эти МФЦ в качестве региональных штаб-квартир (например, Google , Apple и Facebook используют Ирландию в регионе EMEA вместо Люксембурга , а Сингапур в регионе APAC вместо Гонконга / Тайваня ).

В то время как «заглавная» ставка корпоративного налога в юрисдикциях, наиболее часто замешанных в BEPS, всегда выше нуля (например, Нидерланды — 25%, Великобритания — 19%, Сингапур — 17% и Ирландия — 12,5%), «эффективная» налоговая ставка (ETR) многонациональных корпораций, за вычетом инструментов BEPS, ближе к нулю. Для повышения респектабельности и доступа к налоговым соглашениям некоторые юрисдикции, такие как Сингапур и Ирландия, требуют, чтобы корпорации имели «существенное присутствие», что эквивалентно «налогу на занятость» в размере примерно 2–3% от защищенной прибыли, и если это реальные рабочие места, налог смягчается.

В списках корпоративных налоговых убежищ «Orbis links» CORPNET оценивает Нидерланды, Великобританию, Швейцарию, Ирландию и Сингапур как ключевые корпоративные налоговые убежища в мире, в то время как «quantum of funds» Цукмана оценивает Ирландию как крупнейшее мировое корпоративное налоговое убежище. В косвенных тестах Ирландия является крупнейшим получателем налоговых инверсий США (Великобритания занимает третье место, Нидерланды — пятое). Двойной ирландский инструмент BEPS Ирландии приписывается крупнейшему накоплению необлагаемых налогом корпоративных офшорных денег в истории . Люксембург и Гонконг и Карибская «триада» (БВО-Каймановы-Бермудские острова) имеют элементы корпоративных налоговых убежищ, но также и традиционных налоговых убежищ.

Законодательство об экономическом присутствии, принятое в последние годы, определило, что BEPS не является существенной частью бизнеса финансовых услуг для Каймановых островов, Британских Виргинских островов и Бермудских островов. Хотя изначально законодательство встречало сопротивление по причинам экстерриториальности, прав человека, конфиденциальности, международного правосудия, юриспруденции и колониализма, введение этих правил имело эффект, выведя эти юрисдикции далеко вперед по сравнению с оншорными режимами регулирования.

Современные корпоративные налоговые убежища, такие как Ирландия, Сингапур, Нидерланды и Великобритания, отличаются от традиционных «офшорных» финансовых центров, таких как Бермудские острова, Каймановы острова или Джерси. [1] [2] Корпоративные убежища предлагают возможность перенаправлять необлагаемую налогом прибыль из юрисдикций с более высокими налогами обратно в убежище; [3] [4] при условии, что эти юрисдикции имеют двусторонние налоговые соглашения с корпоративным убежищем. [5] Это делает современные корпоративные налоговые убежища более мощными, чем более традиционные налоговые убежища , которые имеют более ограниченные налоговые соглашения из-за их признанного статуса. [6]

Каймановы острова, Британские Виргинские острова, Бермудские острова, Джерси и Гернси теперь правильнее называть МФЦ или ОФЦ.

Налоговые ученые отмечают, что для извлечения необлагаемой налогом прибыли из юрисдикций с более высокими налогами необходимо несколько компонентов: [7] [8]

После того, как необлагаемые налогом средства перенаправляются обратно в корпоративную налоговую гавань, дополнительные инструменты BEPS защищают от уплаты налогов в гавани. Важно, чтобы эти инструменты BEPS были сложными и непонятными, чтобы юрисдикции с более высокими налогами не считали корпоративную гавань традиционной налоговой гаванью (иначе они приостановят действие двусторонних налоговых соглашений). Эти сложные инструменты BEPS часто имеют интересные названия: [8] [9]

Создание инструментов требует продвинутых юридических и бухгалтерских навыков, которые могут создавать инструменты BEPS таким образом, который приемлем для основных мировых юрисдикций и который может быть закодирован в двусторонних налоговых соглашениях, и не выглядит как деятельность типа «налогового убежища». Таким образом, большинство современных корпоративных налоговых убежищ происходят из устоявшихся финансовых центров , где продвинутые навыки находятся на месте для финансового структурирования. [11] [12] Помимо возможности создавать инструменты, убежище должно иметь респектабельность для их использования. Крупные юрисдикции с высокими налогами, такие как Германия, не принимают инструменты BEPS на основе интеллектуальной собственности с Бермудских островов, но принимают из Ирландии. Аналогичным образом, Австралия принимает ограниченные инструменты BEPS на основе интеллектуальной собственности из Гонконга, но принимает полный спектр из Сингапура. [13]

Налоговые ученые выделяют ряд элементов, которые корпоративные убежища используют для поддержания респектабельности: [14]

Не заблуждайтесь: ставка заголовка — это не то, что провоцирует уклонение от уплаты налогов и агрессивное налоговое планирование. Это происходит из схем, которые способствуют [размыванию базы и] выводу прибыли [или BEPS].

— Пьер Московичи , Financial Times , 11 марта 2018 г. [16]

В соответствии с BEPS новые требования к отчетности по налогам и прибылям по странам, а также другие инициативы придадут этому процессу дополнительный импульс и приведут к еще большему объему иностранных инвестиций в Ирландию.

— Журнал Fordham Intellectual Property, Media & Entertainment Law Journal , «ИС и уклонение от уплаты налогов в Ирландии», 30 августа 2016 г. [19]

Если [проект] BEPS [ОЭСР] будет реализован, это пойдет на пользу Ирландии.

— Фергал О'Рурк , генеральный директор PwC Ireland, The Irish Times , май 2015 г. [20]

Местные дочерние компании транснациональных корпораций всегда должны подавать свои отчеты в публичные записи, что в настоящее время не так. Ирландия в настоящее время является не просто налоговым убежищем, но и юрисдикцией корпоративной тайны.

В то время как юрисдикции, традиционно именуемые налоговыми убежищами , часто позиционировали себя как таковые, современные офшорные финансовые центры решительно опровергают ярлык налогового убежища. [22] [23] [24] Это делается для того, чтобы гарантировать, что другие юрисдикции с более высокими налогами, из которых часто поступают основные доходы и прибыль корпораций, подпишут двусторонние налоговые соглашения с убежищем, [25] а также для того, чтобы избежать попадания в черный список. [26] [27] [28]

Этот вопрос вызвал дебаты о том, что представляет собой налоговое убежище, [29] при этом ОЭСР больше всего сосредоточилась на прозрачности (ключевой вопрос традиционных налоговых убежищ), [17] [30] [31], но другие сосредоточились на результатах, таких как общие эффективные уплаченные корпоративные налоги . [32] [33] [34] [35] Часто можно увидеть, как средства массовой информации и избранные представители современных корпоративных налоговых убежищ задают вопрос: «Являемся ли мы налоговым убежищем?» [36] [37] [38] [39]

Например, когда в 2014 году, после публикации в Bloomberg в октябре 2013 года, было показано, [3] [14] , что эффективная налоговая ставка американских транснациональных корпораций в Ирландии составляла 2,2% (используя метод Бюро экономического анализа США ), [40] [41] [42] [4], это привело к опровержениям со стороны ирландского правительства [43] [44] и проведению исследований, утверждающих, что эффективная налоговая ставка Ирландии составляла 12,5%. [15] Однако, когда в 2016 году ЕС оштрафовал Apple, крупнейшую компанию Ирландии, [45] на 13 миллиардов евро ирландских налоговых задолженностей (крупнейший налоговый штраф в истории корпораций [46] ), ЕС заявил, что эффективная налоговая ставка Apple в Ирландии составляла приблизительно 0,005% за период 2004-2014 годов. Позиция ЕС была признана после апелляции в суде ЕС неподтвержденной фактами. Однако лидеры G7 после публикации отчета об уровне налогообложения дочерней компании Microsoft в 2020 году предложили заключить соглашение о глобальной минимальной ставке корпоративного налога в размере 15%.

Применение ставки 12,5% в налоговом кодексе, который защищает большую часть прибыли корпораций от налогообложения, ничем не отличается от применения ставки, близкой к 0%, в обычном налоговом кодексе.

— Джонатан Вайль , Bloomberg View, 11 февраля 2014 г. [41]

Активисты Tax Justice Network предполагают, что эффективная ставка корпоративного налога в Ирландии не равнялась 12,5%, а была ближе к расчету BEA. Исследования, на которые ссылаются The Irish Times и другие издания, предполагают, что эффективная ставка налога близка к заголовочной ставке в 12,5%, но это теоретический результат, основанный на теоретической «стандартной фирме с 60 сотрудниками» и без экспорта: в действительности многонациональные предприятия и их корпоративные структуры значительно различаются. Однако это касается не только Ирландии. Тот же расчет BEA показал, что ETR американских корпораций в других юрисдикциях также были очень низкими: Люксембург (2,4%), Нидерланды (3,4%) и США для многонациональных корпораций, базирующихся в других частях мира. [4] Когда Габриэль Цукман опубликовал многолетнее расследование корпоративных налоговых убежищ в июне 2018 года, показав, что Ирландия является крупнейшим в мире корпоративным налоговым убежищем (предположительно, скрывшим 106 миллиардов долларов прибыли в 2015 году), и что эффективная налоговая ставка Ирландии составляет 4% (включая все неирландские корпорации), [47] ирландское правительство возразило, что они не могут быть налоговым убежищем, поскольку они соответствуют требованиям ОЭСР. [17]

Существует широкий консенсус, что Ирландия должна защищать свою ставку корпоративного налога в размере 12,5%. Но эта ставка может быть защищена только в том случае, если она реальна. Большой риск для Ирландии заключается в том, что мы пытаемся защищать то, что защитить невозможно. Для Ирландии морально, политически и экономически неправильно позволять чрезвычайно богатым корпорациям избегать основной обязанности по уплате налога. Если мы не признаем это сейчас, то вскоре обнаружим, что ключевой пункт ирландской политики стал несостоятельным.

— The Irish Times , «Редакционный взгляд: Корпоративный налог: защита не подлежащего защите», 2 декабря 2017 г. [48]

Сложно рассчитать финансовый эффект налоговых убежищ в целом из-за запутанности финансовых данных. Большинство оценок имеют широкий диапазон (см. финансовый эффект налоговых убежищ ). Сосредоточившись на «заголовочных» и «эффективных» ставках корпоративного налога, исследователи смогли более точно оценить годовые финансовые налоговые потери (или «перемещенную прибыль»), в частности из-за корпоративных налоговых убежищ. Однако это нелегко. Как обсуждалось выше, убежища чувствительны к обсуждениям «эффективных» ставок корпоративного налога и запутывают данные, которые не показывают «заголовочную» налоговую ставку, отражающую «эффективную» налоговую ставку.

Две научные группы оценили «эффективные» налоговые ставки в корпоративных налоговых убежищах, используя совершенно разные подходы:

Они обобщены в следующей таблице (Британские Виргинские острова и Каймановы острова считаются одним целым), как указано в анализе Цукмана (из Приложения, таблица 2). [47]

Цуцман использовал этот анализ для оценки того, что годовое финансовое воздействие корпоративных налоговых убежищ составило 250 миллиардов долларов в 2015 году. [49] Это превышает верхний предел диапазона ОЭСР 2017 года в 100–200 миллиардов долларов в год для деятельности по размыванию налоговой базы и выводу прибыли . [50]

Всемирный банк в своем Докладе о мировом развитии за 2019 год , посвященном будущему труда, утверждает [51] , что уклонение от уплаты налогов крупными корпорациями ограничивает возможности правительств осуществлять жизненно важные инвестиции в человеческий капитал.

Современные корпоративные налоговые убежища, такие как Ирландия, Соединенное Королевство и Нидерланды, стали более популярными для инверсии корпоративного налога в США, чем ведущие традиционные налоговые убежища , даже Бермудские острова. [52]

Тем не менее, корпоративные налоговые убежища по-прежнему сохраняют тесные связи с традиционными налоговыми убежищами, поскольку существуют случаи, когда корпорация не может «сохранить» необлагаемые налогом средства в корпоративном налоговом убежище и вместо этого будет использовать корпоративное налоговое убежище как «канал», чтобы направить средства в более явно нулевые налоги и более скрытные традиционные налоговые убежища. Google делает это с Нидерландами, чтобы направить необлагаемые налогом средства ЕС на Бермудские острова (т. е. голландский сэндвич , чтобы избежать удержанных налогов ЕС ), [53] [54] а российские банки делают это с Ирландией, чтобы избежать международных санкций и получить доступ к рынкам капитала (т. е. ирландские SPV по разделу 110 ). [55] [56]

Исследование, опубликованное в Nature в 2017 году (см. Conduit и Sink OFCs ), выявило возникающий разрыв между специалистами по корпоративным налоговым убежищам (так называемыми Conduit OFCs) и более традиционными налоговыми убежищами (так называемыми Sink OFCs). В нем также подчеркивалось, что каждый Conduit OFC был тесно связан с определенными Sink OFC(s). Например, Conduit OFC Switzerland был тесно связан с Sink OFC Jersey. Conduit OFC Ireland был связан с Sink OFC Luxembourg, [57] в то время как Conduit OFC Singapore был связан с Sink OFCs Taiwan и Hong Kong (в исследовании поясняется, что Люксембург и Гонконг больше похожи на традиционные налоговые убежища).

Разделение налоговых убежищ на каналы OFC и каналы OFC позволяет специалистам по корпоративным налоговым убежищам повышать «респектабельность» и поддерживать соответствие требованиям ОЭСР (что имеет решающее значение для извлечения необлагаемой налогом прибыли из юрисдикций с более высокими налогами посредством трансграничного межгруппового взимания налога на интеллектуальную собственность), при этом позволяя корпорациям по-прежнему получать доступ к преимуществам полного налогового убежища (через двойные ирландские и голландские инструменты BEPS сэндвич-типа) по мере необходимости.

Мы все чаще обнаруживаем, что офшорные юридические фирмы магического круга , такие как Maples and Calder and Appleby , [58] открывают офисы в крупных ОФЦ Conduit, таких как Ирландия. [59] [60] [61]

Ключевым архитектором [для Apple] была Baker McKenzie , крупная юридическая фирма, базирующаяся в Чикаго. Фирма имеет репутацию разработчика креативных офшорных структур для транснациональных корпораций и защиты их перед налоговыми регуляторами. Она также боролась с международными предложениями по борьбе с уклонением от уплаты налогов. Baker McKenzie хотела использовать местный офис Appleby для поддержания офшорного соглашения для Apple. Для Appleby, сказал г-н Эддерли, это задание было «огромной возможностью проявить себя на глобальной основе с Baker McKenzie».

— The New York Times , «После налоговых репрессий Apple нашла новое убежище для своей прибыли», 6 ноября 2017 г. [62]

Несколько современных корпоративных налоговых убежищ, таких как Сингапур и Соединенное Королевство, требуют, чтобы в обмен на использование корпорациями своих инструментов BEPS на основе ИС они выполняли «работу» над ИС в юрисдикции гавани. Таким образом, корпорация платит эффективный «налог на заработную плату» в размере около 2–3%, нанимая персонал в корпоративной налоговой гавани. [63] Это придает гавани большую респектабельность (т. е. не « латунную табличку » местоположения), и дает корпорации дополнительное «существо» против проблем со стороны налоговых органов. Статья 5 MLI ОЭСР поддерживает убежища с «налогами на заработную плату» за счет традиционных налоговых убежищ .

Г-н Крис Ву, налоговый руководитель PwC Singapore, твердо уверен, что Республика не является налоговым убежищем. «В Сингапуре всегда были четкие законы и правила налогообложения. Наши режимы стимулирования основаны на содержании и требуют существенных экономических обязательств. Например, виды осуществляемой деловой активности, уровень численности персонала и обязательства по расходам в Сингапуре», — сказал он.

— The Straits Times , 14 декабря 2016 г. [24]

Инструменты BEPS на основе ирландской интеллектуальной собственности (например, схема BEPS « капиталовложения в нематериальные активы ») требуют осуществления «соответствующей торговли» и «соответствующей деятельности» на основе ирландской интеллектуальной собственности, что закреплено в законодательстве Ирландии, что требует определенных уровней занятости и заработной платы (обсуждается здесь ), что примерно соответствует «налогу на занятость» в размере около 2–3% от прибыли (по данным Apple и Google в Ирландии). [64] [65]

Например, Apple нанимает 6000 человек в Ирландии, в основном на заводе Apple Hollyhill Cork. Завод Cork — единственный в мире самостоятельный производственный завод Apple (т. е. Apple почти всегда заключает контракты со сторонними производителями). Он считается низкотехнологичным предприятием, собирающим iMac на заказ вручную, и в этом отношении больше похож на глобальный логистический центр Apple (хотя и расположенный на «острове» Ирландия). На предприятии не проводятся никакие исследования. [66] Необычно для завода, что более 700 из 6000 сотрудников работают из дома (самый большой процент удаленной работы среди всех ирландских технологических компаний). [67] [68]

Когда Комиссия ЕС завершила расследование государственной помощи Apple , она обнаружила, что ETR компании Apple Ireland за 2004–2014 гг. составила 0,005% при более чем 100 млрд евро прибыли, полученной из глобальных источников и не облагаемой налогом. [69] Таким образом, «налог на занятость» является скромной ценой за достижение очень низких налогов на глобальную прибыль, и его можно смягчить в той мере, в какой рабочие функции реальны и будут необходимы в любом случае. [70]

«Налоги на заработную плату» считаются различием между современными корпоративными налоговыми убежищами и почти корпоративными налоговыми убежищами, такими как Люксембург и Гонконг (которые классифицируются как Sink OFC ). Нидерланды вводят новые правила типа «налога на заработную плату», чтобы гарантировать, что они рассматриваются как современное корпоративное налоговое убежище (больше похожее на Ирландию, Сингапур и Великобританию), чем традиционное налоговое убежище (например, Гонконг). [71]

Нидерланды борются со своей репутацией налогового убежища с помощью реформ, которые затрудняют создание компаний без реального присутствия бизнеса. Менно Снел, государственный секретарь финансов Нидерландов, заявил парламенту на прошлой неделе, что его правительство намерено «изменить имидж Нидерландов как страны, которая позволяет транснациональным корпорациям легко уклоняться от налогообложения».

— Financial Times , 27 февраля 2018 г. [71]

Соединенное Королевство традиционно было «донором» корпоративных налоговых убежищ (например, последним было налоговое обращение Shire plc в Ирландию в 2008 году [72] ). Однако скорость, с которой Великобритания превратилась в одну из ведущих современных корпоративных налоговых убежищ (по крайней мере, до Brexit ), делает ее интересным случаем (она до сих пор не фигурирует во всех списках § Корпоративных налоговых убежищ).

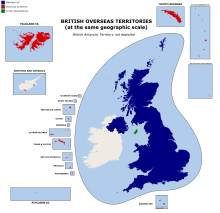

Великобритания изменила свой налоговый режим в 2009–2013 годах. Она снизила ставку корпоративного налога до 19%, ввела новые инструменты BEPS на основе интеллектуальной собственности и перешла на территориальную налоговую систему. [73] Великобритания стала «получателем» инверсий корпоративного налога в США, [52] и заняла одно из ведущих мест в Европе. [74] Крупное исследование теперь оценивает Великобританию как вторую по величине глобальную Conduit OFC (прокси-корпоративное убежище). Великобритании особенно повезло, поскольку 18 из 24 юрисдикций, которые идентифицированы как Sink OFC , традиционные налоговые убежища, являются текущими или прошлыми зависимостями Великобритании (и встроены в налоговые и юридические своды законов Великобритании). [75]

Новое законодательство об интеллектуальной собственности было закодировано в сводах законов Великобритании, а концепция интеллектуальной собственности значительно расширена в законодательстве Великобритании. [76] Патентное ведомство Великобритании было реорганизовано и переименовано в Ведомство интеллектуальной собственности . Новый министр Великобритании по интеллектуальной собственности был объявлен Законом об интеллектуальной собственности 2014 года. [77] Теперь Великобритания занимает 2-е место в Глобальном индексе интеллектуальной собственности 2018 года. [78]

Растущий набор налоговых льгот сделал Лондон городом, который выбирают крупные фирмы для размещения всего, от дочерних компаний-«почтовых ящиков» до полноценных штаб-квартир. Свободный режим для «контролируемых иностранных корпораций» позволяет зарегистрированным в Великобритании компаниям легко размещать прибыль за рубежом. Налоговые льготы на доходы от патентов [ИС] более щедры, чем где-либо еще. У Великобритании больше налоговых соглашений, чем у любой из трех стран [Нидерланды, Люксембург и Ирландия], находящихся на непослушной ступеньке, и постоянно снижающаяся ставка корпоративного налога. Во многих отношениях Великобритания лидирует в гонке за низшей точкой.

— The Economist , «Все еще ускользаем от сети», 8 октября 2015 г. [74]

Успешная трансформация Великобритании из «донора» в корпоративные налоговые убежища, в крупнейшую глобальную корпоративную налоговую гавань, которая сама по себе является полноправным юридическим убежищем, была названа образцом для изменений, которые США необходимо было осуществить в рамках Закона о сокращении налогов и создании рабочих мест в рамках налоговых реформ 2017 года (например, территориальная система, более низкая общая ставка, выгодная ставка налога на интеллектуальную собственность). [79] [73] [80]

Некоторые ведущие современные корпоративные налоговые убежища являются синонимами офшорных финансовых центров (или OFC), поскольку масштаб многонациональных потоков соперничает с их собственными внутренними экономиками (признак OFC МВФ [83] ). Американская торговая палата Ирландии подсчитала, что стоимость инвестиций США в Ирландию составила €334 млрд, что превышает ирландский ВВП (€291 млрд в 2016 году). [84] Крайним примером является «оншоринг» Apple около 300 млрд долларов интеллектуальной собственности в Ирландию, что создало дело об экономике лепреконов . [85] Однако ВНД Люксембурга составляет всего 70% от ВВП. [86] Искажение экономических данных Ирландии корпорациями, использующими ирландские инструменты BEPS на основе интеллектуальной собственности (особенно инструмент вычетов капитала для нематериальных активов ), настолько велико, что оно искажает совокупные данные ЕС-28. [87]

Ошеломляющие 12 триллионов долларов — почти 40 процентов всех позиций прямых иностранных инвестиций в мире — полностью искусственны: они состоят из финансовых инвестиций, проходящих через пустые корпоративные оболочки без реальной деятельности. Эти инвестиции в пустые корпоративные оболочки почти всегда проходят через известные налоговые убежища. Восемь основных транзитных экономик — Нидерланды, Люксембург, САР Гонконг, Британские Виргинские острова, Бермудские острова, Каймановы острова, Ирландия и Сингапур — принимают более 85 процентов мировых инвестиций в организации специального назначения, которые часто создаются по налоговым причинам.

— «Пронзая завесу», Международный валютный фонд , июнь 2018 г. [88]

Это искажение означает, что все корпоративные налоговые убежища, и особенно такие мелкие, как Ирландия, Сингапур, Люксембург и Гонконг, занимают верхние позиции в мировых рейтинговых таблицах ВВП на душу населения . Фактически, отсутствие нефтегазовых ресурсов и все еще нахождение в первой десятке мировых рейтинговых таблиц ВВП на душу населения считается сильным косвенным признаком корпоративного (или традиционного) налогового убежища. [89] [90] [91] Таблицы ВВП на душу населения с указанием типов убежищ находятся здесь § Прокси налогового убежища ВВП на душу населения.

Искаженная экономическая статистика Ирландии, экономика после лепрекона и введение модифицированного ВНД , отражена на странице 34 обзора ОЭСР по Ирландии за 2018 год: [92]

Это искажение приводит к преувеличенным кредитным циклам. Искусственный/искаженный «заголовочный» рост ВВП увеличивает оптимизм и заимствования в убежище, которое финансируется мировыми рынками капитала (которые введены в заблуждение искусственными/искаженными «заголовочными» цифрами ВВП и неправильно оценивают предоставленный капитал). Возникающий в результате пузырь цен на активы/имущество из-за накопления кредита может быстро раскрутиться, если мировые рынки капитала изымут предложение капитала. [90] Экстремальные кредитные циклы были замечены в нескольких корпоративных налоговых убежищах (например, Ирландия в 2009-2012 годах является примером). [94] Традиционные налоговые убежища, такие как Джерси, также испытали это. [95]

Статистические искажения, вызванные влиянием на ирландские национальные счета глобальных активов и деятельности горстки крупных транснациональных корпораций [во времена лепреконовской экономики ], теперь стали настолько значительными, что превратили в насмешку традиционные методы использования ирландского ВВП.

— Патрик Хонохан , бывший управляющий Центрального банка Ирландии , 13 июля 2016 г. [96]

В то время как традиционные корпоративные налоговые убежища способствовали избеганию внутренних налогов (например, инверсия корпоративного налога в США ), современные корпоративные налоговые убежища предоставляют инструменты размывания налоговой базы и вывода прибыли (или BEPS), [8] которые способствуют избеганию налогов во всех глобальных юрисдикциях, в которых работает корпорация. [97] Это так, пока корпоративное налоговое убежище имеет налоговые соглашения с юрисдикциями, которые принимают схемы « платежей роялти » (т.е. как вычитается интеллектуальная собственность) в качестве вычета из налога. [3] Грубым показателем корпоративного налогового убежища является количество полных двусторонних налоговых соглашений, которые оно подписало. Великобритания является лидером с более чем 122, за ней следуют Нидерланды с более чем 100. [98] [7] [99]

Инструменты BEPS злоупотребляют интеллектуальной собственностью (или ИС), методами бухгалтерского учета GAAP, чтобы создавать искусственные внутренние нематериальные активы , которые облегчают действия BEPS, посредством: [8] [9]

ИС описывается как «сырьевой материал» налогового планирования. [19] [100] [101] Современные корпоративные налоговые убежища имеют основанные на ИС инструменты BEPS, [102] [103] и включены во все их двусторонние налоговые соглашения. [104] ИС является мощным инструментом налогового управления и BEPS, которому практически нет равных, по четырем причинам: [8] [97]

Когда корпоративные налоговые убежища указывают «эффективные ставки налога», они исключают большие суммы дохода, не считающиеся налогооблагаемыми из-за инструментов на основе интеллектуальной собственности. Таким образом, самореализующимся образом их «эффективные» налоговые ставки равны их «заголовочным» налоговым ставкам. Как обсуждалось ранее (§ Отказы в статусе), Ирландия заявляет «эффективную» налоговую ставку около 12,5%, в то время как инструменты BEPS на основе интеллектуальной собственности, используемые крупнейшими компаниями Ирландии, в основном американскими транснациональными корпорациями, продаются с эффективными налоговыми ставками <0-3%. [109] [110] Эти ставки 0-3% были проверены в ходе расследования Комиссии ЕС в отношении Apple (см. выше) и других источников. [111] [112] [53] [54] [113]

Трудно представить себе какой-либо бизнес в рамках действующего [ирландского] режима интеллектуальной собственности, который не мог бы генерировать существенные нематериальные активы в соответствии с ирландскими общепринятыми принципами бухгалтерского учета (GAAP), которые имели бы право на льготы в рамках [ирландских] налоговых вычетов на капитал [для нематериальных активов]. ... Это делает привлекательную ставку налога на интеллектуальную собственность в Ирландии в размере 2,5% доступной практически для любого международного бизнеса, который переезжает в Ирландию.

— KPMG , «Налог на интеллектуальную собственность», 4 декабря 2017 г. [114]

Создание инструментов BEPS на основе IP требует расширенных возможностей юридического и налогового структурирования, а также нормативного режима, готового тщательно кодировать сложное законодательство в сводах законов юрисдикции (обратите внимание, что инструменты BEPS влекут за собой повышенные риски налоговых злоупотреблений со стороны внутренней налоговой базы в собственной юрисдикции корпоративной налоговой гавани, см. § Ирландский раздел 110 SPV для примера). [115] [1] [11] Таким образом, современные корпоративные налоговые гавани, как правило, имеют на месте крупные глобальные юридические и бухгалтерские профессиональные фирмы по оказанию услуг (многие классические налоговые гавани этого не имеют), которые работают с правительством над созданием законодательства. [74] В этой связи гавани обвиняются в том, что они являются захваченными государствами своими профессиональными фирмами по оказанию услуг. [116 ] [117] [107] [9] Тесные отношения между профессиональными фирмами Международного центра финансовых услуг Ирландии и государством в Ирландии часто описываются как « программа зеленой майки ». Скорость, с которой Ирландия смогла заменить свой двойной ирландский инструмент BEPS на основе IP, является ярким примером. [118] [119] [120]

Интересно, что когда [член Европейского парламента, MEP] Мэтт Карти задал этот вопрос предшественнику [министра финансов] ( Майклу Нунану ), тот ответил, что это очень непатриотично и что ему следует носить «зеленую майку». Это был ответ бывшего министра на тот факт, что в нашем налоговом кодексе есть крупная лазейка , намеренная или непреднамеренная, которая позволяет крупным компаниям продолжать использовать двойной ирландский [«односолодовый»].

Считается, что этот тип юридической и налоговой работы выходит за рамки обычного трастового структурирования офшорных фирм типа магического круга . [58] Это существенное и сложное законодательство, которое необходимо интегрировать с налоговыми соглашениями, включающими юрисдикции G20, а также передовые концепции бухгалтерского учета, которые будут соответствовать правилам US GAAP, SEC и IRS (американские транснациональные корпорации являются ведущими пользователями инструментов BEPS на основе интеллектуальной собственности). [122] [76] Это также объясняет, почему большинство современных корпоративных налоговых убежищ начинались как финансовые центры , где критическая масса передовых фирм по оказанию профессиональных услуг развивается вокруг сложного финансового структурирования (почти половина из 10 основных корпоративных налоговых убежищ входит в десятку лучших глобальных финансовых центров 2017 года , см. § Списки корпоративных налоговых убежищ). [12] [123] [13]

«Почему Ирландия должна быть полицейским для США?» — спрашивает он. «Они могут так менять закон!» — щелкает он пальцами. «Я мог бы составить для них законопроект за час». «Ни при каких обстоятельствах Ирландия не является налоговым убежищем. Я игрок в этой игре, и мы играем по правилам», — сказал управляющий партнер PwC Ireland International Financial Services Centre Фергал О'Рурк

— Джесси Друкер, Bloomberg, «Ирландский центр по уклонению от уплаты налогов стал местным героем», 28 октября 2013 г. [124]

Так продолжалось до тех пор, пока бывший руководитель венчурного капитала в ABN Amro Holding NV Йооп Вейн не стал [голландским] государственным секретарем по экономическим вопросам в мае 2003 года. Вскоре Wall Street Journal сообщает о его поездке в США, во время которой он представляет новую налоговую политику Нидерландов десяткам американских налоговых юристов, бухгалтеров и корпоративных налоговых директоров. В июле 2005 года он решает отменить положение, которое должно было предотвратить уклонение от уплаты налогов американскими компаниями [ голландский сэндвич ], чтобы противостоять критике со стороны налоговых консультантов.

— Oxfam / De Correspondent , «Как Нидерланды стали налоговым убежищем», 31 мая 2017 г. [115] [125]

Комиссия ЕС пытается разорвать тесную связь в основных налоговых убежищах для корпораций ЕС (т. е. в Ирландии, Нидерландах, Люксембурге, на Мальте и Кипре; основных центрах по перераспределению и поглощению ОФЦ в ЕС-28 после Brexit ) между юридическими и бухгалтерскими консалтинговыми фирмами и их регулирующими органами (включая налоговые и статистические органы) несколькими способами:

Современные корпоративные убежища представляют инструменты BEPS на основе ИС как деловую деятельность «инновационной экономики», «новой экономики» или «экономики знаний» [29] [128] (например, некоторые используют термин « коробка знаний » или « коробка патентов » для класса инструментов BEPS на основе ИС, таких как в Ирландии и Великобритании), однако их развитие в качестве бухгалтерской записи GAAP, за немногими исключениями, предназначено для целей налогового менеджмента. [129] [100] Юрист сказал: «Интеллектуальная собственность (ИС) стала ведущим средством уклонения от уплаты налогов». [100]

Когда Apple «перевела» 300 миллиардов долларов интеллектуальной собственности в Ирландию в 2015 году ( leprechaun economics ), [85] Ирландское центральное статистическое управление скрыло регулярный выпуск данных, чтобы защитить личность Apple (не подлежащую проверке в течение 3 лет, до 2018 года), [130] но затем описало искусственный рост ВВП Ирландии на 26,3% как «ответ на вызовы современной глобализированной экономики». Поведение CSO было описано как надевание «зеленой майки» . [131] Leprechaun economics пример того, как Ирландия смогла выполнить требования ОЭСР по прозрачности (и получить хорошие баллы в Индексе финансовой секретности ), и при этом скрыть крупнейшее действие BEPS в истории. [ необходима цитата ]

Как отмечалось ранее (§ Трансформация Великобритании), в Великобритании есть министр интеллектуальной собственности и ведомство интеллектуальной собственности , [76] как и в Сингапуре ( ведомство интеллектуальной собственности Сингапура ). В топ-10 рейтинга Глобального центра интеллектуальной собственности IP за 2018 год, лидеров в управлении интеллектуальной собственностью, входят пять крупнейших современных корпоративных налоговых убежищ: Великобритания (№ 2), Ирландия (№ 6), Нидерланды (№ 7), Сингапур (№ 9) и Швейцария (№ 10). [78] И это несмотря на то, что патентная защита традиционно была синонимом крупнейших и старейших правовых юрисдикций (т. е. в основном старых стран типа G7).

В июне 2017 года Федеральный совет Германии одобрил новый закон под названием «Барьер роялти» (Lizenzschranke) по интеллектуальной собственности, который ограничивает возможности корпораций вычитать межгрупповые трансграничные сборы за интеллектуальную собственность из немецкого налогообложения (а также поощряет корпорации направлять больше сотрудников в Германию, чтобы максимизировать налоговые льготы в Германии). Закон также устанавливает минимальную «эффективную» ставку налога на интеллектуальную собственность в размере 25%. [132] Хотя изначально среди глобальных консультантов по корпоративному налогообложению (которые кодируют законодательство по интеллектуальной собственности) были опасения, что «барьер роялти» станет «началом конца» для инструментов BEPS на основе интеллектуальной собственности, [133] окончательный закон вместо этого стал стимулом для современных корпоративных налоговых убежищ, чьи соответствующие ОЭСР и более тщательно кодированные и встроенные режимы налогообложения интеллектуальной собственности фактически освобождены от уплаты налога. Более традиционные корпоративные налоговые убежища, которые не всегда обладают уровнем сложности и мастерства в кодировании инструментов BEPS в отношении интеллектуальной собственности в свои налоговые режимы, будут отставать еще больше.

Немецкий закон «О барьере роялти» освобождает от уплаты налога на интеллектуальную собственность в местах, где:

Одна из основных налоговых юридических фирм Ирландии, Matheson , среди клиентов которой есть некоторые из крупнейших транснациональных корпораций США в Ирландии, [136] выпустила записку для своих клиентов, подтверждающую, что новый немецкий «барьер роялти» не окажет существенного влияния на их ирландские структуры BEPS, основанные на интеллектуальной собственности, несмотря на то, что они являются основной целью закона. [137] Фактически, Matheson отмечает, что этот новый закон еще больше подчеркнет «надежное решение» Ирландии. [138]

Однако, учитывая характер ирландского налогового режима, [немецкий] барьер роялти не должен влиять на роялти, выплачиваемые основному лицензиару, резиденту Ирландии.

Налоговый режим Ирландии, соответствующий BEPS, предлагает налогоплательщикам конкурентоспособное и надежное решение в контексте таких односторонних инициатив.— Матесон , «Германия: разрушение немецкого королевского барьера — взгляд из Ирландии», 8 ноября 2017 г. [138]

Провал немецкого подхода «Royalty Barrier» — это привычный путь для систем, которые пытаются ограничить корпоративные налоговые убежища с помощью подхода типа соответствия ОЭСР (см. § Провал проекта BEPS ОЭСР), который является отличительной чертой современных корпоративных налоговых убежищ. Он контрастирует с Законом США о сокращении налогов и рабочих местах 2017 года (см. § Провал проекта BEPS ОЭСР), который игнорирует, соответствует ли юрисдикция требованиям ОЭСР (или нет), и вместо этого фокусируется исключительно на «эффективных уплаченных налогах» в качестве своей метрики. Если бы немецкий «Royalty Barrier» принял подход США, он был бы более обременительным для убежищ. Причины, по которым барьер был разработан так, чтобы не сработать, обсуждаются в сложных повестках дня .

Секторы, наиболее связанные с ИС (например, технологии и науки о жизни), как правило, являются одними из самых прибыльных корпоративных секторов в мире. Используя инструменты BEPS на основе ИС, эти прибыльные секторы стали еще более прибыльными на основе после уплаты налогов за счет искусственного подавления прибыльности в юрисдикциях с более высокими налогами и перемещения прибыли в места с низкими налогами. [139]

Например, Google Germany должен быть даже более прибыльным, чем уже очень прибыльный Google US Это связано с тем, что предельные дополнительные издержки для таких фирм, как Google US, на расширение в Германию очень низки (основная технологическая платформа уже создана). На практике, однако, Google Germany фактически убыточен (в целях налогообложения), поскольку он выплачивает межгрупповые сборы за интеллектуальную собственность обратно Google Ireland, которая перенаправляет их в Google Bermuda, которая чрезвычайно прибыльна (больше, чем Google US). [53] [140] Эти межгрупповые сборы за интеллектуальную собственность (т. е. инструменты BEPS на основе IP) являются искусственными внутренними конструкциями.

Комментаторы связывают циклический пик корпоративной прибыли в США с ростом прибыльности после уплаты налогов крупнейших технологических компаний США. [141] [142] [143]

Например, определения ИС в корпоративных налоговых убежищах, таких как Ирландия, были расширены и теперь включают «теоретические активы», такие как типы общих прав, общее ноу-хау, общая деловая репутация и право на использование программного обеспечения. [144] Режим ИС Ирландии включает типы «внутренне разработанных» нематериальных активов и нематериальных активов, приобретенных у «связанных сторон». Реальный контроль в Ирландии заключается в том, что активы ИС должны быть приемлемы в соответствии с GAAP (принимается более старая версия 2004 Irish GAAP), и, таким образом, поддаваться аудиту бухгалтерской фирмой Irish International Financial Services Centre . [64] [145]

Все большее число транснациональных корпораций злоупотребляют учетом интеллектуальной собственности для увеличения прибыли после уплаты налогов путем межгрупповых списаний искусственных активов интеллектуальной собственности в целях BEPS, в том числе:

Было отмечено, что инструменты BEPS на основе интеллектуальной собственности, такие как « патентный ящик », могут быть структурированы для создания отрицательных ставок налогообложения для корпораций с большой долей интеллектуальной собственности. [148]

Современные корпоративные налоговые убежища еще больше используют свой инструментарий BEPS на основе IP, чтобы позволить международным корпорациям выполнять квазиналоговые инверсии, которые в противном случае могли бы быть заблокированы внутренними правилами против инверсии. Самым крупным примером была реструктуризация Apple в первом квартале января 2015 года своего ирландского бизнеса Apple Sales International в квазиналоговой инверсии, которая привела к делу, названному Полом Кругманом « экономикой лепрекона » в Ирландии в июле 2016 года (см. статью).

В начале 2016 года администрация Обамы заблокировала предложенную инверсию корпоративного налога Pfizer-Allergan Irish на сумму 160 миллиардов долларов [149] [150], что стало крупнейшей предложенной инверсией корпоративного налога в истории, [151] решение, которое администрация Трампа также поддержала. [152] [153]

Однако обе администрации молчали, когда в июле 2016 года ирландское государство объявило, что ВВП 2015 года вырос на 26,3% за один квартал из-за «оншоринга» корпоративной интеллектуальной собственности, и, по слухам, это была Apple. [154] Это могло быть связано с тем, что Центральное статистическое управление (Ирландия) открыто задержало и ограничило свой обычный выпуск данных, чтобы защитить конфиденциальность источника роста. [130] Только в начале 2018 года, почти через три года после квазиналоговой инверсии Apple в размере 300 миллиардов долларов в первом квартале 2015 года в пользу Ирландии (крупнейшая налоговая инверсия в истории), было опубликовано достаточно данных Центрального статистического управления (Ирландия), чтобы окончательно доказать, что это была Apple. [155] [85] [156]

Финансовые комментаторы оценивают, что Apple перевела около 300 миллиардов долларов интеллектуальной собственности в Ирландию, что фактически представляет собой баланс неамериканского бизнеса Apple. [85] Таким образом, Apple завершила квазиинверсию своего неамериканского бизнеса в Ирландию, что почти вдвое превышает масштаб заблокированной инверсии Pfizer-Allergan в размере 160 миллиардов долларов.

Apple использовала новый инструмент BEPS Ирландии и « двойную ирландскую » замену, схему « капиталовложения на нематериальные активы ». [156] Этот инструмент BEPS позволяет корпорациям списывать «на рыночных условиях» (чтобы соответствовать требованиям ОЭСР), межгрупповое приобретение офшорной интеллектуальной собственности, со всех ирландских корпоративных налогов. Критерии «на рыночных условиях» достигаются путем привлечения крупной бухгалтерской фирмы в ирландском Международном центре финансовых услуг для проведения оценки и аудита ирландских GAAP интеллектуальной собственности. Диапазон интеллектуальной собственности, приемлемый для ирландских налоговых комиссаров, очень широк. Этот инструмент BEPS может постоянно пополняться путем приобретения новой офшорной интеллектуальной собственности с каждым новым «циклом продукта». [109]

Кроме того, Ирландский закон о финансах 2015 года отменил ограничение в 80% для этого инструмента (что навязывало минимальную эффективную налоговую ставку в размере 2,5% ), тем самым предоставив Apple эффективную налоговую ставку в размере 0% на «оншорную» интеллектуальную собственность. Затем Ирландия восстановила ограничение в 80% в 2016 году (и вернулась к минимальной эффективной налоговой ставке в размере 2,5%), но только для новых схем. [157] [158]

Таким образом, Apple смогла добиться того, чего не смогла Pfizer-Allergan, воспользовавшись передовыми инструментами BEPS Ирландии на основе IP. Apple избежала любого контроля/блокирования своих действий со стороны регулирующих органов США, а также любого более широкого общественного возмущения в США, которое навлекла на себя Pfizer-Allergan. Apple структурировала ирландскую корпоративную эффективную налоговую ставку, близкую к нулю, для своего бизнеса за пределами США, в два раза превышающую масштаб инверсии Pfizer-Allergan.

Я не вижу оснований для предоставления полной налоговой льготы в Ирландии внутригрупповому приобретению виртуальных активов, за исключением того, что это делается в целях содействия уклонению от уплаты корпоративного налога.

— Профессор Джим Стюарт, Тринити-колледж в Дублине, «Налоговые стратегии многонациональных корпораций в Ирландии», 2016 [159]

В то время как корпоративные налоговые убежища продолжают фокусироваться на разработке новых инструментов BEPS на основе интеллектуальной собственности (таких как соответствующие ОЭСР блоки знаний/патентов), Ирландия разработала новые инструменты BEPS, использующие традиционные SPV секьюритизации , называемые SPV Раздела 110. Использование межфирменных кредитов и процентов по кредитам было одним из первоначальных инструментов BEPS и использовалось во многих ранних инверсиях корпоративного налога в США (было известно как «вытягивание прибыли» ). [160]

Нидерланды были лидером в этой области, используя специально сформулированное законодательство, позволяющее компаниям IP-light еще больше усиливать «вытягивание прибыли». Это используется горнодобывающими и ресурсодобывающими компаниями, у которых мало или совсем нет интеллектуальной собственности, но которые используют высокий уровень кредитного плеча и финансирования активов. [161] [7] Голландское налоговое законодательство позволяет компаниям IP-light «взимать дополнительную плату» со своих дочерних компаний за финансирование активов (т. е. перенаправлять всю необлагаемую налогом прибыль обратно в Нидерланды), что рассматривается в Нидерландах как не облагаемое налогом. Метод получения полной налоговой льготы за искусственно завышенную процентную ставку в иностранной дочерней компании, при этом получая дополнительные налоговые льготы на этот доход дома в Нидерландах, стал известен под термином «двойное погружение». [10] [162] Как и в случае с голландским сэндвичем , его создателем считается бывший голландский министр Йооп Вейн .

В 2006 году он [ Йуп Вейн ] отменил еще одно положение, призванное предотвратить злоупотребления, на этот раз касающееся гибридных кредитов. Некоторые налоговые службы классифицируют их как кредиты, в то время как другие классифицируют их как капитал, поэтому некоторые квалифицируют платежи как проценты, другие как прибыль. Это означает, что если голландская компания предоставляет такой гибридный [и очень высокий процент] кредит иностранной компании, иностранная компания может использовать платежи в качестве налогового вычета, в то время как голландская компания может классифицировать его как прибыль от капитала, которая освобождена от налогов в Нидерландах [так называемое «двойное погружение»]. Таким образом, налоги не платятся ни в одной из стран.

— Oxfam / De Correspondent , «Как Нидерланды стали налоговым убежищем», 31 мая 2017 г. [115] [125]

Ирландская SPV по разделу 110 использует сложное структурирование секьюритизационного кредита (включая «сиротство» , что добавляет конфиденциальности), чтобы обеспечить перемещение прибыли. Этот инструмент настолько мощный, что он непреднамеренно позволил фондам проблемных долгов США избежать миллиардов ирландских налогов на около €80 млрд ирландских инвестиций, которые они сделали в 2012-2016 годах (см. раздел 110 злоупотребление ). [164] [165] [166] [167] Это произошло несмотря на то, что продавцом около €80 млрд было в основном Национальное агентство по управлению активами ирландского государства .

Глобальный рынок секьюритизации составляет около 10 триллионов долларов США [168] и включает в себя ряд сложных финансовых кредитных инструментов, структурированных на активах по всему миру, с использованием устоявшихся инструментов секьюритизации, которые принимаются во всем мире (и внесены в белый список ОЭСР). Это также полезно для сокрытия корпоративной деятельности BEPS, как продемонстрировали санкционированные российские банки, использующие ирландские SPV по разделу 110. [55] [56]

Таким образом, эта область является важным новым инструментом BEPS для корпоративных налоговых убежищ ЕС, Ирландии и Люксембурга, [169], которые также являются ведущими центрами секьюритизации ЕС. Особенно, учитывая новые налоги на инструменты BEPS, основанные на IP, в соответствии с Законом США о сокращении налогов и рабочих местах 2017 года (TCJA) (т. е. новый налоговый режим GILTI и налоговый режим BEAT), а также предлагаемые режимы налога на цифровые услуги (DST) ЕС. [170] [171] [172]

Закон США о налогообложении налогов (TCJA) предполагает возврат к инструментам BEPS, основанным на долге, поскольку он ограничивает вычет процентов до 30% от EBITDA (с переходом к 30% от EBIT после 2021 года). [173] [174]

Хотя SPV секьюритизации являются важными новыми инструментами BEPS и приемлемы в соответствии с глобальными налоговыми соглашениями, они страдают от тестов «сущности» (т. е. претензий налоговых органов к тому, что займы являются искусственными). Использование SPV ирландского раздела 110 « Profit Participation Notes » (т. е. искусственных внутренних межгрупповых займов) является препятствием для корпораций, использующих эти структуры по сравнению с устоявшимися инструментами BEPS на основе интеллектуальной собственности. [175] [176] Для решения этой проблемы в ирландском налоговом кодексе были созданы такие решения, как Orphaned Super-QIAIF .

Однако, хотя инструменты BEPS, основанные на долге, могут и не использоваться в американских многонациональных технологических компаниях, они стали привлекательными для глобальных финансовых институтов (которым не нужно проходить те же самые «сущностные» тесты по своим финансовым транзакциям). [177] [178]

В феврале 2018 года Центральный банк Ирландии модернизировал малоиспользуемый ирландский режим L-QIAIF, чтобы предложить те же налоговые льготы, что и SPV, подпадающие под раздел 110, но без необходимости выпуска облигаций участия в прибыли и подачи публичной отчетности в ирландский CRO (что раскрыло масштаб внутренних налогов в Ирландии, для уклонения от которых использовались SPV, подпадающие под раздел 110, см. раздел « Злоупотребления »).

Изучение и идентификация современных корпоративных налоговых убежищ все еще развиваются. Традиционные качественные фильтры налоговых убежищ типа IMF-OCED- Financial Secrecy Index , которые фокусируются на оценке юридических и налоговых структур, менее эффективны, учитывая высокий уровень прозрачности и соответствия ОЭСР в современных корпоративных налоговых убежищах (т. е. большинство их инструментов BEPS включены в белый список ОЭСР).

Более научными являются количественные исследования (сосредоточенные на эмпирических результатах), такие как работа CORPNET Амстердамского университета в Conduit and Sink OFCs [ 190] и Габриэля Цукмана из Университета Беркли . [139] Они выделяют следующие современные корпоративные налоговые убежища, также называемые Conduit OFCs , а также подчеркивают их «партнерство» с ключевыми традиционными налоговыми убежищами , называемыми Sink OFCs :

Единственная юрисдикция из приведенного выше списка основных глобальных корпоративных налоговых убежищ, которая время от времени появляется в списках налоговых убежищ ОЭСР-МВФ, — это Швейцария. Эти юрисдикции являются лидерами в области инструментов BEPS на основе ИС и использования межгрупповых сборов за ИС и имеют самое сложное законодательство в области ИС. У них самые большие сети налоговых соглашений, и все они следуют подходу § Employment tax.

Анализ подчеркивает разницу между «подозреваемыми» оншорными налоговыми убежищами (т. е. основными ОФЦ Sink Люксембург и Гонконг), которые из-за своей подозрительности имеют ограниченные/ограниченные двусторонние налоговые соглашения (поскольку страны опасаются их), и ОФЦ Conduit, которые имеют меньше «подозрительности» и, следовательно, самые обширные двусторонние налоговые соглашения. [98] [7] Корпорациям нужны самые широкие налоговые соглашения для их инструментов BEPS , и поэтому они предпочитают базироваться в ОФЦ Conduit (Ирландия и Сингапур), которые затем могут направлять средства корпорации в ОФЦ Sink (Люксембург и Гонконг). [19]

Среди основных ОФЦ-сбросов можно выделить как традиционные налоговые убежища (с очень ограниченной сетью налоговых соглашений), так и почти корпоративные налоговые убежища:

Вышеуказанные пять корпоративных налоговых убежищ-каналов OFC, а также три общих налоговых убежища-слива OFC (считая карибскую «триаду» одним крупным налоговым убежищем-сливателем) воспроизводятся в верхних 8–10 корпоративных налоговых убежищах многих независимых списков, включая список Oxfam [197] [198] и список ITEP [199] (см. § Списки корпоративных налоговых убежищ).

Анализ Габриэля Цукмана отличается от большинства других работ тем, что он фокусируется на общем количестве налогов, защищенных. Он показывает, что многие из транснациональных корпораций США в Ирландии, такие как Facebook, не отображаются на Orbis (источник количественных исследований, включая CORPNET) или имеют небольшую часть своих данных на Orbis (Google и Apple).

Анализ с использованием метода «кванта фондов» (а не метода «корпоративных связей Orbis») показывает, что Ирландия является крупнейшим корпоративным налоговым убежищем в ЕС-28 и основным маршрутом предполагаемых Цукманом ежегодных потерь в размере 20% в доходах от корпоративного налога в ЕС-28. [139] [179] Ирландия превосходит Нидерланды с точки зрения «кванта» защищенных налогов, что, возможно, делает Ирландию крупнейшим мировым корпоративным налоговым убежищем (она даже соответствует объединенной карибской триаде Бермудских островов, Британских Виргинских островов и Каймановых островов). [200] [49] См. § Цукман Корпоративные налоговые убежища.

Что касается более широкой налоговой среды, О'Рурк считает, что процесс ОЭСР по размыванию налоговой базы и выводу прибыли (BEPS) «очень хорош» для Ирландии. «Если BEPS придет к выводу, это будет хорошо для Ирландии».

Фергал О'Рурк, генеральный директор PwC (Ирландия).

«Архитектор» знаменитого инструмента BEPS на основе Double Irish IP. [124] [201]

The Irish Times , май 2015 г. [20]

Рост современных корпоративных налоговых убежищ, таких как Соединенное Королевство, Нидерланды, Ирландия и Сингапур, контрастирует с провалом инициатив ОЭСР по борьбе с глобальным уклонением от уплаты налогов корпораций и деятельностью BEPS. Существует много причин, которые выдвигаются в пользу провала ОЭСР, наиболее распространенными из которых являются: [202]

Данные, опубликованные в апреле 2017 года, показывают, что с 2015 года [когда двойная ирландская система была закрыта для новых схем] наблюдается резкий рост числа компаний, использующих Ирландию в качестве юрисдикции с низким или нулевым налогообложением для интеллектуальной собственности (ИС) и получаемого от нее дохода, за счет почти 1000%-ного увеличения использования налоговой льготы, расширенной в период с 2014 по 2017 год [ инструмент BEPS по налоговым вычетам на нематериальные активы ].

— Christian Aid , «Невозможные структуры: налоговые структуры, упущенные из виду в анализе последствий 2015 года», 2017 [9]

Глобальная юридическая фирма Baker McKenzie , представляющая коалицию 24 многонациональных американских компаний-разработчиков программного обеспечения, включая Microsoft, лоббировала Майкла Нунана , как [ирландского] министра финансов, чтобы противостоять предложениям [OECD MLI] в январе 2017 года.

В письме к нему группа рекомендовала Ирландии не принимать статью 12, поскольку изменения «будут иметь последствия, длящиеся десятилетиями» и могут «затруднить глобальные инвестиции и рост из-за неопределенности в отношении налогообложения». В письме говорилось, что «сохранение текущего стандарта сделает Ирландию более привлекательным местом для региональной штаб-квартиры за счет снижения уровня неопределенности в налоговых отношениях с торговыми партнерами Ирландии».— The Irish Times . «Ирландия сопротивляется закрытию «лазейки» в налоге на прибыль корпораций», 10 ноября 2017 г. [18]

Однако, учитывая характер ирландского налогового режима, барьер роялти не должен влиять на роялти, выплачиваемые основному лицензиару, резиденту Ирландии.

Налоговый режим Ирландии, соответствующий [OECD] BEPS, предлагает налогоплательщикам конкурентоспособное и надежное решение в контексте таких односторонних инициатив.— Матесон , «Германия: разрушение немецкого королевского барьера — взгляд из Ирландии», 8 ноября 2017 г. [138]

Налоговые льготы, связанные с интеллектуальной собственностью, не собираются исчезать. Фактически, [проект] BEPS [OECD] поможет упорядочить некоторые из них, хотя и в разбавленной форме. Как ни странно, это поощряет страны, которые ранее избегали их, попробовать их.

— The Economist , «Открыто проблемный», август 2015 г. [209]

В защиту ОЭСР было отмечено, что экономики стран G8, такие как США, были ярыми сторонниками работы ОЭСР в области интеллектуальной собственности, поскольку они видели в ней инструмент для своих внутренних корпораций (особенно компаний, работающих в сфере технологий и наук о жизни, с большой долей интеллектуальной собственности) для вывоза интеллектуальной собственности США на международные рынки и, таким образом, в соответствии с двусторонними налоговыми соглашениями США, для перевода необлагаемой налогом прибыли обратно в США. Однако, когда американские транснациональные корпорации усовершенствовали эти инструменты BEPS, основанные на интеллектуальной собственности, и разработали способ их перемещения в места с нулевым налогообложением, такие как Карибский бассейн или Ирландия, США стали оказывать меньше поддержки (например, расследование Сената США в 2013 году в отношении Apple на Бермудских островах). [202]

Однако США утратили еще больший контроль, когда корпоративные убежища, такие как Ирландия, разработали «замкнутые» системы BEPS на основе интеллектуальной собственности, такие как инструмент вычета капитала для нематериальных активов , которые обходят американские меры по борьбе с корпоративной налоговой инверсией , чтобы позволить любой американской фирме (даже фирмам с облегченной интеллектуальной собственностью) создать синтетическую корпоративную налоговую инверсию (и достичь ирландских эффективных налоговых ставок 0-3% ), не покидая США [114] [144] [210] Успешная ирландская налоговая инверсия на основе интеллектуальной собственности в размере 300 миллиардов долларов в первом квартале 2015 года компании Apple (которая стала известна как экономика лепрекона ) сопоставима с заблокированной ирландской налоговой инверсией Pfizer-Allergan на сумму 160 миллиардов долларов.

.jpg/440px-Conversation_with_Margrethe_Vestager,_European_Commissioner_for_Competition_(17222242662).jpg)

Элемент «замкнутого цикла» относится к тому факту, что создание искусственного внутреннего нематериального актива (который имеет решающее значение для инструмента BEPS ) может быть осуществлено в пределах ирландского офиса глобальной бухгалтерской фирмы и ирландской юридической фирмы, а также ирландских налоговых комиссаров . [211] Для применения инструмента BEPS (и использования через глобальные налоговые соглашения Ирландии) не требуется внешнего согласия, за исключением двух ситуаций:

Инициативы по налогообложению Комиссии США и ЕС 2017-18 годов намеренно отходят от проекта BEPS ОЭСР и имеют свои собственные явные налоговые режимы BEPS, направленные против интеллектуальной собственности (в отличие от ожидания ОЭСР). Налоговые режимы США GILTI и BEAT нацелены на американские транснациональные корпорации в Ирландии, [170] [215] [171], в то время как налог на цифровые услуги ЕС также направлен на предполагаемые злоупотребления Ирландией системами трансфертного ценообразования ЕС (особенно в отношении сборов за выплату роялти на основе интеллектуальной собственности ). [172] [216] [217]

Например, новый режим GILTI в США заставляет американские транснациональные корпорации в Ирландии платить эффективную ставку корпоративного налога более 12%, даже при наличии полного ирландского инструмента BEPS для интеллектуальной собственности (т. е. «односолодовый», чья эффективная ирландская ставка налога составляет около 0%). Если они платят полную ирландскую «главную» ставку корпоративного налога в размере 12,5%, эффективная ставка корпоративного налога возрастает до более чем 14%. Это сопоставимо с новым налоговым режимом FDII в США в размере 13,125% для интеллектуальной собственности, базирующейся в США, который снижается до около 12% после более высокого налогового вычета в США. [218]

Американские транснациональные корпорации, такие как Pfizer, объявили в первом квартале 2018 года о глобальной налоговой ставке после TCJA на 2019 год в размере около 17%, что очень похоже на около 16%, ожидаемых прошлыми американскими транснациональными ирландскими налоговыми инверсиями , Eaton, Allergan и Medtronic. Это результат того, что Pfizer может использовать новый режим FDII в США 13,125%, а также новый режим BEAT в США, наказывающий неамериканские транснациональные корпорации (и прошлые налоговые инверсии) путем налогообложения доходов, что позволяет США переходить в низконалоговые корпоративные налоговые убежища , такие как Ирландия. [219]

Теперь, когда в США прошла корпоративная налоговая реформа, преимущества перевернутой компании стали менее очевидными.

— Джами Рубин, Goldman Sachs , март 2018 г., [219]

Другие юрисдикции, такие как Япония, также осознают, в какой степени инструменты BEPS на основе интеллектуальной собственности используются для управления глобальными корпоративными налогами. [220]

Хотя IRS традиционно считалась главным проигравшим в глобальных корпоративных налоговых убежищах, [179] ставка репатриации в размере 15,5% в соответствии с Законом администрации Трампа о сокращении налогов и создании рабочих мест 2017 года меняет этот расчет. [ необходима цитата ]

Американские корпорации с большим объемом интеллектуальной собственности являются основными пользователями инструментов BEPS. Исследования показывают, что, поскольку большинство других крупных экономик используют «территориальные» налоговые системы, их корпорациям не нужно было перемещать прибыль. Они могли просто продавать свою интеллектуальную собственность на иностранных рынках из своей домашней юрисдикции по низким налоговым ставкам (например, 5% в Германии для немецких корпораций). [221] Например, в 50 крупнейших фирмах Ирландии по доходам нет иностранных корпораций, не являющихся гражданами США/Великобритании, и только одна — по количеству сотрудников, немецкий ритейлер Lidl (тогда как 14 из 20 крупнейших фирм Ирландии являются американскими транснациональными корпорациями). [45] Британские фирмы в основном до § трансформации Великобритании. (обсуждается здесь ).

Если бы американские транснациональные корпорации не использовали инструменты BEPS на основе интеллектуальной собственности в корпоративных налоговых убежищах и платили около 25% корпоративного налога (средняя ставка ОЭСР) [222] за рубежом, IRS получила бы только дополнительные 10% налога, доведя общую эффективную американскую мировую налоговую ставку до 35%. Однако после TCJA IRS теперь получает больше налога по более высокой ставке 15,5%, а американские корпорации избежали 25% иностранных налогов и, следовательно, в результате вернули больше капитала в Америку.

Это происходит за счет стран Европы и Азии с более высокими налогами, которые не получали налогов от американских корпораций, поскольку корпорации использовали инструменты BEPS на основе интеллектуальной собственности с баз в корпоративных налоговых убежищах, в то время как с немецких корпораций их регулятор взимает налог в размере 5%.

Президент Трамп не подписал Многостороннюю конвенцию ОЭСР от июня 2017 года по реализации мер, связанных с налоговыми соглашениями, по предотвращению размывания налоговой базы и вывода прибыли, поскольку посчитал, что она мало подвержена выводу прибыли. Американский чиновник заявил на конференции по трансфертному ценообразованию, что они не подписали налоговое соглашение, подписанное 68 [позже 70] странами в Париже 7 июня 2017 года, «потому что сеть налоговых соглашений США мало подвержена вопросам размывания налоговой базы и вывода прибыли». [223] Этот благоприятный эффект глобальных налоговых убежищ для IRS был предсказан Хайнсом и Райсом в 1994 году, в котором авторы заявили: [224] «некоторые американские деловые операции переводятся в офшоры из-за соблазна низких налоговых ставок в налоговых убежищах; тем не менее, политика налоговых убежищ может в целом повысить способность Казначейства США собирать налоговые поступления от американских корпораций». [224]

До 2015 года многие списки включали общие налоговые убежища (т. е. индивидуальные и корпоративные). После 2015 года количественные исследования (например, CORPNET и Габриэль Цукман ) выявили более масштабную деятельность корпоративных налоговых убежищ. [49] ОЭСР, которая перечисляет только одну юрисдикцию в мире как налоговое убежище, Тринидад и Тобаго, отмечает масштаб деятельности корпоративных налоговых убежищ. [50] Обратите внимание, что список офшорных финансовых центров МВФ («OFC») часто цитируется как первый список, включающий основные корпоративные налоговые убежища, а термины OFC и корпоративное налоговое убежище часто используются взаимозаменяемо. [225]

Независимо от метода, большинство списков корпоративных налоговых убежищ последовательно повторяют десять юрисдикций (иногда Карибская «триада» представляет собой одну группу), которые включают: [ необходима ссылка ]

Обратите внимание, что четыре из этих десяти юрисдикций имеют финансовые центры , которые входят в десятку лучших мировых финансовых центров 2017 года : Лондон, Гонконг, Сингапур и Цюрих. Люксембург вошел в первую 15-ку.

Обратите внимание также на Conduit and Sink OFCs , что последние группы (ii ex. Switzerland, и iii) полагаются на первую группу (i), чтобы действовать как канал в перенаправлении корпоративного необлагаемого налогом дохода. В этом отношении Ирландия, Нидерланды, Сингапур и Великобритания считаются наиболее важными корпоративными налоговыми убежищами и «источником» большинства глобальных уклонений от уплаты корпоративного налога. [240]

Из-за их большего размера Швейцария и Соединенное Королевство нередко исключаются из более неформальных ссылок на основные налоговые убежища, например:

Восемь основных транзитных экономик — Нидерланды, Люксембург, САР Гонконг, Британские Виргинские острова, Бермудские острова, Каймановы острова, Ирландия и Сингапур — принимают более 85 процентов мировых инвестиций в компании специального назначения, которые часто создаются по налоговым соображениям.

— «Пронзая завесу», Международный валютный фонд , июнь 2018 г. [88]

Джеймс Р. Хайнс-младший является основателем исследований налоговых убежищ. Его областью знаний является система корпоративного налогообложения США, и большая часть его исследований посвящена использованию налоговых убежищ многонациональными корпорациями США. В 2010 году Хайнс составил таблицу инвестиций многонациональных компаний США в налоговые убежища и составил следующий рейтинг десяти крупнейших налоговых убежищ корпораций США: [241]

Список налогового убежища, составленный Габриэлем Цукманом (и др.) в июне 2018 года, подсчитывает фактическую сумму фактических налогов, защищенных (по сравнению с учетом законных подключений к базе данных Orbis или дочерних компаний компании) за счет перемещения прибыли. Ирландия теперь превосходит совокупный Карибский комплекс (за исключением Бермудских островов) с точки зрения того, что она является крупнейшим в мире корпоративным налоговым убежищем (см. § Финансовое воздействие). [47] Ирландия также является крупнейшим корпоративным налоговым убежищем из стран ЕС-28. Исследование оценивает, что эффективная налоговая ставка Ирландии на самом деле составляет 4%. Великобритания заметно отсутствует. (слайд 68). [139] [200] [49]

Из исследования 2017 года, опубликованного в Nature , в Conduit и Sink OFCs , CORPNET выводит топ-5 Conduit OFCs (т. е. корпоративные налоговые убежища proxy) и топ-5 Sink OFCs (т. е. традиционные налоговые убежища proxy), рассчитанные путем анализа более 71 миллиона глобальных корпоративных соединений в базе данных Orbis (т. е. по количеству соединений, а не конкретно по количеству защищенных налогов). Несмотря на то, что метод отличается, CORPNET охватывает весь список Цукмана, но разделяет его на Conduits и Sinks (и выделяет Карибский бассейн), однако список Цукмана имеет другой рейтинг:

Канальные ОФК (по количеству корпоративных подключений), 2017 г.:

ОФЦ-сточные воды (по количеству корпоративных подключений), 2017 г.:

Первый список Института налогообложения и экономической политики (рисунок 1, страница 11) основан на % компаний из списка Fortune 500, имеющих дочерние компании в корпоративной налоговой гавани в 2016 году. Недостатком списка является то, что он ориентирован на США и фокусируется на количестве связей (т. е. или дочерних компаний), а не на масштабе защищенных налогов. Содержит весь список Цукмана, но также с добавлением Маврикия и Панамы. [199]

Процент компаний из списка Fortune 500, имеющих дочерние компании в юрисдикции, 2016 г.:

Второй список Института налогообложения и экономической политики (рисунок 4, страница 16) основан на отчетной прибыли контролируемых дочерних компаний из списка Fortune 500 США в 2013 году. Он пытается охватить масштаб налогов, защищенных путем рассмотрения отчетной прибыли в качестве прокси. Ирландия теперь переместилась на 2-е место, сразу после Нидерландов. Нидерланды-Ирландия-Бермудские острова обычно являются юрисдикциями, стоящими за большинством схем BEPS « двойной ирландский с голландским сэндвичем ». [62] Идентичный списку Цукмана, но с Карибскими островами, разбитыми на отдельные юрисдикции (Кайманы, Бермудские острова, Багамы и Британские Виргинские острова). [199]

Размер прибыли, направляемой компаниями из списка Fortune 500 через дочерние компании в юрисдикции, 2016 г.:

Простым, но эффективным прокси являются пункты назначения, в которых американские транснациональные корпорации осуществляют налоговые инверсии (т. е. важный тест привлекательности корпоративного налогового убежища). Однако такие случаи, как инверсии в Канаде, могут отражать скорее точку зрения «относительного налогообложения» (т. е. Канада предлагает более низкие налоги, чем США, и находится близко и менее спорно), чем точку зрения «абсолютного налогообложения» на лучшие мировые местоположения для корпоративного налогового убежища. Список по-прежнему охватывает большую часть списка Цукмана, особенно для ЕС и Карибского бассейна. Он охватывает популярность Ирландии и подъем Великобритании

Направления для 85 корпоративных инверсий США, с первой инверсии в 1982 году до последней инверсии в 2016 году: [52]

Одним из более простых, но эффективных методов, предлагаемых для выявления налоговых убежищ (как корпоративных, так и традиционных), является отслеживание искажения, которое налоговые потоки бухгалтерского учета вносят в национальные экономические потоки. [88] Этот эффект особенно выражен для корпоративных налоговых убежищ из-за большего масштаба бухгалтерских потоков от более крупных инструментов BEPS на основе § IP и § Debt-based BEPS. [94] Следующие таблицы 15 ведущих мировых юрисдикций по ВВП на душу населения взяты из Списка стран по ВВП (ППС) на душу населения за 2017 год (от МВФ) и 2016 год (от Всемирного банка).

Между тем, налоговая ставка, указанная этими ирландскими дочерними компаниями американских компаний, упала с 9% до 3% к 2010 г.

Министр Донохоу отметил, что в последнем обзоре ОЭСР Республика получила "наивысший возможный рейтинг с точки зрения прозрачности".

Местные дочерние компании транснациональных корпораций всегда должны подавать свои отчеты в публичные записи, что в настоящее время не так. В настоящее время Ирландия является не только налоговым убежищем, но и юрисдикцией корпоративной тайны.

Исследование Джеймса Стюарта, доцента финансов в Тринити-колледже в Дублине, показывает, что в 2011 году дочерние компании американских транснациональных корпораций в Ирландии платили эффективную налоговую ставку в размере 2,2 процента.

Таблица 2: Смещенная прибыль: оценки по странам (2015 г.)

Такое перемещение прибыли приводит к общей годовой потере дохода в размере 200 млрд долларов США во всем мире.

С консервативной оценкой годовой потери доходов в размере от 100 до 240 миллиардов долларов США ставки высоки для правительств по всему миру.

Рисунок 3. Прямые иностранные инвестиции - Более половины исходящих ирландских прямых иностранных инвестиций направляются в Люксембург

Общая стоимость инвестиций американского бизнеса в Ирландию — от центров обработки данных до самых передовых в мире производственных предприятий — составляет 387 млрд долларов США (334 млрд евро) — это больше, чем совокупные инвестиции США в Южную Америку, Африку и Ближний Восток, и больше, чем страны БРИК вместе взятые.

Восемь основных транзитных экономик — Нидерланды, Люксембург, САР Гонконг, Британские Виргинские острова, Бермудские острова, Каймановы острова, Ирландия и Сингапур — принимают более 85 процентов мировых инвестиций в организации специального назначения, которые часто создаются по налоговым причинам.

Налоговый вычет может быть использован для достижения эффективной налоговой ставки в размере 2,5% на прибыль от эксплуатации приобретенной интеллектуальной собственности. При условии, что ИС удерживается в течение пяти лет, последующее распоряжение ИС не приведет к возврату.

Этот политический захват порождает один из величайших офшорных парадоксов: эти зоны ультрасвободы часто являются крайне репрессивными местами, опасающимися пристального внимания и нетерпимыми к критике.

Наши основные выводы показывают, что существует сильная корреляция и причинно-следственная связь между размером сети налоговых убежищ МНП и их использованием Большой четверки

В исследовании утверждается, что государство скрывает больше прибылей транснациональных корпораций, чем весь Карибский бассейн

эксперты не видят разницы между налоговыми убежищами и OFC и используют эти термины как взаимозаменяемые.

Алекс Кобэм из

Tax Justice Network

сказал: Удручающе видеть, как ОЭСР возвращается к старой схеме создания черных списков "налоговых убежищ" на основе критериев, которые настолько слабы, что почти бессмысленны, а затем объявляет об успехе, когда список пуст".

, безусловно, улучшение по сравнению со списком, недавно опубликованным Организацией экономического сотрудничества и развития, в котором было только одно название — Тринидад и Тобаго, — но активисты считают, что Европейскому союзу предстоит сделать гораздо больше, если он хочет доказать серьезность своих намерений по решению проблемы налоговых убежищ.

Члены ЕС не были проверены, но Oxfam заявил, что если бы критерии применялись к общедоступной информации, в список должны были бы войти 35 стран, включая членов ЕС Ирландию, Люксембург, Нидерланды и Мальту.

Рисунок D: Обзор литературы по налоговым убежищам: типология

Таблица A1: Полный список налоговых убежищ

Таблица 1: Юрисдикции, перечисленные как налоговые убежища или юрисдикции финансовой конфиденциальности, и источники этих юрисдикций

Таблица 1. Страны, включенные в различные списки налоговых убежищ

Таблица 2: Международные портфельные инвестиции