История банковского дела началась с первых прототипов банков , то есть торговцев мира, которые давали зерновые ссуды фермерам и торговцам, перевозившим товары между городами. Это было около 2000 г. до н. э. в Ассирии , Индии и Шумере . Позже, в Древней Греции и во времена Римской империи , кредиторы, базирующиеся в храмах, давали ссуды, одновременно принимая депозиты и выполняя обмен денег . Археологические раскопки этого периода в Древнем Китае и Индии также показывают свидетельства денежного кредитования . [ необходима ссылка ]

Многие ученые прослеживают исторические корни современной банковской системы в средневековой и ренессансной Италии , в частности в богатых городах Флоренции , Венеции и Генуе . Семьи Барди и Перуцци доминировали в банковском деле во Флоренции XIV века, открыв филиалы во многих других частях Европы . [1] Самым известным итальянским банком был Medici Bank , основанный Джованни Медичи в 1397 году. [2] Старейшим банком, который все еще существует, является Banca Monte dei Paschi di Siena , со штаб-квартирой в Сиене , Италия, который непрерывно работает с 1472 года. [3] До конца 2002 года старейшим банком, который все еще работает, был Banco di Napoli со штаб-квартирой в Неаполе , Италия, который работал с 1463 года.

Развитие банковского дела распространилось из северной Италии по всей Священной Римской империи , а в 15-м и 16-м веках — в северную Европу. За этим последовал ряд важных инноваций, которые произошли в Амстердаме во время Голландской республики в 17-м веке, и в Лондоне с 18-го века. В 20-м веке развитие телекоммуникаций и вычислительной техники вызвало серьезные изменения в банковской деятельности и позволило банкам резко увеличиться в размерах и географическом распространении. Финансовый кризис 2007–2008 годов привел к многочисленным банкротствам банков , включая некоторые из крупнейших банков мира, и вызвал много споров о банковском регулировании .

Переход от охоты и собирательства к сельскохозяйственным методам , начавшийся где-то после 12 000 г. до н. э., привел к повышению стабильности экономических отношений. Такие изменения социально-экономических условий начались примерно 10 000 лет назад в Плодородном полумесяце , около 9 500 лет назад в северном Китае, около 5 500 лет назад в Мексике и около 4 500 лет назад в восточных частях Соединенных Штатов. [4] [5] [6]

Древние виды денег, известные как зерновые деньги и продовольственные скотовые деньги, использовались примерно с 9000 г. до н. э. как два самых ранних товара, использовавшихся для целей бартера .

Анатолийский обсидиан как сырье для орудий каменного века был распространен уже около 12 500 г. до н. э., а организованная торговля им происходила в 9-м тысячелетии до н. э. (Cauvin; Chataigner 1989). Сардиния была одним из четырех основных мест добычи материальных залежей обсидиана в Средиземноморье; торговля с использованием обсидиана была заменена в 3-м тысячелетии до н. э. торговлей медью и серебром .

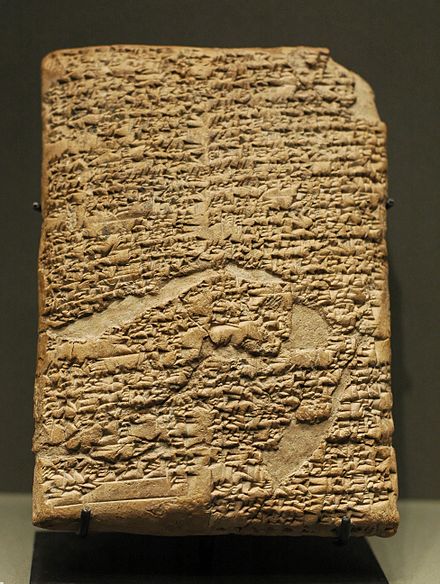

Предметы, используемые для ведения записей, « буллы » и жетоны , были извлечены из раскопок на Ближнем Востоке , датируемых периодом, начинающимся с 8000 г. до н. э. и заканчивающимся 1500 г. до н. э., как записи подсчета сельскохозяйственной продукции. Начиная с конца четвертого тысячелетия мнемонические символы использовались членами храмов и дворцов для записи запасов продукции. Типы записей, учитывающих торговые обмены платежей, впервые появились около 3200 г. до н. э. Кодекс Хаммурапи , написанный на глиняной табличке около 1700 г. до н. э., описывает регулирование банковской деятельности в цивилизации (Армстронг); хотя банковское дело все еще было в зачаточном состоянии, оно было достаточно хорошо развито, чтобы оправдать законы, регулирующие банковские операции. [nb 1] Позже, во времена империи Ахеменидов (после 646 г. до н. э.), [7] были найдены дополнительные доказательства банковской практики в регионе Месопотамии. [8] [9] [10] [11] [12] [13] [14] [15]

К 5-му тысячелетию до н. э. поселения Шумера , такие как Эриду , были сформированы вокруг центрального храма. В пятом тысячелетии люди начали строить и жить в цивилизации городов, обеспечивая структуру для строительства учреждений и заведений. Телль-Брак и Урук были двумя ранними городскими поселениями. [11] [16] [17] [18] [19]

Считается , что банковское дело как архаичная деятельность (или квазибанковское дело [20] [21] ) зародилось еще во второй половине 4-го тысячелетия до н. э. [22] и в 3-м тысячелетии до н. э. [23] [24]

До правления Саргона I Аккадского (2335–2280 гг. до н. э. [25] ) торговля ограничивалась внутренними границами каждого города-государства Вавилона и храма, расположенного в центре экономической активности; в то время торговля для граждан, проживающих за пределами города, была запрещена. [16] [26] [27]

В Вавилонии 2000 г. до н. э. люди, вносившие золото, должны были платить суммы, составляющие одну шестидесятую от общей суммы вклада. Известно, что и дворцы, и храмы предоставляли займы и выдавали деньги из богатства, которым они владели, — дворцы в меньшей степени. Такие займы обычно включали выдачу семян с погашением из урожая. Эти основные социальные соглашения были задокументированы на глиняных табличках с соглашением о начислении процентов. Обычай вкладывать и хранить богатства в храмах продолжался по крайней мере до 209 г. до н. э., о чем свидетельствует разграбление Антиохом III храма Айне в Экбатане ( Мидии ) золотом и серебром. [28] [29] [30] [31] [32] [33] [34] [35]

Более подробная информация содержится в кодексе , составленном по заказу Хаммурапи , царя Вавилона около 1792–1750 гг. до н. э. Закон 100 предусматривал, что погашение кредита должником кредитору должно осуществляться по графику с датой погашения, указанной в письменных договорных условиях . [ 36] [37] [ 38] Закон 122 предусматривал, что вкладчик золота , серебра или другого имущества должен представить все предметы и подписанный договор хранения нотариусу перед тем , как сдать предметы на хранение банкиру, а Закон 123 предусматривал, что банкир освобождается от любой ответственности по договору хранения, если нотариус отрицает существование договора. Закон 124 предусматривал, что вкладчик с нотариально заверенным договором хранения имеет право выкупить весь свой депозит , а Закон 125 предусматривал, что банкир несет ответственность за замену депозитов, украденных во время его владения . [39] [40] [38]

Клинописные записи дома Эгиби из Вавилонии описывают финансовую деятельность семьи как начавшуюся где-то после 1000 г. до н. э. и закончившуюся где-то во время правления Дария I. Эти записи предполагают «кредитный дом» (Silver 2002), семью, занимающуюся «профессиональным банковским делом...» (Dandamaev et al. 2004), и экономическую деятельность, похожую на современную депозитную банковскую деятельность. Другая интерпретация заключается в том, что деятельность семьи лучше описать как предпринимательство, а не банковское дело (Wunsch 2007). Семья Мурашу , по-видимому, принимала участие в предоставлении кредита (Moshenskyi 2008). [41] [42] [43] [44 ] [45] [46] [47] [48] [49] [50]

С четвертого тысячелетия до нашей эры в ранее земледельческих поселениях началась административная деятельность. [51] [52] [53] [54]

Храм Артемиды в Эфесе был крупнейшим хранилищем Азии. В 1904 году при раскопках Британского музея был найден клад, датируемый 600 годом до н. э. Во время прекращения первой Митридатовой войны весь долг, удерживаемый в то время, был аннулирован советом. Записано, что Марк Антоний время от времени воровал из хранилищ. Храм служил хранилищем для Аристотеля, Цезаря, Диона Хризостома, Плавта, Плутарха, Страбона и Ксенофонта. [55] [56] [57] [58] [59] [60] [61]

Храм Аполлона в Дидиме был построен где-то в 6 веке. В то время в сокровищницу была помещена большая сумма золота царем Крезом . [62] [63]

В Древней Индии есть свидетельства о займах с ведического периода (начало 1750 г. до н. э.). Позже, во время династии Маурьев (321–185 гг. до н. э.), использовался инструмент под названием адеша, который был приказом банкиру, желающему, чтобы он заплатил деньги по векселю третьему лицу, что соответствует определению векселя, как мы понимаем его сегодня. В буддийский период эти инструменты широко использовались. Торговцы в крупных городах выдавали друг другу аккредитивы. [64] [65] [66]

Основная: История банковского дела в Китае

В древнем Китае, начиная с династии Цинь (221–206 гг. до н. э.), китайская валюта развивалась с введением стандартизированных монет, что позволило облегчить торговлю по всему Китаю, и привело к развитию аккредитивов. Эти аккредитивы выпускались торговцами, которые действовали способами, которые сегодня мы понимаем как банки. [67]

Некоторые ученые предполагают, что египетская система зернобанков стала настолько развитой, что ее можно было сравнить с крупными современными банками, как по количеству отделений и сотрудников, так и по общему объему транзакций. Во время правления греческих Птолемеев зернохранилища были преобразованы в сеть банков с центром в Александрии, где регистрировались основные счета всех египетских региональных зернобанков. Это место стало местом расположения одного из самых ранних известных государственных центральных банков, и, возможно, достигло своего пика при содействии греческих банкиров. [68]

По словам Мьюира (2009), в Египте действовало два типа банков: королевские и частные. [69] Документы, подтверждающие факт взимания налогов, назывались пептокен-записями. [70]

Trapezitica является первым источником, документирующим банковское дело ( de Soto – стр. 41). Речи Демосфена содержат многочисленные ссылки на выдачу кредита (Millett стр. 5). Ксенофонту приписывают первое предложение о создании организации, известной в современном определении как акционерный банк, в труде « О доходах », написанном около 353 г. до н. э. [71] [72] [73] [74]

Города-государства Греции после Персидских войн создали правительство и культуру, достаточно организованные для зарождения частного гражданства и, следовательно, зачаточного капиталистического общества, что позволило отделить богатство от исключительной государственной собственности к возможности владения им отдельным лицом. [75] [76]

Согласно одному источнику (Дандамаев и др. ), трапезиты были первыми, кто начал торговать с использованием денег в V веке до н. э., в отличие от более ранней торговли, которая осуществлялась с использованием форм доденег. [77]

Самыми ранними формами хранения были примитивные копилки (ΘΗΣΑΥΡΌΣ [78] ), которые по форме напоминали пчелиный улей и были найдены, например, в микенских гробницах 1550–1500 гг. до н. э. [79] [80] [81] [82] [83] [84] [85]

Частные и гражданские организации в древнегреческом обществе, особенно греческие храмы , проводили финансовые операции. (Гилбарт, стр. 3) Храмы были местами, где сокровища были помещены на хранение . Три храма, которые считались наиболее важными, были храм Артемиды в Эфесе и храм Геры в Самосе , а также храм Аполлона в Дельфах . Они состояли из депозитов, обмена валюты, проверки подлинности монет и займов. [71] [73] [86] [87]

Первая сокровищница храма Аполлона была построена до конца VII века до н. э. Сокровищница храма была построена городом Сифносом в VI веке. [88] [89] [90]

До разрушения персами во время вторжения 480 года храм Афинского Акрополя, посвященный Афине, хранил деньги; Перикл впоследствии перестроил хранилище, находящееся внутри Парфенона . [91]

Во время правления Птолемеев государственные хранилища заменили храмы в качестве места хранения залоговых депозитов. Существуют записи, показывающие, что это произошло к концу правления Птолемея I (305–284). [92] [93] [94] [95]

Поскольку потребность в новых зданиях для размещения операций возросла, строительство этих мест в городах началось вокруг дворов агоры (рынков). [96]

Афины получили казну Делосского союза в 454 году. [97]

В конце 3-го и 2-го века до н. э. остров Делос в Эгейском море стал крупным банковским центром. [98] Во 2-м веке в городе наверняка было три банка и одно храмовое хранилище. [99]

Тридцать пять эллинистических городов имели частные банки во II веке (Робертс – стр. 130). [99]

Из поселений греко-римского мира I в. н. э. три были ярко выраженными богатствами и центрами банковского дела: Афины , Коринф и Патры . [100] [101] [102] [103]

Многие займы зафиксированы в записях классической эпохи, хотя очень небольшая часть была предоставлена банками. Предоставление этих займов, вероятно, было явлением Афин, и известно, что займы предоставлялись в определенное время под годовой процент 12%. В пределах Афин, банковские займы были зарегистрированы как выданные в общей сложности одиннадцать раз (Bogaert 1968). [72] [104] [105]

Банки иногда предоставляли кредиты конфиденциально, то есть они предоставляли средства, не будучи публично и открыто известными, что они это делали. Кроме того, они также держали имена вкладчиков в тайне. Это посредничество само по себе было известно как dia tes trapazēs, что в переводе с латыни означает «Бог заманит тебя в ловушку». [86]

В 433–427 годах до н. э. Афинский храм предоставил государству заем. [106]

Римская банковская деятельность была важным присутствием в храмах. Например, чеканка монет происходила в храмах, наиболее важным из которых был храм Юноны Монеты , хотя во времена Империи государственные депозиты постепенно перестали храниться в храмах, а вместо этого хранились в частных хранилищах. Тем не менее, Римская империя унаследовала торговые практики от Греции (Паркер). [75] [92] [107]

В 352 г. до н. э. был сформирован зачаточный государственный банк (известный как dēmosía trápeza [108] ) с принятием консульской директивы о формировании комиссии mensarii для работы с долгами обедневших низших классов. Другой источник показывает банковскую практику в 325 г. до н. э., когда из-за долгов плебеи были обязаны занимать деньги, поэтому недавно назначенные quinqueviri mensarii были уполномочены предоставлять услуги тем, у кого было обеспечение, в обмен на деньги из государственной казны. Другой источник (J. Andreau) говорит о том, что банковские магазины Древнего Рима впервые открылись на публичных форумах в период с 318 по 310 г. до н. э. [109] [110] [111]

В раннем Древнем Риме банкиры-депозитологи были известны как argentarii , а позднее (со II в. н. э.) как nummularii (Andreau 1999 p. 2) или mensarii . Банкирские дома были известны как Taberae Argentarioe и Mensoe Numularioe . Они устанавливали свои палатки в центре закрытых дворов, называемых macella, на длинной скамье, называемой bancu , [ требуется цитата ], от которой произошли слова banco и bank . [112] Как меняла, торговец в bancu не столько вкладывал деньги, сколько просто конвертировал иностранную валюту в единственное законное платежное средство в Риме — валюту Императорского монетного двора. [73] [110] [111] [113]

Банковские операции в римском обществе были известны как officium argentarii . Статуты (125/126 н. э.) Империи, описывающие « письмо Цезаря Квиету », показывают, что арендные деньги должны быть собраны с лиц, использующих землю, принадлежащую храму, и переданы казначею храма, как постановил Меттий Модест, губернатор Ликии и Памфилии. Закон, receptum argentarii , обязывал банк выплачивать долги своих клиентов под гарантию. [114] [115] [116] [117]

Кассий Дион выступал за создание государственного банка, финансируемого за счет продажи всей собственности, принадлежавшей в то время государству. [118]

В IV веке монополии существовали в Византии и в городе Ольвия на Сардинии. [119] [120]

Римская империя в какой-то момент формализовала административный аспект банковского дела и установила более строгое регулирование финансовых учреждений и финансовой практики. Взимание процентов по кредитам и выплата процентов по депозитам стали более развитыми и конкурентоспособными. Однако развитие римских банков было ограничено предпочтением римлян наличным операциям. Во время правления римского императора Галлиена (260–268 гг. н. э.) произошел временный распад римской банковской системы после того, как банки отказались от чешуек меди, производимых его монетными дворами. С возникновением христианства банковское дело стало подвергаться дополнительным ограничениям, поскольку взимание процентов считалось безнравственным. С падением экономической активности после падения Рима и исламских вторжений банковское дело, вероятно, временно прекратило свое существование в Европе и не возрождалось до тех пор, пока средиземноморская торговля не возобновилась в XII веке. [121]

Большинство ранних религиозных систем на древнем Ближнем Востоке и светские кодексы, вытекающие из них, не запрещали ростовщичество . Эти общества считали неодушевленную материю живой, как растения, животные и люди, и способной воспроизводить себя. Следовательно, если вы одалживали «пищевые деньги» или денежные знаки любого рода, было законно взимать проценты. [122] Пищевые деньги в форме оливок, фиников, семян или животных одалживали еще около 5000 г. до н. э., если не раньше. Среди месопотамцев , хеттов , финикийцев и египтян проценты были законными и часто устанавливались государством. [123]

Тора и более поздние разделы еврейской Библии критикуют взимание процентов, но толкования библейского запрета различаются. Одно из общих пониманий заключается в том, что евреям запрещено взимать проценты с займов, предоставленных другим евреям, но они обязаны взимать проценты с сделок с неевреями. Однако сама еврейская Библия дает многочисленные примеры, когда это положение обходили.

Второзаконие 23:19 Не отдавай в рост брату твоему: ни серебра, ни хлеба, ни чего-либо, что отдается в рост. Второзаконие 23:20 Иноземцу отдавай в рост, а брату твоему не отдавай в рост, чтобы Господь, Бог твой, благословил тебя во всем, что делается руками твоими, на земле, в которую ты идешь, чтобы овладеть ею. [124]

В целом считалось выгодным избегать долгов вообще, избегать быть связанным с кем-то другим. Долгов следовало избегать и не использовать для финансирования потребления, за исключением случаев крайней нужды. Однако законы против ростовщичества были среди многих, за нарушение которых пророки осуждали людей. [126]

Интерпретация, что проценты могут взиматься с неизраильтян, использовалась в 14 веке для евреев, живущих в христианских обществах в Европе, чтобы оправдать ссуду денег с целью получения прибыли. Это удобно обошло правила против ростовщичества как в иудаизме, так и в христианстве, поскольку христиане не участвовали в ссуде, но все еще были свободны брать ссуды. [ необходима цитата ]

Первоначально взимание процентов, известное как ростовщичество , было запрещено христианскими церквями. Это включало взимание платы за использование денег, например, в обменном пункте . Однако со временем взимание процентов стало приемлемым из-за изменения природы денег, и термин «ростовщичество» стал использоваться для взимания процентов сверх ставки, разрешенной законом. [ необходима цитата ] Понятие « христианские финансы » относится к банковской и финансовой деятельности, которая возникла несколько столетий назад. Несмотря на запрет ростовщичества и недоверие Церкви к обменной деятельности (в отличие от производственной деятельности), [127] ряд операций банковского или финансового характера присутствуют в деятельности тамплиеров ( XII век), Гор благочестия (появились в 1462 году) и Апостольской палаты, прикрепленной непосредственно к Ватикану (денежные ссуды, гарантии, выпуск ценных бумаг, инвестиции и т. д.)

Подъем протестантизма в XVI веке ослабил влияние Рима, и его диктат против ростовщичества стал неактуальным в некоторых областях, освободив развитие банковского дела в Северной Европе. В конце XVIII века протестантские купеческие семьи начали все больше переходить в банковское дело, особенно в таких торговых странах, как Великобритания ( Barings ), Германия ( Schroders , Berenbergs ) и Нидерланды ( Hope & Co. , Gülcher & Mulder). В то же время новые виды финансовой деятельности расширили сферу банковского дела далеко за пределы его истоков. Одна школа мысли приписывает кальвинизму создание условий для последующего развития капитализма в Северной Европе. [128] С этой точки зрения элементы кальвинизма представляли собой восстание против средневекового осуждения ростовщичества и, неявно, прибыли в целом. Такая связь была выдвинута в влиятельных работах Р. Х. Тоуни (1880–1962) и Макса Вебера (1864–1920). По мнению Вебера, протестантская трудовая этика была силой, стоящей за незапланированным и нескоординированным массовым действием , которое повлияло на развитие капитализма .

Родни Старк выдвигает теорию о том, что христианская рациональность является основной движущей силой успеха капитализма и подъема Запада. [129]

Коран строго запрещает давать деньги в долг под проценты. «О верующие! Бойтесь Аллаха и откажитесь от всех непогашенных процентов, если вы истинно веруете . А если вы этого не сделаете, то вас постигнет война от Аллаха и Его Посланника. Если вы раскаетесь, то даже сейчас вы имеете право на возврат вашего капитала. Вы не поступите несправедливо, и с вами не поступят несправедливо». (2:278-279) «О вы, которые уверовали! Не берите лихву в удвоенном и многократном размере. Бойтесь Аллаха, — быть может, вы преуспеете» (3:130) «Аллах дозволил торговлю и запретил лихву» (2:275).

В Коране говорится, что получение процентов и зарабатывание денег нечестным путем было запрещено мусульманам и представителям других общин в прежние времена: «За несправедливость иудеев Мы запретили им блага, которые были разрешены им прежде, и за то, что они много сбивали с пути Аллаха, и за то, что они брали ростовщичество, хотя это было им запрещено, и за то, что они обманом пожирали имущество людей, Мы приготовили для неверующих из них мучительные страдания» (Коран, 4:160–161).

Риба запрещена в исламской экономической юриспруденции ( фикх ). Исламские юристы обсуждают два типа риба: увеличение капитала без предоставления услуг, что запрещено Кораном , и товарообмен в неравных количествах, что запрещено Сунной . Торговля векселями (например, фиатными деньгами и производными) запрещена. [ необходима цитата ]

Несмотря на запрет на взимание процентов, в течение 20-го века произошло несколько событий, которые привели к исламской банковской модели, где проценты не взимаются, но банки все равно работают для получения прибыли. Это было сделано путем взимания платы за кредиты альтернативными способами, такими как сборы, и использования различных методов распределения рисков и моделей собственности, таких как лизинг .

Корни современного банковского дела прослеживаются в средневековой и ранней Европе эпохи Возрождения, включая итальянских ломбардцев в XII и XIII веках, французских каорзенцев в XIII веке и, в частности, богатые итальянские города, такие как Флоренция , Венеция и Генуя . [130]

Первоначальные банки были « торговыми банками », которые итальянские торговцы зерном изобрели в Средние века . По мере того, как ломбардские торговцы и банкиры росли в богатстве и кредите, основанном на силе зерновых культур Ломбардских равнин, многие перемещенные евреи, спасавшиеся от испанских преследований, были привлечены к торговле. Они привезли с собой древние практики со Среднего и Дальнего Востока, которые финансировали трансазиатские шелковые пути . Они применяли эти методы для финансирования производства и распределения зерна.

Запрещенные владеть землей в Италии, евреи входили на большие торговые площади и залы Ломбардии вместе с местными торговцами и устанавливали свои лавки для торговли урожаем. У них было одно большое преимущество перед местными жителями: христианам был строго запрещен грех ростовщичества , ссуживания под проценты, что также осуждалось в исламском мире, но с меньшей строгостью. С другой стороны, прибывшие евреи могли давать фермерам высокорисковые ссуды под урожай в поле без прямой юрисдикции Церкви. [ необходима цитата ] Затем они начали авансировать платежи в счет будущей поставки зерна, отправляемого в отдаленные порты. В обоих случаях они получали прибыль от настоящей скидки по сравнению с будущей ценой. Эта двусторонняя торговля отнимала много времени, и вскоре возник класс торговцев, которые торговали зерновыми долгами вместо зерна.

Еврейский торговец выполнял как функции финансирования (кредита), так и андеррайтинга ( страхования ). Финансирование принимало форму ссуды на урожай в начале вегетационного периода, что позволяло фермеру выращивать свой ежегодный урожай с сопутствующими расходами на посев, выращивание, прополку и сбор урожая. Андеррайтинг в форме страхования урожая или товара гарантировал доставку урожая его покупателю, как правило, торговцу-оптовику. Кроме того, торговцы выполняли функцию торговца, договариваясь о поставке покупателю урожая через альтернативные источники — например, зернохранилища или альтернативные рынки — в случае неурожая. Он также мог поддерживать фермера (или другого производителя товаров) в бизнесе во время засухи или другого неурожая , путем выдачи страхования урожая (или товара) от опасности неурожая.

Торговое банковское дело перешло от финансирования торговли от своего имени к урегулированию торговли для других, а затем к хранению депозитов для урегулирования "billet" или векселей, выписанных людьми, которые все еще были посредниками в торговле зерном. И таким образом, "скамьи" торговцев ( bank происходит от итальянского слова "скамья", banca , как в прилавке ) на крупных зерновых рынках стали центрами хранения денег против векселя ( billet , вексель, письмо об официальном обмене, позже вексель и еще позже чек ).

Эти депонированные средства предназначались для урегулирований зерновых торгов, но часто использовались для собственных торгов в то же время. Термин «банкрот» является искажением итальянского banca rotta , или сломанная скамья, символического краха неплатежеспособного торговца. Выражение «быть разоренным» имеет схожую этимологию.

В XII веке необходимость перевода больших сумм денег для финансирования крестовых походов стимулировала возрождение банковского дела в Западной Европе. В 1162 году Генрих II Английский ввел первый из серии налогов для поддержки крестовых походов. Тамплиеры и христианские рыцари- госпитальеры выступали в качестве банкиров Генриха в Святой Земле. Именно указ папы Иннокентия II позволил добиться успеха тамплиерам. Этот указ освободил тамплиеров от уплаты десятины церкви, а также предоставил им возможность собирать десятину для собственной прибыли. [131] Богатые земельные владения тамплиеров по всей Европе также появились в 1100–1300 годах как начало общеевропейского банковского дела. Они принимали местную валюту и выпускали векселя до востребования, которые можно было погасить в любом из их замков по всей Европе, что позволяло перемещать деньги без обычного риска ограбления во время путешествий. Неясно, использовали ли тамплиеры какие-либо скрытые коды или шифрование для защиты переданных записок от возможного мошенничества. [132]

Чтобы обойти моральный запрет на ростовщичество , напрямую выплачивая деньги за пользование деньгами, развилась практика дисконтирования , теоретически дающая вкладчикам процент (долю собственности) в сделках, совершаемых с их деньгами. Подобные методы давно использовались в исламском банкинге.

Средневековые торговые ярмарки, такие как гамбургская , способствовали развитию банковского дела [ когда? ] любопытным образом: менялы выпускали документы, подлежащие погашению на других ярмарках в обмен на твердую валюту. Эти документы можно было обналичить на другой ярмарке в другой стране или на будущей ярмарке в том же месте. Если их можно было погасить в будущем, они часто дисконтировались на сумму, сопоставимую с процентной ставкой. В конце концов, [ когда? ] эти документы превратились в векселя , которые можно было погасить в любом офисе банкира-эмитента. Эти векселя позволяли переводить большие суммы денег без сложностей, связанных с переноской больших сундуков с золотом под охраной вооруженных охранников.

Венецианская республика , которой иногда ошибочно приписывают создание Банка Венеции в XII веке, официально не создавала государственный банк до 1587 года. Однако в XIII и XIV веках ее Зерновая канцелярия занималась банковским бизнесом, который включал как депозиты, так и кредитование. [133] Система переводного государственного долга Республики также была определена как важный вклад в развитие банковского дела. [134]

В середине XIII века группы христиан, в частности итальянские ломбардцы и французские каорсинцы , изобрели юридические лазейки , чтобы обойти запрет на христианское ростовщичество; [135] например, одним из методов получения займа с процентами было предложение денег без процентов, но также требование, чтобы заем был застрахован от возможных потерь или травм и/или задержек в выплате (см. contractum trinius ). [135] Христиане, использовавшие эти юридические лазейки, стали известны как папские ростовщики и снизили важность евреев для европейских монархов. [135] Позже, в Средние века, развилось различие между потребительскими товарами первой необходимости, такими как еда и топливо, и товарами длительного пользования, при этом ростовщичество разрешалось по займам, которые включали последнее. [135]

Самые влиятельные семьи банкиров были выходцами из Флоренции, включая семьи Аччаюоли , Моцци, [136] Барди и Перуцци , которые открыли филиалы во многих других частях Европы. [1] Вероятно, самым известным был банк Медичи , основанный Джованни ди Биччи де Медичи в 1397 году [2] и просуществовавший до 1494 года. [137] Старейшей банковской фирмой, работающей в настоящее время, является Banca Monte dei Paschi di Siena SpA (BMPS).

К позднему Средневековью христианские купцы, которые ссужали деньги под проценты, получили церковное одобрение, а евреи потеряли свое привилегированное положение ростовщиков. [135] Их место заняли итальянские банкиры, и к 1327 году в Авиньоне было 43 филиала итальянских банковских домов. В 1347 году Эдуард III Английский не смог выплатить кредиты. Позже произошло банкротство Барди (1343 [136] ) и Перуцци (1346 [136] ). Сопутствующий рост итальянского банковского дела во Франции положил начало ломбардским менялам в Европе, которые перемещались из города в город по оживленным паломническим путям, важным для торговли. Ключевыми городами в этот период были Каор , место рождения папы Иоанна XXII, и Фижак .

После 1400 года политика несколько обернулась против итальянских банкиров. В 1401 году король Мартин I Арагонский выслал некоторых из них. В 1403 году Генрих IV Английский запретил им получать прибыль в своем королевстве. В 1409 году Фландрия заключила в тюрьму, а затем выслала генуэзских банкиров. В 1410 году все итальянские купцы были высланы из Парижа. В 1407 году в Генуе был основан Банк Святого Георгия [138] , первый государственный депозитный банк [98] [139] , который должен был доминировать в бизнесе Средиземноморья. [98]

Между 1527 и 1572 годами в Генуэзской республике на севере Италии возникло несколько важных банковских семейных групп , таких как семьи Гримальди , Спинола и Паллавичино , которые были особенно влиятельными и богатыми, Дориа , хотя, возможно, менее влиятельными, а также Пинелли и Ломеллини. [140] [141]

В 1401 году магистраты Барселоны , тогдашней столицы Княжества Каталония , основали в городе первую копию венецианской модели обмена и депозита, Taula de canvi de Barcelona или Таблицу обмена , которая считается первым публичным банком Европы. [142] [143] [144]

Халиль Инальчик предполагает, что в XVI веке евреи- марраны ( Донья Грация из дома Мендес), бежавшие из Иберии, привезли в Османскую империю методы европейского капитализма, банковского дела и даже меркантилистскую концепцию государственной экономики. [145] В XVI веке ведущими финансистами в Стамбуле были греки и евреи. Многие из еврейских финансистов были марранами, бежавшими из Иберии в период, предшествовавший изгнанию евреев из Испании . Некоторые из этих семей привезли с собой огромные состояния. [146] Самой известной из еврейских банковских семей в Османской империи XVI века был банковский дом марранов Мендес, который переехал в Стамбул в 1552 году под защиту султана Сулеймана Великолепного. Когда Альваро Мендес прибыл в Стамбул в 1588 году, он, как сообщается, привез с собой 85 000 золотых дукатов. [147] Семья Мендес вскоре заняла доминирующее положение в государственных финансах Османской империи и в торговле с Европой. [148]

Они процветали в Багдаде в XVIII и XIX веках под властью Османской империи, выполняя важные коммерческие функции, такие как ростовщичество и банковское дело. [149] Как и армяне , евреи могли заниматься необходимой коммерческой деятельностью, такой как ростовщичество и банковское дело, которые были запрещены для мусульман исламским законом.

Придворные евреи были еврейскими банкирами или бизнесменами, которые ссужали деньги и управляли финансами некоторых христианских европейских дворянских домов , в основном в 17-м и 18-м веках. [150] Придворные евреи были предшественниками современных финансистов или секретарей казначейства . [150] Их работа включала в себя сбор доходов путем откупа налогов , ведение переговоров по займам, управление монетным двором, создание новых источников дохода, размещение облигаций, разработку новых налогов и снабжение армии. [150] [151] Кроме того, придворные евреи выступали в качестве личных банкиров для дворянства: они собирали деньги, чтобы покрыть личную дипломатию дворянина и его экстравагантности. [151]

Придворные евреи были искусными администраторами и бизнесменами, которые получали привилегии в обмен на свои услуги. Чаще всего их можно было встретить в Германии, Голландии и Австрии, но также в Дании, Англии, Венгрии, Италии, Польше, Литве, Португалии и Испании. [152] [153] По словам Димонта, практически в каждом герцогстве, княжестве и палатинате Священной Римской империи был придворный еврей. [150]

В южногерманском королевстве в XV веке появились две великие банкирские семьи: Фуггеры и Вельзеры . Они стали контролировать большую часть европейской экономики и доминировать в международных крупных финансах в XVI веке. [154] [155] [156] Фуггеры построили первый немецкий район социального жилья для бедных в Аугсбурге , Фуггерай . Он существует до сих пор, но не оригинальный Банк Фуггеров, который просуществовал с 1487 по 1657 год.

Голландские банкиры сыграли центральную роль в создании банковского дела в северных немецких городах-государствах. Berenberg Bank является старейшим банком в Германии и вторым старейшим в мире, основанным в 1590 году голландскими братьями Гансом и Паулем Беренбергами в Гамбурге. Банк по-прежнему принадлежит династии Беренбергов . [157]

В XVI и XVII веках драгоценные металлы из Нового Света , Золотого Берега , Японии и других мест импортировались в Европу, что сопровождалось соответствующим ростом цен . Благодаря свободной чеканке монет, [ необходимо разъяснение ] Банку Амстердама и возросшей торговле и коммерции, Нидерланды привлекли еще больше монет и слитков для размещения в своих банках. Концепции банковских и платежных систем с частичным резервированием получили дальнейшее развитие и распространились на Англию и другие страны. [158]

В лондонском Сити до XVII века не существовало банковских домов, действующих в том виде, в каком они действуют сегодня, [159] [160] хотя Лондонская королевская биржа была основана в 1565 году.

К концу XVI и в течение XVII века традиционные банковские функции приема вкладов, кредитования , обмена денег и перевода средств были объединены с выпуском банковских облигаций , которые служили заменой золотых и серебряных монет.

Новые банковские практики способствовали коммерческому и промышленному росту, предоставляя безопасное и удобное средство платежа и денежную массу, более отзывчивую на коммерческие нужды, а также «дисконтируя» деловые долги. К концу XVII века банковское дело также стало важным для удовлетворения потребностей в финансировании воинственных европейских государств. Это привело к правительственным постановлениям и первым центральным банкам . Успех новых банковских методов и практик в Амстердаме и Лондоне помог распространить концепции и идеи по всей Европе.

Современная банковская практика, включая банковское дело с частичным резервированием и выпуск банкнот , появилась в XVII веке. В то время богатые купцы начали хранить свое золото у лондонских золотых дел мастеров , которые владели частными хранилищами и взимали плату за свои услуги. В обмен на каждый депозит драгоценного металла ювелиры выдавали квитанции, удостоверяющие количество и чистоту металла, который они держали в качестве хранителя; эти квитанции не могли быть переуступлены, только первоначальный вкладчик мог забрать хранящиеся товары.

Постепенно ювелиры начали выдавать деньги в долг от имени вкладчика , что привело к развитию современной банковской практики; векселя (которые впоследствии превратились в банкноты) выпускались за деньги, депонированные в качестве займа ювелиру. [161]

Эти практики создали новый вид «денег», который на самом деле был долгом, то есть долгом ювелиров, а не серебряной или золотой монетой, товаром , который регулировался и контролировался монархией. Это развитие потребовало принятия в торговле векселей ювелиров, подлежащих оплате по требованию. Принятие, в свою очередь, требовало общей веры в то, что монеты будут доступны; и дробный резерв обычно служил этой цели. Принятие также требовало, чтобы держатели долга могли юридически реализовать безусловное право на оплату; оно требовало, чтобы векселя (а также тратты) были оборотными инструментами. Концепция оборотности возникла скачками на европейских денежных рынках, но была хорошо развита к 17 веку. Тем не менее, в начале 18 века (1704) потребовался Акт парламента, отменяющий решения суда, постановившего, что векселя ювелиров, несмотря на «обычаи торговцев», не являются оборотными. [162]

В 1695 году Банк Англии стал одним из первых банков, выпустивших банкноты, первыми из которых были недолговечные банкноты, выпущенные Stockholms Banco в 1661 году. [163] [164] Первоначально они были рукописными и выпускались в качестве депозита или займа и обещали выплатить предъявителю стоимость банкноты по требованию в звонкой монете . К 1745 году были выпущены стандартизированные печатные банкноты номиналом от 20 до 1000 фунтов стерлингов. Полностью печатные банкноты, не требующие имени получателя и подписи кассира, впервые появились в 1855 году. [165]

В XVIII веке услуги, предлагаемые банками, расширились. Были введены клиринговые услуги, инвестиции в ценные бумаги, чеки и защита от овердрафта . Чеки использовались с 1600-х годов в Англии, и банки осуществляли платежи прямым курьером в банк-эмитент. Около 1770 года они начали встречаться в центральном месте, а к 1800-м годам было создано специальное место, известное как клиринговая палата банкиров . Метод, используемый Лондонской клиринговой палатой, заключался в том, что каждый банк выплачивал наличные инспектору, а затем получал наличные от инспектора в конце каждого дня. Первая возможность овердрафта была создана в 1728 году Королевским банком Шотландии . [166]

Количество банков увеличилось во время промышленной революции и роста международной торговли, особенно в Лондоне. В то же время новые виды финансовой деятельности расширили сферу банковского дела. Семьи торговых банкиров занимались всем: от андеррайтинга облигаций до выдачи иностранных займов . Эти новые «торговые банки» способствовали росту торговли, извлекая выгоду из растущего доминирования Англии в морских перевозках. Две семьи иммигрантов, Ротшильды и Баринги , основали торговые банковские фирмы в Лондоне в конце 18 века и стали доминировать в мировом банковском деле в следующем столетии.

Большой толчок развитию сельского банковского дела пришелся на 1797 год, когда, когда Англии угрожала война, Банк Англии приостановил наличные платежи. Горстка французов высадилась в Пембрукшире , вызвав панику. Вскоре после этого инцидента парламент разрешил Банку Англии и сельским банкирам выпускать банкноты низкого номинала.

Во времена династии Цин частная общенациональная финансовая система в Китае была впервые разработана купцами Шаньси с созданием так называемых «банков векселей». Первый банк векселей Rishengchang был создан около 1823 года в Пинъяо. Некоторые крупные банки векселей имели филиалы в России, Монголии и Японии для содействия международной торговле. На протяжении 19 века центральный регион Шаньси стал фактическим финансовым центром Цинского Китая.

С падением династии Цин финансовые центры постепенно переместились в Шанхай , где процветали современные банки западного образца. Сегодня финансовыми центрами Китая являются Гонконг, Пекин, Шанхай и Шэньчжэнь.

В 1868 году правительство Мэйдзи попыталось сформулировать функционирующую банковскую систему, которая продолжалась до некоторого времени в течение 1881 года. Они подражали французским моделям. Императорский монетный двор начал использовать импортные машины из Британии в первые годы периода Мэйдзи. [167] [168]

Масаёси Мацуката был основополагающей фигурой более поздней банковской инициативы. [167]

Taula de canvi de Barcelona , основанный в 1401 году, является первым примером муниципальных, в основном государственных банков, которые стали пионерами центрального банкинга в ограниченном масштабе. Вскоре его подхватил Bank of Saint George в Генуэзской республике , впервые созданный в 1407 году, и значительно позже Banco del Giro в Венецианской республике и сеть учреждений в Неаполе , которые позже объединились в Banco di Napoli . Известные муниципальные центральные банки были созданы в начале 17 века в ведущих северо-западных европейских коммерческих центрах, а именно Bank of Amsterdam в 1609 году и Hamburger Bank в 1619 году. [169] Эти учреждения предлагали общественную инфраструктуру для безналичных международных платежей. [170]

Первым национальным (в отличие от муниципального) центральным банком был Шведский центральный банк, известный с 1866 года как Sveriges Riksbank , основанный в Стокгольме в 1664 году из остатков обанкротившегося Stockholms Banco . [171] Спустя поколение Чарльз Монтегю, 1-й граф Галифакс , задумал создание Банка Англии по предложению Уильяма Патерсона от 1691 года . [172] Королевская хартия была предоставлена 27 июля 1694 года посредством принятия Закона о тоннаже . [173] Банку было предоставлено исключительное владение балансами правительства, и он был единственной корпорацией с ограниченной ответственностью, которой было разрешено выпускать банкноты . [174] [ нужна страница ] В начале 18 века во Франции провалился крупный эксперимент по созданию национального центрального банка с Banque Royale Джона Ло в 1720-1721 годах. Сравнительно более успешной попыткой был Банк Испании , основанный королем Карлом III в 1782 году. Российский Ассигнационный Банк , основанный в 1769 году Екатериной Великой , был исключением из общей картины ранних национальных центральных банков, поскольку он напрямую принадлежал императорскому российскому правительству, а не частным индивидуальным акционерам. В зарождающихся Соединенных Штатах Александр Гамильтон , будучи министром финансов в 1790-х годах, основал Первый Банк Соединенных Штатов , несмотря на сильное сопротивление со стороны республиканцев Джефферсона . [175]

Центральные банки были созданы во многих европейских странах в течение 19 века. [176] [177] Наполеон создал Банк Франции в 1800 году, чтобы стабилизировать и развить французскую экономику и улучшить финансирование своих войн. [178] Банк Франции оставался важнейшим континентальным европейским центральным банком на протяжении всего 19 века. [ требуется ссылка ] Банк Финляндии был основан в 1812 году, вскоре после того, как Финляндия была захвачена у Швеции Россией и стала великим герцогством . [179] Одновременно с этим, квазицентральную банковскую роль играла небольшая группа мощных семейных банковских сетей, типичным представителем которых был Дом Ротшильдов с филиалами в крупных городах по всей Европе, а также Хоттингер в Швейцарии и Оппенгейм в Германии. [180] [181]

Центральные банки 19-го и начала 20-го веков в большинстве стран Европы и Японии развивались в соответствии с международным золотым стандартом . В то время были распространены свободная банковская деятельность или валютные советы . [ требуется цитата ] Проблемы с крахом банков во время спадов, однако, привели к более широкой поддержке центральных банков в тех странах, которые еще не обладали ими, например, в Австралии. [ требуется цитата ] В Соединенных Штатах роль центрального банка была прекращена в так называемой Банковской войне 1830-х годов президентом Эндрю Джексоном . [182] В 1913 году США создали Федеральную резервную систему , приняв Закон о Федеральном резерве . [183]

После Первой мировой войны Экономическая и финансовая организация (EFO) Лиги Наций , под влиянием идей Монтегю Нормана и других ведущих политиков и экономистов того времени, приняла активное участие в продвижении независимости центрального банка, ключевого компонента экономической ортодоксальности, которую EFO продвигала на Брюссельской конференции (1920) . Таким образом, EFO руководила созданием Австрийского национального банка в Австрии , Венгерского национального банка , Данцигского банка и Банка Греции , а также всеобъемлющими реформами Болгарского национального банка и Банка Эстонии . Аналогичные идеи были подхвачены и в других новых независимых европейских странах, например, в Национальном банке Чехословакии . [184]

К 1935 году единственной значительной независимой страной, не имевшей центрального банка, была Бразилия , которая впоследствии разработала предшественника в 1945 году и нынешний Центральный банк Бразилии двадцать лет спустя. После обретения независимости многочисленные африканские и азиатские страны также создали центральные банки или валютные союзы. Резервный банк Индии , который был создан во время британского колониального правления как частная компания, был национализирован в 1949 году после обретения Индией независимости. К началу 21-го века большинство стран мира имели национальный центральный банк, созданный как учреждение государственного сектора , хотя и с сильно различающейся степенью независимости.

Семья Ротшильдов стала пионером в области международных финансов в начале 19 века. Семья предоставляла кредиты Банку Англии и покупала государственные облигации на фондовых рынках. [185] Их богатство оценивается как, возможно, самое большое в современной истории. [186] В 1804 году Натан Майер Ротшильд начал торговать на Лондонской фондовой бирже финансовыми инструментами, такими как иностранные векселя и государственные ценные бумаги. С 1809 года Ротшильд начал торговать золотыми слитками и сделал это краеугольным камнем своего бизнеса. С 1811 года в ходе переговоров с генеральным комиссаром Джоном Чарльзом Херрисом он обязался перевести деньги на оплату войск Веллингтона, воевавших в Португалии и Испании против Наполеона , а затем на выплату субсидий британским союзникам, когда они организовывали новые войска после провальной русской кампании Наполеона . Его четыре брата помогали координировать действия по всему континенту, и семья создала сеть агентов, грузоотправителей и курьеров для транспортировки золота — и информации — по всей Европе. Эта частная разведывательная служба позволила Натану получить в Лондоне новости о победе Веллингтона в битве при Ватерлоо на целый день раньше официальных посланников правительства. [187]

Семья Ротшильдов сыграла важную роль в поддержке железнодорожных систем по всему миру и в сложном государственном финансировании таких проектов, как Суэцкий канал . Семья скупила большую часть собственности в Мейфэре , Лондон. Основные предприятия, напрямую основанные капиталом семьи Ротшильдов, включают Alliance Assurance (1824) (теперь Royal & SunAlliance ); Chemin de Fer du Nord (1845); Rio Tinto Group (1873); Société Le Nickel (1880) (теперь Eramet ); и Imétal (1962) (теперь Imerys ). Ротшильды финансировали основание De Beers , а также Сесила Родса в его экспедициях в Африку и создании колонии Родезия . [188]

Японское правительство обратилось к лондонским и парижским семьям за финансированием во время русско-японской войны . Выпуск лондонским консорциумом японских военных облигаций составил бы 11,5 млн фунтов стерлингов (по курсу 1907 года). [189]

С 1919 по 2004 год Банк Ротшильдов в Лондоне играл роль места золотого фиксинга .

Наполеон III поставил себе цель захватить Лондон и сделать Париж главным финансовым центром мира, но война 1870 года сократила масштабы парижского финансового влияния. [190] В середине XIX века Париж стал международным финансовым центром, уступающим только Лондону. [191] Он имел сильный национальный банк и многочисленные агрессивные частные банки, которые финансировали проекты по всей Европе и расширяющейся Французской империи.

Одним из ключевых событий стало создание одной из главных ветвей семьи Ротшильдов . В 1812 году Джеймс Майер Ротшильд прибыл в Париж из Франкфурта и основал банк «De Rothschild Frères». [192] Этот банк финансировал возвращение Наполеона с Эльбы и стал одним из ведущих банков в европейских финансах. Банковская семья Ротшильдов во Франции финансировала крупные войны Франции и колониальную экспансию. [193] Банк Франции , основанный в 1796 году, помог разрешить финансовый кризис 1848 года и стал мощным центральным банком. Comptoir National d'Escompte de Paris (CNEP) был создан во время финансового кризиса и республиканской революции 1848 года. Его нововведения включали как частные, так и государственные источники финансирования крупных проектов и создание сети местных отделений для охвата гораздо большего пула вкладчиков.

Строительные общества были созданы как финансовые учреждения, принадлежащие их членам как взаимные организации . Истоки строительного общества как учреждения лежат в Бирмингеме конца XVIII века — городе, который переживал быстрый экономический и физический рост, обусловленный множеством небольших металлообрабатывающих фирм, чьи многочисленные высококвалифицированные и преуспевающие владельцы охотно инвестировали в недвижимость. [194]

Многие из ранних строительных обществ базировались в тавернах или кофейнях , которые стали центром сети клубов и обществ для сотрудничества и обмена идеями среди весьма активных граждан Бирмингема в рамках движения, известного как Просвещение Мидлендса . [195] Первым строительным обществом, которое было создано, было Строительное общество Кетли , основанное Ричардом Кетли, владельцем гостиницы « Золотой крест» , в 1775 году . [196]

Члены общества Кетли ежемесячно платили взносы в центральный фонд, который использовался для финансирования строительства домов для членов, которые, в свою очередь, выступали в качестве залога для привлечения дальнейшего финансирования общества, позволяя дальнейшее строительство. [197] [198] Первое общество за пределами английского Мидлендса было основано в Лидсе в 1785 году. [199]

В то же время появились и взаимные сберегательные банки , как финансовые учреждения, учрежденные правительством, без акционерного капитала и принадлежащие своим членам, которые подписываются на общие фонды. Учреждением, которое чаще всего называют первым современным сберегательным банком, было «Сберегательное и дружеское общество», организованное преподобным Генри Дунканом в 1810 году в Ратвелле, Шотландия . Преподобный Дункан основал небольшой банк, чтобы побудить свою рабочую общину развивать бережливость.

Другой предшественник современного сберегательного банка появился в Германии, с Францем Германом Шульце-Деличем и Фридрихом Вильгельмом Райффайзеном, которые разработали кооперативные банковские модели, которые привели к движению кредитных союзов . Традиционные банки считали бедные и сельские общины небанковскими из-за очень небольших, сезонных потоков наличности и очень ограниченных человеческих ресурсов. В истории кредитных союзов концепции кооперативного банкинга распространились по Северной Европе и в США на рубеже 20-го века под широким спектром различных названий.

Чтобы предоставить вкладчикам, не имевшим доступа к банкам, безопасный и удобный способ сбережения денег и способствовать сбережению среди бедных, в Великобритании в 1861 году была введена почтовая сберегательная система. Ее энергично поддерживал Уильям Эварт Гладстон , тогдашний канцлер казначейства , который видел в ней дешевый способ финансирования государственного долга. В то время банки находились в основном в городах и в основном обслуживали состоятельных клиентов. У сельских жителей и бедных не было иного выбора, кроме как хранить свои средства дома или при себе. Первоначальный Почтовый сберегательный банк был ограничен депозитами в размере 30 фунтов стерлингов в год с максимальным остатком в 150 фунтов стерлингов. Проценты выплачивались по ставке два с половиной процента в год на целые фунты на счете.

Похожие учреждения были созданы в ряде стран Европы, Северной Америки и Японии. Одним из примеров было создание в 1881 году голландским правительством Rijkspostspaarbank (Государственного почтового сберегательного банка), почтовой сберегательной системы, чтобы побудить рабочих начать откладывать деньги. Четыре десятилетия спустя они добавили услуги Postcheque и Girodienst, позволившие работающим семьям совершать платежи через почтовые отделения в Нидерландах.

В первом десятилетии XX века в США произошла паника 1907 года , которая привела к многочисленным набегам на банки и вошла в историю как «банковская паника».

Во время краха 1929 года, предшествовавшего Великой депрессии , маржинальные требования составляли всего 10%. [200] Другими словами, брокерские фирмы выдавали кредиты в размере 9 долларов за каждый доллар, внесенный инвестором. Когда рынок падал, брокеры отзывали эти кредиты, которые не могли быть возвращены. Банки начали терпеть крах, поскольку должники не выполняли свои обязательства по долгам, а вкладчики пытались массово изъять свои депозиты, вызывая множественные набеги на банки . Правительственные гарантии и банковские правила Федеральной резервной системы, предотвращавшие такую панику, были неэффективны или не применялись. Банкротства банков привели к потере миллиардов долларов активов. [201] Непогашенные долги стали тяжелее, поскольку цены и доходы упали на 20–50%, но долги оставались на прежнем уровне. После паники 1929 года и в течение первых 10 месяцев 1930 года 744 банка США обанкротились. К апрелю 1933 года около 7 миллиардов долларов на депозитах были заморожены в обанкротившихся банках или в тех, которые остались без лицензии после мартовских банковских каникул . [202]

Банкротства банков росли как снежный ком, поскольку отчаявшиеся банкиры требовали вернуть кредиты, которые заемщики не имели времени или денег, чтобы погасить. Поскольку будущая прибыль выглядела плохой, капитальные вложения и строительство замедлились или полностью прекратились. Перед лицом плохих кредитов и ухудшения будущих перспектив выжившие банки стали еще более консервативными в своем кредитовании. [201] Банки наращивали свои капитальные резервы и выдавали меньше кредитов, что усиливало дефляционное давление. Развивался порочный круг , и нисходящая спираль ускорялась. В общей сложности в 1930-х годах обанкротилось более 9000 банков.

В ответ многие страны значительно усилили финансовое регулирование . В 1933 году в США была создана Комиссия по ценным бумагам и биржам , а также был принят Закон Гласса-Стиголла , который разделил инвестиционный банкинг и коммерческий банкинг . Это было сделано для того, чтобы избежать повторного банкротства коммерческих банков из-за более рискованной инвестиционной банковской деятельности.

В период после Второй мировой войны и с введением Бреттон-Вудской системы в 1944 году были созданы две организации: Международный валютный фонд (МВФ) и Всемирный банк . [203] Поощряемые этими институтами, коммерческие банки начали кредитовать суверенные государства третьего мира. Это произошло в то же время, когда на Западе начала расти инфляция. Золотой стандарт был в конечном итоге отменен в 1971 году, и ряд банков были пойманы и обанкротились из-за дефолтов стран третьего мира.

Это было также время все более широкого использования технологий в розничном банковском обслуживании . В 1959 году банки согласовали стандарт для машиночитаемых символов ( MICR ), который был запатентован в Соединенных Штатах для использования с чеками , что привело к появлению первых автоматизированных считывающих-сортировочных машин. В 1960-х годах были разработаны первые банкоматы (ATM) или банкоматы, и первые машины начали появляться к концу десятилетия. [204] Банки начали становиться крупными инвесторами в компьютерные технологии, чтобы автоматизировать большую часть ручной обработки, что положило начало переходу банков от большого канцелярского персонала к новым автоматизированным системам. К 1970-м годам начали развиваться первые платежные системы , которые привели к электронным платежным системам как для международных, так и для внутренних платежей. Международная платежная сеть SWIFT была создана в 1973 году, а внутренние платежные системы были разработаны по всему миру банками, работающими совместно с правительствами. [205]

Глобальные банковские услуги и услуги рынка капитала получили распространение в 1980-х годах после дерегулирования финансовых рынков в ряде стран. « Большой взрыв » 1986 года в Лондоне, позволивший банкам получить доступ к рынкам капитала новыми способами, привел к значительным изменениям в том, как банки работали и получали доступ к капиталу. Он также положил начало тенденции, когда розничные банки начали приобретать инвестиционные банки и фондовых брокеров, создавая универсальные банки , предлагающие широкий спектр банковских услуг. [206] Эта тенденция также распространилась на США после того, как большая часть Закона Гласса-Стиголла была отменена в 1999 году (во время администрации Клинтона), это привело к тому, что американские розничные банки начали проводить крупные раунды слияний и поглощений, а также заниматься инвестиционной банковской деятельностью. [207]

Финансовые услуги продолжали расти в 1980-х и 1990-х годах в результате значительного увеличения спроса со стороны компаний, правительств и финансовых учреждений, а также потому, что условия финансового рынка были оживленными и в целом оптимистичными. Процентные ставки в Соединенных Штатах снизились с примерно 15% для двухлетних казначейских облигаций США до примерно 5% в течение 20-летнего периода, а финансовые активы росли тогда темпами, примерно в два раза превышающими темпы роста мировой экономики.

В этот период наблюдалась значительная интернационализация финансовых рынков. Увеличение иностранных инвестиций США из Японии не только обеспечивало фондами корпорации в США, но и помогало финансировать федеральное правительство.

Доминирование финансовых рынков США исчезало, и рос интерес к иностранным акциям. Необычайный рост иностранных финансовых рынков является результатом как значительного увеличения пула сбережений в зарубежных странах, таких как Япония, так и, в особенности, дерегулирования иностранных финансовых рынков, что позволило им расширить свою деятельность. Таким образом, американские корпорации и банки начали искать инвестиционные возможности за рубежом, что привело к развитию в США паевых инвестиционных фондов, специализирующихся на торговле на зарубежных фондовых рынках. [ необходима цитата ]

Такая растущая интернационализация и возможности в сфере финансовых услуг изменили конкурентную среду, поскольку теперь многие банки будут демонстрировать предпочтение модели «универсального банкинга», распространенной в Европе. Универсальные банки могут свободно заниматься всеми формами финансовых услуг, делать инвестиции в компании-клиенты и функционировать в максимально возможной степени как «универсальный» поставщик как розничных, так и оптовых финансовых услуг. [208]

Начало 2000-х годов было отмечено консолидацией существующих банков и выходом на рынок других финансовых посредников: небанковских финансовых учреждений . Крупные корпоративные игроки начали находить свой путь в сообщество финансовых услуг, предлагая конкуренцию устоявшимся банкам. Основные предлагаемые услуги включали страхование , пенсионное обеспечение, паевые инвестиционные фонды, фонды денежного рынка и хедж-фонды , займы и кредиты и ценные бумаги . Действительно, к концу 2001 года рыночная капитализация 15 крупнейших в мире поставщиков финансовых услуг включала четыре небанковских учреждения. [ необходима цитата ]

Первое десятилетие 21-го века стало кульминацией технических инноваций в банковском деле за предыдущие 30 лет и привело к значительному переходу от традиционного банкинга к интернет-банкингу . Начиная с 2015 года такие разработки, как открытый банкинг, упростили третьим лицам доступ к данным банковских транзакций и ввели стандартные API и модели безопасности.

Процесс финансовых инноваций также значительно продвинулся в первые несколько десятилетий 21-го века, увеличив важность и прибыльность небанковского финансирования. Такая прибыльность, ранее ограниченная небанковской отраслью, побудила Управление контролера денежного обращения (OCC) поощрять банки изучать другие финансовые инструменты, диверсифицируя банковский бизнес, а также улучшая экономическое здоровье банков. Таким образом, по мере того, как различные финансовые инструменты изучаются и принимаются как банковской, так и небанковской отраслями, различие между различными финансовыми учреждениями постепенно исчезает. Например, в 2020 году OCC запутал различие между традиционным банкингом и экосистемой криптовалюты, когда опубликовал ряд пояснительных писем, разъясняющих способность национальных банков хранить криптовалюту и предоставлять банковские услуги криптовалютным компаниям, [209], а также использовать инновации блокчейна, такие как стейблкоины, в качестве расчетной инфраструктуры. [210] Кроме того, в 2021 году OCC предоставил свой первый федеральный банковский устав Anchorage Digital , платформе цифровых активов для учреждений. [211]

Финансовый кризис 2007–2008 годов вызвал значительное напряжение в банках по всему миру. Крах большого количества крупных банков привел к правительственным спасению. Крах и распродажа Bear Stearns банку JPMorgan Chase в марте 2008 года и крах Lehman Brothers в сентябре того же года привели к кредитному кризису и мировым банковским кризисам. В ответ правительства по всему миру спасали, национализировали или организовывали распродажи большого количества крупных банков. Начиная с правительства Ирландии 29 сентября 2008 года, [212] правительства по всему миру предоставили оптовые гарантии банкам-андеррайтерам, чтобы избежать паники системного краха всей банковской системы. Эти события породили термин « слишком большой, чтобы обанкротиться » и вызвали много дискуссий о моральном риске этих действий.

{{cite book}}: CS1 maint: numeric names: authors list (link)100. Любой, кто берет деньги в долг, должен ... свой договор [для оплаты].

§100. ...он должен записать ... возвращается своему торговцу.

122. Если кто-либо доверяет ..., совершил правонарушение.

§122. Если человек даст ... это у вора.

{{cite book}}: CS1 maint: numeric names: authors list (link){{cite book}}: CS1 maint: numeric names: authors list (link)банковское дело.

{{cite book}}: CS1 maint: multiple names: authors list (link)Подписной фонд Венецианского банка.

Под властью Османской империи в XVIII и XIX веках евреи продолжали процветать, становясь частью правящего класса коммерции и политики. Как и христиане, евреи могли заниматься необходимой коммерческой деятельностью, такой как ростовщичество и банковское дело, которые были запрещены для мусульман исламским законом.

{{cite web}}: CS1 maint: unfit URL (link){{cite book}}: CS1 maint: location missing publisher (link)Его основание в 1694 году возникло из-за трудностей правительства того времени в обеспечении подписки на государственные займы. Его основной целью было собирать и ссужать деньги государству, и в знак признания этой услуги оно получило в соответствии со своим Уставом и различными Актами парламента определенные привилегии выпуска банкнот. Корпорация начала свою деятельность с гарантированным сроком службы в двенадцать лет, по истечении которых правительство имело право аннулировать ее Устав, уведомив об этом за один год. Последующие продления этого периода обычно совпадали с предоставлением дополнительных займов государству.