Закон о проведении сверки в соответствии с разделами II и V параллельного решения о бюджете на 2018 финансовый год , [2] Pub. Л. 115–97 (текст) (PDF) — это закон о доходах Конгресса США, первоначально представленный Конгрессу как Закон о сокращении налогов и создании рабочих мест ( TCJA ), [3] [4] , который внес поправки в Налоговый кодекс 1986 года . Этот закон обычно называют в средствах массовой информации сокращением налогов Трампом , поскольку он был ключевым пунктом повестки дня администрации Трампа . Основные элементы изменений включают снижение налоговых ставок для юридических и физических лиц, увеличение стандартных вычетов и семейных налоговых льгот, отмену личных льгот и снижение выгодности детализирования вычетов, ограничение вычетов по государственным и местным подоходным налогам и налогам на имущество , дальнейшее ограничение вычет процентов по ипотеке, снижение альтернативного минимального налога для физических лиц и отмена его для корпораций, удвоение освобождения от налога на наследство и снижение штрафа за нарушение индивидуального мандата Закона о доступном медицинском обслуживании (ACA) до 0 долларов. [5] [6] The New York Times охарактеризовала TCJA как «самую радикальную налоговую реформу за последние десятилетия». [7]

Палата представителей США приняла предпоследнюю версию TCJA 19 декабря 2017 г. Сенат принял окончательный вариант законопроекта (51–48) 20 декабря 2017 г. В тот же день в Палате было проведено повторное голосование по процессуальные причины; законопроект принят, 224–201. Законопроект был подписан президентом Дональдом Трампом 22 декабря 2017 года. Большинство изменений, внесенных законопроектом, вступили в силу 1 января 2018 года и не затронули налоги за 2017 год. [8]

Сторонники закона утверждали, что закон увеличит рост ВВП , увеличит уровень инвестиций в бизнес, увеличит заработную плату и доходы домохозяйств, что снижение налогов окупится и что закон упростит налоговые кодексы. [9] [10] [11] [12] Противники утверждали, что закон приведет к негативным последствиям, включая более высокий бюджетный дефицит, [13] более высокий торговый дефицит, [14] большее неравенство доходов, [15] [16] и более низкий охват медицинским обслуживанием и более высокие затраты на здравоохранение, [17] и непропорциональное влияние на определенные штаты и профессии. [18] [19] Критики также утверждали, что защитники искажали закон. [20] [21] Некоторые реформы, проведенные республиканцами, стали спорными (особенно ограничение в размере 10 000 долларов США на налоговые вычеты штата и местных налогов) и были оспорены в федеральном суде [22], прежде чем были оставлены в силе. [23]

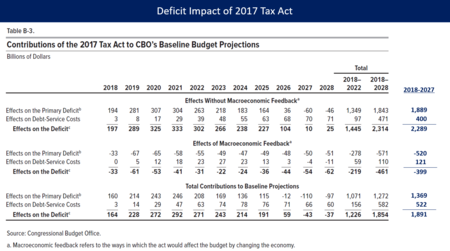

Срок действия многих положений о снижении налогов, содержащихся в TCJA, в частности, включая снижение индивидуального подоходного налога, истекает в 2025 году; [24] однако снижение корпоративных налогов является постоянным. По оценкам CBO, реализация закона увеличит государственный долг примерно на 2,289 триллиона долларов в течение десяти лет, [25] или около 1,891 триллиона долларов с учетом эффектов макроэкономической обратной связи . [26] По данным Bloomberg , Закон упростил налоговый кодекс для некоторых, но не для других; снизил корпоративный долг; привел к временному увеличению инвестиций, а затем к их снижению; и вернул деньги из-за границы, не восстановив при этом деловую активность.

Согласно закону, в индивидуальный подоходный налог внесены многочисленные изменения, в том числе изменение уровня дохода отдельных налоговых групп , снижение налоговых ставок и увеличение стандартных вычетов и семейных налоговых льгот , при этом постатейные вычеты сокращаются, а личные льготы отменяются.

Большинство индивидуальных подоходных налогов снижены до 2025 года. Количество групп подоходного налога остается на уровне семи, но диапазоны доходов в нескольких группах были изменены, и большинство групп имеют более низкие ставки. Это предельные ставки, которые применяются к доходам в указанном диапазоне в соответствии с действующим законодательством (т. е. предыдущим Публичным законом 115-97 или Законом), поэтому налогоплательщик с более высоким подоходным налогом будет облагаться налогом по нескольким различным ставкам. [27] [28] Вместо индекса потребительских цен (ИПЦ) к группам будет применяться другой показатель инфляции ( цепной ИПЦ или C-ИПЦ), поэтому группы будут увеличиваться медленнее. По сути, это постепенное увеличение налогов, поскольку люди быстрее переходят в более высокие категории по мере роста их доходов; этот элемент является постоянным. [29] [30]

Стандартный вычет увеличивается почти вдвое: с 12 700 до 24 000 долларов для супружеских пар. Для лиц, подавших декларацию один раз, стандартный вычет увеличится с 6350 до 12 000 долларов США. Около 70% семей выбирают стандартный вычет, а не детализированный; если удвоить этот показатель, он может превысить 84%. Личное освобождение от налога отменено — это был вычет в размере 4050 долларов США на каждого налогоплательщика и иждивенца, если только он не находится в наследстве или трастовом фонде. [29] [30] [31]

Налоговый кредит на детей (CTC) увеличивается вдвое с 1000 до 2000 долларов США, из которых 1400 долларов подлежат возврату. Для других иждивенцев также предусмотрен кредит в размере 500 долларов США против нуля по действующему законодательству. Нижний порог поэтапного отказа от CTC для лиц с высоким доходом изменяется со 110 000 долларов США AGI до 400 000 долларов США для граждан, состоящих в браке. [32]

Вычет по ипотечным процентам за недавно приобретенные дома (и вторые дома) был снижен с общей суммы кредита в 1 миллион долларов США в соответствии с действующим законодательством до 750 000 долларов США. Проценты по кредитам под залог собственного жилья (так называемым вторым ипотечным кредитам) больше не подлежат вычету, если только деньги не используются для улучшения дома.

Вычет по государственному и местному подоходному налогу, налогу с продаж и налогу на имущество (« вычет SALT ») будет ограничен 10 000 долларов США. Это оказывает большее влияние на налогоплательщиков с более дорогой недвижимостью, как правило, на тех, кто живет в районах с более высокими доходами, или на людей в штатах с более высокими ставками государственного налога. [33]

Закон обнулил федеральный налоговый штраф за нарушение индивидуального мандата Закона о доступном медицинском обслуживании , начиная с 2019 года. (Чтобы принять Сенат по правилам сверки всего 50 голосами, само требование все еще действует). [34] По оценкам, это сэкономит правительству более 300 миллиардов долларов, поскольку примерно на 13 миллионов меньше людей будут иметь страховое покрытие, в результате чего правительство будет предоставлять меньше налоговых субсидий. Предполагается, что это приведет к увеличению премий на биржах медицинского страхования до 10%. [17] Он также увеличивает сумму личных медицинских расходов, которые могут быть вычтены путем снижения порога с 10% скорректированного валового дохода до 7,5%, но только для 2017 (задним числом) и 2018 годов. Начиная с 1 января 2019 года, порог увеличится до 10%. [35]

Никаких изменений не вносится в основные отчисления и кредиты на образование, а также в отчисления учителям за невозмещаемые расходы на обучение, которые остаются на уровне 250 долларов США. Первоначально законопроект расширил использование 529 сберегательных счетов колледжей как для обучения в частных школах K-12, так и для домашнего обучения, но положение, касающееся домашнего обучения, было отклонено парламентарием Сената и удалено. 529 сберегательных счетов для оплаты обучения в частной школе K-12 остались нетронутыми. [36]

Налогоплательщики смогут вычесть ущерб от несчастных случаев только в том случае, если он произошел в зоне бедствия, объявленной на федеральном уровне. [37]

Алименты, выплаченные бывшему супругу, больше не будут подлежать вычету плательщиком, а выплаты алиментов больше не будут включаться в валовой доход получателя. Это эффективно переносит налоговое бремя алиментов с получателя на плательщика, увеличивает сумму налога, взимаемого с доходов, передаваемых в качестве алиментов, и упрощает контрольный след для IRS. [ нужна ссылка ] Это положение действует для соглашений о разводе и раздельном проживании, подписанных после 31 декабря 2018 года. [38]

Расходы на переезд, связанные с трудоустройством, больше не будут подлежать вычету, за исключением переездов, связанных с действительной военной службой. [39]

Прочие постатейные вычеты, включая налоговые вычеты на сборы за подготовку налогов, инвестиционные расходы, профсоюзные взносы и невозмещенные расходы на сотрудников, исключаются. [40]

Меньше людей будут платить альтернативный минимальный налог, поскольку этот закон увеличивает уровень освобождения от налога с 84 500 до 109 400 долларов для состоящих в браке налогоплательщиков, подающих совместную декларацию, и с 54 300 до 70 300 долларов для плательщиков единого налога. [41]

Закон отменяет возможность переквалифицировать обращения Рота . [42] [43]

Закон освобождает от облагаемого налогом дохода погашение некоторых студенческих кредитов в связи со смертью или полной постоянной нетрудоспособностью заемщика . Это положение применяется только к долгу, погашенному в налоговые годы с 2018 по 2025 год. [44] [45]

Закон теперь облагает налогом пособия по случаю потери кормильца, которые были выделены детям умершего военнослужащего, как если бы они были переданы в траст или имущество, что может облагать их подоходным налогом по ставке до 37%. [46]

В случае смерти, произошедшей в период с 2018 по 2025 год, имущество, стоимость которого превышает 11,2 миллиона долларов, облагается налогом на наследство в размере 40% на момент смерти, что увеличено с 5,6 миллиона долларов ранее. Для супружеской пары, суммирующей свои льготы, имущество, превышающее 22,4 миллиона долларов, облагается налогом на наследство в размере 40% на момент смерти. [47]

Ставка корпоративного налога была изменена с многоуровневой ставки налога в диапазоне от 15% до 39% в зависимости от налогооблагаемого дохода [48] на фиксированную ставку в 21%, в то время как некоторые соответствующие бизнес-вычеты и кредиты были уменьшены или отменены. Закон также изменил систему налогообложения США с глобальной на территориальную в отношении налога на прибыль корпораций. Вместо того, чтобы корпорация платила ставку налога США за доход, полученный в любой стране (за вычетом налогов, уплаченных в эту страну), каждая дочерняя компания платит ставку налога той страны, в которой она учреждена по закону. Другими словами, в рамках территориальной налоговой системы корпорация сохраняет разницу между более высокой налоговой ставкой в США и более низкой ставкой налога в стране, в которой юридически учреждена дочерняя компания. Журналист Bloomberg Мэтт Левин объяснил эту концепцию: «Если мы зарегистрированы в США [в соответствии со старым глобальным налоговым режимом], мы будем платить 35-процентные налоги на наш доход в США, Канаде, Мексике, Ирландии, Бермудских островах и Каймановых островах». Острова, но если мы зарегистрированы в Канаде [в соответствии с территориальным налоговым режимом, предложенным Законом], мы будем платить 35 процентов от нашего дохода в США, 15 процентов в Канаде, 30 процентов в Мексике и 12,5 процентов в Ирландии. и ноль процентов на Бермудских островах и ноль процентов на Каймановых островах». [49] Теоретически, закон уменьшит стимулы для налоговой инверсии , которая используется сегодня для получения преимуществ территориальной налоговой системы путем перемещения штаб-квартиры корпораций США в другие страны. [50]

Единовременный налог на репатриацию прибыли зарубежных дочерних компаний облагается налогом по ставке 8%, 15,5% для денежных средств. Американские транснациональные корпорации накопили в офшорах почти 3 триллиона долларов, большая часть которых находится в дочерних компаниях в странах с налоговыми убежищами. Закон может стимулировать компании возвращать деньги в США по гораздо более низким ставкам . [51] [52]

Корпоративный альтернативный минимальный налог был отменен. [50]

Закон также устранил перенос чистых операционных убытков - процедуру, с помощью которой компания со значительными убытками могла получить возмещение налога , подсчитав убытки как часть налоговой декларации за предыдущий год. Они считались важными для обеспечения ликвидности во время рецессии. Это положение было сокращено для финансирования предусмотренного законом снижения налогов, и оно стало одним из крупнейших компенсаций в законе. [53]

Кроме того, вычеты за внутреннюю производственную деятельность были отменены Законом о сокращении налогов и создании рабочих мест. [54]

Существует акцизный налог в размере 25% на компенсации, выплачиваемые некоторым сотрудникам церквей и других организаций, освобожденных от налогов. [55] Акцизный налог применяется к любой организации, которая освобождена от налога в соответствии со статьей 501(c) или 501(d) , фермерскому кооперативу согласно статье 521(b)(1) , политическим организациям согласно статье 527 и организациям, которые имеют раздел 115( 1) доход, полученный при выполнении важнейших государственных функций. [56]

Акцизный налог применяется к компенсациям, выплачиваемым определенным сотрудникам, превышающим 1 000 000 долларов США в течение года. Работниками, подпадающими под действие этого правила, являются пять сотрудников организации с наиболее высокой оплатой, а также все сотрудники, которые ранее имели этот статус после 2016 года. [56] Компенсация освобождается от акцизного налога, если компенсация выплачивается врачам, стоматологам, ветеринарам, практикующим медсестрам. и другие лицензированные специалисты, предоставляющие медицинские или ветеринарные услуги. Компенсация включает в себя всю текущую компенсацию, соответствующую отложенную компенсацию, неквалифицированную отсроченную компенсацию без существенного риска конфискации, доход в соответствии с разделом 457 (f) и выходное пособие, но исключая пенсионные взносы Рота . [57] [58] [59]

Организация также может облагаться акцизным налогом в размере 21%, если у организации есть план отсроченной компенсации, в котором льготы распределяются на несколько лет, а затем передаются все сразу. [60] Выходные пособия, превышающие трехкратную среднюю заработную плату работника за последние пять лет, также могут облагаться акцизным налогом в размере 21%. [60]

Существует акцизный налог в размере 1,4% на инвестиционный доход некоторых частных колледжей и университетов, освобожденных от налога. Акцизный налог применяется только в том случае, если в учебном заведении обучается не менее 500 студентов, платящих за обучение, и более половины студентов проживают в Соединенных Штатах. Акцизный налог применяется, если учреждение и связанные с ним организации имеют вложения , совокупная рыночная стоимость которых на конец предыдущего налогового года составляет не менее 500 000 долларов США на одного студента дневного отделения, за исключением активов, используемых непосредственно при выполнении освобожденных от налогов вузов. цель. [61] [58]

Это положение получило название налога на пожертвования , и, по оценкам, оно применяется примерно к 32 университетам.

Некоторые положения из предыдущего законопроекта Палаты представителей были исключены, которые облагали налогом освобождение от платы за обучение аспирантов, льготы на обучение для детей и супругов сотрудников, а также проценты по студенческим кредитам. [62] Постановление парламентария Сената от 19 декабря изменило порог освобождения от налога с 500 студентов, платящих за обучение, до 500 студентов в целом. [63] Фонды пожертвований, используемые для достижения целей колледжа по освобождению от налогов, исключаются из порогового значения активов, но Налоговая служба не издала правил, конкретно определяющих этот термин. [64]

Кроме того, налоговый вычет теперь полностью запрещен для благотворительных пожертвований, если донор получает права на получение мест на спортивных мероприятиях колледжа. [58] Раньше 80% благотворительного взноса считалось благотворительным взносом, не облагаемым налогом. [58]

Несвязанный с этим доход от бизнеса теперь увеличивается на сумму, которую церковь или другая освобожденная от налогов организация платит или несет за соответствующую парковку или соответствующие льготы на транспорт для своих сотрудников. Этот тип несвязанного дохода от предпринимательской деятельности включает в себя только не облагаемые налогом транспортные льготы, предоставляемые работникам, а не транспортные льготы, которые включены в облагаемую налогом заработную плату работника. [65]

Несвязанный с бизнесом доход не возникает, если работодатель предоставляет бесплатную парковку для сотрудников, большинство парковочных мест доступно для общего пользования в обычные рабочие часы организации и ни одно из парковочных мест не зарезервировано для ее сотрудников. [65] Если некоторые парковочные места зарезервированы для сотрудников, то несвязанный с этим доход от бизнеса получается из части общих расходов на парковку, исходя из процента парковочных мест, зарезервированных для сотрудников. [65]

Налоговая служба разъяснила, что работодатель должен использовать разумный метод для определения стоимости льгот по парковке, предоставляемых его сотрудникам. [65] Стоимость парковочных мест должна включать ремонт, техническое обслуживание, коммунальные расходы, страхование, налоги на имущество, проценты, уборку снега и льда, уборку листьев, вывоз мусора, уборку, расходы на ландшафтный дизайн, расходы парковщика, охрану, а также аренду или арендные платежи, но не амортизационные отчисления. [65]

Церкви или другой освобожденной от налогов организации необходимо будет подать форму 990-T и уплатить несвязанный подоходный налог с бизнеса, если ее общий несвязанный доход от бизнеса превысит 1000 долларов США в течение финансового года. [65] [66] Допускается зачет несвязанного предпринимательского дохода от перевозки с прочими несвязанными предпринимательскими доходами в целях уменьшения или устранения суммы налога к уплате. [65]

Некоторые штаты и юрисдикции требуют, чтобы все работодатели предоставляли эти льготы своим сотрудникам, что может привести к тому, что организации придется выбирать между уплатой несвязанного подоходного налога с бизнеса федеральному правительству или несоблюдением законов штата и местных законов. [58]

Несвязанный доход от бизнеса теперь рассчитывается отдельно для каждой торговой или деловой деятельности церкви или другой освобожденной от налогов организации. Убытки по одной сделке или бизнесу больше не могут быть использованы для компенсации прибыли от другой торговли или бизнеса в целях получения несвязанного дохода от бизнеса. Чистые операционные убытки , возникшие до 1 января 2018 года и перенесенные на другие налоговые годы, не затрагиваются и могут быть использованы для компенсации прибыли от любой торговой или деловой деятельности. Некоторые пострадавшие организации рассматривают возможность создания коммерческих дочерних компаний, а затем перемещения всех несвязанных доходов от коммерческой деятельности в коммерческие дочерние компании, что может привести к тому, что все несвязанные доходы от бизнеса будут считаться одной и той же категорией торговой или деловой деятельности, а именно «доходы от коммерческой деятельности». дочерние компании». [67] [58] Несвязанный налогооблагаемый доход от бизнеса от транспортных льгот не считается торговой или деловой деятельностью и будет применяться после суммирования всех несвязанных доходов от бизнеса организации в целом. [68] [69] [70]

Чистые операционные убытки теперь ограничены 80% налогооблагаемого дохода за налоговые годы, начинающиеся после 31 декабря 2017 года . несвязанный доход от предпринимательской деятельности, полученный не позднее 31 декабря 2017 года. [71] [58] Чистые операционные убытки за налоговые годы, заканчивающиеся после 31 декабря 2017 года, теперь могут быть перенесены на будущие налоговые годы на неопределенный срок. [68]

Все больше людей предпочтут воспользоваться стандартным вычетом, а не детализировать свои налоговые вычеты из-за увеличения стандартных вычетов и ограничения на детализированные вычеты по налогам штата и местным налогам . В результате эти люди не увидят экономии на налогах за счет пожертвований церквям или другим отвечающим критериям некоммерческим организациям, а церкви и другие организации могут получать меньше благотворительных пожертвований. [58] [72] [73] [74]

Освобождение от индексированного налога на наследство было увеличено вдвое, что означает, что людям, возможно, не придется включать благотворительные пожертвования в свое завещание, чтобы уменьшить уплачиваемый налог на наследство, что, как ожидается, уменьшит сумму благотворительных пожертвований, предоставляемых церквям и некоммерческим организациям в целом. . [58]

Закон о сокращении налогов и создании рабочих мест 2017 года разрешает налоговую льготу работодателям, которые предоставляют сотрудникам оплачиваемый отпуск по семейным обстоятельствам и отпуск по болезни. Организация 501(c)(3) не имеет права на налоговый кредит. [75]

Закон содержит множество различных налоговых положений, многие из которых отвечают особым интересам. [76] К разным положениям относятся:

Закон содержит положения, которые откроют 1,5 миллиона акров (6100 км 2 ) в Арктическом национальном заповеднике для бурения нефтяных и газовых скважин. [85] [86] Главный толчок к включению этого положения в налоговый законопроект исходил от сенатора-республиканца Лизы Мурковски . [87] [88] [89] Этот шаг является частью давнего спора о бурении в Арктическом заповеднике ; Республиканцы пытались разрешить бурение в ANWR почти 50 раз. [88] Открытие Арктического заповедника для бурения «вызвало поток сопротивления со стороны защитников природы и ученых». [89] Демократы [87] [88] и группы защитников окружающей среды, такие как Общество дикой природы, раскритиковали усилия республиканцев. [88]

Законопроект был внесен в Палату представителей США 2 ноября 2017 года конгрессменом Кевином Брэйди , представителем республиканской партии от Техаса . 9 ноября 2017 года Бюджетный комитет Палаты представителей принял законопроект на партийном голосовании, внося его на рассмотрение Палаты представителей. [90] Палата представителей приняла законопроект 16 ноября 2017 г. большинством партийных голосов 227–205. Ни один демократ не проголосовал за законопроект, а 13 республиканцев проголосовали против него. [91] [92] В тот же день сопутствующий закон был принят Финансовым комитетом Сената , снова по партийной линии, 14–12. [93] 28 ноября закон был принят Бюджетным комитетом Сената , снова на партийном голосовании. [94] Рано утром 2 декабря 2017 г. Сенат принял свою версию законопроекта 51–49 голосами. Боб Коркер ( республиканец от Теннесси ) был единственным сенатором-республиканцем, проголосовавшим против этой версии законопроекта, и она не получила поддержки Демократической партии. [95]

Разногласия между законопроектами Палаты представителей и Сената были согласованы комитетом конференции , который подписал окончательную версию 15 декабря 2017 года. Окончательная версия содержала относительно незначительные изменения по сравнению с версией Сената. [96] Палата представителей приняла предпоследнюю версию законопроекта 19 декабря 2017 года. [97] На голосовании 19 декабря те же республиканцы, которые голосовали против первоначального законопроекта Палаты представителей, по-прежнему голосовали против него (за исключением Тома МакКлинтока , который проголосовали за 19 декабря после того, как проголосовали против первоначального законопроекта Палаты представителей). [98] Однако некоторые положения законопроекта нарушили процедурные правила Сената, а это означало, что Палате представителей пришлось провести повторное голосование с удалением спорных положений. [99] Сенат принял окончательный вариант законопроекта (51–48) 20 декабря 2017 г.; все республиканцы в Сенате проголосовали за законопроект, за исключением сенатора Джона Маккейна, который отсутствовал по состоянию здоровья. [100] В тот же день в Палате представителей было проведено повторное голосование; законопроект принят, 224–201. [101] [102] Затем президент Трамп подписал закон 22 декабря 2017 года. [103]

Между версиями законопроектов Палаты представителей и Сената существовали важные различия, отчасти из-за сенатских правил сверки, которые требовали, чтобы законопроект влиял на дефицит менее чем на 1,5 триллиона долларов в течение десяти лет и в дальнейшем оказывал минимальное влияние на дефицит. ( Правило Берда позволяет сенаторам блокировать закон, если он приведет к значительному увеличению дефицита по истечении десятилетнего периода. [104] [105] ) Например:

В окончательные изменения, предшествовавшие утверждению законопроекта Сенатом 2 декабря, были внесены дополнительные изменения (среди прочих), которые были согласованы с законопроектом Палаты представителей в комитете конференции перед представлением окончательного законопроекта президенту на подпись. [111] Версия Комитета конференции была опубликована 15 декабря 2017 г. Она имела относительно незначительные отличия по сравнению с законопроектом Сената. Снижение индивидуальных и сквозных налогов истекает через десять лет, а изменения корпоративного налога остаются постоянными. [96]

Согласно отчету беспартийного Центра налоговой политики за 2017 год , TCJA должна была снизить налоги в среднем на 1600 долларов в 2018 и 2025 годах. Предполагалось, что 20% американцев с самым высоким доходом получат примерно 65% налоговой экономии. [117] По оценкам TPC, нижние 80% налогоплательщиков (доход менее 149 400 долларов США) получат 35% пособий в 2018 году, 34% в 2025 году и не получат никаких пособий в 2027 году, при этом некоторые группы понесут расходы. [118] TPC также подсчитала, что 72% налогоплательщиков пострадают в 2019 году и в последующий период, если снижение налогов будет оплачено за счет сокращения расходов отдельно от законодательства, поскольку большинство сокращений расходов затронет налогоплательщиков с низким и средним уровнем дохода и перевесит выгоды от снижения налогов. [119]

Ожидалось, что снижение налогов, содержащееся в Законе о сокращении налогов и создании рабочих мест, приведет к увеличению дефицита, тем самым стимулируя экономику, увеличивая ВВП и занятость, по сравнению с прогнозом без такого снижения налогов. CBO сообщило 21 декабря 2017 года: «В целом, совокупный эффект изменения чистых федеральных доходов и расходов заключается в уменьшении дефицита (в первую очередь связанного с сокращением расходов), выделяемого подразделениям, подающим налоговые декларации с низкими доходами, и в увеличении дефицита (в первую очередь, связанного с сокращением расходов). от снижения налогов), распределенных по налоговым единицам с более высоким доходом». [121]

Центр налоговой политики (TPC) 1 декабря 2017 года представил свой макроэкономический анализ версии закона, принятой Сенатом от 16 ноября:

Бюджетная модель Пенна-Уортона (PWBM) согласно оценкам предыдущего закона, к 2027 году:

В январе 2017 года (незадолго до инаугурации Трампа) CBO прогнозировало, что доходы в 2018 финансовом году составят 3,60 триллиона долларов, если законы, действующие с января 2017 года, сохранятся. [125]

CBO сообщило 21 декабря 2017 года, что: «В целом, совокупный эффект изменения чистых федеральных доходов и расходов заключается в уменьшении дефицита (в первую очередь, связанного с сокращением расходов), выделяемого подразделениям, подающим налоговые декларации с низкими доходами, и увеличению дефицита ( в первую очередь за счет снижения налогов), отчисляемых подразделениям, подающим декларации по налогам с более высокими доходами». [121]

По оценкам Объединенного комитета по налогообложению, этот закон добавит в общей сложности 1,456 миллиардов долларов к ежегодному дефициту (долгу) в течение десяти лет. [126]

21 декабря 2017 года Бюджетное управление Конгресса (CBO) опубликовало оценку распространения закона:

Центр налоговой политики (TPC) представил свои оценки распределения по закону. Этот анализ исключает влияние обнуления индивидуального мандата ACA, что приведет к значительным затратам в первую очередь для групп с доходом ниже 40 000 долларов США. Он также предполагает, что Закон финансируется за счет дефицита, и, таким образом, исключается влияние любых сокращений расходов, используемых для финансирования Закона, которые также непропорционально падут на семьи с низкими доходами в процентном отношении к их доходу. [118]

TCJA повлиял на здравоохранение, установив индивидуальный мандат ACA на уровне 0 долларов, в результате чего, по прогнозам, на 13 миллионов человек будет охвачено медицинское страхование, поскольку некоторые более молодые и здоровые люди, вероятно, предпочтут не получать страховку. [17] [130] Позже CBO пересмотрело эту оценку в 2018 году, указав, что к 2026 году на 7 миллионов застрахованных станет меньше. [129]

По данным Bloomberg , TCJA упростил налоговый кодекс для некоторых, но не для других; снизил корпоративный долг; привел к временному увеличению инвестиций, а затем к их снижению; и вернул деньги из-за границы, не восстановив при этом деловую активность. [131] TCJA также снизил налоги для большинства налогоплательщиков США. [132] [133]

Весной 2019 года The New York Times [132] и Washington Post [133] заявили, что большинство американских налогоплательщиков получили снижение налогов в соответствии с TCJA.

В 2019 году Центр налоговой политики заявил, что TCJA снизил индивидуальный подоходный налог примерно для 65% домохозяйств в США, повысил индивидуальный подоходный налог примерно для 6% американских домохозяйств и оставил налоги примерно такими же для остальных домохозяйств в США. [134]

Анализ, проведенный в 2021 году Институтом Хартленда , показал, что в течение первого года действия TCJA он «снизил средние эффективные ставки подоходного налога для подателей деклараций в каждой из категорий доходов IRS, при этом наибольшие выгоды получили люди с низким и средним доходом». домохозяйства с доходом... Например, после учета всех налоговых вычетов и зачетов лица, подающие декларации со скорректированным валовым доходом (AGI) от 40 000 до 50 000 долларов США, получили среднее снижение налогов на 18,2 процента». Институт Хартленда добавил, что «лица с более высокими доходами заплатили еще большую долю общего налогового бремени в 2018 году, чем в 2017 году, что указывает на то, что Закон о сокращении налогов и создании рабочих мест, возможно, сделал налоговый кодекс немного более прогрессивным». [135]

В октябре 2017 года Совет экономических консультантов подсчитал, что снижение корпоративного налога, содержащееся в TCJA, увеличит реальный средний доход домохозяйства на 3000–7000 долларов в год. [136] Однако в течение первого года после принятия TCJA реальный средний доход домохозяйства увеличился на 553 доллара; Бюро переписи населения охарактеризовало это увеличение как статистически незначительное. [137]

В 2018 году компании потратили рекордные 1,1 триллиона долларов на выкуп собственных акций, а большинство крупных фирм (84%, согласно опросу Национальной ассоциации экономики бизнеса) не изменили свою практику найма персонала или свои инвестиции в свой бизнес. в ответ на полученное ими снижение налогов. Эта закономерность была очевидна даже в начале 2018 года, когда агентство Bloomberg сообщило (на основе анализа 51 компании S&P 500), что, по оценкам, 60% экономии корпоративных налогов досталось акционерам, а 15% — сотрудникам. [138] Анализ Bloomberg Economics показал, что, хотя инвестиции в бизнес действительно увеличились в 2018 году, относительно небольшую часть этой активности можно объяснить снижением налогов. [139] Исследование Федерального резервного банка также показало, что корпорации выкупают акции и выплачивают долги, вместо того, чтобы предпринимать новые капитальные затраты или инвестиции в исследования и разработки. [140]

В январе 2020 года агентство Bloomberg News сообщило, что шесть крупнейших американских банков сэкономили более 32 миллиардов долларов на налогах в течение двух лет после принятия решения о снижении налогов, одновременно сократив кредитование, сократив рабочие места и увеличив выплаты акционерам. [141]

По словам Майи МакГинеас , президента Комитета по ответственному федеральному бюджету , за два года, прошедших с момента принятия закона, он не смог окупить себя за счет увеличения экономического роста, как первоначально утверждалось. [142]

Поступления федерального корпоративного налога упали с годового уровня $409 млрд в первом квартале 2017 года до $269 млрд в первом квартале 2018 года, что является прямым результатом снижения налогов Трампом. [143] [144] Поступления корпоративного налога за весь финансовый год, закончившийся в сентябре 2018 года, снизились на 31% по сравнению с предыдущим финансовым годом, что является самым большим снижением с момента начала регистрации в 1934 году, за исключением периода Великой рецессии , когда корпоративная прибыль и, следовательно, корпоративный налог поступления резко упали. Аналитики объяснили снижение налогов в 2018 финансовом году снижением налогов. [145] [146] [147] [148]

Газета New York Times сообщила в августе 2019 года, что: «Растущий уровень красных чернил обусловлен резким падением федеральных доходов после снижения налогов г-ном Трампом в 2017 году, что привело к снижению ставок индивидуальных и корпоративных налогов, в результате чего в бюджет поступает гораздо меньше налоговых долларов». Налоговые поступления Министерства финансов за 2018 и 2019 годы упали более чем на 430 миллиардов долларов ниже, чем прогнозировало бюджетное управление в июне 2017 года, до того, как в декабре того же года был одобрен налоговый закон». [149]

Анализ Института налогообложения и экономической политики показал, что закон в большей степени влияет на увеличение налогов на «семьи, принадлежащие к высшему среднему классу в крупных мегаполисах, особенно в штатах с демократическим уклоном, где налоги и, как правило, стоимость недвижимости выше. примерно каждая пятая семья между 80-м и 95-м процентилями дохода в большинстве красных штатов столкнется с более высокими налогами к 2027 году в соответствии с законопроектом Республиканской партии Палаты представителей, это число возрастает примерно до одной трети в Колорадо и Иллинойсе, примерно до двух пятых или более в Орегон, Вирджиния, Массачусетс, Нью-Йорк и Коннектикут, а также половина или более в Нью-Джерси, Калифорнии и Мэриленде...» [150]

Законопроект поддержали ведущие республиканцы, в том числе президент Дональд Трамп и вице-президент Майк Пенс , а также республиканцы в Конгрессе, такие как: [151]

В Сенате республиканцы, «жаждущие серьезных законодательных достижений после провала Закона о доступном медицинском обслуживании… в целом с энтузиазмом относятся к налоговой реформе». [153]

Ряд сенаторов-республиканцев, которые первоначально выразили тревогу по поводу законопроекта, в том числе Рон Джонсон из Висконсина, Сьюзен Коллинз из штата Мэн и Стив Дэйнс из Монтаны , в конечном итоге проголосовали за законопроект Сената. [154] [155]

Совет экономических консультантов администрации Трампа поддержал законопроект, заявив, что он принесет значительные экономические выгоды. [9] [10]

Президент Трамп и министр финансов Мнучин заявили, что снижение налогов в рамках закона окупится. [11]

Республиканские сторонники налогового законопроекта охарактеризовали его как упрощение налогового кодекса. [12] [131]

Демократы выступили против этого закона, рассматривая его как раздачу корпорациям и высокооплачиваемым людям за счет представителей среднего класса. [156] Все демократы в Палате представителей проголосовали против законопроекта, когда он дошел до Палаты представителей, и 13 республиканцев присоединились к ним. [91]

Ведущие демократы в Конгрессе — лидер меньшинства в Сенате Чак Шумер из Нью-Йорка и лидер меньшинства в Палате представителей Нэнси Пелоси — решительно выступают против законопроекта. Шумер сказал о законопроекте: «Чем больше он находится на солнце, тем сильнее он воняет». [157] Пелоси заявила, что закон «был разработан с целью ограбить средний класс, чтобы положить в карманы самых богатых на 1 процент больше денег». [158]

13 республиканцев Палаты представителей, проголосовавших против законопроекта, были в основном из Нью-Йорка, Нью-Джерси и Калифорнии и выступали против ограничения в 10 000 долларов на вычеты из подоходного налога штата и местного налога , что приносит пользу этим штатам. [159]

Миллиардер и бывший мэр Нью-Йорка Майкл Блумберг назвал этот налоговый законопроект «экономически неоправданной ошибкой», утверждая, что компании не будут инвестировать больше из-за снижения налогов. [160]

Билл Гейтс и Уоррен Баффет также считали, что снижение налогов Трампом не поможет бизнесу. [161] В интервью CNBC Баффет даже сказал: «Мне не нужно снижение налогов в обществе с таким большим неравенством». [162]

В письме, обнародованном 12 ноября 2017 года, более 400 миллионеров и миллиардеров (в том числе Джордж Сорос и Стивен Рокфеллер ) попросили Конгресс отклонить налоговый план республиканцев. Они заявили, что это принесет непропорционально большую выгоду богатым, одновременно увеличив государственный долг как минимум на 1,5 триллиона долларов. [163] [164] [165]

The Economist также критиковал снижение налогов: «Истечение срока действия льгот по снижению налогов для физических лиц — это бомба замедленного действия в налоговом кодексе. Она взорвется, когда Америка приблизится к бюджетному кризису, вызванному ростом расходов на здравоохранение и пенсии для населения. Пожилые люди, вероятно, в конечном итоге будут заполнены сочетанием повышения налогов и сокращения расходов. Но, сократив налоги сейчас, республиканцы сдвинули отправную точку для любых будущих переговоров». [166]

Financial Times утверждала, что этот законопроект был «создан для плутократов », поскольку он принесет пользу в основном домохозяйствам с очень высокими доходами («45 процентов налоговых льгот в 2027 году пойдут домохозяйствам с доходом выше 500 000 долларов США – менее 1 процента подателей налогов»). ). [167]

Редакционная коллегия газеты «Нью-Йорк Таймс» решительно выступила против законопроекта: «Этот законопроект достаточно плох. Не менее возмутительно то, как нечестно и подло он был написан». [168]

Редакции крупнейших газет США, включая USA Today , [169] The Washington Post , [170] Los Angeles Times , [171] San Francisco Chronicle [172] и The Boston Globe [173] также выступили против законопроекта.

Пол Кругман оспорил основной аргумент администрации о том, что снижение налогов для бизнеса будет стимулировать инвестиции и повышение заработной платы: [21]

В ноябре 2017 года Чикагский университет опросил более 40 экономистов, будет ли ВВП США значительно выше через десять лет, если законопроекты Палаты представителей или Сената будут приняты, и получили следующие результаты: 52% либо не согласились, либо категорически не согласились, а 36% были неуверенны, и только 2% согласились. [176]

По оценкам Центра налоговой политики , ВВП в 2027 году будет на 0,3% выше в соответствии с законопроектом Палаты представителей по сравнению с действующим законодательством, в то время как бюджетная модель Пенсильванского университета Пенн Уортон оценивает примерно 0,3–0,9% для законопроектов как Палаты представителей, так и Сената. Предполагаемый весьма ограниченный эффект обусловлен ожиданием более высоких процентных ставок и торгового дефицита. Эти оценки противоречат заявлениям администрации об увеличении на 10% к 2027 году (около 1% в год) и оценке сенатора Митча МакКоннелла об увеличении на 4,1%. [177]

Президент и главный исполнительный директор Федерального резервного банка Нью-Йорка Уильям К. Дадли заявил в январе 2018 года: «Хотя этот закон сократит федеральные доходы примерно на 1 процент ВВП как в 2018, так и в 2019 году, я ожидаю, что стимул для экономического роста будет меньшим. Самое главное, что большая часть снижения налогов достается корпоративному сектору и домохозяйствам с более высокими доходами, которые имеют относительно низкую предельную склонность к потреблению. Это говорит о том, что значительная часть сниженных налогов будет сэкономлена, а не потрачена». [178]

Администрация Трампа предсказала, что снижение налогов будет стимулировать корпоративные инвестиции в капитал и найм сотрудников. Через год после принятия решения о снижении налогов опрос корпоративных экономистов, проведенный Национальной ассоциацией экономики бизнеса, показал, что 84% сообщили, что их фирмы не изменили свои инвестиции или планы найма сотрудников из-за снижения налогов. [179] Позже в 2019 году Институт экономической политики проанализировал данные о бизнес-инвестициях Федерального бюро экономического анализа и пришел к выводу, что «если бы снижение корпоративных ставок TCJA сработало, мы бы увидели постоянный рост инвестиций. рост инвестиций замедляется». [180] Анализ, проведенный The New York Times в ноябре 2019 года, показал, что средние инвестиции в бизнес после снижения налогов были ниже, чем раньше, и что фирмы, получившие более крупные налоговые льготы, увеличили инвестиции меньше, чем фирмы, получившие меньшие налоговые льготы. Анализ также показал, что после снижения налогов компании увеличили дивиденды и выкуп акций почти в три раза больше, чем увеличили капитальные вложения. [181]

Руководители корпораций отметили, что повышение заработной платы и инвестиций не являются приоритетами, если у них появятся дополнительные средства из-за снижения налогов. В ходе опроса, проведенного Bank of America-Merrill Lynch среди 300 руководителей крупнейших корпораций США, был задан вопрос, что они будут делать со снижением корпоративного налога. Три самых популярных ответа заключались в том, что они будут погашать долги, проводить обратный выкуп акций и проводить слияния. Неофициальный опрос генеральных директоров, проведенный советником Трампа Гэри Коном, привел к аналогичному ответу: на его просьбу сделать это, если их компания будет инвестировать больше, было поднято мало рук. [184]

Бывший министр финансов кабинета Клинтона Ларри Саммерс назвал анализ налогового предложения, представленный администрацией Трампа, «...некоторой комбинацией нечестности, некомпетентности и абсурда». Саммерс написал, что «основное утверждение администрации Трампа о том, что снижение ставки корпоративного налога с 35 процентов до 20 процентов повысит заработную плату на 4000 долларов на одного работника», не получило рецензируемой поддержки и было «абсурдным на первый взгляд». [20]

20 декабря 2017 года, в день принятия Палатой представителей окончательного законопроекта, Wells Fargo, Fifth Third Bancorp и Western Alliance Bancorp объявили, что после подписания законопроекта они повысят минимальную заработную плату своих работников до 15 долларов в час. Ряд компаний объявили о бонусах для работников, в том числе AT&T, которая заявила, что выплатит бонус в размере 1000 долларов каждому из 200 000 своих сотрудников в результате законопроекта о сокращении налогов. Сенатор-демократ Чак Шумер заявил, что это исключение из правил и что AT&T ведет судебный процесс с правительством по поводу предстоящего слияния. Он заявил: «Есть причина, по которой так мало руководителей заявили, что налоговый законопроект приведет к увеличению количества рабочих мест, инвестиций и более высоким заработным платам - потому что на самом деле он приведет к обратному выкупу акций, корпоративным бонусам и дивидендам». [185]

Сразу после принятия Закона относительно небольшое количество корпораций (многие из них участвовали в слияниях, оспариваемых правительством или в трудностях регулирования) объявили о повышении заработной платы или бонусах сотрудникам, хотя неясно, сделали бы они это. то есть без снижения налогов (многие компании выплачивают повышения и бонусы в начале каждого года в ходе обычной деятельности, после того, как станут известны их доходы за предыдущий год и утверждены новые бюджеты). Около 18 компаний из S&P сделали это; когда компании выплачивали вознаграждения своим сотрудникам, это обычно составляло небольшой процент корпоративных сбережений от Закона. [186] Исследование, проведенное в январе 2018 года фирмой Willis Towers Watson, показало, что 80% компаний «вообще не рассматривают возможность повышения зарплаты». [187] В марте 2018 года агентство Bloomberg сообщило, что, согласно анализу 51 компании из списка S&P 500, около 60% экономии корпоративного налога досталось акционерам, а 15% — сотрудникам. [138] В июле 2018 года агентство Bloomberg сообщило, что реальная заработная плата фактически упала в первом квартале после вступления в силу налогового законопроекта. [188]

В целом, совокупный эффект изменения чистых федеральных доходов и расходов заключается в уменьшении дефицита (в первую очередь в результате сокращения расходов), распределяемого по налоговым единицам с более низкими доходами, и в увеличении дефицита (в первую очередь в результате снижения налогов), распределяемого по налоговым единицам с более высокими доходами. подразделения по уплате налога на прибыль.

Редакция New York Times объяснила налоговый законопроект одновременно следствием и причиной неравенства доходов и благосостояния : «Большинство американцев знают, что республиканский налоговый законопроект увеличит экономическое неравенство, предоставляя льготы корпорациям и богатым, одновременно отнимая льготы у бедных и богатых. Средний класс, возможно, не осознает, что растущее неравенство в первую очередь способствовало созданию законопроекта. По мере того, как все меньшая и меньшая группа людей захватывала все большую долю национального богатства, они тоже получали все большую долю. По сути, они стали королями; законопроект о налогах является естественным следствием их длительных усилий по подчинению американской политики своим интересам». Ставка корпоративного налога составляла 48% в 1970-х годах и составляет 21% согласно Закону. Максимальная индивидуальная ставка составляла 70% в 1970-х годах и составляет 37% согласно Закону. Несмотря на эти значительные сокращения, доходы рабочего класса стагнировали, и теперь рабочие платят большую долю дохода до уплаты налогов в виде налогов на заработную плату. [16]

Доля доходов, достающихся 1% самых богатых людей, удвоилась с 10% до 20% по сравнению с периодом до 1980 года, а доля богатства, принадлежащая 1% самых богатых, выросла примерно с 25% до 42%. [189] [190] Несмотря на обещание президента Трампа помочь тем, кто остался позади, законопроекты Палаты представителей и Сената усилят экономическое неравенство:

В 2027 году, если снижение налогов будет компенсироваться за счет сокращения расходов, которое будут равномерно распределять все семьи, доход после уплаты налогов будет на 3,0% выше для 0,1% богатейших слоев населения, на 1,5% выше для 10% богатейших слоев населения, -0,6% для среднего 40-го населения. % (от 30-го до 70-го процентиля) и -2,0% для нижних 50%. [193]

В ноябре 2017 года ОЭСР сообщила, что налоговое бремя в США в 2016 году было ниже, чем в среднем по стране ОЭСР, измеренное в процентах от ВВП:

Журналист Джастин Фокс написал в Bloomberg , что американцы могут чувствовать финансовое давление из-за расходов на здравоохранение и обучение в колледжах, которые намного выше, чем в других странах ОЭСР, измеряемых в процентах от ВВП, что нивелирует преимущества и без того более низкой налоговой структуры. [197]

Потенциальным последствием предлагаемой налоговой реформы, в частности снижения налогов на бизнес, является то, что (теоретически) США станут более привлекательным местом для иностранного капитала (инвестиционных денег). Этот приток иностранного капитала поможет профинансировать рост инвестиций корпораций, что является одной из заявленных целей законодательства. Однако большой приток иностранного капитала приведет к повышению цены доллара, что сделает экспорт США более дорогим и тем самым увеличит торговый дефицит . Пол Кругман подсчитал, что это может отрицательно повлиять на 2,5 миллиона рабочих мест в США. [175]

По данным The New York Times , «широкий круг экспертов сходится во мнении, что снижение налогов, вероятно, приведет к увеличению торгового дефицита» с другими странами, что противоречит заявленному приоритету Белого дома по сокращению торгового дефицита. [14] Однако экономисты широко отвергают тот факт, что сокращение торгового дефицита обязательно полезно для экономики США. [14]

Министры финансов пяти крупнейших европейских экономик ( Франции , Германии , Италии , Испании и Великобритании ) написали письмо министру финансов США Стиву Мнучину , выразив обеспокоенность тем , что налоговые реформы могут спровоцировать торговую войну , поскольку они нарушат мировую торговлю . Правила организации и искажают международную торговлю. [198] Аналогичные опасения высказал Китай . [199] В ответ на этот закон немецкие экономисты призвали правительство Германии провести налоговую реформу и дополнительные субсидии, чтобы предотвратить потерю рабочих мест и инвестиций в Соединенные Штаты . [196]

Фактчекеры, такие как FactCheck.Org, PolitiFact и фактчекер The Washington Post , обнаружили, что утверждения Трампа о том, что его экономическое предложение и налоговый план не принесут пользы таким богатым людям, как он сам, скорее всего, были ложными. [200] Анализ The New York Times показал, что если бы налоговый план Трампа действовал в 2005 году (единственный последний год, когда произошла утечка его налоговых деклараций), он бы сэкономил 11 миллионов долларов на налогах. [201] Анализ также показал, что Трамп сэкономит 4,4 миллиона долларов на своем возможном счете по налогу на наследство. [201] Эксперты говорят, что финансовая выгода от этого законопроекта для президента и его семьи является «практически беспрецедентной в американской политической истории». [202]

Ряд конгрессменов-республиканцев также получили личную выгоду от сквозного вычета. [203] [204] [205] В частности, уходящий в отставку сенатор от Теннесси Боб Коркер в течение некоторого времени был единственным сенатором-республиканцем, выступавшим против налогового плана. Коркер заявил, что не поддержит налоговый план, который приведет к увеличению дефицита. Однако после того, как сенатор от Аризоны Джон Маккейн , который не мог голосовать во время лечения от рака мозга, [204] одобрил законопроект, [206] Коркер изменил свой голос на «за» по окончательной версии законопроекта после того, как было подтверждено, что в него было включено положение о сквозном вычете, от которого он мог получить выгоду. [203] [204] Коркер отверг утверждение о том, что он обменял свой голос на положения, которые принесли ему пользу, и сказал, что он понятия не имел, что в законопроекте есть положения, от которых он может получить личную выгоду. [207]

По данным The New York Times , «экономисты и налоговые эксперты всего политического спектра предупреждают, что предлагаемая система будет способствовать уклонению от уплаты налогов. искусственно реструктурировать или менять категории в погоне за более низкими ставками». [208] По данным The Wall Street Journal , внесенные в законопроект изменения в «налогообложении бизнеса и физических лиц могут привести к новой эре реорганизации бизнеса и игры в налоговый кодекс с неизвестными последствиями для экономики и сбора федеральных доходов». [209]

Республиканцы первоначально оправдывали налоговую реформу попыткой упростить налоговый кодекс. Кевин Брэйди, председатель Бюджетного комитета Палаты представителей, и спикер Пол Райан заявили в ноябре 2017 года, что они настолько упростят налоговый кодекс, что 9 из 10 американцев смогут подавать свои налоги на открытке. [210] Президент Дональд Трамп заявил 13 декабря 2017 г., что люди смогут подавать налоговые декларации «на одном маленьком красивом листе бумаги». [210] Однако, когда окончательная версия налогового законодательства прошла через палату Конгресса, в законе сохранилось большинство лазеек и не было упрощено налоговый кодекс. [210] [211] Заявления лидеров Палаты представителей нанесли ущерб ценам на акции компаний, занимающихся подготовкой налоговых деклараций , но после опубликования фактического законопроекта цены на акции компаний, занимающихся подготовкой налоговых деклараций, резко выросли. [210]

Закон был принят Конгрессом без особых дебатов относительно всеобъемлющего реформаторского характера закона. [212] [213] Законопроект Палаты представителей на 400 страницах был принят через две недели после того, как закон был впервые опубликован, «без единого слушания». [214] В Сенате окончательная версия законопроекта не прошла публичных слушаний, «была в основном разработана за закрытыми дверями и опубликована незадолго до окончательного голосования». [215] Республиканцы переписали основные части налогового законопроекта всего за несколько часов до голосования, внеся серьезные изменения, чтобы завоевать голоса нескольких противников-республиканцев. [216] Многие изменения, внесенные в последнюю минуту, были внесены в предыдущие проекты законопроекта от руки. [215] [213] Изменения появились «сначала в лоббистских магазинах на К-стрит , которые отправили копии некоторым демократам в Сенате, которым пришлось разместить их в социальных сетях в знак протеста против того, что их попросили проголосовать в течение нескольких часов по огромный счет, который еще не был передан им напрямую». [213]

Поспешное одобрение закона вызвало протест со стороны демократов. [213] [215] [216] [217] Лидер меньшинства в Сенате Чарльз Шумер (демократ от Нью-Йорка) предложил дать сенаторам больше времени на чтение закона, но это предложение провалилось после того, как все республиканцы проголосовали против. [217] Просьбы подождать, пока новый сенатор -демократ от Алабамы Дуг Джонс сможет проголосовать по законопроекту, также были отклонены. Некоторые комментаторы также раскритиковали этот процесс. Редакционная коллегия New York Times написала, что решение Сената быстро одобрить законопроект «не является способом, которым законодатели должны принимать огромные законодательные акты», и сравнила этот законопроект с налоговым законопроектом 1986 года , в котором «Конгресс и администрация Рейгана сотрудничали друг с другом». партийной линии, подготовил множество проектов, провел множество слушаний и достиг бесчисленных компромиссов». [218] Колумнист Bloomberg Эл Хант назвал этот закон «небрежным продуктом, принятым с минимальной прозрачностью», который «так быстро был принят в результате короткого законотворческого процесса», в котором многие члены Конгресса, проголосовавшие за законопроект, не сделали этого. полностью понять, что они сделали. [219]

Пункт, устанавливающий краткое название законопроекта, был исключен после того, как сенатор Берни Сандерс (демократ от штата Вермонт) подал парламентарию Сената возражение в отношении правила Берда , заявив, что этот раздел является посторонним. [3] [220] В результате название «Закон о сокращении налогов и создании рабочих мест», хотя и широко используется, не содержится в законопроекте, который официально упоминается по его длинному названию или как Публичный закон 115-97.

Представители Федеральной резервной системы ранее в 2017 году указали, что агрессивное снижение налогов может ускорить темпы уже запланированного повышения процентных ставок. Более высокие процентные ставки делают заимствования более дорогими, замедляя экономический рост (ВВП) при прочих равных условиях. ФРС также повышает процентные ставки, чтобы компенсировать риск инфляции в растущей экономике, близкой к полной занятости. Однако, поскольку налоговый план стал более ясным, а его влияние на экономику было сочтено относительно незначительным, ФРС указала, что план по постепенному повышению процентных ставок до трех раз в 2018 году не будет изменен. [221] [222]

Хотя среди ученых-экономистов не было четкого консенсуса относительно того, принесет ли налоговый план пользу экономике в той степени, которую предсказывала администрация Трампа , был консенсус, что он приведет к увеличению государственного дефицита и экономического неравенства . [223] [224] [225]

В опросе, проведенном Инициативой Чикагского университета по глобальным рынкам, 37 из 38 опрошенных экономистов заявили, что, по их мнению, закон приведет к быстрому увеличению государственного долга . Один из несогласных экономистов позже изменил свое мнение. [226] И наоборот, только один экономист ( Дэррел Даффи из Стэнфорда ) из 38 согласился с утверждением: или политика расходов — через десять лет ВВП США будет значительно выше, чем при существующем статус-кво». [227]

Против этого законодательства высказались четыре лауреата Нобелевской премии по экономике : Джозеф Стиглиц , [228] Пол Кругман , [21] [229] Ричард Талер , [230] и Ангус Дитон . [231]

Экономист из Принстона Алан Блиндер , который занимал пост вице-председателя Федеральной резервной системы с 1994 по 1996 год, в статье, опубликованной в The Wall Street Journal , утверждал , что «почти всё было не так» в снижении налогов Трампом и что «оно взорвало экономику». большая дыра в дефиците федерального бюджета ». [232]

Группа из 137 экономистов подписала открытое письмо, в котором выразила поддержку законопроекту; письмо рекламировалось президентом Трампом, спикером палаты представителей Полом Райаном и финансовым комитетом Сената как поддержка законодательства среди экономистов; [233] Письмо подверглось критике со стороны леволиберальных изданий, которые ссылались на независимые исследования, противоречащие некоторым его утверждениям, и утверждали, что в нем есть несуществующие подписанты. [234] Группа из девяти экономистов (в основном из администраций Рейгана и Буша ) написала письмо, в котором оценила 3-процентный рост за счет снижения ставки корпоративного налога в течение десятилетия; письмо было оспорено экономистами из Гарварда Ларри Саммерсом и Джейсоном Фурманом (оба работали в администрации Обамы ), и девять экономистов, похоже, отказались от своих первоначальных утверждений. [235]

По данным The Guardian , тринадцать профессоров налогового права со всего США в 68-страничном исследовании назвали процесс принятия закона «поспешным и секретным», что привело «к появлению глубоко ошибочного законодательства». [236] [237]

В ноябре 2017 года сенатор Линдси Грэм (республиканец) заявил, что «финансовые взносы прекратятся» поступать в Республиканскую партию , если налоговая реформа не будет проведена. [238] Это перекликается с комментариями члена палаты представителей Криса Коллинза (республиканец от Нью-Йорка), который сказал: «Мои доноры в основном говорят: «Сделай это или никогда больше мне не звони». [239]

Некоторые положения первоначально предлагались для включения в законопроект, но были исключены до окончательного принятия.

Законопроект, принятый Палатой представителей, подвергся критике за его существенное негативное воздействие на аспирантов. Аспиранты частных университетов могли бы увидеть, что их эффективная налоговая ставка превысит 41,9%, что выше, чем обычно платят даже самые богатые американцы. [240] Изменение произошло из-за положения в законопроекте, которое отменяло бы вычет за квалифицированное обучение и связанные с ним расходы, а это означает, что отказ аспирантов от обучения будет рассматриваться как налогооблагаемый доход. Учитывая, что их стипендии значительно меньше суммы отказа от платы за обучение, это обычно приводит к увеличению налогов на 30–60% для государственных университетов и на сотни процентов для частных. [241] [242] Сенатская версия законопроекта не содержала этих положений. [243]

Невыгодное обращение с аспирантами в законопроекте Палаты представителей подверглось критике из-за его прогнозируемого негативного воздействия на подготовку американских ученых. [243] Влияние законопроекта на науку и инновации в США подверглось критике со стороны почетного профессора Стэнфорда Бертона Рихтера , лауреата Нобелевской премии по физике и Национальной медали науки , который раскритиковал негативное влияние законопроекта на американцев, претендующих на ученые степени, и написал, что Влияние снижения налогов на бюджет приведет к резкому сокращению федерального финансирования научных исследований. [244]

Окончательная версия закона отразила формулировку Сената в этой области, сохранив предусмотренное предыдущим законом освобождение от налогов для освобождения от платы за обучение. [245]

В соответствии с Законом о обязательных выплатах по мере использования от 2010 года (PAYGO), законы, которые увеличивают федеральный дефицит, будут вызывать автоматическое сокращение расходов, если Конгресс не проголосует за их отмену. Поскольку закон увеличивает дефицит на 1,5 триллиона долларов, автоматические сокращения на 150 миллиардов долларов в год в течение десяти лет будут применяться, включая ежегодное сокращение Medicare на 25 миллиардов долларов. Поскольку отказ от PAYGO не допускается в законопроекте о примирении, для него требуется отдельный закон, который требует 60 голосов в Сенате, чтобы положить конец пиратству. [246] [247] Если бы Конгресс не принял отказ, это был бы первый случай установленного законом секвестра PAYGO. [248] Однако отказ от PAYGO был включен в резолюцию, принятую Конгрессом 22 декабря и подписанную президентом Трампом. [249] [250]

Анализ, проведенный FiveThirtyEight в ноябре 2017 года, показал, что рассматриваемый налоговый закон является наименее популярным крупным налоговым законопроектом за последние 36 лет, включая повышение налогов в 1990 и 1993 годах. [251] Помимо 12 февраля 2018 года, данные опросов RealClearPolitics указал, что по крайней мере большинству американцев закон не нравился с октября 2017 года по декабрь 2018 года. [252]

Республиканцы Палаты представителей написали последующие законопроекты, которые продлят индивидуальные налоговые льготы после их текущего срока действия, упростят правила для индивидуальных пенсионных счетов и добавят новые налоговые вычеты для малого бизнеса. [286]

Последующие законопроекты были написаны в виде трех отдельных законопроектов: Закон о снижении налогов на семью и малый бизнес 2018 года (HR 6760), Закон о семейных сбережениях (HR 6757) и Закон об американских инновациях 2018 года (HR 6756). [287]

27 сентября Палата представителей приняла Закон о семейных сбережениях 240 голосами против 177, а затем приняла Закон об американских инновациях 260 голосами против 156. [288] [289] [290]

28 сентября Палата представителей 220 голосами против 191 приняла Закон о снижении налогов на семью и малый бизнес. [290] [291] Несколько республиканцев в Палате представителей проголосовали против законопроекта о том, чтобы сделать постоянным годовой лимит в размере 10 000 долларов США на федеральные налоговые вычеты по налогам штата и местным налогам, поскольку они представляют штаты, жители которых склонны платить более высокие налоги штата и местные налоги. [290]

Закон «Build Back Better Act» в версии, принятой Палатой представителей в ноябре 2021 года (которая должна быть согласована с Сенатом), [292] отменяет или частично отменяет различные положения закона 2017 года, согласно резюме, представленному спикером Палаты представителей Нэнси Пелоси в ее речь утром перед отъездом. [293]

Обнуление индивидуального мандата посредством этого Закона привело к тому, что несколько штатов во главе с Техасом оспорили конституционность всего ACA на основании предыдущего решения Верховного суда по делу Национальная федерация независимого бизнеса против Себелиуса (2012 г.), которое оправдало индивидуальный мандат. как допустимый налог. В декабре 2018 года судья Рид О'Коннор из Окружного суда Северного Техаса вынес свое заключение, согласившись со штатами, о том, что без индивидуального мандата вся ACA не имеет юридической силы. Калифорния и ряд других штатов подали апелляцию по делу в Пятый окружной суд . Пятый округ частично подтвердил мнение О'Коннора о неконституционности ACA без индивидуального мандата в декабре 2019 года. Дело было передано в Верховный суд для рассмотрения как Калифорния против Техаса в течение срока полномочий суда в 2020–21 годах; В решении 7–2, вынесенном 17 июня 2021 года, Суд постановил, что Техас и другие штаты, которые первоначально оспаривали индивидуальный мандат, не имели правосудия, поскольку они не доказали прошлые или будущие убытки, связанные с этим положением. В остальном Верховный суд не вынес решения о конституционности индивидуального мандата в этом деле. [294] [295] [296]

{{cite journal}}: Требуется цитировать журнал |journal=( помощь ){{cite news}}: |first=имеет общее имя ( справка )CS1 maint: multiple names: authors list (link)