Европейский долговой кризис , часто также называемый кризисом еврозоны или европейским кризисом суверенного долга , был многолетним долговым кризисом , который имел место в Европейском союзе (ЕС) с 2009 года до середины-конца 2010-х годов. Несколько государств-членов еврозоны ( Греция , Португалия , Ирландия и Кипр ) не смогли погасить или рефинансировать свой государственный долг или спасти банки с чрезмерной задолженностью под своим национальным надзором без помощи других стран еврозоны, Европейского центрального банка (ЕЦБ) или Международного валютного фонда (МВФ).

Еврозона была вызвана внезапной остановкой притока иностранного капитала в страны, которые имели существенный дефицит текущего счета и зависели от иностранного кредитования. Кризис усугубился неспособностью государств прибегнуть к девальвации (снижению стоимости национальной валюты) из-за наличия евро в качестве общей валюты. [3] [4] Накопление долга в некоторых членах еврозоны было отчасти вызвано макроэкономическими различиями между государствами-членами еврозоны до принятия евро. Это также включало процесс заражения рынка долга. Европейский центральный банк принял процентную ставку, которая стимулировала инвесторов в северных членах еврозоны кредитовать Юг, в то время как Юг был стимулирован брать в долг, поскольку процентные ставки были очень низкими. Со временем это привело к накоплению дефицита на Юге, в первую очередь частными экономическими субъектами. [3] [4] Отсутствие координации фискальной политики среди государств-членов еврозоны способствовало несбалансированному движению капитала в еврозоне, [3] [4] в то время как отсутствие централизации или гармонизации финансового регулирования среди государств еврозоны, в сочетании с отсутствием надежных обязательств по предоставлению финансовой помощи банкам, стимулировало рискованные финансовые операции банков. [3] [4] Подробные причины кризиса различались от страны к стране. В нескольких странах частные долги, возникшие из-за пузыря недвижимости , были переведены в государственный долг в результате спасения банковской системы и реакции правительства на замедление экономики после пузыря. Европейские банки владеют значительным объемом государственного долга, поэтому опасения относительно платежеспособности банковских систем или государств усиливают негативное влияние. [5]

Начало кризиса пришлось на конец 2009 года, когда греческое правительство раскрыло, что дефицит его бюджета был намного выше, чем предполагалось ранее. [3] Греция обратилась за внешней помощью в начале 2010 года, получив пакет помощи ЕС-МВФ в мае 2010 года. [3] Европейские страны реализовали ряд мер финансовой поддержки, таких как Европейский фонд финансовой стабильности (EFSF) в начале 2010 года и Европейский механизм стабильности (ESM) в конце 2010 года. ЕЦБ также внес свой вклад в разрешение кризиса, снизив процентные ставки и предоставив дешевые кредиты на сумму более одного триллиона евро, чтобы поддержать денежные потоки между европейскими банками. 6 сентября 2012 года ЕЦБ успокоил финансовые рынки, объявив о бесплатной неограниченной поддержке всех стран еврозоны, участвующих в программе суверенной государственной помощи/профилактики от EFSF/ESM, посредством некоторых прямых денежных операций (OMT), снижающих доходность. [6] Ирландия и Португалия получили финансовую помощь от ЕС-МВФ в ноябре 2010 и мае 2011 года соответственно. [3] В марте 2012 года Греция получила вторую финансовую помощь. Оба Кипра получили пакеты финансовой помощи в июне 2012 года. [3]

Возврат к экономическому росту и улучшение структурного дефицита позволило Ирландии и Португалии выйти из своих программ спасения в июле 2014 года. Греции и Кипру удалось частично восстановить доступ к рынку в 2014 году. Испания официально никогда не получала программу спасения. Ее пакет спасения от ESM был предназначен для фонда рекапитализации банков и не включал финансовую поддержку самого правительства. Кризис имел значительные неблагоприятные экономические последствия и последствия для рынка труда, при этом уровень безработицы в Греции и Испании достиг 27% [7] и был обвинен в подавленном экономическом росте не только для всей еврозоны, но и для всего Европейского союза. Политика жесткой экономии, реализованная в результате кризиса, также привела к резкому росту уровня бедности и значительному увеличению неравенства доходов по всей Южной Европе. [8] Она оказала серьезное политическое влияние на правящие правительства в 10 из 19 стран еврозоны, способствуя смене власти в Греции, Ирландии, Франции, Италии, Португалии, Испании, Словении, Словакии, Бельгии и Нидерландах, а также за пределами еврозоны в Соединенном Королевстве. [9]

Кризис еврозоны стал результатом структурной проблемы еврозоны и сочетания сложных факторов. Существует консенсус относительно того, что корень кризиса еврозоны кроется в кризисе платежного баланса (внезапная остановка иностранного капитала в страны, которые зависели от иностранного кредитования), и что этот кризис усугубился тем фактом, что государства не могли прибегнуть к девальвации (снижению стоимости национальной валюты, чтобы сделать экспорт более конкурентоспособным на иностранных рынках). [3] [4] Другие важные факторы включают глобализацию финансов ; легкие кредитные условия в период 2002–2008 годов, которые поощряли высокорискованную практику кредитования и заимствования; [11] финансовый кризис 2007–2008 годов ; дисбалансы в международной торговле; пузыри на рынке недвижимости , которые с тех пор лопнули; Великая рецессия 2008–2012 годов; выбор фискальной политики, связанный с государственными доходами и расходами; и подходы, используемые государствами для спасения проблемных банковских отраслей и частных держателей облигаций, принимая на себя бремя частных долгов или социализируя убытки.

Макроэкономическое расхождение среди государств-членов еврозоны привело к несбалансированному движению капитала между государствами-членами. Несмотря на различные макроэкономические условия, Европейский центральный банк мог принять только одну процентную ставку, выбрав ту, которая означала, что реальные процентные ставки в Германии были высокими (по отношению к инфляции) и низкими в южных государствах-членах еврозоны. Это стимулировало инвесторов в Германии давать кредиты Югу, тогда как Юг был стимулирован брать в долг (поскольку процентные ставки были очень низкими). Со временем это привело к накоплению дефицита на Юге, в первую очередь частными экономическими субъектами. [3] [4]

Сравнительная политическая экономия объясняет фундаментальные корни европейского кризиса в разновидностях национальных институциональных структур стран-членов (север против юга), которые обусловили их асимметричные тенденции развития с течением времени и сделали союз восприимчивым к внешним шокам. Несовершенства в построении управления еврозоны для эффективного реагирования усугубили макроэкономическую дивергенцию. [12]

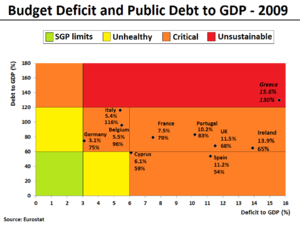

Государства-члены еврозоны могли бы смягчить дисбаланс в потоках капитала и накоплении долга на Юге путем координации национальной фискальной политики. Германия могла бы принять более экспансионистскую фискальную политику (для стимулирования внутреннего спроса и сокращения оттока капитала), а южные государства-члены еврозоны могли бы принять более ограничительную фискальную политику (для сокращения внутреннего спроса и сокращения заимствований у Севера). [3] [4] В соответствии с требованиями Маастрихтского договора 1992 года правительства обязались ограничить свои дефицитные расходы и уровни долга. Однако некоторые из подписавших сторон, включая Германию и Францию, не смогли уложиться в рамки Маастрихтских критериев и обратились к секьюритизации будущих государственных доходов для сокращения своих долгов и/или дефицита, обойдя передовую практику и проигнорировав международные стандарты. [13] Это позволило суверенам маскировать свои уровни дефицита и долга с помощью комбинации методов, включая непоследовательный учет, внебалансовые операции и использование сложных валютных и кредитных деривативных структур. [13] С конца 2009 года, после того как новоизбранное правительство Греции ПАСОК перестало скрывать свою истинную задолженность и бюджетный дефицит, в обществе появились опасения относительно суверенных дефолтов в некоторых европейских государствах , и государственный долг нескольких государств был понижен. Кризис впоследствии распространился на Ирландию и Португалию, вызвав при этом обеспокоенность по поводу Италии, Испании и европейской банковской системы, а также более фундаментальных дисбалансов в еврозоне. [14] Занижение данных было выявлено путем пересмотра прогноза бюджетного дефицита 2009 года с «6–8%» ВВП (не более 3% ВВП было правилом Маастрихтского договора ) до 12,7%, почти сразу после того, как ПАСОК победила на греческих национальных выборах в октябре 2009 года . Крупный пересмотр прогнозов дефицита бюджета в сторону повышения не ограничивался Грецией: например, в США прогноз дефицита бюджета на 2009 год был повышен с 407 млрд долларов, запланированных в бюджете на 2009 финансовый год, до 1,4 трлн долларов , в то время как в Великобритании окончательный прогноз оказался более чем в 4 раза выше первоначального. [15] [16] В Греции низкий («6–8%) прогноз сообщался до самого конца года (сентябрь 2009 года), что явно не соответствовало реальной ситуации.

Фрагментированное финансовое регулирование способствовало безответственному кредитованию в годы, предшествовавшие кризису. В еврозоне каждая страна имела свои собственные финансовые правила, которые позволяли финансовым учреждениям использовать пробелы в мониторинге и регулирующей ответственности, чтобы прибегать к кредитам, которые были высокодоходными, но очень рискованными. Гармонизация или централизация в финансовом регулировании могли бы облегчить проблему рискованных кредитов. Другим фактором, который стимулировал рискованные финансовые транзакции, было то, что национальные правительства не могли достоверно взять на себя обязательство не спасать финансовые учреждения, которые взяли рискованные кредиты, тем самым вызывая проблему морального риска . [3] [4] Еврозона может стимулировать чрезмерное заимствование через трагедию общин . [17]

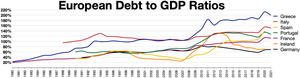

Европейский долговой кризис разразился вслед за Великой рецессией примерно в конце 2009 года и характеризовался средой чрезмерно высокого структурного дефицита правительства и ускоряющегося уровня задолженности. Когда в качестве негативного последствия Великой рецессии относительно хрупкий банковский сектор понес большие потери капитала, большинству государств Европы пришлось спасать несколько своих наиболее пострадавших банков с некоторыми поддерживающими кредитами рекапитализации из-за тесной связи между их выживанием и финансовой стабильностью экономики. По состоянию на январь 2009 года группа из 10 банков Центральной и Восточной Европы уже запросила спасение . [ 19] В то время Европейская комиссия опубликовала прогноз снижения экономического производства ЕС на 1,8% в 2009 году, что еще больше ухудшило перспективы банков. [19] [20] Многочисленные финансируемые государством рекапитализации банков были одной из причин резкого ухудшения соотношения долга к ВВП, которое испытали несколько европейских правительств вслед за Великой рецессией. Основными причинами четырех кризисов суверенного долга, разразившихся в Европе, как сообщается, стали: слабый фактический и потенциальный рост ; конкурентная слабость ; ликвидация банков и суверенов; большие уже существующие отношения долга к ВВП; и значительные запасы обязательств (государственного, частного и нечастного секторов). [21]

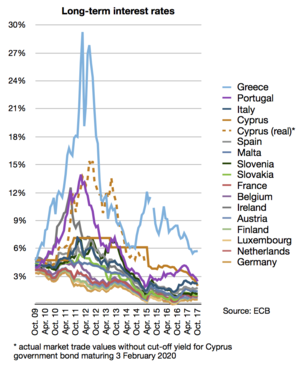

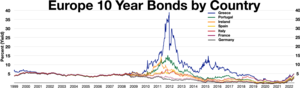

В первые несколько недель 2010 года вновь возникла тревога по поводу чрезмерного государственного долга, поскольку кредиторы требовали все более высоких процентных ставок от нескольких стран с более высоким уровнем задолженности, дефицита и дефицита текущего счета . Это, в свою очередь, затруднило для четырех из восемнадцати правительств еврозоны финансирование дальнейшего бюджетного дефицита и погашение или рефинансирование существующего государственного долга , особенно когда темпы экономического роста были низкими, и когда высокий процент долга находился в руках иностранных кредиторов, как в случае Греции и Португалии.

Государства, которые пострадали от кризиса, столкнулись с резким ростом процентных спредов по государственным облигациям из-за опасений инвесторов относительно их будущей устойчивости долга. Четыре государства еврозоны пришлось спасать с помощью программ суверенной финансовой помощи, которые были предоставлены совместно Международным валютным фондом и Европейской комиссией , с дополнительной поддержкой на техническом уровне со стороны Европейского центрального банка . Вместе эти три международные организации, представляющие кредиторов финансовой помощи, получили прозвище « Тройка ».

Чтобы бороться с кризисом, некоторые правительства сосредоточились на повышении налогов и снижении расходов, что способствовало социальным волнениям и значительным дебатам среди экономистов, многие из которых выступают за больший дефицит, когда экономика испытывает трудности. Особенно в странах, где бюджетный дефицит и суверенные долги резко возросли, возник кризис доверия с расширением спредов доходности облигаций и страхования рисков по CDS между этими странами и другими государствами-членами ЕС , прежде всего Германией. [22] К концу 2011 года Германия, по оценкам, заработала более 9 миллиардов евро на кризисе, поскольку инвесторы устремились в более безопасные, но близкие к нулевой процентной ставке немецкие федеральные государственные облигации ( bunds ). [23] К июлю 2012 года также Нидерланды, Австрия и Финляндия получили выгоду от нулевых или отрицательных процентных ставок. Рассматривая краткосрочные государственные облигации со сроком погашения менее одного года, в список бенефициаров также входят Бельгия и Франция. [24] В то время как Швейцария (и Дания) [24] в равной степени выиграли от более низких процентных ставок, кризис также нанес ущерб ее экспортному сектору из-за существенного притока иностранного капитала и вызванного этим роста швейцарского франка . В сентябре 2011 года Швейцарский национальный банк удивил валютных трейдеров, пообещав, что «он больше не будет терпеть обменный курс евро-франк ниже минимального уровня в 1,20 франка», что фактически ослабило швейцарский франк. Это самая крупная швейцарская интервенция с 1978 года. [25]

Несмотря на то, что государственный долг существенно вырос лишь в нескольких странах еврозоны, а три наиболее пострадавшие страны Греция, Ирландия и Португалия в совокупности составили лишь 6% валового внутреннего продукта (ВВП) еврозоны, [26] это стало воспринимаемой проблемой для всей зоны в целом, [27] что привело к опасениям по поводу дальнейшего распространения этого кризиса на другие европейские страны и возможного распада еврозоны. В общей сложности долговой кризис вынудил пять из 17 стран еврозоны обратиться за помощью к другим странам к концу 2012 года.

В середине 2012 года, благодаря успешной фискальной консолидации и внедрению структурных реформ в странах, находящихся в зоне наибольшего риска, а также различным мерам политики, принятым лидерами ЕС и ЕЦБ (см. ниже), финансовая стабильность в еврозоне значительно улучшилась, а процентные ставки неуклонно снижались. Это также значительно уменьшило риск заражения для других стран еврозоны. По состоянию на октябрь 2012 года [update]только 3 из 17 стран еврозоны, а именно Греция, Португалия и Кипр, все еще боролись с долгосрочными процентными ставками выше 6%. [28] К началу января 2013 года успешные аукционы суверенного долга по всей еврозоне, но, что наиболее важно, в Ирландии, Испании и Португалии, продемонстрировали уверенность инвесторов в поддержке ЕЦБ. [29] В ноябре 2013 года ЕЦБ снизил свою банковскую ставку до всего лишь 0,25%, чтобы помочь восстановлению в еврозоне. [30] По состоянию на май 2014 года только две страны (Греция и Кипр) все еще нуждались в помощи третьих сторон. [31]

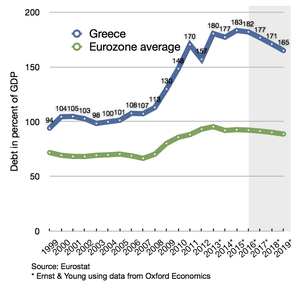

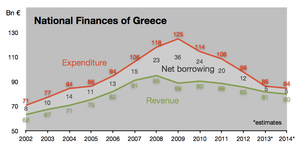

Экономика Греции процветала большую часть 20-го века, с высокими темпами роста и низким государственным долгом. [32] К 2007 году (т. е. до финансового кризиса 2007–2008 годов ) она все еще была одной из самых быстрорастущих в еврозоне, с государственным долгом к ВВП, который не превышал 104%, [32] но это было связано с большим структурным дефицитом . [33] Поскольку мировая экономика была затронута финансовым кризисом 2007–2008 годов , Греция пострадала особенно сильно, потому что ее основные отрасли — судоходство и туризм — были особенно чувствительны к изменениям в деловом цикле. Правительство тратило большие средства, чтобы поддерживать функционирование экономики, и долг страны соответственно увеличивался.

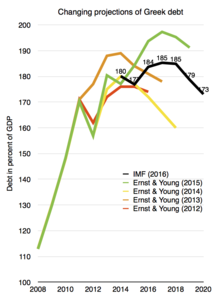

Греческий кризис был спровоцирован потрясениями Великой рецессии , которая привела к тому, что бюджетный дефицит нескольких западных стран достиг или превысил 10% ВВП. [32] В случае Греции высокий бюджетный дефицит (который после нескольких корректировок достиг 10,2% и 15,1% ВВП в 2008 и 2009 годах соответственно [34] ) сочетался с высоким соотношением государственного долга к ВВП (которое до этого было относительно стабильным в течение нескольких лет, чуть выше 100% ВВП, как рассчитано после всех корректировок). [32] Таким образом, страна, по-видимому, потеряла контроль над соотношением своего государственного долга к ВВП, которое уже достигло 127% ВВП в 2009 году. [35] Напротив, Италия смогла (несмотря на кризис) сохранить свой бюджетный дефицит 2009 года на уровне 5,1% ВВП, [34] что было критически важно, учитывая, что у нее было соотношение государственного долга к ВВП, сопоставимое с Грецией. [35] Кроме того, будучи членом еврозоны, Греция по сути не имела автономной гибкости денежно-кредитной политики . [ необходима цитата ]

Наконец, имел место эффект противоречий по поводу греческой статистики (из-за вышеупомянутых радикальных пересмотров бюджетного дефицита, которые привели к увеличению расчетной стоимости греческого государственного долга примерно на 10% , соотношение государственного долга к ВВП составляло около 100% до 2007 года), в то время как были споры о возможном эффекте сообщений в СМИ. В результате Греция была «наказана» рынками, которые повысили ставки заимствований, сделав невозможным для страны финансирование своего долга с начала 2010 года.

Несмотря на резкий пересмотр прогноза бюджетного дефицита на 2009 год в октябре 2009 года, ставки по греческим займам изначально росли довольно медленно. К апрелю 2010 года стало очевидно, что страна становится неспособной занимать на рынках; 23 апреля 2010 года греческое правительство запросило первоначальный заем в размере 45 миллиардов евро у ЕС и Международного валютного фонда (МВФ) для покрытия своих финансовых потребностей на оставшуюся часть 2010 года. [36] Несколько дней спустя Standard & Poor's снизило рейтинг суверенного долга Греции до BB+ или « мусорного » статуса на фоне опасений дефолта , [37] в этом случае инвесторы могли потерять 30–50% своих денег. [37] Фондовые рынки по всему миру и евро упали в ответ на понижение рейтинга. [38]

1 мая 2010 года греческое правительство объявило о серии мер жесткой экономии ( третий пакет мер жесткой экономии за несколько месяцев) [39] для получения трехлетнего кредита в размере 110 миллиардов евро ( Первая программа экономической корректировки ). [40] Это было встречено с большим гневом некоторыми греками, что привело к массовым протестам , беспорядкам и социальным волнениям по всей Греции. [41] Тройка , трехсторонний комитет , сформированный Европейской комиссией , Европейским центральным банком и Международным валютным фондом (ЕК, ЕЦБ и МВФ), предложила Греции второй кредит на спасение в размере 130 миллиардов евро в октябре 2011 года ( Вторая программа экономической корректировки ), но с условием его активации при реализации дальнейших мер жесткой экономии и соглашения о реструктуризации долга. [42] Удивительно, но премьер-министр Греции Георгиос Папандреу первым ответил на этот призыв, объявив о проведении референдума в декабре 2011 года по новому плану спасения, [43] [44] но был вынужден отступить из-за сильного давления со стороны партнеров по ЕС, которые угрожали задержать просроченный платеж по кредиту в размере 6 миллиардов евро , который был нужен Греции к середине декабря. [43] [45] 10 ноября 2011 года Папандреу ушел в отставку после соглашения с партией «Новая демократия» и « Народным православным собранием» о назначении технократа, не являющегося депутатом парламента, Лукаса Пападемоса новым премьер-министром временного правительства национального союза , с обязанностью реализовать необходимые меры жесткой экономии, чтобы проложить путь для второго кредита спасения. [46] [47]

Все принятые меры жесткой экономии помогли Греции сократить свой первичный дефицит — т. е. фискальный дефицит до выплаты процентов — с 24,7 млрд евро (10,6% ВВП) в 2009 году до всего лишь 5,2 млрд евро (2,4% ВВП) в 2011 году [48] [49], но в качестве побочного эффекта они также способствовали ухудшению греческой рецессии, которая началась в октябре 2008 года и только усугубилась в 2010 и 2011 годах [50]. Греческий ВВП пережил самое сильное падение в 2011 году, составив -6,9% [51], в год, когда сезонно скорректированное промышленное производство оказалось на 28,4% ниже, чем в 2005 году [52] [53] , а 111 000 греческих компаний обанкротились (на 27% больше, чем в 2010 году). [54] [55] В результате греки потеряли около 40% своей покупательной способности с начала кризиса, [56] они тратят на 40% меньше на товары и услуги, [57] а сезонно скорректированный уровень безработицы вырос с 7,5% в сентябре 2008 года до рекордно высокого уровня в 27,9% в июне 2013 года, [58] в то время как уровень безработицы среди молодежи вырос с 22,0% до 62%. [59] [60] Уровень безработицы среди молодежи достиг 16,1% в 2012 году. [61] [62] [63]

В целом доля населения, живущего «под угрозой бедности или социальной изоляции», не увеличилась заметно в течение первых двух лет кризиса. Показатель составил 27,6% в 2009 году и 27,7% в 2010 году (лишь немного хуже среднего показателя по ЕС-27 в 23,4%), [64] но в 2011 году этот показатель, по оценкам, резко вырос выше 33%. [65] В феврале 2012 года официальный представитель МВФ, ведший переговоры по мерам жесткой экономии в Греции, признал, что чрезмерное сокращение расходов наносит ущерб Греции. [48] МВФ предсказал, что экономика Греции сократится на 5,5% к 2014 году. Жесткие меры жесткой экономии привели к фактическому сокращению после шести лет рецессии на 17%. [66]

Некоторые экономические эксперты утверждают, что наилучшим вариантом для Греции и остальных стран ЕС было бы организовать «упорядоченный дефолт », что позволило бы Афинам одновременно выйти из еврозоны и вновь ввести свою национальную валюту драхму по сниженному курсу. [67] [68] Если бы Греция вышла из еврозоны, экономические и политические последствия были бы разрушительными. По данным японской финансовой компании Nomura, выход привел бы к 60%-ной девальвации новой драхмы. Аналитики французского банка BNP Paribas добавили, что последствия выхода Греции сотрут 20% ВВП Греции, увеличат соотношение долга Греции к ВВП более чем на 200% и вызовут резкий рост инфляции до 40–50%. [69] Также UBS предупредил о гиперинфляции , банковском набеге и даже « военных переворотах и возможной гражданской войне, которые могут поразить выходящую страну». [70] [71] Национальные центральные банки еврозоны (НЦБ) могут потерять до €100 млрд в долговых требованиях к греческому национальному банку через систему TARGET2 ЕЦБ . Только Deutsche Bundesbank , возможно, придется списать €27 млрд. [72]

Чтобы этого не произошло, Тройка (ЕК, МВФ и ЕЦБ) в конце концов согласилась в феврале 2012 года предоставить второй пакет финансовой помощи на сумму 130 млрд евро [73] , при условии реализации еще одного пакета мер жесткой экономии, который сократит расходы Греции на 3,3 млрд евро в 2012 году и еще на 10 млрд евро в 2013 и 2014 годах [49].

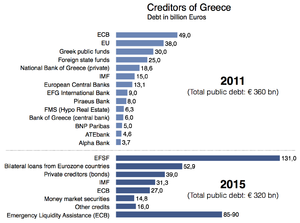

Затем, в марте 2012 года, греческое правительство наконец-то объявило дефолт по части своего долга - поскольку был принят новый закон правительством, согласно которому частные держатели греческих государственных облигаций (банки, страховщики и инвестиционные фонды) должны были "добровольно" принять своп облигаций с номинальным списанием 53,5%, частично в краткосрочные облигации EFSF, частично в новые греческие облигации с более низкими процентными ставками и продленным до 11-30 лет сроком погашения (независимо от предыдущего срока погашения). [74] Это считалось "кредитным событием", и держателям кредитных дефолтных свопов были выплачены соответствующие суммы. [75] Это была крупнейшая в мире сделка по реструктуризации долга , когда-либо заключенная, затронувшая около 206 миллиардов евро греческих государственных облигаций. [76] Списание долга составило 107 млрд евро и привело к временному снижению уровня греческого долга с примерно 350 млрд евро до 240 млрд евро в марте 2012 года (впоследствии он снова вырос из-за возникших в результате этого потребностей в рекапитализации банков), с улучшением прогнозов относительно долговой нагрузки. [77] [78] [79] [80] В декабре 2012 года греческое правительство выкупило свои облигации на сумму 21 млрд евро (27 млрд долларов США) за 33 цента за евро. [81]

Критики, такие как директор Греческой обсерватории LSE [82], утверждают, что миллиарды евро налогоплательщиков спасают не Грецию, а финансовые институты. [83] Из всех €252 млрд., выделенных на спасение в период с 2010 по 2015 год, только 10% пошли на финансирование продолжающихся государственных дефицитных расходов на счетах правительства Греции. Большая часть оставшейся суммы пошла прямо на рефинансирование старого запаса греческого государственного долга (возникающего в основном из-за высокого дефицита общего правительства в предыдущие годы), который в основном принадлежал частным банкам и хедж-фондам к концу 2009 года. [84] По данным LSE, «более 80% пакета спасения» пойдет на рефинансирование дорогостоящего старого наступающего долга правительства Греции перед частными кредиторами (в основном частными банками за пределами Греции), заменяя его новым долгом перед государственными кредиторами на более выгодных условиях, то есть выплачивая их частным кредиторам новый долг, выпущенный новой группой государственных кредиторов, известной как «Тройка». [85]

Перемещение обязательств от европейских банков к европейским налогоплательщикам было ошеломляющим. Одно исследование показало, что государственный долг Греции перед иностранными правительствами, включая долг по кредитному механизму ЕС/МВФ и долг через Евросистему, увеличился с €47,8 млрд до €180,5 млрд (+132,7 млрд) в период с января 2010 года по сентябрь 2011 года, [86] в то время как совокупный объем задолженности иностранных банков перед (государственными и частными) греческими организациями сократился с более чем €200 млрд в 2009 году до примерно €80 млрд (−€120 млрд) к середине февраля 2012 года. [87] По состоянию на 2015 год [update]78% греческого долга приходилось на учреждения государственного сектора, в первую очередь ЕС. [84] Согласно исследованию Европейской школы менеджмента и технологий, только €9,7 млрд или менее 5% от первых двух программ финансовой помощи пошли в греческий бюджет, в то время как большая часть денег ушла во французские и немецкие банки [88] (В июне 2010 года иностранные требования Франции и Германии по отношению к Греции составляли $57 млрд и $31 млрд соответственно. Немецкие банки владели $60 млрд греческого, португальского, ирландского и испанского государственного долга и $151 млрд банковского долга этих стран). [89]

Согласно просочившемуся документу, датированному маем 2010 года, МВФ был полностью осведомлен о том, что программа спасения Греции была направлена на спасение частных европейских банков – в основном из Франции и Германии. Ряд членов Исполнительного совета МВФ из Индии, Бразилии, Аргентины, России и Швейцарии раскритиковали это во внутреннем меморандуме, указав, что греческий долг будет неустойчивым. Однако их французские, немецкие и голландские коллеги отказались сократить греческий долг или заставить (их) частные банки платить. [90] [91]

В середине мая 2012 года кризис и невозможность сформировать новое правительство после выборов, а также возможная победа антиэкономической оси привели к новым предположениям о том, что Греции вскоре придется покинуть еврозону . [92] [93] [94] Это явление стало известно как «Grexit» и начало определять поведение международного рынка. [95] [96] [97] Небольшая победа правоцентристов на выборах 17 июня дала надежду на то, что Греция выполнит свои обязательства и останется в еврозоне.

Из-за задержки графика реформ и усугубления экономической рецессии новое правительство немедленно запросило у Тройки продленный срок с 2015 по 2017 год, прежде чем от него потребуют восстановить бюджет до самофинансируемой ситуации; что по сути было равносильно запросу третьего пакета помощи на 2015–2016 годы на сумму 32,6 млрд евро дополнительных кредитов. [98] [99] 11 ноября 2012 года, столкнувшись с дефолтом к концу ноября, греческий парламент принял новый пакет мер жесткой экономии на сумму 18,8 млрд евро, [100] включая «реформу рынка труда» и «среднесрочный фискальный план на 2013–2016 годы». [101] [102] Взамен Еврогруппа на следующий день согласилась снизить процентные ставки и продлить сроки погашения долга, а также предоставить Греции дополнительные средства в размере около 10 млрд евро на программу выкупа долга. Последнее позволило Греции погасить около половины из €62 млрд долга, который Афины должны частным кредиторам, тем самым сократив примерно €20 млрд долга. Это должно снизить соотношение долга к ВВП Греции до 124% к 2020 году и значительно ниже 110% два года спустя. [103] Без соглашения соотношение долга к ВВП выросло бы до 188% в 2013 году . [104]

В специальном отчете Financial Times о будущем Европейского Союза утверждается, что либерализация рынков труда позволила Греции сократить разрыв в конкурентоспособности затрат с другими странами южной еврозоны примерно на 50% за последние два года. [105] Это было достигнуто в первую очередь за счет сокращения заработной платы, хотя бизнес отреагировал положительно. [105] Открытие рынков товаров и услуг оказывается сложным, поскольку заинтересованные группы замедляют реформы. [105] Самая большая проблема для Греции — это перестройка налогового администрирования, поскольку значительная часть ежегодно начисляемых налогов не выплачивается. [105] Пол Томсен, представитель МВФ, возглавляющий миссию по спасению в Греции, заявил, что «в структурном отношении Греция уже более чем на полпути». [105]

В июне 2013 года поставщик индекса акций MSCI переклассифицировал Грецию как развивающийся рынок, сославшись на несоответствие нескольким критериям доступности рынка. [106]

Оба последних аудиторских отчета по программе финансовой помощи, выпущенные независимо Европейской комиссией и МВФ в июне 2014 года, показали, что даже после перевода запланированных средств финансовой помощи и полной реализации согласованного пакета мер по корректировке в 2012 году, существовал новый прогнозируемый дефицит финансирования в размере: €5,6 млрд в 2014 году, €12,3 млрд в 2015 году и €0 млрд в 2016 году . Новые прогнозируемые дефициты финансирования необходимо будет либо покрыть за счет дополнительных кредитов правительства на рынках частного капитала, либо компенсировать дополнительными фискальными улучшениями за счет сокращения расходов, повышения доходов или увеличения объема приватизации. [107] [108] Благодаря улучшению перспектив греческой экономики, с возвращением структурного профицита правительства в 2012 году, возвращением реального роста ВВП в 2014 году и снижением уровня безработицы в 2015 году, [109] греческое правительство смогло вернуться на рынок облигаций в течение 2014 года с целью полного финансирования своих новых дополнительных пробелов в финансировании с помощью дополнительного частного капитала. Всего было получено €6,1 млрд от продажи трехлетних и пятилетних облигаций в 2014 году, и греческое правительство теперь планирует покрыть свой прогнозируемый пробел в финансировании на 2015 год за счет дополнительных продаж семилетних и десятилетних облигаций в 2015 году. [110]

Последний пересчет сезонно скорректированных квартальных показателей ВВП для греческой экономики показал, что она пережила три отчетливые рецессии в период потрясений финансового кризиса 2007–2008 годов : [111]

Греция пережила положительный экономический рост в каждом из трех первых кварталов 2014 года. [111] Возврат экономического роста, наряду с существующим в настоящее время базовым структурным профицитом бюджета общего правительства, создает основу для того, чтобы соотношение долга к ВВП начало существенно снижаться в ближайшие годы, [112] что поможет гарантировать, что Греция будет названа «устойчивой по уровню задолженности» и полностью восстановит полный доступ к рынкам частного кредитования в 2015 году. [a] Хотя официально прогнозируется, что греческий государственный долговой кризис закончится в 2015 году, многие из его негативных последствий (например, высокий уровень безработицы) по-прежнему будут ощущаться в течение многих последующих лет. [112]

Во второй половине 2014 года греческое правительство снова вело переговоры с Тройкой. На этот раз переговоры велись о том, как выполнить требования программы, обеспечить активацию выплаты последнего запланированного транша помощи еврозоне в декабре 2014 года и о возможном обновлении оставшейся программы помощи на 2015–2016 годы. При расчете влияния фискального бюджета 2015 года, представленного греческим правительством, возникли разногласия: расчеты греческого правительства показали, что оно полностью выполнило цели своего согласованного «Среднесрочного фискального плана 2013–2016 годов» , в то время как расчеты Тройки были менее оптимистичными и вернули непокрытый дефицит финансирования в размере 2,5 млрд евро (который должен был быть покрыт дополнительными мерами жесткой экономии). Поскольку греческое правительство настаивало на том, что его расчеты были более точными, чем представленные Тройкой, 21 ноября они представили неизмененный законопроект о фискальном бюджете, который должен был быть вынесен на голосование парламентом 7 декабря. Еврогруппа должна была встретиться и обсудить обновленный обзор программы спасения Греции 8 декабря (будет опубликован в тот же день), а также возможные корректировки оставшейся программы на 2015–2016 годы. В прессе ходили слухи, что греческое правительство предложило немедленно прекратить ранее согласованную и продолжающуюся программу спасения МВФ на 2015–2016 годы, заменив ее переводом неиспользованных средств рекапитализации банков в размере 11 млрд евро, которые в настоящее время хранятся в качестве резерва Греческим фондом финансовой стабильности (HFSF), а также созданием новой предупредительной кредитной линии с расширенными условиями (ECCL), выпущенной Европейским механизмом стабильности . Инструмент ECCL часто используется в качестве последующей меры предосторожности, когда государство выходит из своей программы суверенной помощи, при этом переводы происходят только в случае возникновения неблагоприятных финансовых/экономических обстоятельств, но с положительным эффектом, поскольку он помогает успокоить финансовые рынки, поскольку наличие этого дополнительного механизма гарантий резервного копирования делает среду более безопасной для инвесторов. [115]

Положительный экономический прогноз для Греции, основанный на возвращении сезонно скорректированного реального роста ВВП за первые три квартала 2014 года, сменился новой четвертой рецессией, начавшейся в четвертом квартале 2014 года. [116] Эта новая четвертая рецессия была широко оценена как напрямую связанная с преждевременными внеочередными парламентскими выборами, назначенными греческим парламентом в декабре 2014 года, и последующим формированием правительства под руководством СИРИЗА, отказавшегося принять условия своего текущего соглашения о спасении. Растущая политическая неопределенность относительно того, что последует, заставила Тройку приостановить всю запланированную оставшуюся помощь Греции в рамках своей второй программы до тех пор, пока греческое правительство либо не примет ранее согласованные условия условной оплаты, либо, в качестве альтернативы, не сможет достичь взаимоприемлемого соглашения о некоторых новых обновленных условиях со своими государственными кредиторами. [117] Этот раскол вызвал новый, все более растущий кризис ликвидности (как для греческого правительства, так и для греческой финансовой системы), что привело к резкому падению цен на акции на Афинской фондовой бирже , в то время как процентные ставки для греческого правительства на рынке частного кредитования подскочили до уровней, снова сделавших его недоступным в качестве альтернативного источника финансирования.

Столкнувшись с угрозой суверенного дефолта и возможным последующим выходом из еврозоны, греческое правительство в мае 2015 года предприняло последние попытки заключить соглашение с Тройкой о некоторых скорректированных условиях, которые Греция должна будет соблюдать, чтобы активировать передачу замороженных средств финансовой помощи в рамках своей второй программы. В ходе этого процесса Еврогруппа предоставила Греции техническое продление своей второй программы финансовой помощи на шесть месяцев.

5 июля 2015 года граждане Греции решительно проголосовали (решение 61% против 39% при явке избирателей 62,5%) за отклонение референдума, который предоставил бы Греции больше финансовой помощи от других членов ЕС в обмен на усиление мер жесткой экономии. В результате этого голосования министр финансов Греции Янис Варуфакис ушел в отставку 6 июля. Греция стала первой развитой страной, не сделавшей платеж МВФ вовремя в 2015 году (платеж был произведен с 20-дневной задержкой [118] [119] ). В конце концов, в августе 2015 года Греция согласилась на третий пакет финансовой помощи.

В период с 2009 по 2017 год государственный долг Греции вырос с 300 млрд евро до 318 млрд евро, т. е. всего на 6% (отчасти благодаря реструктуризации долга 2012 года); [35] [120] однако за тот же период критическое соотношение долга к ВВП подскочило со 127% до 179% [35] в основном из-за резкого падения ВВП во время преодоления кризиса . [32]

Спасение Греции успешно завершилось (как и было объявлено) 20 августа 2018 года. [121]

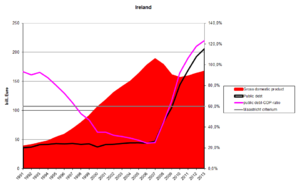

Ирландский кризис суверенного долга возник не из-за перерасхода правительства, а из-за того, что государство предоставило гарантию шести основным ирландским банкам, которые финансировали пузырь на рынке недвижимости . 29 сентября 2008 года министр финансов Брайан Ленихан-младший выдал двухлетнюю гарантию вкладчикам и держателям облигаций банков. [122] Впоследствии гарантии были возобновлены для новых депозитов и облигаций несколько иным образом. В 2009 году было создано Национальное агентство по управлению активами (NAMA) для приобретения крупных кредитов, связанных с недвижимостью, у шести банков по рыночной «долгосрочной экономической стоимости». [123]

Ирландские банки потеряли около 100 миллиардов евро, большая часть из которых была связана с невозвращенными кредитами застройщикам и домовладельцам, выданными в разгар пузыря на рынке недвижимости, который лопнул около 2007 года. Экономика рухнула в 2008 году. Безработица выросла с 4% в 2006 году до 14% к 2010 году, в то время как национальный бюджет перешел от профицита в 2007 году к дефициту в 32% ВВП в 2010 году, самому высокому показателю в истории еврозоны, несмотря на меры жесткой экономии. [124] [125]

Поскольку кредитный рейтинг Ирландии стремительно падал на фоне растущих оценок банковских убытков, гарантированные вкладчики и держатели облигаций обналичивали средства в течение 2009–2010 годов, и особенно после августа 2010 года. (Необходимые средства были заимствованы у центрального банка.) Поскольку доходность ирландского государственного долга быстро росла, стало ясно, что правительству придется обратиться за помощью к ЕС и МВФ, что привело к соглашению о «спасении» на сумму 67,5 млрд евро от 29 ноября 2010 года. [126] Вместе с дополнительными 17,5 млрд евро, поступившими из собственных резервов и пенсий Ирландии, правительство получило 85 млрд евро , [127] из которых до 34 млрд евро должно было быть использовано для поддержки терпящего крах финансового сектора страны (только около половины этой суммы было использовано таким образом после стресс-тестов, проведенных в 2011 году). [128] Взамен правительство согласилось сократить дефицит бюджета до уровня ниже трех процентов к 2015 году. [128] В апреле 2011 года, несмотря на все принятые меры, Moody's понизило рейтинг задолженности банков до статуса «мусорной» . [129]

В июле 2011 года европейские лидеры согласились снизить процентную ставку, которую Ирландия платила по своему кредиту ЕС/МВФ, с примерно 6% до 3,5% и 4%, а также удвоить срок кредита до 15 лет. Ожидалось, что этот шаг сэкономит стране от 600 до 700 миллионов евро в год. [130] 14 сентября 2011 года, стремясь еще больше облегчить тяжелое финансовое положение Ирландии, Европейская комиссия объявила, что снизит процентную ставку по своему кредиту в размере 22,5 млрд евро, полученному от Европейского механизма финансовой стабильности, до 2,59 процента — это процентная ставка, которую сам ЕС платит за заимствования на финансовых рынках. [131]

Отчет Euro Plus Monitor от ноября 2011 года свидетельствует о значительном прогрессе Ирландии в борьбе с финансовым кризисом, ожидая, что страна снова встанет на ноги и будет финансировать себя без какой-либо внешней поддержки со второй половины 2012 года. [132] По данным Центра экономических и деловых исследований , восстановление Ирландии за счет экспорта «постепенно вытащит ее экономику из ямы». В результате улучшения экономических перспектив стоимость 10-летних государственных облигаций упала с рекордно высокого уровня в 12% в середине июля 2011 года до менее 4% в 2013 году (см. график «Долгосрочные процентные ставки»).

26 июля 2012 года, впервые с сентября 2010 года, Ирландия смогла вернуться на финансовые рынки, продав более 5 млрд евро долгосрочного государственного долга с процентной ставкой 5,9% для 5-летних облигаций и 6,1% для 8-летних облигаций при продаже. [133] В декабре 2013 года, после трех лет финансовой поддержки, Ирландия наконец вышла из программы спасения ЕС/МВФ, хотя она сохранила долг в размере 22,5 млрд евро перед МВФ; в августе 2014 года рассматривалось досрочное погашение в размере 15 млрд евро, что позволило бы стране сэкономить 375 млн евро дополнительных расходов. [134] Несмотря на окончание программы спасения, уровень безработицы в стране остается высоким, а заработные платы в государственном секторе по-прежнему примерно на 20% ниже, чем в начале кризиса. [135] Государственный долг достиг 123,7% ВВП в 2013 году. [136]

13 марта 2013 года Ирландии удалось восстановить полный доступ к кредитованию на финансовых рынках, когда она успешно выпустила 10-летние облигации на сумму 5 млрд евро с доходностью 4,3%. [137] Ирландия завершила свою программу спасения, как и было запланировано, в декабре 2013 года, без какой-либо необходимости в дополнительной финансовой поддержке. [114]

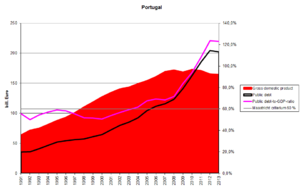

В отличие от других европейских стран, которые также сильно пострадали от Великой рецессии в конце 2000-х годов и в конечном итоге получили финансовую помощь в начале 2010-х годов (например, Греция и Ирландия ), для Португалии было характерно то, что 2000-е годы не были отмечены экономическим ростом, но уже были периодом экономического кризиса, отмеченного стагнацией, двумя рецессиями (в 2002–2003 годах [138] и 2008–2009 годах [139] ) и спонсируемой правительством жесткой бюджетной экономией с целью сокращения бюджетного дефицита до пределов, разрешенных Пактом стабильности и роста Европейского союза . [140] [141] [142]

Согласно отчету Diário de Notícias , [143] Португалия допустила значительное снижение государственных общественных работ и раздула бонусы и заработные платы топ-менеджеров и руководителей высшего звена в период между Революцией гвоздик в 1974 и 2010 годах. Постоянная и продолжительная политика набора персонала увеличила количество уволенных государственных служащих. Рискованные кредиты , создание государственного долга и европейские структурные и сплоченные фонды управлялись неэффективно на протяжении почти четырех десятилетий. [144] Когда глобальный кризис разрушил рынки и мировую экономику вместе с кризисом субстандартного ипотечного кредитования в США и кризисом еврозоны, Португалия стала одной из первых экономик, которая поддалась этому, и пострадала очень сильно.

Летом 2010 года агентство Moody's Investors Service понизило рейтинг государственных облигаций Португалии , [145] что привело к увеличению давления на португальские государственные облигации. [146] В первой половине 2011 года Португалия запросила у МВФ и ЕС пакет финансовой помощи в размере 78 млрд евро в попытке стабилизировать свои государственные финансы . [147]

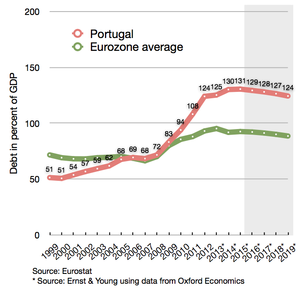

В сентябре 2012 года Тройка прогнозировала, что долг Португалии достигнет пика в 124% ВВП в 2014 году, после чего после 2014 года последует устойчивая нисходящая траектория. Ранее Тройка предсказывала, что он достигнет пика в 118,5% ВВП в 2013 году, поэтому события оказались немного хуже, чем предполагалось изначально, но ситуация была описана как полностью устойчивая и прогрессирующая хорошо. В результате, из-за немного худших экономических обстоятельств, стране был дан еще один год, чтобы сократить дефицит бюджета до уровня ниже 3% ВВП, переместив целевой год с 2013 на 2014 год. Прогнозировалось, что дефицит бюджета на 2012 год закончится на уровне 5%. Теперь также прогнозируется, что рецессия в экономике продлится до 2013 года, при этом ВВП снизится на 3% в 2012 году и на 1% в 2013 году; за которым последовал возврат к положительному реальному росту в 2014 году. [148] Уровень безработицы увеличился до более чем 17% к концу 2012 года, но с тех пор он постепенно снизился до 10,5% по состоянию на ноябрь 2016 года. [149]

В рамках программы спасения Португалия должна была восстановить полный доступ к финансовым рынкам к сентябрю 2013 года. Первый шаг к этой цели был успешно сделан 3 октября 2012 года, когда стране удалось восстановить частичный доступ к рынку, продав серию облигаций с 3-летним сроком погашения. Как только Португалия восстановит полный доступ к рынку, измеряемый как момент, когда ей удастся успешно продать серию облигаций с полным 10-летним сроком погашения, ожидается, что она получит выгоду от интервенций со стороны ЕЦБ, который объявил о готовности реализовать расширенную поддержку в форме некоторых покупок облигаций, снижающих доходность ( OMT ), [148] с целью снижения государственных процентных ставок до устойчивых уровней. Пик государственных процентных ставок по 10-летним облигациям Португалии пришелся на 30 января 2012 года, когда он достиг 17,3% после того, как рейтинговые агентства понизили кредитный рейтинг правительства до «неинвестиционного уровня» (также называемого «мусорным»). [150] По состоянию на декабрь 2012 года он сократился более чем вдвое и составил всего 7%. [ необходима цитата ] Успешное возвращение на рынок долгосрочного кредитования было осуществлено путем выпуска серии облигаций со сроком погашения 5 лет в январе 2013 года, [151] и государство восстановило полный доступ к кредитованию, когда успешно выпустило серию облигаций со сроком погашения 10 лет 7 мая 2013 года. [114] [152]

Согласно специальному отчету Financial Times о будущем Европейского Союза , португальское правительство «добилось прогресса в реформировании трудового законодательства, сократив ранее щедрые выплаты по увольнениям более чем наполовину и освободив мелких работодателей от обязательств по коллективным переговорам, все это компоненты португальской программы спасения стоимостью 78 миллиардов евро». [105] Кроме того, с 2009 года снизились удельные затраты на рабочую силу, либерализуются методы работы, а промышленное лицензирование оптимизируется. [105]

18 мая 2014 года Португалия вышла из механизма спасения ЕС без дополнительной необходимости в поддержке, [31] поскольку она уже восстановила полный доступ к рынкам кредитования еще в мае 2013 года, [114] и с ее последним выпуском 10-летних государственных облигаций, успешно завершенным со ставкой всего 3,59%. [153] Португалии еще предстоит пережить много трудных лет. Во время кризиса государственный долг Португалии увеличился с 93 до 139 процентов ВВП. [153] 3 августа 2014 года Banco de Portugal объявил, что второй по величине банк страны Banco Espírito Santo будет разделен на две части после потери эквивалента 4,8 миллиарда долларов за первые 6 месяцев 2014 года, в результате чего его акции упали на 89 процентов.

У Испании был сравнительно низкий уровень задолженности среди стран с развитой экономикой до кризиса. [154] Ее государственный долг по отношению к ВВП в 2010 году составлял всего 60%, что более чем на 20 пунктов меньше, чем у Германии, Франции или США, и более чем на 60 пунктов меньше, чем у Италии или Греции. [155] [156] Долга в значительной степени удалось избежать за счет раздувающихся налоговых поступлений от пузыря на рынке жилья, что помогло обеспечить десятилетие увеличения государственных расходов без накопления долга. [157] Когда пузырь лопнул, Испания потратила большие суммы денег на спасение банков. В мае 2012 года Bankia получил спасение в размере 19 миллиардов евро, [158] сверх предыдущих 4,5 миллиардов евро для поддержки Bankia. [159] Сомнительные методы бухгалтерского учета скрыли убытки банков. [160] В сентябре 2012 года регулирующие органы указали, что испанским банкам требуется 59 миллиардов евро (77 миллиардов долларов США) дополнительного капитала для компенсации потерь от инвестиций в недвижимость. [161]

Спасение банков и экономический спад увеличили дефицит и уровень задолженности страны и привели к существенному снижению ее кредитного рейтинга. Чтобы повысить доверие на финансовых рынках, правительство начало вводить меры жесткой экономии, и в 2011 году оно приняло в конгрессе закон об одобрении поправки к Конституции Испании , требующей сбалансированного бюджета как на национальном, так и на региональном уровне к 2020 году. [162] Поправка гласит, что государственный долг не может превышать 60% ВВП, хотя исключения будут сделаны в случае стихийных бедствий, экономической рецессии или других чрезвычайных ситуаций. [163] [164] Будучи одной из крупнейших экономик еврозоны (больше, чем Греция, Португалия и Ирландия вместе взятые [165] ), состояние экономики Испании вызывает особую озабоченность у международных наблюдателей. Под давлением США, МВФ, других европейских стран и Европейской комиссии [166] [167] испанскому правительству в конечном итоге удалось сократить дефицит с 11,2% ВВП в 2009 году до 7,1% в 2013 году. [168]

Тем не менее, в июне 2012 года Испания стала главной проблемой для еврозоны [169] , когда процентные ставки по 10-летним облигациям Испании достигли уровня 7%, и она столкнулась с трудностями в доступе к рынкам облигаций. Это привело к тому, что 9 июня 2012 года Еврогруппа предоставила Испании пакет финансовой поддержки в размере до 100 миллиардов евро. [170] Средства не будут напрямую поступать в испанские банки, а будут переведены в государственный испанский фонд, ответственный за проведение необходимой рекапитализации банков (FROB), и, таким образом, они будут учитываться как дополнительный суверенный долг в национальном счете Испании. [171] [172] [173] Экономический прогноз в июне 2012 года подчеркнул необходимость организованного пакета поддержки рекапитализации банков, поскольку прогноз обещал отрицательный темп роста в 1,7%, рост безработицы до 25% и продолжающуюся тенденцию к снижению цен на жилье. [165] В сентябре 2012 года ЕЦБ снял часть давления со стороны Испании на финансовые рынки, когда объявил о своем «неограниченном плане покупки облигаций», который будет инициирован, если Испания подпишет новый пакет суверенной помощи с EFSF/ESM. [174] [175] Строго говоря, Испания не пострадала от кризиса суверенного долга в 2012 году, поскольку пакет финансовой поддержки, который она получила от ESM, был предназначен для фонда рекапитализации банков и не включал финансовую поддержку самого правительства.

Согласно последнему анализу устойчивости долга, опубликованному Европейской комиссией в октябре 2012 года, фискальные перспективы Испании, если предположить, что страна будет придерживаться пути фискальной консолидации и целей, обозначенных в текущей программе EDP страны, приведут к тому, что соотношение долга к ВВП достигнет своего максимума в 110% в 2018 году, за которым последует тенденция к снижению в последующие годы. Что касается структурного дефицита, тот же прогноз обещал, что он будет постепенно снижаться, чтобы соответствовать максимальному уровню в 0,5%, требуемому Фискальным договором в 2022/2027 годах. [176]

Хотя в 2013 году уровень безработицы в Испании составлял 27%, а экономика сократилась на 1,4%, консервативное правительство Мариано Рахоя пообещало ускорить реформы, согласно специальному отчету Financial Times о будущем Европейского Союза. [177] «Мадрид пересматривает свои реформы рынка труда и пенсионной системы и пообещал к концу этого года либерализовать свои жестко регулируемые профессии». [105] Но Испания выигрывает от повышения конкурентоспособности стоимости рабочей силы. [105] «Они не потеряли долю на экспортном рынке», — говорит Эрик Чейни, главный экономист Axa . [105] «Если кредиты снова начнут поступать, Испания может нас удивить». [105]

23 января 2014 года, когда доверие иностранных инвесторов к стране было восстановлено, Испания официально вышла из механизма финансовой помощи ЕС/МВФ. [178] К концу марта 2018 года уровень безработицы в Испании снизился до 16,1% [179] , а долг составляет 98,30% от ВВП. [180]

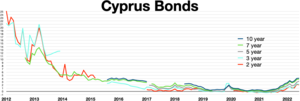

Экономика небольшого острова Кипр с населением 840 000 человек пострадала от нескольких серьезных ударов в 2012 году и около него, включая, среди прочего, €22-миллиардную подверженность кипрских банков списанию греческого долга , понижение кипрской экономики до статуса «мусорной» международными рейтинговыми агентствами и неспособность правительства возместить свои государственные расходы. [181]

25 июня 2012 года правительство Кипра обратилось за финансовой помощью в Европейский фонд финансовой стабильности или Европейский стабилизационный механизм , сославшись на трудности в поддержке своего банковского сектора из-за последствий сокращения греческого долга. [182]

30 ноября Тройка (Европейская комиссия, Международный валютный фонд и Европейский центральный банк) и правительство Кипра согласовали условия финансовой помощи, осталось согласовать только сумму денег, необходимую для финансовой помощи. [183] Условия финансовой помощи включают в себя жесткие меры экономии, в том числе сокращение зарплат госслужащих, социальных пособий, пособий и пенсий, а также повышение НДС, налогов на табак, алкоголь и топливо, налогов на выигрыши в лотерею, имущество и более высокие расходы на здравоохранение. [184] [185] [186] По настоянию переговорщиков Комиссии, сначала предложение также включало беспрецедентный единовременный сбор в размере 6,7% для вкладов до 100 000 евро и 9,9% для более высоких вкладов на всех внутренних банковских счетах. [187] После общественного возмущения министры финансов еврозоны были вынуждены изменить сбор, исключив депозиты менее 100 000 евро и введя более высокий сбор в размере 15,6% на депозиты свыше 100 000 евро (129 600 долларов США) — в соответствии с минимальной гарантией депозитов ЕС . [188] Это пересмотренное соглашение также было отклонено парламентом Кипра 19 марта 2013 года 36 голосами против, 19 воздержавшимися и одним не присутствовавшим на голосовании. [189]

Окончательное соглашение было достигнуто 25 марта 2013 года с предложением закрыть наиболее проблемный Laiki Bank , что помогло значительно сократить необходимую сумму кредита для общего пакета помощи, так что 10 млрд евро было достаточно без необходимости вводить общий сбор на банковские депозиты. [190] Окончательные условия для активации пакета помощи были изложены в соглашении Тройки о взаимопонимании , которое было полностью одобрено Палатой представителей Кипра 30 апреля 2013 года. Оно включает в себя: [190] [191]

На этом фоне прогнозируется, что соотношение кипрского долга к ВВП достигнет пика в 126% только в 2015 году, а затем снизится до 105% в 2020 году и, таким образом, останется в пределах устойчивости. [191]

Хотя программа поддержки спасения предусматривает достаточные финансовые переводы до марта 2016 года, Кипр начал медленно восстанавливать свой доступ к рынкам частного кредитования уже в июне 2014 года. На тот момент правительство продало облигаций на сумму €0,75 млрд с пятилетним сроком погашения, что соответствует доходности 4,85%. Ожидается, что продолжение продажи облигаций с десятилетним сроком погашения, что будет равнозначно восстановлению полного доступа к рынку частного кредитования (и ознаменует конец эпохи необходимости поддержки спасения), произойдет где-то в 2015 году. [192] Министр финансов Кипра недавно подтвердил, что правительство планирует выпустить две новые облигации European Medium Term Note (EMTN) в 2015 году, вероятно, незадолго до истечения срока действия еще одной облигации на сумму €1,1 млрд 1 июля и второго истечения срока действия облигации на сумму €0,9 млрд 1 ноября. [193] Как было объявлено заранее, правительство Кипра выпустило семилетние облигации на сумму 1 млрд евро с доходностью 4,0% к концу апреля 2015 года. [194] [195]

В таблице ниже представлен обзор финансового состава всех программ финансовой поддержки, инициированных для государств-членов ЕС с момента начала мирового финансового кризиса в сентябре 2008 года. Государства-члены ЕС за пределами еврозоны (отмечены желтым цветом в таблице) не имеют доступа к средствам, предоставляемым EFSF/ESM, но могут быть покрыты спасательными кредитами из Программы платежного баланса ЕС (BoP), МВФ и двусторонними кредитами (с дополнительной возможной помощью от Всемирного банка/ЕИБ/ЕБРР, если классифицируются как страна развития). С октября 2012 года ESM как постоянный новый фонд финансовой стабильности для покрытия любых будущих потенциальных пакетов финансовой поддержки в еврозоне фактически заменил ныне несуществующие фонды GLF + EFSM + EFSF. Всякий раз, когда обещанные средства в запланированной программе финансовой поддержки не были переведены в полном объеме, в таблице это отмечалось записью «Y из X» .

9 мая 2010 года 27 государств-членов ЕС договорились о создании Европейского фонда финансовой стабильности, правового инструмента [264], направленного на сохранение финансовой стабильности в Европе путем предоставления финансовой помощи государствам еврозоны, находящимся в затруднительном положении. EFSF может выпускать облигации или другие долговые инструменты на рынке при поддержке Немецкого управления долгом для привлечения средств, необходимых для предоставления кредитов странам еврозоны, испытывающим финансовые трудности, рекапитализации банков или покупки суверенного долга. [265]

Эмиссия облигаций подкреплена гарантиями, предоставляемыми государствами-членами еврозоны пропорционально их доле в оплаченном капитале Европейского центрального банка . Кредитный потенциал фонда в размере €440 млрд совместно и по отдельности гарантирован правительствами стран еврозоны и может быть объединен с кредитами до €60 млрд из Европейского механизма финансовой стабилизации (зависящего от средств, привлеченных Европейской комиссией с использованием бюджета ЕС в качестве обеспечения) и до €250 млрд из Международного валютного фонда (МВФ) для получения финансовой защиты до €750 млрд. [266]

EFSF выпустил €5 млрд пятилетних облигаций в своем первом эталонном выпуске 25 января 2011 года, привлекая книгу заказов в размере €44,5 млрд. Эта сумма является рекордной для любой суверенной облигации в Европе и на €24,5 млрд. больше, чем Европейский механизм финансовой стабилизации (EFSM), отдельный инструмент финансирования Европейского союза, с выпуском €5 млрд. в первую неделю января 2011 года. [267]

29 ноября 2011 года министры финансов государств-членов согласились расширить EFSF, создав сертификаты, которые могли бы гарантировать до 30% новых выпусков проблемных правительств еврозоны, а также создать инвестиционные инструменты, которые увеличили бы огневую мощь EFSF для вмешательства на первичных и вторичных рынках облигаций. [268]

Перевод средств на финансовую помощь осуществлялся траншами в течение нескольких лет и зависел от одновременной реализации правительствами пакета мер по фискальной консолидации , структурных реформ, приватизации государственных активов и создания фондов для дальнейшей рекапитализации и санации банков.

Акции резко выросли по всему миру после того, как ЕС объявил о создании EFSF. Фонд ослабил опасения, что греческий долговой кризис распространится, [269] и это привело к тому, что некоторые акции выросли до самого высокого уровня за год или больше. [270] Евро показал самый большой рост за 18 месяцев, [271] прежде чем упасть до нового четырехлетнего минимума неделю спустя. [272] Вскоре после этого евро снова вырос, поскольку хедж-фонды и другие краткосрочные трейдеры закрыли короткие позиции и совершили сделки с валютой. [273] Цены на сырьевые товары также выросли после объявления. [274]

Долларовый Libor держался на девятимесячном максимуме. [275] Дефолтные свопы также упали. [276] VIX закрылся на рекордных почти 30% после рекордного недельного роста на предыдущей неделе, который побудил к спасению. [277] Соглашение интерпретируется как разрешение ЕЦБ начать покупать государственные облигации на вторичном рынке , что, как ожидается, снизит доходность облигаций. [278] В результате доходность греческих облигаций резко упала с более чем 10% до чуть более 5%. [279] Доходность азиатских облигаций также упала с помощью спасения ЕС. [280]

EFSF собирает средства только после того, как страна подала запрос на помощь. [281] По состоянию на конец июля 2012 года он был активирован несколько раз. В ноябре 2010 года он профинансировал €17,7 млрд из общего пакета спасения в €67,5 млрд для Ирландии (остальная часть была взята в кредит у отдельных европейских стран, Европейской комиссии и МВФ). В мае 2011 года он внес одну треть из пакета в €78 млрд для Португалии. В рамках второго пакета помощи Греции кредит был переведен в EFSF, составив €164 млрд (130 млрд нового пакета плюс 34,4 млрд оставшихся от греческого кредитного фонда) в течение 2014 года. [282] 20 июля 2012 года европейские министры финансов санкционировали первый транш частичной помощи на сумму до €100 млрд для испанских банков. [283] Таким образом, у EFSF остается 148 миллиардов евро [283] или эквивалент 444 миллиардов евро в виде заемных средств. [284]

Срок действия EFSF истекает в 2013 году, и он будет действовать несколько месяцев параллельно с постоянной программой финансирования спасения в размере 500 миллиардов евро, называемой Европейским стабилизационным механизмом (ESM), которая начнет действовать, как только ее ратифицируют государства-члены, на которые приходится 90% капитальных обязательств. (см. раздел: ESM)

13 января 2012 года Standard & Poor's понизило рейтинг Франции и Австрии с AAA, а также Испании, Италии (и пяти других [285] ) членов еврозоны. Вскоре после этого S&P также понизило рейтинг EFSF с AAA до AA+. [285] [286]

5 января 2011 года Европейский союз создал Европейский механизм финансовой стабилизации (EFSM), программу экстренного финансирования, основанную на средствах, собранных на финансовых рынках и гарантированную Европейской комиссией с использованием бюджета Европейского союза в качестве обеспечения. [287] Она работает под надзором Комиссии [288] и направлена на сохранение финансовой стабильности в Европе путем предоставления финансовой помощи государствам-членам ЕС, испытывающим экономические трудности. [289] Фонд Комиссии, поддерживаемый всеми 27 членами Европейского союза , имеет полномочия привлекать до 60 миллиардов евро [290] и имеет рейтинг AAA от Fitch , Moody's и Standard & Poor's [291 ]

В рамках EFSM ЕС успешно разместил на рынках капитала выпуск облигаций на сумму 5 млрд евро в рамках пакета финансовой поддержки, согласованного для Ирландии, по стоимости заимствования для EFSM в размере 2,59%. [292]

Как и EFSF, EFSM был заменен постоянной программой финансирования спасательных операций ESM, которая была запущена в сентябре 2012 года. [293]

26 октября 2011 года лидеры 17 стран еврозоны встретились в Брюсселе и договорились о списании 50% греческого государственного долга, удерживаемого банками, четырехкратном увеличении (примерно до 1 триллиона евро) фондов спасения, удерживаемых в рамках Европейского фонда финансовой стабильности , повышенном обязательном уровне 9% для банковской капитализации в ЕС и наборе обязательств со стороны Италии по принятию мер по сокращению своего государственного долга. Также было обещано 35 миллиардов евро на «улучшение кредитоспособности» для смягчения потерь, которые, вероятно, понесут европейские банки. Председатель Европейской комиссии Жозе Мануэль Баррозу охарактеризовал пакет как набор «исключительных мер для исключительных времен». [294] [295]

Принятие пакета было поставлено под сомнение 31 октября, когда премьер-министр Греции Георгиос Папандреу объявил, что будет проведен референдум, на котором греческий народ сможет высказать свое мнение по вопросу о спасении, что вызвало недовольство финансовых рынков. [296] 3 ноября 2011 года обещанный греческий референдум по пакету спасения был отозван премьер-министром Папандреу.

В конце 2011 года Лэндон Томас в New York Times отметил, что некоторые, по крайней мере, европейские банки поддерживали высокие ставки выплат дивидендов, и ни один из них не получал вливания капитала от своих правительств, даже когда им требовалось улучшить показатели капитала. Томас процитировал Ричарда Ку , экономиста из Японии, эксперта по банковскому кризису в этой стране и специалиста по рецессиям баланса , который сказал:

Я не думаю, что европейцы понимают последствия системного банковского кризиса. ... Когда все банки вынуждены привлекать капитал одновременно, результатом станут еще более слабые банки и еще более длительная рецессия, если не депрессия. ... Государственное вмешательство должно быть первым средством, а не последним.

Помимо выпуска акций и конвертации долга в акционерный капитал , один аналитик «сказал, что, поскольку банкам становится все труднее привлекать средства, они будут быстрее сокращать кредиты и избавляться от отстающих активов», поскольку они работают над улучшением коэффициентов капитала. Это последнее сокращение балансов «может привести к депрессии», сказал аналитик. [297] Сокращение кредитования уже в то время было обстоятельством, которое наблюдалось в «углубляющемся кризисе» в финансировании торговли товарами в Западной Европе. [298]

На марафонском заседании 20/21 февраля 2012 года Еврогруппа договорилась с МВФ и Институтом международных финансов об окончательных условиях второго пакета финансовой помощи на сумму 130 млрд евро. Кредиторы согласились увеличить номинальную скидку с 50% до 53,5%. Государства-члены ЕС согласились на дополнительное ретроактивное снижение процентных ставок по греческому кредитному механизму до уровня всего на 150 базисных пунктов выше Euribor . Кроме того, правительства государств-членов, центральные банки которых в настоящее время держат греческие государственные облигации в своих инвестиционных портфелях, обязуются передать Греции сумму, равную любым будущим доходам до 2020 года. В целом это должно снизить долг Греции до 117% [77] и 120,5% ВВП к 2020 году. [79]

Европейский центральный банк (ЕЦБ) принял ряд мер, направленных на снижение волатильности на финансовых рынках и улучшение ликвидности . [299]

В мае 2010 года были предприняты следующие действия:

Этот шаг снял часть давления с греческих государственных облигаций, которые только что были понижены до статуса «мусорных», что затруднило для правительства привлечение денег на рынках капитала. [306]

30 ноября 2011 года ЕЦБ, Федеральная резервная система США , центральные банки Канады , Японии , Великобритании и Швейцарский национальный банк предоставили мировым финансовым рынкам дополнительную ликвидность для предотвращения долгового кризиса и поддержки реальной экономики . Центральные банки согласились снизить стоимость долларовых валютных свопов на 50 базисных пунктов , чтобы вступить в силу 5 декабря 2011 года. Они также согласились предоставить друг другу обильную ликвидность, чтобы гарантировать, что коммерческие банки останутся ликвидными в других валютах. [307]

С целью стимулирования восстановления экономики еврозоны путем снижения процентных ставок для предприятий ЕЦБ несколько раз снижал свои банковские ставки в 2012–2013 годах, достигнув исторического минимума в 0,25% в ноябре 2013 года. Снижение ставок по займам также привело к падению евро по отношению к другим валютам, что, как ожидается, будет способствовать росту экспорта из еврозоны и дальнейшему восстановлению. [30]

С инфляцией, упавшей до 0,5% в мае 2014 года, ЕЦБ снова принял меры по стимулированию экономики еврозоны, которая выросла всего на 0,2% в первом квартале 2014 года. [308] (Дефляция или очень низкая инфляция поощряет хранение наличных денег, что приводит к снижению покупок). 5 июня центральный банк снизил основную процентную ставку до 0,15% и установил ставку по депозитам на уровне −0,10%. [309] Последний шаг, в частности, был расценен как «смелый и необычный шаг», поскольку отрицательная процентная ставка никогда ранее не применялась в широких масштабах. [308] Кроме того, ЕЦБ объявил, что будет предлагать долгосрочные четырехлетние кредиты по низкой ставке (обычно эта ставка в основном применяется для кредитования овернайт), но только если банки-заемщики выполнят строгие условия, призванные гарантировать, что средства окажутся в руках предприятий, а не будут, например, использованы для покупки государственных облигаций с низким риском. [308] В совокупности эти шаги направлены на предотвращение дефляции , девальвацию евро, чтобы сделать экспорт более жизнеспособным, и на увеличение кредитования в «реальном мире». [308] [309]

Фондовые рынки бурно отреагировали на снижение ставок ЕЦБ. Например, немецкий индекс DAX установил рекордно высокий уровень в день объявления новых ставок. [309] Тем временем евро ненадолго упал до четырехмесячного минимума по отношению к доллару. [308] Однако из-за беспрецедентного характера отрицательной процентной ставки долгосрочные эффекты мер стимулирования трудно предсказать. [309] Президент банка Марио Драги дал понять, что центральный банк готов сделать все возможное, чтобы оживить экономику еврозоны, заметив: «Мы закончили? Ответ — нет». [308] Он заложил основу для крупномасштабного обратного выкупа облигаций, спорной идеи, известной как количественное смягчение . [309]

В сентябре 2011 года Юрген Штарк стал вторым немцем после Акселя А. Вебера, который ушел из Совета управляющих ЕЦБ в 2011 году. Вебер, бывший президент Deutsche Bundesbank , когда-то считался вероятным преемником Жана-Клода Трише на посту президента банка. Считалось, что он и Штарк оба ушли в отставку из-за «недовольства покупками облигаций ЕЦБ , которые, по словам критиков, подрывают независимость банка». Штарк был «вероятно самым агрессивным» членом совета, когда ушел в отставку. Вебера заменил его преемник из Bundesbank Йенс Вайдман , в то время как бельгиец Петер Прает занял первоначальную должность Штарка, возглавив экономический отдел ЕЦБ. [310]

22 декабря 2011 года ЕЦБ [311] начал крупнейшее вливание кредита в европейскую банковскую систему за 13-летнюю историю евро. В рамках своих операций по долгосрочному рефинансированию (LTRO) он предоставил €489 млрд 523 банкам на исключительно длительный период в три года по ставке всего один процент. [312] Предыдущие операции по рефинансированию имели срок погашения через три, шесть и двенадцать месяцев. [313] Самая большая сумма в €325 млрд была получена банками в Греции, Ирландии, Италии и Испании. [314]

Таким образом, ЕЦБ пытался убедиться, что у банков достаточно наличных денег, чтобы выплатить 200 млрд евро собственных долгов с наступающим сроком погашения в течение первых трех месяцев 2012 года, и в то же время продолжать работать и кредитовать предприятия, чтобы кредитный кризис не подавил экономический рост. Он также надеялся, что банки используют часть денег для покупки государственных облигаций, что фактически смягчит долговой кризис. [315] 29 февраля 2012 года ЕЦБ провел второй аукцион, LTRO2, предоставив 800 банкам еврозоны дополнительные 529,5 млрд евро дешевых кредитов. [316] Чистые новые заимствования в рамках февральского аукциона на 529,5 млрд евро составили около 313 млрд евро; из общей суммы существующих кредитов ЕЦБ в размере 256 млрд евро (MRO + 3m&6m LTRO), 215 млрд евро были включены в LTRO2. [317]

Кредитование ЕЦБ в значительной степени заменило межбанковское кредитование. Испания имеет €365 млрд, а Италия имеет €281 млрд заимствований от ЕЦБ (данные на июнь 2012 г.). Германия имеет €275 млрд на депозитах. [318]

16 июня 2012 года Европейский центральный банк совместно с другими европейскими лидерами разработали планы по превращению ЕЦБ в банковский регулятор и формированию программы страхования депозитов для расширения национальных программ. Также были предложены другие экономические реформы, способствующие европейскому росту и занятости. [319]

6 сентября 2012 года ЕЦБ объявил о предоставлении дополнительной финансовой поддержки в форме покупки облигаций со снижением доходности ( OMT ) для всех стран еврозоны, участвующих в программе суверенной государственной помощи от EFSF / ESM . [6] Страна еврозоны может извлечь выгоду из программы, если и до тех пор, пока она будет страдать от чрезмерно высокой доходности облигаций; но только в тот момент, когда страна получит/возобновит полный доступ к рынку, и только если страна по-прежнему будет соблюдать все условия подписанного Меморандума о взаимопонимании (MoU). [6] [174] Страны, получающие предупредительную программу, а не суверенную помощь, по определению будут иметь полный доступ к рынку и, таким образом, будут иметь право на поддержку OMT, если также будут страдать от чрезмерно высоких процентных ставок по своим государственным облигациям. Что касается стран, получающих государственную помощь (Ирландия, Португалия и Греция), то они, с другой стороны, не будут иметь права на поддержку OMT, пока не восстановят полный доступ к рынку, что обычно происходит только после получения последней запланированной выплаты помощи. [6] [113] Несмотря на то, что ни одна программа OMT не была готова к запуску в сентябре/октябре, финансовые рынки сразу же обратили внимание на дополнительно запланированные пакеты OMT от ЕЦБ и начали медленно закладывать в цены снижение как краткосрочных, так и долгосрочных процентных ставок во всех европейских странах, ранее страдавших от стрессовых и повышенных уровней процентных ставок (поскольку OMT рассматривались как дополнительная потенциальная поддержка для противодействия замороженной ликвидности и крайне стрессовым ставкам; и только знание об их потенциальном существовании в самом ближайшем будущем помогло успокоить рынки).

Европейский стабилизационный механизм (ESM) — это постоянная программа финансирования спасения, которая должна прийти на смену временному Европейскому фонду финансовой стабильности и Европейскому механизму финансовой стабилизации в июле 2012 года [293], но ее пришлось отложить до тех пор, пока Федеральный конституционный суд Германии не подтвердил законность мер 12 сентября 2012 года. [320] [321] Постоянный фонд спасения вступил в силу для 16 подписавших его стран 27 сентября 2012 года. Он вступил в силу в Эстонии 4 октября 2012 года после завершения ими процесса ратификации. [322]

16 декабря 2010 года Европейский совет согласовал двухстрочную поправку к Лиссабонскому договору ЕС , чтобы разрешить создание постоянного механизма спасения [323], включая более жесткие санкции. В марте 2011 года Европейский парламент одобрил поправку к договору, получив заверения в том, что Европейская комиссия , а не государства ЕС, будет играть «центральную роль» в управлении ЕСМ. [324] [325] ЕСМ является межправительственной организацией в соответствии с международным публичным правом. Он находится в Люксембурге. [326] [327]

Такой механизм служит «финансовым брандмауэром». Вместо того, чтобы дефолт одной страны распространялся по всей взаимосвязанной финансовой системе, механизм брандмауэра может гарантировать, что нижестоящие страны и банковские системы защищены, гарантируя некоторые или все их обязательства. Тогда можно будет управлять единичным дефолтом, ограничивая при этом финансовую инфекцию .

В марте 2011 года была инициирована новая реформа Пакта стабильности и роста , направленная на выравнивание правил путем принятия автоматической процедуры наложения штрафов в случае нарушения либо правил дефицита в 3%, либо правил долга в 60%. [328] К концу года Германия, Франция и некоторые другие меньшие страны ЕС пошли еще дальше и пообещали создать фискальный союз по всей еврозоне со строгими и реализуемыми фискальными правилами и автоматическими штрафами, заложенными в договоры ЕС. [329] [330] 9 декабря 2011 года на заседании Европейского совета все 17 членов еврозоны и шесть стран, стремящихся присоединиться, договорились о новом межправительственном соглашении, которое введет строгие ограничения на государственные расходы и заимствования, со штрафами для тех стран, которые нарушат эти ограничения. [331] Все другие страны, не входящие в еврозону, за исключением Великобритании, также готовы присоединиться при условии парламентского голосования. [293] Договор вступит в силу 1 января 2013 года, если к этому времени его ратифицируют 12 членов еврозоны . [332]

Первоначально лидеры ЕС планировали изменить существующие договоры ЕС, но это было заблокировано премьер-министром Великобритании Дэвидом Кэмероном , который потребовал, чтобы лондонский Сити был исключен из будущих финансовых правил, включая предлагаемый налог на финансовые транзакции ЕС . [333] [334] К концу дня 26 стран согласились с планом, оставив Соединенное Королевство единственной страной, не пожелавшей присоединиться. [335] Впоследствии Кэмерон признал, что его действия не обеспечили никаких гарантий для Великобритании. [336] Отказ Великобритании стать частью фискального пакта для защиты еврозоны представлял собой фактический отказ (премьер-министр Дэвид Кэмерон наложил вето на проект) участвовать в каком-либо радикальном пересмотре Лиссабонского договора . Джон Рентул из The Independent пришел к выводу, что «любой премьер-министр поступил бы так же, как Кэмерон». [337]

28 июня 2012 года лидеры еврозоны согласились разрешить кредитование по Европейскому стабилизационному механизму напрямую банкам, находящимся в стрессовом состоянии, а не через государства еврозоны, чтобы избежать увеличения суверенного долга. Реформа была связана с планами по банковскому регулированию Европейским центральным банком. Реформа немедленно отразилась снижением доходности долгосрочных облигаций, выпущенных государствами-членами, такими как Италия и Испания, и ростом стоимости евро. [338] [339] [340]