Налоговое убежище — это термин, часто используемый в уничижительном смысле, для описания места с очень низкими налоговыми ставками для инвесторов, не являющихся резидентами , даже если официальные ставки могут быть выше. [a] [1] [2] [3] [4] [5]

В некоторых старых определениях налоговое убежище также предлагает финансовую тайну . [b] [6] Однако, хотя страны с высоким уровнем секретности, но также и высокими ставками налогообложения, в первую очередь США и Германия в рейтингах Индекса финансовой секретности (FSI), [c] могут быть представлены в некоторых списках налоговых убежищ, они часто исключаются из списков по политическим причинам или из-за отсутствия знаний предмета. Напротив, страны с более низким уровнем секретности, но также и с низкими «эффективными» ставками налогообложения, в первую очередь Ирландия в рейтингах FSI, появляются в большинстве списков § Налоговых убежищ. [9] Консенсус относительно эффективных налоговых ставок заставил ученых отметить, что термины «налоговое убежище» и « офшорный финансовый центр » являются почти синонимами. [10] В действительности, многие офшорные финансовые центры не имеют вредной налоговой практики и находятся на переднем крае среди финансовых центров в отношении практик ПОД и международной налоговой отчетности.

События последнего десятилетия существенно сократили возможности для физических и юридических лиц использовать налоговые убежища для уклонения от уплаты налогов (незаконная неуплата причитающихся налогов). К ним относятся прекращение банковской тайны во многих юрисдикциях, включая Швейцарию, после принятия Закона США о налоговом соблюдении иностранных счетов и принятие CRS большинством стран, включая типичные налоговые убежища, многостороннего соглашения об автоматическом обмене данными налогоплательщиков, инициативы OCDE . [ 11] [12] Страны CRS требуют, чтобы банки и другие организации определяли место жительства владельцев счетов, бенефициарных владельцев юридических лиц [13] [14] [15] [16] и регистрировали годовые остатки на счетах и передавали такую информацию местным налоговым органам, которые будут отчитываться перед налоговыми органами по месту жительства владельцев счетов или бенефициарных владельцев корпораций. [17] CRS намерена положить конец офшорной финансовой тайне и уклонению от уплаты налогов, предоставляя налоговым органам информацию для налогообложения офшорных доходов и активов. Однако очень крупные и сложные корпорации, такие как транснациональные корпорации , все равно могут переводить прибыль в налоговые убежища, используя замысловатые схемы.

Традиционные налоговые убежища, такие как Джерси , открыты относительно нулевых ставок налогообложения – как следствие, у них мало двусторонних налоговых соглашений . Современные корпоративные налоговые убежища имеют ненулевые «заголовочные» ставки налогообложения и высокий уровень соответствия ОЭСР , и, таким образом, имеют большие сети двусторонних налоговых соглашений. Однако их инструменты размывания налоговой базы и вывода прибыли («BEPS») позволяют корпорациям достигать «эффективных» налоговых ставок, близких к нулю, не только в убежище, но и во всех странах, с которыми у убежища есть налоговые соглашения; помещая их в списки налоговых убежищ. Согласно современным исследованиям, в § Топ-10 налоговых убежищ входят ориентированные на корпорации убежища, такие как Нидерланды, Сингапур, Ирландия и Великобритания, в то время как Люксембург, Гонконг, Каймановы острова, Бермудские острова, Британские Виргинские острова и Швейцария фигурируют как в качестве основных традиционных налоговых убежищ, так и в качестве основных корпоративных налоговых убежищ. Корпоративные налоговые убежища часто служат «проводниками» к традиционным налоговым убежищам. [18] [19] [20]

Использование налоговых убежищ приводит к потере налоговых поступлений в страны, которые не являются налоговыми убежищами. Оценки шкалы налогов, уклоняемых от уплаты налогов, различаются, но наиболее достоверные составляют от 100 до 250 миллиардов долларов США в год. [21] [22] [23] [24] Кроме того, капитал, хранящийся в налоговых убежищах, может навсегда покинуть налоговую базу (размывание базы). Оценки капитала, хранящегося в налоговых убежищах, также различаются: наиболее достоверные оценки составляют от 7 до 10 триллионов долларов США (до 10% мировых активов). [25] Вред традиционных и корпоративных налоговых убежищ был особенно отмечен в развивающихся странах, где налоговые поступления необходимы для строительства инфраструктуры. [26] [27] [28]

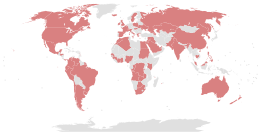

Более 15% [d] стран иногда называют налоговыми убежищами. [4] [9] Налоговые убежища в основном являются успешными и хорошо управляемыми экономиками, и статус убежища принес процветание. [31] [32] 10–15 стран с самым высоким ВВП на душу населения , за исключением экспортеров нефти и газа, являются налоговыми убежищами. Из-за § завышенного ВВП на душу населения (из-за учета потоков BEPS) убежища склонны к чрезмерному левериджу (международный капитал неправильно оценивает искусственный долг по отношению к ВВП). Это может привести к серьезным кредитным циклам и/или кризисам в сфере недвижимости/банковской деятельности, когда международные потоки капитала переоцениваются. Ирландский «Кельтский тигр» и последующий финансовый кризис 2009–2013 годов являются примером. [33] Джерси — еще один. [34] Исследования показывают, что § США являются крупнейшим бенефициаром, а использование налоговых убежищ американскими корпорациями максимизировало поступления в казну США. [35]

Исторически борьба с налоговыми убежищами (например, проекты ОЭСР– МВФ ) была сосредоточена на общих стандартах, прозрачности и обмене данными. [36] Рост числа корпоративных налоговых убежищ, соответствующих требованиям ОЭСР, чьи инструменты BEPS были ответственны за большую часть потерянных налогов, [37] [26] [23] привел к критике этого подхода по сравнению с фактически уплаченными налогами. [38] [39] Юрисдикции с более высокими налогами, такие как США и многие государства-члены Европейского союза, отошли от проекта ОЭСР BEPS в 2017–2018 годах, чтобы ввести налоговые режимы против BEPS, нацеленные на повышение чистых налогов, уплачиваемых корпорациями в корпоративных налоговых убежищах (например, Закон США о сокращении налогов и рабочих местах 2017 года («TCJA»), налоговые режимы GILTI–BEAT–FDII и переход к гибридной «территориальной» налоговой системе, а также предлагаемый режим налогообложения цифровых услуг ЕС и Единая консолидированная корпоративная налоговая база ЕС ). [38]

Хотя области с низким налогообложением известны еще со времен Древней Греции, налоговые ученые определяют то, что мы называем налоговыми убежищами, как современное явление [40] [41] и отмечают следующие фазы их развития:

Не существует единого мнения относительно конкретного определения того, что представляет собой налоговое убежище. Это заключение неправительственных организаций , таких как Tax Justice Network в 2018 году, [58] из расследования 2008 года, проведенного Счетной палатой США , [74] из расследования 2015 года, проведенного Исследовательской службой Конгресса США , [75] из расследования 2017 года, проведенного Европейским парламентом, [76] и ведущих академических исследователей налоговых убежищ. [77]

Однако проблема существенна, поскольку ярлык «налогового убежища» имеет последствия для страны, стремящейся развиваться и торговать в рамках двусторонних налоговых соглашений. Когда в 2016 году Ирландия была внесена в «черный список» членом G20 Бразилией, двусторонняя торговля снизилась. [78] [79]

Одной из первых важных статей о налоговых убежищах [80] была статья Хайнса-Райса 1994 года Джеймса Р. Хайнса-младшего [54]. Это самая цитируемая статья об исследовании налоговых убежищ [81] даже в конце 2017 года [82] , а Хайнс является самым цитируемым автором по исследованию налоговых убежищ. [81] Помимо того, что в ней дается представление о налоговых убежищах, в ней высказывается мнение, что разнообразие стран, которые становятся налоговыми убежищами, настолько велико, что подробные определения неуместны. Хайнс просто отметил, что налоговые убежища — это: «группа стран с необычно низкими налоговыми ставками». Хайнс подтвердил этот подход в статье 2009 года с Дхаммикой Дхармапалой [4] .

В декабре 2008 года Дхармапала написал, что процесс ОЭСР устранил большую часть необходимости включать «банковскую тайну» в любое определение налогового убежища и что теперь это «прежде всего низкие или нулевые ставки корпоративного налога» [77] , и это стало общим определением налогового убежища в «финансовом словаре». [1] [2] [3]

В 2016 году Хайнс уточнил свое определение, включив в него исследование по теме «Стимулы для налоговых убежищ в управлении», которое широко принято в академическом лексиконе. [10] [80] [83]

Налоговые убежища — это, как правило, небольшие, хорошо управляемые государства, которые устанавливают низкие или нулевые налоговые ставки для иностранных инвесторов.

— Джеймс Р. Хайнс-младший. «Транснациональные компании и налоговые убежища», The Review of Economics and Statistics (2016) [5]

В апреле 1998 года ОЭСР разработала определение налогового убежища, как отвечающего «трем из четырех» критериев. [84] [85] Оно было разработано в рамках их инициативы «Вредная налоговая конкуренция: возникающая глобальная проблема». [86] К 2000 году, когда ОЭСР опубликовала свой первый список налоговых убежищ, [29] в него не вошла ни одна страна-член ОЭСР, поскольку теперь все они считались участниками нового Глобального форума ОЭСР по прозрачности и обмену информацией в налоговых целях , и, следовательно, не соответствовали Критериям ii и iii . Поскольку ОЭСР никогда не перечисляла ни одного из своих 35 членов в качестве налоговых убежищ, Ирландия, Люксембург, Нидерланды и Швейцария иногда определяются как «налоговые убежища ОЭСР». [87]

В 2017 году только Тринидад и Тобаго соответствовали определению ОЭСР 1998 года; таким образом, это определение утратило свою репутацию. [56] [88]

(†) Четвертый критерий был отозван после возражений новой администрации США Буша в 2001 году [36] , а в отчете ОЭСР за 2002 год определение стало «два из трех критериев». [9]

Определение ОЭСР 1998 года чаще всего используется «налоговыми убежищами ОЭСР». [89] Однако это определение (как отмечено выше) утратило доверие, когда в 2017 году в соответствии с его параметрами только Тринидад и Тобаго квалифицировалось как налоговое убежище, и с тех пор в значительной степени не принимается во внимание учеными, занимающимися налоговыми убежищами, [77] [83] [45] включая расследование Службы исследований Конгресса США 2015 года налоговых убежищ, как ограничивающее и позволяющее низконалоговым убежищам Хайнса (например, к которым применяется первый критерий) избегать определения ОЭСР путем улучшения сотрудничества ОЭСР (поэтому второй и третий критерии не применяются). [75]

Таким образом, доказательства (хотя они, несомненно, ограничены) не предполагают какого-либо влияния инициативы ОЭСР на деятельность налоговых убежищ. [...] Таким образом, нельзя ожидать, что инициатива ОЭСР окажет значительное влияние на корпоративное использование налоговых убежищ, даже если (или когда) инициатива будет полностью реализована.

— Дхаммика Дхармапала , «Какие проблемы и возможности создают налоговые убежища?» (декабрь 2008 г.) [77]

В апреле 2000 года Форум по финансовой стабильности (или FSF) определил связанную концепцию офшорного финансового центра (или OFC), [90] которую МВФ принял в июне 2000 года, составив список из 46 OFC . [57] Определение FSF–IMF было сосредоточено на инструментах BEPS , предлагаемых убежищами, и на наблюдении Хайнса о том, что потоки учета от инструментов BEPS «непропорциональны» и, таким образом, искажают экономическую статистику убежища. Список FSF–IMF охватывал новые корпоративные налоговые убежища, такие как Нидерланды, которые Хайнс считал слишком маленькими в 1994 году. [9] В апреле 2007 года МВФ использовал более количественный подход для формирования списка из 22 основных OFC , [47] а в 2018 году перечислил восемь основных OFC, которые обрабатывают 85% всех потоков. [37] Примерно с 2010 года налоговые ученые считали ОФЦ и налоговые убежища синонимичными терминами . [10] [91] [92]

В октябре 2010 года Хайнс опубликовал список из 52 налоговых убежищ , которые он количественно масштабировал, проанализировав потоки корпоративных инвестиций. [30] Среди крупнейших налоговых убежищ Хайнса преобладали корпоративные налоговые убежища, на которые, как отметил Дхармапала в 2014 году, приходилась основная часть глобальной деятельности налоговых убежищ по инструментам BEPS. [93] Список Хайнса 2010 года был первым, в котором оценивались десять крупнейших мировых налоговых убежищ, только два из которых, Джерси и Британские Виргинские острова, были в списке ОЭСР 2000 года.

В июле 2017 года группа CORPNET Амстердамского университета проигнорировала любое определение налогового убежища и сосредоточилась на чисто количественном подходе, проанализировав 98 миллионов глобальных корпоративных связей в базе данных Orbis . Списки CORPNET пяти крупнейших каналов OFC и пяти крупнейших каналов OFC совпали с 9 из 10 крупнейших убежищ в списке Хайнса 2010 года, отличаясь только в Соединенном Королевстве, которое изменило свой налоговый кодекс только в 2009–2012 годах . [59] Исследование каналов и каналов OFC CORPNET разделило понимание налогового убежища на две классификации: [60] [94]

В июне 2018 года налоговый академик Габриэль Цукман ( и др. ) опубликовал исследование, в котором также игнорировалось любое определение налогового убежища, но оценивалось корпоративное «перемещение прибыли» (т. е. BEPS ) и «повышение корпоративной прибыльности», отмеченное Хайнсом и Дхармапалой. [64] Цукман указал, что исследование CORPNET недостаточно представило убежища, связанные с американскими технологическими фирмами, такими как Ирландия и Каймановы острова , поскольку Google, Facebook и Apple не отображаются в Orbis. [95] Тем не менее, список Цукмана 2018 года из 10 лучших убежищ также совпал с 9 из 10 лучших убежищ в списке Хайнса 2010 года, но Ирландия была крупнейшим мировым убежищем. [65] Эти списки (Hines 2010, CORPNET 2017 и Цукман 2018) и другие, которые следовали чисто количественному подходу, показали твердый консенсус относительно крупнейших корпоративных налоговых убежищ.

В октябре 2009 года сеть Tax Justice Network представила Индекс финансовой секретности («FSI») и термин «юрисдикция секретности» [58] , чтобы выделить проблемы в отношении стран, соответствующих требованиям ОЭСР, которые имеют высокие налоговые ставки и не фигурируют в академических списках налоговых убежищ, но имеют проблемы с прозрачностью. FSI не оценивает налоговые ставки или потоки BEPS в своих расчетах; но его часто неправильно интерпретируют как определение налогового убежища в финансовых СМИ [c] , особенно когда он называет США и Германию основными «юрисдикциями секретности». [96] [97] [98] Однако многие типы налоговых убежищ также считаются юрисдикциями секретности.

Хотя налоговые убежища разнообразны и многообразны, налоговые ученые иногда выделяют три основные «группы» налоговых убежищ при обсуждении истории их развития: [40] [41] [51] [50]

Как обсуждалось в § История, первым признанным налоговым убежищем был треугольник Цюрих-Цуг-Лихтенштейн, созданный в середине 1920-х годов, к которому позже присоединился Люксембург в 1929 году. [40] Конфиденциальность и секретность были установлены как важный аспект европейских налоговых убежищ. Однако современные европейские налоговые убежища также включают налоговые убежища, ориентированные на корпорации, которые поддерживают более высокий уровень прозрачности ОЭСР, такие как Нидерланды и Ирландия. [f] Европейские налоговые убежища выступают в качестве важной части глобальных потоков в налоговые убежища, при этом три из пяти основных мировых Conduit OFC являются европейскими (например, Нидерланды, Швейцария и Ирландия). [60] Четыре связанных с Европой налоговых убежища фигурируют в различных заметных § списках 10 лучших налоговых убежищ, а именно: Нидерланды, Ирландия, Швейцария и Люксембург.

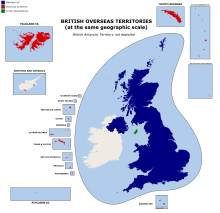

Многие налоговые убежища являются бывшими или нынешними зависимостями Соединенного Королевства и по-прежнему используют те же основные правовые структуры. [41] Шесть налоговых убежищ, связанных с Британской империей, фигурируют в § Топ-10 списков налоговых убежищ, а именно: налоговые убежища Карибского бассейна (например, Бермудские острова, Британские Виргинские острова и Каймановы острова), налоговые убежища Нормандских островов (например, Джерси) и азиатские налоговые убежища (например, Сингапур и Гонконг). Как обсуждалось в § История, Соединенное Королевство создало свою первую «нерезидентную компанию» в 1929 году и возглавило рынок офшорных финансовых центров евродоллара после Второй мировой войны. [40] [41] После реформы корпоративного налогового кодекса в 2009–2012 годах Великобритания вновь стала основным налоговым убежищем, ориентированным на корпорации. [59] Два из пяти основных мировых кондуитных OFC относятся к этой группе (например, Великобритания и Сингапур). [60]

В ноябре 2009 года Майкл Фут, бывший сотрудник Банка Англии и банковский инспектор Багамских островов, представил комплексный отчет по трем зависимым территориям Британской короны (Гернси, остров Мэн и Джерси) и шести заморским территориям (Ангилья, Бермудские острова, Британские Виргинские острова, Каймановы острова, Гибралтар, острова Теркс и Кайкос) «для выявления возможностей и проблем в качестве офшорных финансовых центров» для Казначейства Ее Величества . [99] [100]

Как обсуждалось в § История, большинство этих налоговых убежищ датируются концом 1960-х годов и фактически копировали структуры и услуги вышеупомянутых групп. [40] Большинство из этих налоговых убежищ не являются членами ОЭСР или, в случае налоговых убежищ, связанных с Британской империей, не имеют в своем ядре старшего члена ОЭСР. [40] [51] Некоторые из них потерпели неудачу во время различных инициатив ОЭСР по ограничению налоговых убежищ (например, Вануату и Самоа). [40] Однако другие, такие как Тайвань (для Азиатско-Тихоокеанского региона) и Маврикий (для Африки), существенно выросли за последние десятилетия. [51] Тайвань называют «Швейцарией Азии», с акцентом на секретность. [101] Хотя ни одно налоговое убежище, связанное с развивающимися рынками, не входит в пять основных мировых OFC-каналов или в какие-либо списки § Топ-10 налоговых убежищ, и Тайвань, и Маврикий входят в десятку мировых OFC-сливов. [60]

На сегодняшний день составлены три основных типа списков налоговых убежищ: [75]

В исследовании также рассматриваются косвенные показатели , из которых наиболее важными являются два:

Рост количественных методов определения налоговых убежищ после 2010 года привел к более стабильному списку крупнейших налоговых убежищ. Дхармапала отмечает, что, поскольку корпоративные потоки BEPS доминируют в деятельности налоговых убежищ, это в основном корпоративные налоговые убежища. [93] Девять из десяти лучших налоговых убежищ в исследовании Габриэля Цукмана от июня 2018 года также фигурируют в десяти лучших списках двух других количественных исследований с 2010 года. Представлены четыре из пяти лучших Conduit OFC; однако Великобритания преобразовала свой налоговый кодекс только в 2009–2012 годах. [59] Представлены все пять из пяти лучших Sink OFC, хотя Джерси фигурирует только в списке Hines 2010 года.

Исследования охватывают рост Ирландии и Сингапура, которые являются основными региональными штаб-квартирами некоторых из крупнейших пользователей инструмента BEPS, Apple , Google и Facebook . [106] [107] [108] В первом квартале 2015 года Apple завершила крупнейшее действие BEPS в истории, когда перевела 300 миллиардов долларов США интеллектуальной собственности в Ирландию, что лауреат Нобелевской премии по экономике Пол Кругман назвал « экономикой лепрекона ». В сентябре 2018 года, используя данные о налоге на репатриацию TCJA, NBER перечислил основные налоговые убежища следующим образом: «Ирландия, Люксембург, Нидерланды, Швейцария, Сингапур, Бермудские острова и [карибские] убежища». [66] [67]

(*) Появляется как десятка лучших налоговых убежищ во всех трех списках; 9 основных налоговых убежищ соответствуют этому критерию: Ирландия, Сингапур, Швейцария и Нидерланды (OFC-каналы), а также Каймановы острова, Британские Виргинские острова, Люксембург, Гонконг и Бермудские острова (OFC-сливы) .

(†) Также появляется как один из 5 OFC-каналов (Ирландия, Сингапур, Швейцария, Нидерланды и Соединенное Королевство) в исследовании CORPNET 2017 года; или

(‡) Также появляется как 5 лучших OFC-сливов (Британские Виргинские острова, Люксембург, Гонконг, Джерси, Бермудские острова) в исследовании CORPNET 2017 года.

(Δ) Идентифицировано в первом и крупнейшем списке ОЭСР 2000 года из 35 налоговых убежищ (список ОЭСР содержал только Тринидад и Тобаго к 2017 году). [29] [56]

Таким образом, наиболее устойчивый консенсус среди ученых относительно крупнейших в мире налоговых убежищ выглядит следующим образом: Ирландия, Сингапур, Швейцария и Нидерланды (основные транзитные ОФЦ), а также Каймановы острова, Британские Виргинские острова, Люксембург, Гонконг и Бермудские острова (основные транзитные ОФЦ), при этом Соединенное Королевство (основной транзитный ОФЦ) все еще находится в процессе трансформации.

Из этих десяти основных убежищ все, кроме Великобритании и Нидерландов, были представлены в первоначальном списке Хайнса-Райса 1994 года . Великобритания не была налоговым убежищем в 1994 году, и Хайнс оценил эффективную налоговую ставку Нидерландов в 1994 году в более чем 20%. (Хайнс определил Ирландию как страну с самой низкой эффективной налоговой ставкой в 4%.) Четыре из них: Ирландия, Сингапур, Швейцария (3 из 5 крупнейших каналов OFC) и Гонконг (крупнейшая 5 хранилищ OFC), были представлены в подкатегории 7 основных налоговых убежищ списка Хайнса-Райса 1994 года ; подчеркивая отсутствие прогресса в сокращении налоговых убежищ. [54]

Что касается косвенных показателей , этот список, за исключением Канады, содержит все семь стран, которые получили более одной налоговой инверсии в США с 1982 года (см. здесь ). [105] Кроме того, шесть из этих основных налоговых убежищ входят в топ-15 стран с ВВП на душу населения , а из четырех других, три из них, страны Карибского бассейна, не включены в таблицы ВВП на душу населения МВФ и Всемирного банка.

В совместном отчете МВФ от июня 2018 года о влиянии потоков BEPS на мировые экономические данные восемь из вышеперечисленных стран (за исключением Швейцарии и Соединенного Королевства) были названы ведущими налоговыми убежищами в мире. [37]

Самый длинный список из неправительственного количественного исследования налоговых убежищ — исследование CORPNET Амстердамского университета за июль 2017 г. Conduit and Sink OFCs , в 29 (5 Conduit OFCs и 25 Sink OFCs). Ниже приведены 20 крупнейших (5 Conduit OFCs и 15 Sink OFCs), которые согласуются с другими основными списками следующим образом:

(*) Появляется в качестве § Топ-10 налоговых убежищ во всех трех количественных списках, Hines 2010, ITEP 2017 и Zucman 2018 (выше); все девять таких § Топ-10 налоговых убежищ перечислены ниже.

(♣) Появляется в списке Джеймса Хайнса 2010 года из 52 налоговых убежищ; 17 из 20 местоположений ниже входят в список Джеймса Хайнса 2010 года.

(Δ) Идентифицировано в крупнейшем списке ОЭСР 2000 года из 35 налоговых убежищ (список ОЭСР содержал только Тринидад и Тобаго к 2017 году); только четыре местоположения ниже когда-либо были в списке ОЭСР. [29]

(↕) Идентифицировано в первом списке Европейского союза 2017 года из 17 налоговых убежищ; [61] только одно местоположение ниже входит в список ЕС 2017 года.

Суверенные государства, которые в основном выступают в качестве основных корпоративных налоговых убежищ:

Суверенные государства или автономные регионы, которые являются как основными корпоративными налоговыми убежищами, так и основными традиционными налоговыми убежищами:

Суверенные (в том числе де-факто) государства, которые в основном выступают в роли традиционных налоговых убежищ (но имеют ненулевые налоговые ставки):

Суверенные или субнациональные государства, которые являются традиционными налоговыми убежищами (т.е. имеют явную ставку налога 0%), включают (более полный список в таблице напротив):

Исследования налоговых убежищ после 2010 года сосредоточены на количественном анализе (который можно ранжировать) и имеют тенденцию игнорировать очень маленькие налоговые убежища, где данные ограничены, поскольку убежище используется для индивидуального уклонения от уплаты налогов, а не для уклонения от уплаты налогов корпораций. Последний заслуживающий доверия широкий неранжированный список глобальных налоговых убежищ — это список Джеймса Хайнса 2010 года из 52 налоговых убежищ. Он показан ниже, но расширен до 55, чтобы включить убежища, определенные в исследовании Conduit and Sink OFCs от июля 2017 года , которые не считались убежищами в 2010 году, а именно Соединенное Королевство, Тайвань и Кюрасао. Список Джеймса Хайнса 2010 года содержит 34 из первоначальных 35 налоговых убежищ ОЭСР; [29] и по сравнению с § Top 10 налоговых убежищ и § Top 20 налоговых убежищ выше, показывают, что процессы ОЭСР сосредоточены на соблюдении крошечных убежищ.

(†) Определен как один из 5 каналов по версии CORPNET в 2017 году; в приведенном выше списке 5 из 5.

(‡) Определен как один из крупнейших 24 стоков по версии CORPNET в 2017 году; в приведенном выше списке 23 из 24 (Гайана отсутствует).

(↕) Определен в первом списке Европейского союза 2017 года из 17 налоговых убежищ; приведенный выше список содержит 8 из 17. [61]

(Δ) Определен в первом и самом большом списке ОЭСР 2000 года из 35 налоговых убежищ (список ОЭСР содержал только Тринидад и Тобаго к 2017 году); приведенный выше список содержит 34 из 35 (Виргинские острова США отсутствуют). [29]

Специализированные организации США:

Основные суверенные государства, которые включены в списки финансовой тайны (например, Индекс финансовой секретности ), но не включены в списки корпоративных налоговых убежищ или традиционных налоговых убежищ:

Ни США, ни Германия не фигурировали ни в одном списке налоговых убежищ, составленном главными академическими лидерами в области исследований налоговых убежищ, а именно Джеймсом Р. Хайнсом-младшим , Дхаммикой Дхармапалой или Габриэлем Цукманом . Неизвестно ни одного случая, когда иностранные фирмы осуществляли налоговые инверсии в США или Германии в целях налогообложения, что является основной характеристикой корпоративного налогового убежища. [105]

Оценка финансовых масштабов налоговых убежищ осложняется присущим им отсутствием прозрачности. [38] Даже юрисдикции, которые соответствуют требованиям прозрачности ОЭСР, такие как Ирландия, Люксембург и Нидерланды, предоставляют альтернативные инструменты секретности (например, трасты, QIAIF и ULL ), которые могут использоваться для секретности UBO. [137] Например, когда Комиссия ЕС обнаружила, что налоговая ставка Apple в Ирландии составляла 0,005% , они обнаружили, что Apple использовала ирландские ULL, чтобы избежать подачи ирландских государственных счетов с начала 1990-х годов. [138]

Кроме того, иногда возникает путаница между цифрами, которые фокусируются на сумме ежегодных налогов, потерянных из-за налоговых убежищ (по оценкам, сотни миллиардов долларов США), и цифрами, которые фокусируются на сумме капитала, находящегося в налоговых убежищах (по оценкам, многие триллионы долларов США). [137]

По состоянию на март 2019 года [update]наиболее надежными методами оценки финансового масштаба были: [137]

Было много других «приблизительных оценок», произведенных НПО, которые являются либо грубыми производными первого метода («Банковские данные»), и часто подвергаются критике за ошибочные толкования и выводы из совокупных глобальных банковских и финансовых данных для получения необоснованных оценок. [137] [139]

Известным исследованием финансового эффекта стала работа Price of Offshore: Revisited in 2012–2014, написанная бывшим главным экономистом McKinsey & Company Джеймсом С. Генри . [140] [141] [142] Генри провел исследование для Tax Justice Network (TJN) и в рамках своего анализа составил хронологию прошлых финансовых оценок различных организаций. [137] [38]

Генри использовал в основном глобальные банковские данные из различных нормативных источников, чтобы оценить, что: [141] [142]

Авторитет Генри и глубина этого анализа означали, что отчет привлек международное внимание. [140] [144] [145] TJN дополнил его отчет другим отчетом о последствиях анализа с точки зрения глобального неравенства и потерянных доходов для развивающихся экономик. [146] Отчет подвергся критике в отчете 2013 года, финансируемом Jersey Finance (лоббистской группой сектора финансовых услуг в Джерси) и написанном двумя американскими учеными, Ричардом Моррисом и Эндрю Гордоном. [139] В 2014 году TJN выпустил отчет, отвечающий на эту критику. [147] [148]

В 2015 году французский налоговый экономист Габриэль Цукман опубликовал книгу «Скрытое богатство наций» , в которой использовал данные глобальных национальных счетов для расчета величины чистых иностранных активов богатых стран, которые не сообщаются, поскольку находятся в налоговых убежищах. Цукман подсчитал, что около 8–10% мирового финансового богатства домохозяйств, или более 7,6 триллионов долларов США, хранилось в налоговых убежищах. [25] [27] [149] [38]

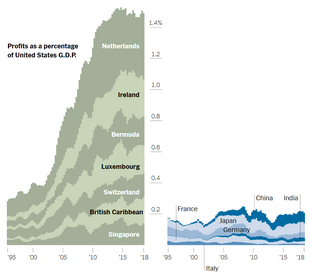

Цукман продолжил свою книгу 2015 года несколькими соавторскими работами, посвященными корпоративному использованию налоговых убежищ, под названием «Упущенная прибыль наций» (2016–2018 гг.) [21] [22] и «Чрезмерная налоговая привилегия» (2018 г.) [66] [67] , которые показали, что корпорации ежегодно защищают от налогов более 250 млрд долларов США. Цукман показал, что почти половина из них — американские корпорации [68] , и что это было движущей силой того, как американские корпорации накапливали офшорные денежные депозиты в размере от 1 до 2 триллионов долларов США с 2004 года. [69] Анализ Цукмана (и других) показал, что показатели мирового ВВП были существенно искажены многонациональными потоками BEPS. [150] [38]

Исследование, проведенное в 2022 году Цукманом и соавторами, показало, что 36% прибыли многонациональных компаний переводится в налоговые убежища. [151] Если бы прибыль была перераспределена во внутренние источники, «внутренняя прибыль увеличилась бы примерно на 20% в странах Европейского союза с высокими налогами, на 10% в Соединенных Штатах и на 5% в развивающихся странах, в то время как в налоговых убежищах она упала бы на 55%». [151]

В 2007 году ОЭСР подсчитала, что капитал, хранящийся за рубежом, составил от 5 до 7 триллионов долларов США, что составляет примерно 6–8% от общего объема мировых инвестиций под управлением. [152] В 2017 году в рамках проекта ОЭСР BEPS было подсчитано, что от 100 до 240 миллиардов долларов США корпоративной прибыли были защищены от налогообложения посредством деятельности BEPS, осуществляемой через юрисдикции типа налоговых убежищ. [23] [38]

В 2018 году ежеквартальный журнал МВФ « Финансы и развитие» опубликовал совместное исследование МВФ и налоговых ученых под названием «Пронзание завесы», в котором подсчитано, что около 12 триллионов долларов США в глобальных корпоративных инвестициях во всем мире были «просто фантомными корпоративными инвестициями», структурированными для избежания корпоративного налогообложения и сосредоточенными в восьми основных местах. [37] В 2019 году та же группа опубликовала дополнительное исследование под названием «Рост фантомных инвестиций», в котором подсчитано, что высокий процент глобальных прямых иностранных инвестиций (ПИИ) были «фантомными», и что «Пустые корпоративные оболочки в налоговых убежищах подрывают сбор налогов в развитых, развивающихся и развивающихся экономиках». [26] В исследовании была выделена Ирландия и подсчитано, что более двух третей ПИИ Ирландии были «фантомными». [153] [154]

В нескольких исследовательских работах Джеймс Р. Хайнс-младший показал, что налоговые убежища, как правило, небольшие, но хорошо управляемые страны, и что статус налогового убежища принес значительное процветание. [31] [32] В 2009 году Хайнс и Дхармапала предположили, что примерно 15% стран являются налоговыми убежищами, но они задались вопросом, почему больше стран не стали налоговыми убежищами, учитывая наблюдаемое экономическое процветание, которое это могло бы принести. [4]

Сегодня в мире насчитывается около 40 крупных налоговых убежищ, но очевидная значительная экономическая выгода от статуса налогового убежища заставляет задуматься, почему их так мало.

— Дхаммика Дхармапала , Джеймс Р. Хайнс-младший , Какие страны становятся налоговыми убежищами? (2009) [4]

Хайнс и Дхармапала пришли к выводу, что управление является основной проблемой для малых стран, пытающихся стать налоговыми убежищами. Только страны с сильным управлением и законодательством, которому доверяют иностранные корпорации и инвесторы, могут стать налоговыми убежищами. [4] Положительный взгляд Хайнса и Дхармапалы на финансовые выгоды от становления налоговым убежищем, а также то, что они являются двумя основными академическими лидерами в области исследований налоговых убежищ, поставили их в острый конфликт с неправительственными организациями, выступающими за налоговую справедливость , такими как Tax Justice Network, которые обвинили их в содействии уклонению от уплаты налогов. [155] [156] [157]

Налоговые убежища имеют высокие рейтинги ВВП на душу населения , поскольку их «заголовочная» экономическая статистика искусственно раздувается потоками BEPS, которые добавляются к ВВП убежища, но не облагаются налогом в убежище. [37] [158] Как крупнейшие посредники потоков BEPS, корпоративно-ориентированные налоговые убежища, в частности, составляют большую часть из 10-15 верхних таблиц ВВП на душу населения, за исключением стран с нефтью и газом (см. таблицу ниже). Исследования налоговых убежищ предполагают высокий показатель ВВП на душу населения при отсутствии материальных природных ресурсов как важный косвенный показатель налогового убежища. [47] В основе определения офшорного финансового центра FSF-IMF лежит страна, где финансовые потоки BEPS несоразмерны размеру местной экономики. [47] Ярким примером стала транзакция Apple BEPS в Ирландии в первом квартале 2015 года, которая заставила Ирландию отказаться от показателей ВВП и ВНП в феврале 2017 года в пользу нового показателя — модифицированного валового национального дохода , или ВНД*.

Искусственная инфляция ВВП может привлечь недооцененный иностранный капитал (который использует «главный» показатель долга к ВВП убежища), тем самым создавая фазы более сильного экономического роста. [32] Однако возросшее кредитное плечо приводит к более серьезным кредитным циклам, особенно там, где искусственная природа ВВП раскрывается иностранным инвесторам. [33] [159]

Примечания:

В 2018 году известный экономист по налоговым убежищам Габриэль Цукман показал, что большинство корпоративных налоговых споров возникают между юрисдикциями с высокими налогами, а не между юрисдикциями с высокими и низкими налогами. [162] Исследования Цукмана (и др.) показали, что споры с основными налоговыми убежищами, такими как Ирландия, Люксембург и Нидерланды, на самом деле довольно редки. [64] [163]

Мы показываем теоретически и эмпирически, что в текущей международной налоговой системе налоговые органы стран с высокими налогами не имеют стимулов для борьбы с перемещением прибыли в налоговые убежища. Вместо этого они сосредоточивают свои усилия по обеспечению соблюдения законодательства на перемещении прибыли, зарегистрированной в других странах с высокими налогами, фактически воруя доходы друг у друга. Этот политический провал может объяснить постоянство перемещения прибыли в страны с низкими налогами, несмотря на высокие издержки для стран с высокими налогами.

— Габриэль Цукман , Гарвардская школа Кеннеди (май 2018 г.) [164]

Спорной областью исследований налоговых убежищ является предположение, что налоговые убежища на самом деле способствуют глобальному экономическому росту, решая предполагаемые проблемы в налоговых режимах стран с более высокими налогами (например, приведенное выше обсуждение «всемирной» налоговой системы США в качестве примера). Важные академические лидеры в исследованиях налоговых убежищ, такие как Хайнс, [165] Дхармапала, [77] и другие, [166] приводят доказательства того, что в определенных случаях налоговые убежища, по-видимому, способствуют экономическому росту в странах с более высокими налогами и могут поддерживать выгодные гибридные налоговые режимы с более высокими налогами на внутреннюю деятельность, но более низкими налогами на международный капитал или доход:

Влияние налоговых убежищ на экономическое благосостояние в странах с высокими налогами неясно, хотя наличие налоговых убежищ, по-видимому, стимулирует экономическую активность в соседних странах с высокими налогами.

— Джеймс Р. Хайнс-младший , «Аннотация: налоговые убежища» (2007) [31]

Налоговые убежища меняют характер налоговой конкуренции между другими странами, вполне возможно, позволяя им поддерживать высокие внутренние налоговые ставки, которые эффективно смягчаются для мобильных международных инвесторов, чьи транзакции направляются через налоговые убежища. [...] Фактически, страны, расположенные близко к налоговым убежищам, демонстрируют более быстрый рост реальных доходов, чем те, которые находятся дальше, возможно, отчасти в результате финансовых потоков и их рыночных эффектов.

— Джеймс Р. Хайнс-младший , «Острова сокровищ», стр. 107 (2010) [30]

В наиболее цитируемой статье по исследованию офшорных финансовых центров («ОФЦ») [167] , тесно связанного с термином «налоговые убежища», отмечены положительные и отрицательные аспекты ОФЦ в соседних экономиках с высокими налогами или источниками, и в некоторой степени высказаны в пользу ОФЦ. [168]

ВЫВОД: Используя как двусторонние, так и многосторонние примеры, мы эмпирически обнаружили, что успешные офшорные финансовые центры поощряют плохое поведение в странах-источниках, поскольку они способствуют уклонению от уплаты налогов и отмыванию денег [...] Тем не менее, офшорные финансовые центры, созданные для содействия нежелательной деятельности, все еще могут иметь непреднамеренные положительные последствия. [...] Мы предварительно приходим к выводу, что ОФЦ лучше характеризовать как «симбионты».

— Эндрю К. Роуз, Марк М. Шпигель, «Оффшорные финансовые центры: паразиты или симбионты?», The Economic Journal , (сентябрь 2007 г.) [168]

Однако другие известные налоговые ученые решительно оспаривают эти взгляды, например, работа Слемрода и Уилсона, которые в своих § Важные статьи о налоговых убежищах называют налоговые убежища паразитическими для юрисдикций с нормальными налоговыми режимами, которые могут нанести ущерб их экономике. [169] Кроме того, группы, выступающие за налоговую справедливость, в равной степени критиковали Хайнса и других в этих взглядах. [156] [157] Исследование, проведенное в июне 2018 года МВФ, показало, что большая часть прямых иностранных инвестиций («ПИИ»), поступивших из налоговых убежищ в страны с более высокими налогами, на самом деле исходила из страны с более высокими налогами, [37] и, например, что крупнейшим источником ПИИ в Соединенном Королевстве на самом деле было Соединенное Королевство, но инвестированное через налоговые убежища. [170]

Границы с более широкими спорными экономическими теориями о влиянии корпоративного налогообложения на экономический рост и о том, должны ли быть корпоративные налоги, легко размываются. Другие исследователи, которые изучали налоговые убежища, такие как Цуцман , подчеркивают несправедливость налоговых убежищ и рассматривают последствия как потерю дохода для развития общества. [171] Это остается спорной областью со сторонниками с обеих сторон. [172]

Вывод статьи Хайнса-Райса 1994 года , подтвержденный другими, [166] заключался в следующем: низкие ставки иностранных налогов [из налоговых убежищ] в конечном итоге повышают собираемость налогов в США . [54] Хайнс показал, что в результате отказа от уплаты иностранных налогов с помощью налоговых убежищ американские транснациональные корпорации избегали накопления иностранных налоговых кредитов, которые уменьшили бы их налоговые обязательства в США. Хайнс возвращался к этому выводу несколько раз, и в своей статье 2010 года «Острова сокровищ», где он показал, как американские транснациональные корпорации использовали налоговые убежищ и инструменты BEPS, чтобы избежать японских налогов на свои японские инвестиции, отметил, что это подтверждается другими эмпирическими исследованиями на уровне компании. [35] Наблюдения Хайнса повлияли бы на политику США в отношении налоговых убежищ, включая правила « галочки » 1996 года [h] , и враждебность США к попыткам ОЭСР ограничить ирландские инструменты BEPS, [i] [36] и почему, несмотря на публичное раскрытие информации об уклонении от уплаты налогов такими фирмами, как Google, Facebook и Apple, с помощью ирландских инструментов BEPS, США мало что сделали, чтобы остановить их. [166]

Более низкие ставки иностранных налогов влекут за собой меньшие налоговые льготы за иностранные налоги и более высокие конечные налоговые поступления в США (Хайнс и Райс, 1994). [54] Дайренг и Линдси (2009), [35] приводят доказательства того, что американские фирмы с иностранными филиалами в определенных налоговых убежищах платят более низкие иностранные налоги и более высокие налоги в США, чем в остальном аналогичные крупные американские компании.

— Джеймс Р. Хайнс-младший , «Острова сокровищ», стр. 107 (2010) [30]

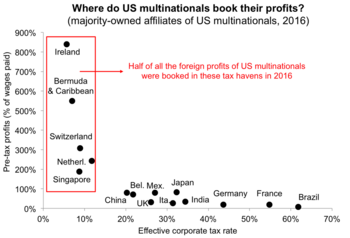

Исследования, проведенные в июне–сентябре 2018 года, подтвердили, что американские транснациональные корпорации являются крупнейшими мировыми пользователями налоговых убежищ и инструментов BEPS. [68] [69] [150]

Американские транснациональные корпорации используют налоговые убежища [j] чаще, чем транснациональные корпорации из других стран, которые сохранили свои правила контролируемых иностранных корпораций. Ни одна другая страна ОЭСР, не являющаяся убежищем, не регистрирует такую высокую долю иностранной прибыли, зарегистрированной в налоговых убежищах, как Соединенные Штаты. [...] Это говорит о том, что половина всей мировой прибыли, переведенной в налоговые убежища, переводится американскими транснациональными корпорациями. Напротив, около 25% приходится на страны ЕС, 10% на остальную часть ОЭСР и 15% на развивающиеся страны (Tørsløv et al., 2018).

— Габриэль Цукман , Томас Райт, «Чрезмерная налоговая привилегия», Рабочие документы NBER (сентябрь 2018 г.). [66] [67]

В 2019 году неакадемические группы, такие как Совет по международным отношениям , осознали масштабы использования корпорациями США налоговых убежищ:

Более половины прибыли, которую американские компании сообщают о получении за рубежом, по-прежнему регистрируется лишь в нескольких низконалоговых убежищах — местах, которые, конечно, на самом деле не являются домом для клиентов, работников и налогоплательщиков, облегчающих большую часть их бизнеса. Многонациональная корпорация может направлять свои мировые продажи через Ирландию, выплачивать роялти своей голландской дочерней компании, а затем направлять доход своей бермудской дочерней компании — пользуясь нулевой ставкой корпоративного налога на Бермудских островах.

— Брэд Сетсер , «Глобальное мошенничество, скрытое в законе Трампа о налоговой реформе, раскрыто», The New York Times (февраль 2019 г.). [173]

Группы налоговой справедливости интерпретировали исследование Хайнса как участие США в налоговой конкуренции со странами с более высокими налогами (т. е. казначейство США зарабатывает избыточные налоги за счет других). TCJA 2017 года, похоже, поддерживает эту точку зрения, поскольку казначейство США может взимать 15,5%-ный налог на репатриацию с более чем 1 триллиона долларов необлагаемой налогом офшорной прибыли, созданной американскими транснациональными корпорациями с помощью инструментов BEPS из доходов, полученных за пределами США. Если бы эти американские транснациональные корпорации платили налоги с этой неамериканской прибыли в странах, в которых они были получены, то дальнейшая ответственность перед налогообложением США была бы незначительной. Исследование Цукмана и Райта (2018) подсчитало, что большая часть выгоды от репатриации TCJA досталась акционерам американских транснациональных корпораций, а не казначейству США. [66] [k]

Ученые, изучающие налоговые убежища, приписывают поддержку Вашингтоном использования налоговых убежищ корпорациями США политическому компромиссу между Вашингтоном и другими странами ОЭСР с более высокими налогами, чтобы компенсировать недостатки «всемирной» налоговой системы США. [174] [175] Хайнс выступал за переход на «территориальную» налоговую систему, как это используют большинство других стран, что устранило бы потребность многонациональных корпораций США в налоговых убежищах. В 2016 году Хайнс вместе с немецкими налоговыми учеными показали, что немецкие многонациональные корпорации мало используют налоговые убежища, потому что их налоговый режим, «территориальная» система, устраняет любую необходимость в них. [176]

Исследование Хайнса было процитировано Советом экономических консультантов («CEA») при разработке законодательства TCJA в 2017 году и в поддержку перехода к гибридной «территориальной» структуре налоговой системы. [177] [178]

Существует ряд примечательных концепций относительно того, как частные лица и корпорации взаимодействуют с налоговыми убежищами: [45] [179]

Некоторые авторы, занимающиеся налоговыми убежищами, описывают их как «захваченные государства» их офшорной финансовой индустрией, предполагая, что юридические, налоговые и другие требования профессиональных сервисных фирм, работающих из налогового убежища, имеют более высокий приоритет по сравнению с любыми конфликтующими потребностями государства. [50] [180] Этот термин в частности использовался для небольших налоговых убежищ, [181] примерами которых являются Делавэр, Сейшельские острова [182] и Джерси. [183] Однако термин «захваченное государство» также использовался для более крупных и более устоявшихся офшорных финансовых центров или налоговых убежищ ОЭСР и ЕС. [184] [185] [186] Ронен Палан отметил, что даже там, где налоговые убежища начинались как «торговые центры», они в конечном итоге могут быть «захвачены» «мощными иностранными финансовыми и юридическими фирмами, которые пишут законы этих стран, которые они затем эксплуатируют». [187] Наглядными примерами являются публичное раскрытие в 2016 году налоговой структуры проекта Goldcrest компании Amazon Inc. , которое показало, насколько тесно государство Люксембург сотрудничало с Amazon в течение более двух лет, чтобы помочь ей избежать уплаты глобальных налогов. [188] [189] Другие примеры включают в себя то, как голландское правительство отменило положения, препятствующие уклонению от уплаты налогов корпорациями, создав инструмент Dutch Sandwich BEPS, который голландские юридические фирмы затем продавали американским корпорациям:

[Когда] бывший руководитель венчурного капитала в ABN Amro Holding NV Йооп Вейн становится государственным секретарем по экономическим вопросам в мае 2003 года [, ... это] незадолго до того, как Wall Street Journal сообщает о его поездке в США, во время которой он представляет новую налоговую политику Нидерландов десяткам американских налоговых юристов, бухгалтеров и корпоративных налоговых директоров. В июле 2005 года он решает отменить положение, которое должно было предотвратить уклонение от уплаты налогов американскими компаниями, чтобы противостоять критике со стороны налоговых консультантов.

— Oxfam / De Correspondent , «Как Нидерланды стали налоговым убежищем», 31 мая 2017 г. [190] [191]

Преференциальные налоговые решения (PTR) могут использоваться юрисдикцией в незначительных целях, например, налоговые льготы для поощрения обновления городов. Однако PTR также могут использоваться для предоставления аспектов налоговых режимов, обычно встречающихся в традиционных налоговых убежищах. [45] Например, в то время как британские граждане платят полные налоги на свои активы, иностранные граждане, законно проживающие в Великобритании, не платят налогов на свои глобальные активы, пока они находятся за пределами Великобритании; таким образом, для иностранного резидента Великобритания ведет себя аналогично традиционному налоговому убежищу. [192] Некоторые налоговые ученые говорят, что PTR делают различие с традиционными налоговыми убежищами «вопросом степени больше, чем чем-либо еще». [45] [193] ОЭСР сделала расследование PTR ключевой частью своего долгосрочного проекта по борьбе с вредной налоговой практикой , начатого в 1998 году; к 2019 году ОЭСР расследовала более 255 PTR. [194] Раскрытие Lux Leaks 2014 года выявило 548 PTR, выданных властями Люксембурга корпоративным клиентам PriceWaterhouseCoopers. Когда Европейская комиссия оштрафовала Apple на 13 миллиардов долларов США в 2016 году , что стало крупнейшим налоговым штрафом в истории, они заявили, что Apple получила «льготные налоговые решения» в 1991 и 2007 годах. [138] [195]

Корпорации могут переместить свою юридическую штаб-квартиру из юрисдикции с более высоким налогообложением в налоговую гавань, выполнив налоговую инверсию . « Голая налоговая инверсия » — это когда корпорация ранее не вела никакой деловой активности в новом месте. Первой налоговой инверсией была «голая инверсия» McDermott International в Панаму в 1983 году . [55] [53] Конгресс США фактически запретил «голые инверсии» для американских корпораций, введя положение IRS 7874 в Закон о создании рабочих мест в Америке 2004 года . [53] « Налоговая инверсия при слиянии » — это когда корпорация обходит IRS 7874 путем слияния с корпорацией, которая имеет «существенное деловое присутствие» в новом месте. [53] Требование существенного делового присутствия означало, что американские корпорации могли инвертировать только в более крупные налоговые убежища, и в частности налоговые убежища ОЭСР и налоговые убежища ЕС. Дальнейшее ужесточение правил Министерством финансов США в 2016 году, а также налоговая реформа TCJA США 2017 года привели к сокращению налоговых льгот для американских корпораций, перешедших в налоговую гавань. [53]

Даже когда корпорация выполняет налоговую инверсию в налоговую гавань, ей также необходимо переместить (или вывести прибыль ) свою необлагаемую налогом прибыль в новую налоговую гавань. [53] Это называется методами размывания налоговой базы и перемещения прибыли (BEPS). [93] Известные инструменты BEPS, такие как Double Irish с Dutch Sandwich, использовались американскими корпорациями для создания необлагаемых налогом офшорных денежных резервов в размере 1–2 триллионов долларов США в налоговых убежищах, таких как Бермудские острова (например, Bermuda Black Hole компании Apple ) с 2004 по 2017 год. [ 196] Как обсуждалось в § Финансовая шкала, в 2017 году ОЭСР подсчитала, что инструменты BEPS защитили от налогообложения от 100 до 200 миллиардов долларов США годовой корпоративной прибыли; в то время как в 2018 году Цукман подсчитал, что эта цифра была ближе к 250 миллиардам долларов США в год. И это несмотря на проект ОЭСР BEPS 2012–2016 годов. В 2015 году компания Apple осуществила крупнейшую в истории зафиксированную транзакцию BEPS, переведя свою интеллектуальную собственность на сумму 300 миллиардов долларов США в Ирландию, что было названо гибридной налоговой инверсией.

Крупнейшими инструментами BEPS являются те, которые используют учет интеллектуальной собственности (ИС) для перемещения прибыли между юрисдикциями. Концепция корпорации, взимающей свои издержки из одной юрисдикции со своей прибыли в другой юрисдикции (т. е. трансфертное ценообразование ), хорошо понятна и принята. Однако ИС позволяет корпорации резко «переоценить» свои издержки. Например, разработка крупной части программного обеспечения могла обойтись в 1 млрд долларов США в виде заработной платы и накладных расходов. Учет ИС позволяет переместить юридическое право собственности на программное обеспечение в налоговую гавань, где оно может быть переоценено до стоимости в 100 млрд долларов США, что становится новой ценой, по которой оно вычитается из глобальной прибыли. Это приводит к перемещению всей глобальной прибыли обратно в налоговую гавань. ИС была описана как «ведущее средство уклонения от уплаты налогов корпорацией». [197] [198]

Традиционные OFC, такие как Каймановы острова, Британские Виргинские острова, Гернси или Джерси, четко заявляют о своей корпоративной налоговой нейтральности. Из-за этого они, как правило, не подписывают полные двусторонние налоговые соглашения с другими юрисдикциями с более высокими налогами. Вместо этого поступления от инвестиционных структур в этих юрисдикциях облагаются полным налогом у источника, установленным соответствующей оншорной юрисдикцией. Британские заморские территории и коронные владения обеспечивают полную налоговую прозрачность и автоматическую налоговую отчетность для оншорных налоговых органов через CRS, FACTA.

Другие налоговые убежища, например, в Европе или Азии, поддерживают более высокие ненулевые «заголовочные» ставки корпоративного налогообложения, но вместо этого предоставляют сложные и конфиденциальные инструменты BEPS и PTR, которые приближают «эффективную» ставку корпоративного налога к нулю; все они занимают видное место в ведущих юрисдикциях по праву интеллектуальной собственности (см. график). Эти «корпоративные налоговые убежища» (или Conduit OFC) еще больше повышают респектабельность, требуя от корпораций, использующих свои инструменты BEPS/PTR, поддерживать «существенное присутствие» в убежище; это называется налогом на занятость и может стоить корпорации около 2–3% доходов. Однако эти инициативы позволяют корпоративному налоговому убежищу поддерживать большие сети полных двусторонних налоговых соглашений, которые позволяют корпорациям, базирующимся в убежище, переводить глобальную необлагаемую налогом прибыль обратно в убежище (и далее в Sink OFC, как показано выше). Эти «корпоративные налоговые убежища» решительно отрицают любую связь с тем, чтобы быть налоговым убежищем, и поддерживают высокий уровень соответствия и прозрачности, при этом многие из них включены в белый список ОЭСР (и являются членами ОЭСР или ЕС). Многие из § Топ-10 налоговых убежищ являются «корпоративными налоговыми убежищами».

В 2017 году исследовательская группа CORPNET Амстердамского университета опубликовала результаты многолетнего анализа больших данных более 98 миллионов глобальных корпоративных связей. CORPNET проигнорировала любое предыдущее определение налогового убежища или любые юридические или налоговые концепции структурирования, вместо этого следуя чисто количественному подходу. Результаты CORPNET разделили понимание налоговых убежищ на Sink OFC , которые являются традиционными налоговыми убежищами, в которые корпорации направляют необлагаемые налогом средства, и Conduit OFC , которые являются юрисдикциями, создающими налоговые структуры, соответствующие требованиям ОЭСР, которые позволяют направлять необлагаемые налогом средства из юрисдикций с более высокими налогами в Sink OFC. Несмотря на следование чисто количественному подходу, 5 лучших Conduit OFC и 5 лучших Sink OFC по версии CORPNET близко соответствуют другим академическим § Топ-10 налоговых убежищ. OFC-каналы CORPNET включали несколько крупных юрисдикций, считающихся налоговыми убежищами ОЭСР и/или ЕС, включая Нидерланды, Соединенное Королевство, Швейцарию и Ирландию. [60] [94] [200] OFC-каналы тесно связаны с современными «корпоративными налоговыми убежищами», а OFC-сбросы — с «традиционными налоговыми убежищами».

Помимо корпоративных структур, налоговые убежища также предоставляют безналоговые (или «налогово-нейтральные») юридические оболочки для хранения активов, также известные как специальные целевые компании (SPV) или специальные целевые компании (SPC). [50] Эти SPV и SPC не только свободны от всех налогов, пошлин и НДС, но и адаптированы к нормативным требованиям и банковским требованиям определенных сегментов. [50] Например, SPV с нулевым налогом по разделу 110 является основной оболочкой на мировом рынке секьюритизации. [200] Эта SPV предлагает функции, включая сиротские структуры , которые облегчают поддержку требований к удаленности банкротства , которые были бы неуместны в крупных финансовых центрах , поскольку это могло бы нанести ущерб местной налоговой базе, но необходимы банкам при секьюритизации. SPC Каймановых островов — это структура, используемая управляющими активами, поскольку она может вмещать такие классы активов, как активы интеллектуальной собственности («ИС»), криптовалютные активы и активы углеродных кредитов; к продуктам-конкурентам относятся ирландский QIAIF и люксембургский SICAV . [201]

Некоторые предприятия в налоговых убежищах стали объектами незаконного получения и публичного или конфиденциального раскрытия данных клиентских счетов, наиболее заметными из которых являются:

В 2008 году Федеральная разведывательная служба Германии заплатила 4,2 млн евро Генриху Киберу, бывшему архивисту ИТ-данных LGT Treuhand , банка Лихтенштейна, за список из 1250 данных о счетах клиентов банка. [202] Последовали расследования и аресты, связанные с обвинениями в незаконном уклонении от уплаты налогов. [203] Немецкие власти поделились данными с IRS США , а британская HMRC заплатила 100 000 фунтов стерлингов за те же данные. [204] Власти нескольких других европейских стран, Австралии и Канады также получили эти данные. Власти Лихтенштейна решительно протестовали против этого дела и выдали ордер на арест человека, подозреваемого в утечке данных. [205]

В апреле 2013 года Международный консорциум журналистов-расследователей (ICIJ) опубликовал доступную для поиска базу данных объемом 260 гигабайт, содержащую 2,5 миллиона файлов клиентов из налоговых убежищ, которые были анонимно переданы в ICIJ и проанализированы 112 журналистами из 58 стран. [206] [ 207] Большинство клиентов были из материкового Китая, Гонконга, Тайваня, Российской Федерации и бывших советских республик; Британские Виргинские острова были определены как наиболее важное налоговое убежище для китайских клиентов, а Кипр — как важное место в налоговом убежище для российских клиентов. [208] В утечках упоминались различные известные имена, в том числе: менеджер кампании Франсуа Олланда Жан-Жак Ожье ; министр финансов Монголии Баярцогт Сангаджав; президент Азербайджана; жена заместителя премьер-министра России; и канадский политик Энтони Мерчант . [209]

В ноябре 2014 года Международный консорциум журналистов-расследователей (ICIJ) опубликовал 28 000 документов общим объемом 4,4 гигабайта конфиденциальной информации о конфиденциальных частных налоговых решениях Люксембурга, которые компания PricewaterhouseCoopers выдавала с 2002 по 2010 год в пользу своих клиентов в Люксембурге. Это расследование ICIJ раскрыло 548 налоговых решений для более чем 340 многонациональных компаний, базирующихся в Люксембурге. Раскрытие информации LuxLeaks привлекло международное внимание и комментарии о схемах уклонения от уплаты налогов корпораций в Люксембурге и других местах. Этот скандал способствовал внедрению мер, направленных на сокращение налогового демпинга и регулирование схем уклонения от уплаты налогов, выгодных многонациональным компаниям. [210] [211]

В феврале 2015 года французская газета Le Monde получила более 3,3 гигабайт конфиденциальных клиентских данных, относящихся к схеме уклонения от уплаты налогов, предположительно действовавшей с ведома и поощрения британского многонационального банка HSBC через его швейцарское дочернее предприятие HSBC Private Bank (Suisse) . Источником был французский компьютерный аналитик Эрве Фальчиани , который предоставил данные о счетах, принадлежащих более 100 000 клиентов и 20 000 офшорных компаний в HSBC в Женеве; раскрытие информации было названо «крупнейшей утечкой в истории швейцарской банковской системы». Le Monde призвала 154 журналистов, связанных с 47 различными СМИ, обработать данные, включая The Guardian , Süddeutsche Zeitung и ICIJ. [212] [213]

В 2015 году 11,5 миллионов документов общим объемом 2,6 терабайта, содержащих подробную финансовую и клиентскую информацию для более чем 214 488 офшорных организаций, некоторые из которых датируются 1970-ми годами, которые были взяты из панамской юридической фирмы Mossack Fonseca , были аномально переданы немецкому журналисту Бастиану Обермайеру в Süddeutsche Zeitung (SZ). Учитывая беспрецедентный масштаб данных, SZ работала с ICIJ, а также с журналистами из 107 медиаорганизаций в 80 странах, которые анализировали документы. После более чем года анализа первые новостные статьи были опубликованы 3 апреля 2016 года. В документах были названы известные общественные деятели со всего мира, включая премьер-министра Великобритании Дэвида Кэмерона и премьер-министра Исландии Сигмундура Давида Гуннлаугссона . [214]

В 2017 году 13,4 миллиона документов общим объемом 1,4 терабайта, подробно описывающих как личные, так и основные корпоративные действия клиентов офшорной юридической фирмы Appleby , охватывающие 19 налоговых убежищ, были переданы немецким репортерам Фредерику Обермайеру и Бастиану Обермайеру в Süddeutsche Zeitung (SZ). Как и в случае с «Панамскими документами» в 2015 году, SZ работала с ICIJ и более чем 100 медиаорганизациями для обработки документов. Они содержат имена более 120 000 человек и компаний, включая Apple, AIG, принца Чарльза, королеву Елизавету II, президента Колумбии Хуана Мануэля Сантоса и тогдашнего министра торговли США Уилбура Росса. По размеру в 1,4 терабайта это уступает только «Панамским документам» 2016 года как самая большая утечка данных в истории. [215]

В октябре 2021 года Международный консорциум журналистов-расследователей (ICIJ) раскрыл 11,9 млн документов с 2,9 терабайтами данных . Утечка раскрыла секретные офшорные счета 35 мировых лидеров, включая действующих и бывших президентов, премьер-министров и глав государств, а также более 100 миллиардеров, знаменитостей и руководителей бизнеса.

В отчете от 15 июня 2023 года [216] парламент Европейского союза сделал некоторые пугающие признания относительно поведения и огласки вокруг утечки данных Pandora Papers:

[Парламент] Подчеркивает важность защиты свободы журналистов освещать вопросы, представляющие общественный интерес, не подвергаясь угрозе дорогостоящих судебных исков, в том числе в случаях, когда они получают конфиденциальные, секретные или ограниченные по доступу документы, наборы данных или другие материалы, независимо от их происхождения. (§2)

[Парламент] Сожалеет об отсутствии демократической подотчетности в процессе составления «списка ЕС несотрудничающих юрисдикций для целей налогообложения»; напоминает, что Совет, по-видимому, иногда руководствуется дипломатическими или политическими мотивами, а не объективными оценками при принятии решений о перемещении стран из «серого списка» в «черный список» и наоборот; подчеркивает, что это подрывает доверие, предсказуемость и полезность списков; призывает к консультациям с Парламентом при подготовке списка и к существенному пересмотру критериев отбора (§78)

[Парламент] отмечает, что, несмотря на реализацию европейского и национального законодательства о прозрачности бенефициарной собственности, как сообщают неправительственные организации, качество данных в некоторых публичных реестрах ЕС требует улучшения (§60)

Различные контрмеры, принимаемые юрисдикциями с более высокими налогами против налоговых убежищ, можно сгруппировать в следующие типы:

В 2010 году Конгресс принял Закон о налогообложении иностранных счетов (FATCA), который требует, чтобы иностранные финансовые учреждения (FFI) широкого профиля — банки, биржевые брокеры, хедж-фонды, пенсионные фонды, страховые компании, трасты — сообщали напрямую в Налоговую службу США (IRS) обо всех клиентах, которые являются гражданами США . Начиная с января 2014 года FATCA требует, чтобы FFI предоставляли в IRS ежегодные отчеты об имени и адресе каждого клиента из США, а также о самом большом остатке на счете за год и общей сумме дебетов и кредитов по любому счету, принадлежащему гражданину США. [217] Кроме того, FATCA требует, чтобы любая иностранная компания, не котирующаяся на фондовой бирже, или любое иностранное партнерство, имеющее 10% собственности США, сообщали в IRS имена и налоговые идентификационные номера (TIN) любого владельца из США. FATCA также требует от граждан США и владельцев грин-карт , имеющих иностранные финансовые активы на сумму свыше 50 000 долларов США, заполнять новую форму 8938, которая должна быть подана вместе с налоговой декларацией 1040 , начиная с 2010 финансового года. [218]

В 2014 году ОЭСР последовала за FATCA с Common Reporting Standard , информационным стандартом для автоматического обмена налоговой и финансовой информацией на глобальном уровне (который уже был бы необходим FATCA для обработки данных). С 2017 года в CRS участвуют Австралия, Багамские Острова, Бахрейн, Бермудские Острова, Бразилия, Британские Виргинские Острова, Бруней-Даруссалам, Канада, Каймановы Острова, Чили, Китай, Острова Кука, Гернси, Гонконг, Индонезия, Израиль, Япония, Джерси, Кувейт, Ливан, Макао, Малайзия, Маврикий, Монако, Новая Зеландия, Панама, Катар, Россия, Саудовская Аравия, Сингапур, Швейцария, Турция, Объединенные Арабские Эмираты и Уругвай. [219]

На саммите G20 в Лондоне 2 апреля 2009 года страны G20 согласились определить черный список налоговых убежищ, который будет сегментирован в соответствии с четырехуровневой системой, основанной на соответствии «международно согласованному налоговому стандарту». [220] Список по состоянию на 2 апреля 2009 года можно просмотреть на веб-сайте ОЭСР. [221] Четыре уровня были следующими:

Страны в нижнем ярусе изначально были классифицированы как «несотрудничающие налоговые убежища». Уругвай изначально был классифицирован как несотрудничающий. Однако после апелляции ОЭСР заявила, что он соответствует правилам налоговой прозрачности, и поэтому переместила его на более высокий уровень. Филиппины предприняли шаги, чтобы удалить себя из черного списка, а премьер-министр Малайзии Наджиб Разак ранее предположил, что Малайзия не должна быть в нижнем ярусе. [222]

В апреле 2009 года ОЭСР объявила через своего руководителя Анхеля Гурриа, что Коста-Рика, Малайзия, Филиппины и Уругвай были исключены из черного списка после того, как они взяли на себя «полное обязательство обмениваться информацией в соответствии со стандартами ОЭСР». [223] Несмотря на призывы бывшего президента Франции Николя Саркози включить Гонконг и Макао в список отдельно от Китая, они пока не включены в него по отдельности, хотя ожидается, что они будут добавлены позднее. [220]

Реакция правительства на репрессии была в целом поддерживающей, хотя и не универсальной. [224] Премьер-министр Люксембурга Жан-Клод Юнкер раскритиковал список, заявив, что он «не заслуживает доверия» за то, что в него не включены различные штаты США, предоставляющие инфраструктуру для регистрации, которая неотличима от аспектов чистых налоговых убежищ, против которых возражает G20. [225] По состоянию на 2012 год 89 стран провели реформы, достаточные для включения в белый список ОЭСР. [226]

В декабре 2017 года Комиссия ЕС приняла «черный список» территорий для поощрения соблюдения и сотрудничества: Американское Самоа , Бахрейн , Барбадос , Гренада , Гуам , Южная Корея , Макао , Маршалловы Острова , Монголия , Намибия , Палау , Панама , Сент-Люсия , Самоа , Тринидад и Тобаго , Тунис , Объединенные Арабские Эмираты . [61] Кроме того, Комиссия составила «серый список» из 47 юрисдикций, которые уже взяли на себя обязательство сотрудничать с ЕС, чтобы изменить свои правила налоговой прозрачности и сотрудничества. [227] Только одна из 17 налоговых гаваней ЕС, включенных в черный список, а именно Самоа, была в § Топ-20 налоговых убежищ выше. Списки ЕС не включали ни одну юрисдикцию ОЭСР или ЕС, или какую-либо из § Топ-10 налоговых убежищ. [62] [63] [228] [229] Несколько недель спустя, в январе 2018 года, комиссар ЕС по налогообложению Пьер Московичи назвал Ирландию и Нидерланды «налоговыми черными дырами». [230] [231] Спустя всего несколько месяцев ЕС еще больше сократил черный список, [232] и к ноябрю 2018 года в нем было всего пять юрисдикций: Американское Самоа, Гуам, Самоа, Тринидад и Тобаго и Виргинские острова США. [233] Однако к марту 2019 года черный список ЕС был расширен до 15 юрисдикций, включая Бермудские острова, десятку крупнейших налоговых убежищ и пятый по величине убыточный OFC . [234]

27 марта 2019 года Европейский парламент проголосовал 505 голосами против 63 за принятие нового отчета, в котором Люксембург , Мальта , Ирландия и Нидерланды , а также Кипр сравнивались с «демонстрирующими черты налогового убежища и способствующими агрессивному налоговому планированию». [71] [235] Однако, несмотря на это голосование, Комиссия ЕС не обязана включать эти юрисдикции ЕС в черный список. [70]

С начала 2000-х годов Португалия приняла конкретный список юрисдикций, которые правительство считает налоговыми убежищами, с этим списком связан набор налоговых штрафов для португальских налогоплательщиков-резидентов. Тем не менее, список был подвергнут критике [236] за то, что он не был ни объективным, ни рациональным с экономической точки зрения.

Чтобы предотвратить явные налоговые инверсии американских корпораций в налоговые убежища преимущественно карибского типа (например, Бермудские острова и Каймановы острова), Конгресс США добавил Положение 7874 в кодекс IRS с принятием Закона о создании рабочих мест в Америке 2004 года . Хотя законодательство было эффективным, в 2014–2016 годах потребовались дополнительные постановления Казначейства США для предотвращения гораздо более крупных налоговых инверсий при слияниях , которые достигли кульминации с эффективным блокированием предложенных в 2016 году 160 миллиардов долларов США компании Pfizer-Allergan в Ирландии. После этих изменений не было никаких дальнейших существенных налоговых инверсий в США.

На саммите G20 в Лос-Кабосе в 2012 году было решено, что ОЭСР реализует проект по борьбе с размыванием налоговой базы и выводом прибыли из-под налогообложения (BEPS) корпорациями. Многосторонний инструмент ОЭСР BEPS , состоящий из «15 действий», предназначенных для реализации на национальном уровне и посредством положений двусторонних налоговых соглашений, был согласован на саммите G20 в Анталье в 2015 году . Многосторонний инструмент ОЭСР BEPS («MLI») был принят 24 ноября 2016 года и с тех пор был подписан более чем 78 юрисдикциями; он вступил в силу в июле 2018 года. MLI подверглась критике за «разбавление» нескольких из предложенных ею инициатив, включая отчетность по странам («CbCr»), и за предоставление нескольких вариантов отказа, которыми воспользовались несколько налоговых убежищ ОЭСР и ЕС. США не подписали MLI.

Double Irish был крупнейшим инструментом BEPS в истории, который к 2015 году защищал более 100 миллиардов долларов США в основном американской корпоративной прибыли от налогообложения в США. Когда Комиссия ЕС оштрафовала Apple на 13 миллиардов евро за использование незаконной гибридной структуры Double Irish , в их отчете отмечалось, что Apple использовала эту структуру по крайней мере с 1991 года. [237] Несколько расследований Сената и Конгресса в Вашингтоне ссылались на общедоступную информацию о Double Irish с 2000 года. Однако не США в конечном итоге заставили Ирландию закрыть эту структуру в 2015 году, а Комиссия ЕС; [238] и существующим пользователям было дано время до 2020 года, чтобы найти альтернативные соглашения, два из которых (например, соглашение об односолодовом виски ) уже работали. [239] [240] Отсутствие действий со стороны США, аналогично их позиции с OECD MLI (выше), было приписано § США как крупнейшему пользователю и бенефициару налоговых убежищ. Однако некоторые комментаторы отмечают § Фундаментальная реформа корпоративного налогового кодекса США TCJA 2017 года может изменить это. [241]

После потери 22 налоговых инверсий с 2007 по 2010 год, в основном в пользу Ирландии, Великобритания решила полностью реформировать свой корпоративный налоговый кодекс. [242] С 2009 по 2012 год Великобритания снизила свою основную ставку корпоративного налога с 28% до 20% (и в конечном итоге до 19%), изменила британский корпоративный налоговый кодекс с «всемирной налоговой системы» на «территориальную налоговую систему» и создала новые инструменты BEPS на основе интеллектуальной собственности, включая патентный ящик с низким налогом . [242] В 2014 году The Wall Street Journal сообщила, что «в сделках по налоговой инверсии в США Великобритания теперь является победителем». [ 243] В презентации 2015 года HMRC показала, что многие из выдающихся британских инверсий с 2007 по 2010 год вернулись в Великобританию в результате налоговых реформ (большинство остальных вошли в последующие сделки и не смогли вернуться, включая Шир ). [244]

США последовали в целом схожей реформе с Великобританией, приняв Закон о сокращении налогов и создании рабочих мест 2017 года (TCJA), который снизил общую ставку корпоративного налога в США с 35% до 21%, изменил корпоративный налоговый кодекс США с «всемирной налоговой системы» на гибридную «территориальную налоговую систему» и создал новые инструменты BEPS на основе интеллектуальной собственности, такие как налог FDII, а также другие инструменты против BEPS, такие как налог BEAT. [245] [246] Выступая за TCJA, Совет экономических консультантов при президенте (CEA) в значительной степени опирался на работу академика Джеймса Р. Хайнса-младшего об использовании корпорациями США налоговых убежищ и вероятных ответах американских корпораций на TCJA. [82] После TCJA компания Pfizer ориентировалась на мировые совокупные налоговые ставки, которые очень похожи на те, которые они ожидали в своей отмененной инверсии 2016 года с Allergan plc в Ирландии.

В январе 2019 года ОЭСР опубликовала политическую записку относительно новых предложений по борьбе с деятельностью BEPS транснациональных корпораций, которую комментаторы назвали «BEPS 2.0». В своем пресс-релизе ОЭСР объявила, что ее предложения получили поддержку США, а также Китая, Бразилии и Индии. Новые предложения содержат более фундаментальные реформы корпоративного налогообложения, касающиеся налогообложения прибыли там, где продукт потребляется, а не там, где создается стоимость продукта (как это делается в настоящее время). Хотя ЕС был давним сторонником этой концепции, США традиционно ее блокировали. Однако считается, что принятие TCJA 2017 года изменило точку зрения Вашингтона на использование корпорациями США налоговых убежищ, которые по-прежнему остаются крупнейшими пользователями налоговых убежищ в мире. В ответ на эту новую инициативу ОЭСР ЕС, и Франция в частности, отказались от своего предложения о «цифровом налоге» в пользу того, чтобы позволить инициативе ОЭСР BEPS 2.0 прийти к завершению, что планируется сделать к 2020 году.

В 2021 году G20 и ОЭСР подготовили отчет, предлагающий изменение в налогообложении многонациональных предприятий (МНП). Определение МНП как бизнеса с мировым оборотом свыше 20 миллиардов евро и рентабельностью до налогообложения свыше 10%. Целью является распределение прибыли сверх разрешенных 10% между всеми странами, где МНП получила оборот. Отчет был согласован 139 юрисдикциями-членами ОЭСР по состоянию на 9 июня 2023 года. [247]

Ниже приведены наиболее цитируемые статьи о «налоговых убежищах» по рейтингу базы данных экономических статей IDEAS/RePEc Федерального резервного банка Сент-Луиса . [81]

Статьи, отмеченные (‡), были процитированы в резюме Комиссии ЕС за 2017 год как наиболее важные исследования налоговых убежищ. [80]

(Не менее 300 ссылок в Google Scholar )

с небольшим или нулевым налогообложением, которая предлагает иностранным физическим или юридическим лицам вид на жительство, чтобы они могли избежать уплаты налогов на родине.

Налоговое убежище — это страна или место, в котором действует низкая ставка налога, поэтому люди предпочитают там жить или регистрировать там компании, чтобы избежать уплаты более высоких налогов в своих собственных странах.

место, где люди платят меньше налогов, чем платили бы, если бы жили в своей собственной стране

"Налоговые убежища" — это места с очень низкими налоговыми ставками и другими налоговыми атрибутами, призванными привлечь иностранных инвесторов.

убежища — это, как правило, небольшие, хорошо управляемые государства, которые взимают низкие или нулевые налоговые ставки с иностранных инвесторов.

статуса частной «компании с неограниченной ответственностью» (ULC), который освобождает компании от подачи финансовых отчетов публично. Тот факт, что Apple, Google и многие другие продолжают хранить свою ирландскую финансовую информацию в секрете, объясняется неспособностью ирландского правительства внедрить Директиву ЕС по бухгалтерскому учету 2013 года, которая требует полной публичной финансовой отчетности до 2017 года, и даже тогда сохранением освобождения от финансовой отчетности для некоторых холдинговых компаний до 2022 года

Местные дочерние компании транснациональных корпораций всегда должны подавать свои отчеты в публичные записи, что в настоящее время не так. В настоящее время Ирландия является не только налоговым убежищем, но и юрисдикцией корпоративной тайны.

Были предприняты различные попытки идентифицировать и составить список налоговых убежищ и офшорных финансовых центров (OFC). Цель этого справочного документа — сравнить эти списки и прояснить критерии, используемые при их составлении.

Налоговые убежища — это юрисдикции с низкими налогами, которые предлагают предприятиям и частным лицам возможности для уклонения от уплаты налогов (Hines, 2008). В этой статье я буду использовать выражения «налоговое убежище» и «офшорный финансовый центр» как взаимозаменяемые (список налоговых убежищ, рассмотренных Дхармапалой и Хайнсом (2009), идентичен списку офшорных финансовых центров, рассмотренному Форумом по финансовой стабильности (МВФ, 2000), за исключением незначительных исключений).

Такое перемещение прибыли приводит к общей годовой потере доходов в размере 250 млрд долларов США во всем мире

С консервативной оценкой годовой потери доходов в размере от 100 до 240 миллиардов долларов США ставки высоки для правительств во всем мире. Влияние BEPS на развивающиеся страны, как процент от налоговых поступлений, оценивается даже выше, чем в развитых странах.

Эквивалент 10% мирового ВВП хранится в офшорах богатыми людьми в форме банковских депозитов, акций, облигаций и паев паевых инвестиционных фондов, большую часть времени от имени безликих корпораций-пустышек, фондов и трастов.

НАЛОГОВЫЕ УГЛУБЛЕНИЯ: 1.Андорра 2.Ангилья 3.Антигуа и Барбуда 4.Аруба 5.Багамские острова 6.Бахрейн 7.Барбадос 8.Белиз 9.Британские Виргинские острова 10.Острова Кука 11.Доминика 12.Гибралтар 13.Гренада 14.Гернси 15.Остров Мэн 16.Джерси 17.Либерия 18.Лихтенштейн 19.Мальдивы 20.Маршалловы острова 21.Монако 22.Монтсеррат 23.Науру 24.Ниуэ 26.Панама 27.Самоа 28.Сейшельские острова 29.Сент-Люсия 30.Сент-Китс и Невис 31.Сент-Китс и Невис Винсент и Гренадины 32. Тонга 33. Теркс и Кайкос 34. Виргинские острова США 35. Вануату

Таблица 1: 52 налоговых убежища