Американский кризис субстандартного ипотечного кредитования — многонациональный финансовый кризис , который произошел в период с 2007 по 2010 год и способствовал глобальному финансовому кризису 2007–2008 годов . [1] [2] Кризис привел к серьезному экономическому спаду, в результате которого миллионы людей потеряли работу, а многие предприятия обанкротились . Правительство США вмешалось в ряд мер по стабилизации финансовой системы, включая Программу помощи проблемным активам (TARP) и Закон о восстановлении и реинвестировании Америки (ARRA).

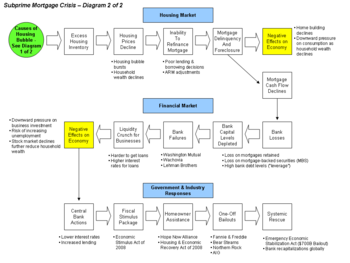

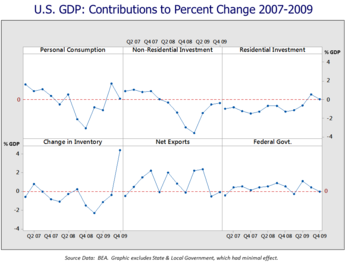

Это было вызвано значительным падением цен на жилье в США после краха пузыря на рынке жилья , что привело к просрочкам по ипотечным кредитам , потерям права выкупа и девальвации ценных бумаг, связанных с жильем . Снижение инвестиций в жилищное строительство предшествовало Великой рецессии , за ним последовало сокращение расходов домохозяйств, а затем и инвестиций в бизнес. Сокращение расходов было более значительным в районах с сочетанием высокого долга домохозяйств и более значительного снижения цен на жилье. [3]

Жилищный пузырь, предшествовавший кризису, финансировался за счет ипотечных ценных бумаг (MBS) и обеспеченных долговых обязательств (CDO), которые первоначально предлагали более высокие процентные ставки (т.е. более высокую доходность), чем государственные ценные бумаги, а также привлекательные рейтинги риска от рейтинговых агентств . Хотя элементы кризиса впервые стали более заметными в 2007 году, несколько крупных финансовых учреждений рухнули в сентябре 2008 года, что привело к значительному нарушению потока кредитов предприятиям и потребителям и началу серьезной глобальной рецессии. [4]

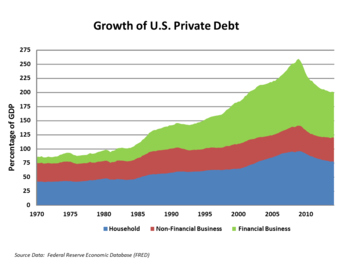

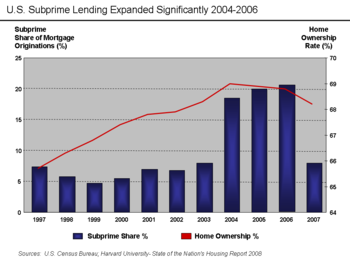

Причин кризиса было много: комментаторы возлагали разную степень вины на финансовые учреждения, регулирующие органы, кредитные агентства, государственную жилищную политику и потребителей, среди прочих. [5] Двумя непосредственными причинами были рост субстандартного кредитования и рост спекуляций на рынке жилья. Процент субстандартных ипотечных кредитов более низкого качества , выданных в течение данного года, вырос с исторических 8% или ниже до примерно 20% в период с 2004 по 2006 год, при этом в некоторых частях США этот показатель намного выше [6] [7] Высокий процент из этих субстандартных ипотечных кредитов, например, более 90% в 2006 году имели процентную ставку, которая со временем увеличивалась . [4] Спекуляции на жилье также возросли: доля ипотечных кредитов, выданных инвесторам (т.е. тем, кто владеет домами, отличными от основного жилья), значительно выросла с примерно 20% в 2000 году до примерно 35% в 2006–2007 годах. Инвесторы, даже те, у кого был высокий кредитный рейтинг, имели гораздо больше шансов объявить дефолт, чем неинвесторы, когда цены падали. [8] [9] [10] Эти изменения были частью более широкой тенденции снижения стандартов кредитования и ипотечных продуктов с более высоким риском, [4] [11] что способствовало тому, что американские домохозяйства становятся все более задолженными. Отношение долга домохозяйств к располагаемому личному доходу выросло с 77% в 1990 году до 127% к концу 2007 года. [12]

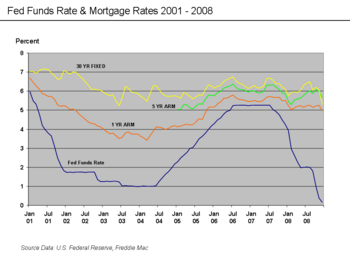

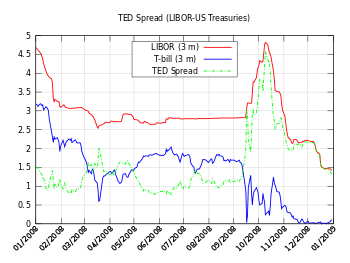

Когда цены на жилье в США резко упали после пика в середине 2006 года, заемщикам стало труднее рефинансировать свои кредиты. Когда ипотечные кредиты с регулируемой процентной ставкой начали обнуляться по более высоким процентным ставкам (вызывая более высокие ежемесячные платежи), просрочки по ипотечным кредитам резко возросли. Ценные бумаги, обеспеченные ипотечными кредитами, включая субстандартные ипотечные кредиты, которыми широко владеют финансовые компании по всему миру, потеряли большую часть своей стоимости. Глобальные инвесторы также резко сократили покупки долговых обязательств, обеспеченных ипотекой, и других ценных бумаг в результате снижения способности и желания частной финансовой системы поддерживать кредитование. [6] Обеспокоенность по поводу устойчивости кредитных и финансовых рынков США привела к ужесточению кредитования во всем мире и замедлению экономического роста в США и Европе.

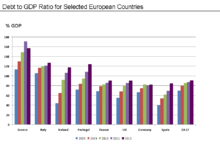

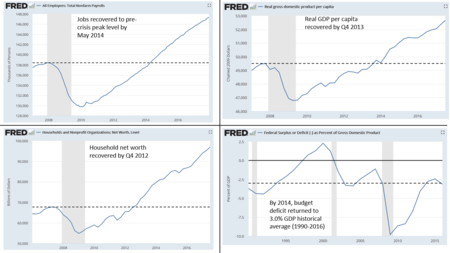

Кризис имел серьезные и долгосрочные последствия для экономики США и Европы. США вступили в глубокую рецессию: в 2008 и 2009 годах было потеряно почти 9 миллионов рабочих мест, что составляет примерно 6% рабочей силы. Число рабочих мест не возвращалось к докризисному пику декабря 2007 года до мая 2014 года . 14] Цены на жилье в США упали в среднем почти на 30%, а фондовый рынок США упал примерно на 50% к началу 2009 года, при этом в сентябре 2012 года акции вернулись на уровень декабря 2007 года. [15] Одна из оценок потерь производства и доходов в результате кризиса сводится к следующему: «не менее 40% валового внутреннего продукта 2007 года ». [16] Европа также продолжала бороться со своим собственным экономическим кризисом , с высоким уровнем безработицы и серьезными банковскими нарушениями, которые оценивались в 940 миллиардов евро в период с 2008 по 2012 год . [17] По состоянию на январь 2018 года средства финансовой помощи США были полностью возмещены правительством, когда учитываются проценты по кредитам. В общей сложности 626 миллиардов долларов было инвестировано, предоставлено взаймы или предоставлено в рамках различных мер по спасению, а 390 миллиардов долларов были возвращены в Казначейство. Казначейство заработало еще 323 миллиарда долларов в виде процентов по кредитам финансовой помощи, в результате чего по состоянию на январь 2021 года прибыль составила 109 миллиардов долларов. [18]

Непосредственной причиной кризиса стал лопнувший пузырь на рынке жилья в США , пик которого пришелся примерно на 2006 год . брать на себя рискованные ипотечные кредиты в расчете на то, что их можно будет быстро рефинансировать на более легких условиях. Однако, как только в 2006–2007 годах во многих частях США процентные ставки начали расти, а цены на жилье начали умеренно падать, заемщики не смогли рефинансировать. Дефолты и активность по взысканию долгов резко возросли, поскольку истекли льготные первоначальные условия, цены на жилье упали, а процентные ставки по ипотечным кредитам с регулируемой процентной ставкой (ARM) были повышены.

Поскольку цены на жилье упали, глобальный спрос инвесторов на ценные бумаги, связанные с ипотекой, испарился. Это стало очевидным к июлю 2007 года, когда инвестиционный банк Bear Stearns объявил о крахе двух его хедж-фондов. Эти фонды инвестировали в ценные бумаги, стоимость которых основывалась на ипотечных кредитах. Когда стоимость этих ценных бумаг упала, инвесторы потребовали от этих хедж-фондов дополнительного обеспечения. Это привело к каскаду продаж этих ценных бумаг, что еще больше снизило их стоимость. Экономист Марк Занди написал, что это событие 2007 года стало «возможно, непосредственным катализатором» последовавшего за этим разрушения финансового рынка. [4]

Несколько других факторов подготовили почву для роста и падения цен на жилье и связанные с ним ценные бумаги, которыми широко владеют финансовые компании. В годы, предшествовавшие кризису, США получили большие суммы иностранных денег от быстрорастущих экономик Азии и стран-производителей/экспортеров нефти. Этот приток средств в сочетании с низкими процентными ставками в США в период с 2002 по 2004 год способствовал облегчению условий кредитования, что привело к возникновению жилищных и кредитных пузырей . Кредиты различных типов (например, ипотечные, кредитные карты и автомобили) было легко получить, и потребители взяли на себя беспрецедентную долговую нагрузку. [21] [22]

В рамках жилищного и кредитного бума количество финансовых соглашений, называемых ценными бумагами с ипотечным покрытием (MBS), стоимость которых определяется выплатами по ипотечным кредитам и ценами на жилье, значительно возросло. Такие финансовые инновации позволили учреждениям и инвесторам по всему миру инвестировать в рынок жилья США. Поскольку цены на жилье снизились, крупные мировые финансовые институты, которые занимали и инвестировали значительные средства в MBS, сообщили о значительных потерях. Дефолты и убытки по другим видам кредитов также значительно возросли, поскольку кризис распространился с рынка жилья на другие части экономики. Общие потери оцениваются в триллионы долларов США по всему миру. [23]

В то время как жилищный и кредитный пузыри росли, ряд факторов привел к тому, что финансовая система стала все более хрупкой. Политики не осознавали все более важную роль, которую играют финансовые институты, такие как инвестиционные банки и хедж-фонды , также известные как теневая банковская система . Эти организации не подпадали под те же правила, что и депозитарные банки. Кроме того, теневые банки смогли скрыть степень принятия рисков от инвесторов и регулирующих органов за счет использования сложных внебалансовых деривативов и секьюритизации. [24] Экономист Гэри Гортон назвал аспекты кризиса 2007–2008 годов «набегом » на теневую банковскую систему. [25]

Сложность этих внебалансовых механизмов и имеющихся ценных бумаг, а также взаимосвязь между более крупными финансовыми учреждениями сделали практически невозможным их реорганизацию посредством банкротства, что способствовало необходимости государственной помощи. [24] Некоторые эксперты полагают, что эти теневые учреждения стали столь же важными, как коммерческие (депозитные) банки в предоставлении кредитов экономике США, но на них не распространялись такие же правила. [26] Эти учреждения, а также некоторые регулируемые банки также взяли на себя значительное долговое бремя при предоставлении кредитов, описанных выше, и не имели финансовой подушки, достаточной для покрытия крупных дефолтов по кредитам или убытков MBS. [27]

Потери, понесенные финансовыми учреждениями по своим ипотечным ценным бумагам, повлияли на их способность кредитовать, замедляя экономическую активность. Первоначально межбанковское кредитование прекратилось, а затем пострадали кредиты нефинансовым фирмам. Обеспокоенность по поводу стабильности ключевых финансовых учреждений побудила центральные банки принять меры по предоставлению средств для стимулирования кредитования и восстановления доверия к рынкам коммерческих бумаг , которые являются неотъемлемой частью финансирования деловых операций. Правительства также оказали помощь ключевым финансовым учреждениям, взяв на себя значительные дополнительные финансовые обязательства.

Риски для экономики в целом, вызванные спадом на рынке жилья и последующим кризисом финансового рынка, стали основными факторами в нескольких решениях центральных банков по всему миру о снижении процентных ставок и правительствах о реализации пакетов экономических стимулов. Последствия кризиса для мировых фондовых рынков были драматичными. В период с 1 января по 11 октября 2008 года владельцы акций американских корпораций понесли убытки примерно в 8 триллионов долларов, поскольку стоимость их активов снизилась с 20 до 12 триллионов долларов. Потери в других странах составили в среднем около 40%. [28]

Потери на фондовых рынках и снижение стоимости жилья оказывают дальнейшее понижательное давление на потребительские расходы, которые являются ключевым двигателем экономики. [29] Лидеры крупных развитых и развивающихся стран встретились в ноябре 2008 г. и марте 2009 г., чтобы сформулировать стратегии преодоления кризиса. [30] Правительственные чиновники, руководители центральных банков, экономисты и руководители предприятий предлагали различные решения . [31] [32] [33] В США в июле 2010 года был подписан Закон Додда-Фрэнка о реформе Уолл-стрит и защите прав потребителей , направленный на устранение некоторых причин кризиса.

Кризис можно объяснить несколькими факторами, которые сложились на протяжении ряда лет. Предлагаемые причины включают неспособность домовладельцев производить выплаты по ипотечным кредитам (в первую очередь из-за обнуления ипотечных кредитов с плавающей ставкой, чрезмерного расширения заемщиками, хищнического кредитования и спекуляций), чрезмерного строительства в период бума, рискованных ипотечных продуктов, увеличения власти инициаторов ипотечных кредитов, высокого личного и уровни корпоративного долга, финансовые продукты, которые распределяли и, возможно, скрывали риск дефолта по ипотечным кредитам, денежно-кредитную и жилищную политику, которая поощряла принятие рисков и увеличение долга, дисбалансы в международной торговле и ненадлежащее государственное регулирование. [6] [34] [35] [36] [37] Чрезмерная потребительская задолженность по жилью, в свою очередь, была вызвана ипотечными ценными бумагами , кредитно-дефолтными свопами и обеспеченными долговыми обязательствами в подсекторах финансовой индустрии , которые предлагали иррационально низкие процентные ставки и иррационально высокий уровень одобрения для потребителей субстандартных ипотечных кредитов , отчасти из-за ошибочных финансовых моделей. [38] [39] Потребители долга действовали в своих рациональных интересах, поскольку они не могли проверить непрозрачную ошибочную методологию ценообразования за риск финансовой отрасли. [40]

Среди важных катализаторов субстандартного кризиса были приток денег из частного сектора, выход банков на рынок ипотечных облигаций, государственная политика, направленная на расширение домовладения, спекуляции многих покупателей жилья и хищническая практика кредитования ипотечных кредиторов. в частности, ипотека с регулируемой процентной ставкой, ссуда 2–28 , которую ипотечные кредиторы продавали прямо или косвенно через ипотечных брокеров. [41] [42] : 5–31 На Уолл-стрит и в финансовой индустрии моральный риск лежит в основе многих причин. [43]

В своей «Декларации Саммита по финансовым рынкам и мировой экономике» от 15 ноября 2008 г. лидеры «Большой двадцатки» назвали следующие причины:

В период сильного глобального роста, растущих потоков капитала и продолжительной стабильности в начале этого десятилетия участники рынка стремились к более высокой доходности без адекватной оценки рисков и не смогли проявить должной осмотрительности. В то же время слабые стандарты андеррайтинга, необоснованная практика управления рисками, все более сложные и непрозрачные финансовые продукты и, как следствие, чрезмерное кредитное плечо в совокупности создали уязвимости в системе. Политики, регулирующие и надзорные органы в некоторых развитых странах не смогли адекватно оценить и устранить риски, возникающие на финансовых рынках, не идти в ногу с финансовыми инновациями и не принять во внимание системные последствия внутренних регуляторных мер. [44]

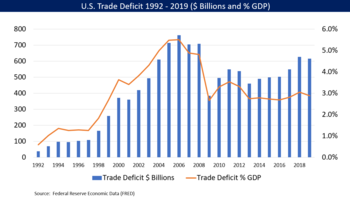

Председатель Федеральной резервной системы Бен Бернанке дал показания в сентябре 2010 года о причинах кризиса. Он написал, что существовали потрясения или триггеры (т. е. конкретные события, вызвавшие кризис) и уязвимости (т. е. структурные недостатки финансовой системы, регулирования и надзора), которые усилили потрясения. Примеры триггеров включают: потери по субстандартным ипотечным ценным бумагам, начавшиеся в 2007 году, и наступление на теневую банковскую систему , начавшееся в середине 2007 года, что отрицательно повлияло на функционирование денежных рынков. Примеры уязвимостей в частном секторе включают: зависимость финансовых учреждений от нестабильных источников краткосрочного финансирования, таких как соглашения РЕПО или РЕПО; недостатки в управлении корпоративными рисками; чрезмерное использование кредитного плеча (заимствование для инвестиций); и ненадлежащее использование деривативов в качестве инструмента принятия чрезмерных рисков. Примеры уязвимостей в государственном секторе включают: законодательные пробелы и конфликты между регулирующими органами; неэффективное использование регулирующих полномочий; и неэффективные возможности кризисного управления. Бернанке также обсудил институты « слишком большие, чтобы обанкротиться », денежно-кредитную политику и торговый дефицит. [45]

В мае 2010 года Уоррен Баффет и Пол Волкер по отдельности описали сомнительные предположения и суждения, лежащие в основе финансовой и экономической системы США, которые способствовали кризису. Эти предположения включали: 1) Цены на жилье не упадут резко; [46] 2) Свободные и открытые финансовые рынки, поддерживаемые сложной финансовой инженерией, будут наиболее эффективно поддерживать эффективность и стабильность рынка, направляя средства на наиболее прибыльное и продуктивное использование; 3) Концепции, заложенные в математике и физике, могут быть напрямую адаптированы к рынкам в форме различных финансовых моделей, используемых для оценки кредитного риска; 4) Экономические дисбалансы, такие как большой торговый дефицит и низкие нормы сбережений, указывающие на чрезмерное потребление, были устойчивыми; и 5) Более жесткое регулирование теневой банковской системы и рынков деривативов не требовалось. [47] Экономисты, опрошенные Чикагским университетом в 2017 году, оценили факторы, вызвавшие кризис, в порядке важности: 1) Несовершенство регулирования и надзора в финансовом секторе; 2) Недооценка рисков в финансовой инженерии (например, CDO); 3) Мошенничество с ипотекой и плохие стимулы; 4) Решения о краткосрочном финансировании и соответствующие действия на этих рынках (например, РЕПО); и 5) неудачи кредитно-рейтинговых агентств. [48]

Комиссия по расследованию финансового кризиса США сообщила о своих выводах в январе 2011 года. Она пришла к выводу, что «кризиса можно было избежать и он был вызван: широко распространенными сбоями в финансовом регулировании, включая неспособность Федеральной резервной системы остановить волну токсичных ипотечных кредитов; драматическими сбоями в корпоративном управлении». включая слишком много финансовых фирм, действующих безрассудно и принимающих на себя слишком большой риск; Взрывоопасное сочетание чрезмерных заимствований и риска со стороны домохозяйств и Уолл-стрит, что ставит финансовую систему на путь столкновения с кризисом; Ключевые политики плохо подготовлены к кризису, не имея полное понимание финансовой системы, которую они курируют, а также системные нарушения подотчетности и этики на всех уровнях». [49]

Существует несколько «нарративов», пытающихся поместить причины кризиса в контекст, с частично совпадающими элементами. Пять таких рассказов включают в себя:

В основе повествований № 1–3 лежит гипотеза о том, что растущее неравенство доходов и стагнация заработной платы побуждали семьи увеличивать свой долг домохозяйств , чтобы поддерживать желаемый уровень жизни, разжигая пузырь. Кроме того, эта большая доля доходов, поступающих наверх, увеличила политическую власть деловых кругов, которые использовали эту власть для дерегулирования или ограничения регулирования теневой банковской системы. [54] [55] [56]

По мнению Роберта Дж. Шиллера и других экономистов, рост цен на жилье, превышающий общий уровень инфляции, не является устойчивым в долгосрочной перспективе. С конца Второй мировой войны до начала жилищного пузыря в 1997 году цены на жилье в США оставались относительно стабильными. [57] : 19–21 Пузырь характеризовался более высоким уровнем долга домохозяйств и более низким уровнем сбережений, немного более высоким уровнем владения жильем и, конечно же, более высокими ценами на жилье. Этому способствовали низкие процентные ставки и большой приток иностранных средств, которые создали легкие условия кредитования. [58]

В период с 1997 по 2006 год (пик жилищного пузыря) цена типичного американского дома выросла на 124%. [59] Многие исследовательские статьи подтверждают сроки возникновения пузыря на рынке жилья в США (возникшего в 2002 году и рухнувшего в 2006–2007 годах) до краха индустрии субстандартного ипотечного кредитования. [60] [61] С 1980 по 2001 год отношение медианных цен на жилье к медианному доходу домохозяйства (показатель способности купить дом) колебалось от 2,9 до 3,1. В 2004 году он вырос до 4,0, а к 2006 году достиг 4,6. [62] Жилищный пузырь был более выражен в прибрежных районах, где возможность строительства нового жилья была ограничена географическими ограничениями или ограничениями в землепользовании. [63] Этот пузырь на рынке недвижимости привел к тому, что немало домовладельцев рефинансировали свои дома по более низким процентным ставкам или финансировали потребительские расходы, взяв вторую ипотеку , обеспеченную ростом цен. Долг домохозяйств США в процентах от годового располагаемого личного дохода составлял 127% в конце 2007 года по сравнению с 77% в 1990 году. [12] [64]

В то время как цены на жилье росли, потребители меньше сберегали [65] , а занимали и тратили больше. Долг домохозяйств вырос с 705 миллиардов долларов в конце 1974 года (60% располагаемого личного дохода) до 7,4 триллиона долларов в конце 2000 года и, наконец, до 14,5 триллионов долларов в середине 2008 года (134% располагаемого личного дохода). [66] В 2008 году типичное домохозяйство в США владело 13 кредитными картами, при этом 40% домохозяйств имели остаток по сравнению с 6% в 1970 году. [67]

Свободные денежные средства, использованные потребителями в результате извлечения собственного капитала, удвоились с 627 миллиардов долларов в 2001 году до 1,428 миллиардов долларов в 2005 году по мере образования пузыря на рынке жилья, что в общей сложности составило почти 5 триллионов долларов за этот период. [68] [69] [70] Задолженность по ипотеке в США по отношению к ВВП увеличилась в среднем с 46% в 1990-е годы до 73% в 2008 году, достигнув 10,5 триллионов долларов (~ 14,1 триллионов долларов в 2022 году). [71] С 2001 по 2007 год ипотечный долг в США почти удвоился, а сумма ипотечного долга на одно домохозяйство выросла более чем на 63%, с $91 500 до $149 500, при практически неизменной заработной плате. [72] Экономист Тайлер Коуэн объяснил, что экономика сильно зависела от этого извлечения собственного капитала: «В период 1993–1997 годов домовладельцы извлекли из своих домов сумму, эквивалентную 2,3–3,8% ВВП. этот показатель увеличился до 11,5% ВВП». [73]

Этот взрыв кредитов и цен на жилье привел к строительному буму и, в конечном итоге, к избытку непроданных домов, что привело к тому, что цены на жилье в США достигли пика и начали снижаться в середине 2006 года. [74] Легкий кредит и вера в то, что цены на жилье будут продолжать расти, побудили многих субстандартных заемщиков получить ипотечные кредиты с регулируемой процентной ставкой . Эти ипотечные кредиты привлекали заемщиков процентной ставкой ниже рыночной в течение определенного заранее определенного периода, за которой следовали рыночные процентные ставки на оставшуюся часть срока ипотеки.

Уровень владения жильем в США увеличился с 64% в 1994 году (приблизительно на том же уровне, что и с 1980 года) до рекордно высокого уровня в 69,2% в 2004 году . общий спрос на жилье, что привело к росту цен.

Заемщики, которые не смогут производить более высокие выплаты после окончания первоначального льготного периода, планировали рефинансировать свои ипотечные кредиты после года или двух повышения курса. В результате падения цен на жилье возможности заемщиков по рефинансированию стали более трудными. Заемщики, которые оказались не в состоянии избежать более высоких ежемесячных платежей за счет рефинансирования, начали объявлять дефолт.

Поскольку все больше заемщиков перестали платить по ипотечным кредитам, количество случаев потери права выкупа и предложения домов на продажу увеличилось. Это оказало понижательное давление на цены на жилье, что еще больше снизило капитал домовладельцев . Снижение выплат по ипотечным кредитам также снизило стоимость ценных бумаг, обеспеченных ипотекой , что подорвало чистую стоимость и финансовое здоровье банков. Этот порочный круг лежал в основе кризиса. [76]

К сентябрю 2008 года средние цены на жилье в США снизились более чем на 20% по сравнению с пиком середины 2006 года. [77] [78] Это значительное и неожиданное снижение цен на жилье означает, что многие заемщики имеют нулевой или отрицательный капитал в своих домах, а это означает, что их дома стоили меньше, чем их ипотечные кредиты. По состоянию на март 2008 года примерно 8,8 миллиона заемщиков – 10,8% всех домовладельцев – имели отрицательный капитал в своих домах, и, как полагают, к ноябрю 2008 года это число выросло до 12 миллионов. К сентябрю 2010 года 23% всех домов в США были стоит меньше, чем ипотечный кредит. [79]

У заемщиков в этой ситуации есть стимул объявить дефолт по своим ипотечным кредитам, поскольку ипотека обычно представляет собой долг без права регресса, обеспеченный имуществом. [80] Экономист Стэн Лейбовиц утверждал в Wall Street Journal, что, хотя только 12% домов имели отрицательный капитал, они составили 47% случаев потери права выкупа во второй половине 2008 года. Он пришел к выводу, что размер собственного капитала в доме был ключевым фактором. при обращении взыскания, а не тип кредита, кредитоспособность заемщика или платежеспособность. [81]

Увеличение темпов потери права выкупа увеличивает количество домов, выставленных на продажу. Количество новых домов, проданных в 2007 году, было на 26,4% меньше, чем в предыдущем году. К январю 2008 года объем непроданных новых домов в 9,8 раз превышал объем продаж в декабре 2007 года, что является самым высоким значением этого соотношения с 1981 года. [82] Кроме того, на продажу было выставлено почти четыре миллиона существующих домов, [83] из которых примерно 2,2 миллиона. были вакантны. [84]

Избыток непроданных домов снизил цены на жилье. По мере снижения цен все больше домовладельцев подвергались риску дефолта или потери права выкупа. Ожидается, что цены на жилье будут продолжать снижаться до тех пор, пока количество непроданных домов (пример избыточного предложения) не снизится до нормального уровня. [85] В отчете, опубликованном в январе 2011 года, говорится, что стоимость жилья в США упала на 26% по сравнению с пиком в июне 2006 года по ноябрь 2010 года, что больше, чем падение на 25,9% в период с 1928 по 1933 год, когда произошла Великая депрессия . [86]

С сентября 2008 года по сентябрь 2012 года в США было совершено около 4 миллионов обращений за выкупом. По состоянию на сентябрь 2012 года около 1,4 миллиона домов, или 3,3% всех домов с ипотекой, находились на той или иной стадии обращения взыскания по сравнению с 1,5 миллионами, или 3,5. %, в сентябре 2011 года. В сентябре 2012 года 57 000 домов были лишены права выкупа; это меньше, чем 83 000 в сентябре прошлого года, но значительно превышает средний показатель за 2000–2006 годы, составлявший 21 000 завершенных случаев потери права выкупа в месяц. [87]

Спекулятивные заимствования в сфере жилой недвижимости были названы фактором, способствующим кризису субстандартного ипотечного кредитования. [88] В 2006 году 22% купленных домов (1,65 млн единиц) были предназначены для инвестиционных целей, а еще 14% (1,07 млн единиц) были приобретены в качестве домов для отдыха. В 2005 году эти цифры составляли 28% и 12% соответственно. Другими словами, рекордный уровень – почти 40% купленных домов не предназначались для использования в качестве основного жилья. Дэвид Лерея, в то время главный экономист Национальной ассоциации риэлторов, заявил, что в 2006 году спад инвестиций в покупки был ожидаемым: «Спекулянты покинули рынок в 2006 году, что привело к падению инвестиционных продаж гораздо быстрее, чем на первичном рынке» . [89]

Цены на жилье почти удвоились в период с 2000 по 2006 год, что совершенно отличается от исторического роста цен примерно на уровне инфляции. Хотя дома традиционно не рассматривались как инвестиции, подлежащие спекуляции, во время жилищного бума такое поведение изменилось. Средства массовой информации широко сообщали о том, что кондоминиумы покупались во время строительства, а затем «перепродавались» с целью получения прибыли, хотя продавец никогда в них не жил. [90] Некоторые ипотечные компании выявили риски, присущие этой деятельности, еще в 2005 году, после выявления инвесторов, занимающих позиции с высокой долей заемных средств в нескольких объектах недвижимости. [91]

В одном исследовании NBER 2017 года утверждалось, что инвесторы в недвижимость (т. е. те, кто владеет более чем двумя домами) виноваты в кризисе больше, чем субстандартные заемщики: «Рост числа дефолтов по ипотечным кредитам во время кризиса был сконцентрирован в середине распределения кредитного рейтинга, и в основном приходится на инвесторов в недвижимость» и что «рост кредита в период с 2001 по 2007 год был сконцентрирован в сегменте премиум-класса, а задолженность перед заемщиками с высоким риском [субстандартного] была практически постоянной для всех категорий долга в течение этого периода». Авторы утверждают, что эта версия, движимая инвесторами, более точна, чем обвинение в кризисе заемщиков с низкими доходами и субстандартных кредитов. [8] В исследовании ФРС 2011 года был сделан аналогичный вывод: «В штатах, которые пережили крупнейшие жилищные бумы и спады, на пике рынка почти половина ипотечных кредитов была связана с инвесторами. собственности, инвесторы взяли на себя большее кредитное плечо, что способствовало более высокому уровню дефолтов». В исследовании ФРС сообщается, что доля выданных инвесторам ипотечных кредитов выросла с 25% в 2000 году до 45% в 2006 году в Аризоне, Калифорнии, Флориде и Неваде в целом, где рост цен на жилье во время пузыря (и снижение во время спада) был наиболее выраженным. В этих штатах уровень просрочек инвесторов вырос примерно с 15% в 2000 году до более 35% в 2007 и 2008 годах. [9]

Экономист Роберт Шиллер утверждал, что спекулятивные пузыри подпитываются «заразительным оптимизмом, на первый взгляд невосприимчивым к фактам, который часто проявляется, когда цены растут. Пузыри — это прежде всего социальные явления; пока мы не поймем и не займемся психологией, которая их подпитывает, они будут продолжайте формироваться». [92] Кейнсианский экономист Хайман Мински описал, как спекулятивные заимствования способствовали росту долга и возможному падению стоимости активов. [93]

Уоррен Баффет свидетельствовал Комиссии по расследованию финансового кризиса : «Это был величайший пузырь, который я когда-либо видел в своей жизни... Вся американская общественность в конечном итоге оказалась охвачена убеждением, что цены на жилье не могут резко упасть». [46]

За годы, предшествовавшие кризису, поведение кредиторов резко изменилось. Кредиторы предлагали все больше и больше кредитов заемщикам с более высоким риском, [6] [94] включая нелегальных иммигрантов . [95] Стандарты кредитования особенно ухудшились в период с 2004 по 2007 год, поскольку доля рынка ипотечного кредитования государственных предприятий (GSE) (т.е. доля Fannie Mae и Freddie Mac , которые специализировались на обычных, соответствующих требованиям , не субстандартных ипотечных кредитах) снизилась, а частные доля секьюритизаторов выросла, составив более половины секьюритизации ипотечных кредитов. [6]

Субстандартная ипотека выросла с 5% от общего числа выданных (35 миллиардов долларов) в 1994 году [96] [97] до 20% (600 миллиардов долларов) в 2006 году. [97] [98] [99] Еще один индикатор «классического» бума – Спад кредитного цикла заключался в сужении разницы между процентными ставками по субстандартным и первоклассным ипотечным кредитам («надбавка по субстандартным ипотечным кредитам») в период с 2001 по 2007 год. [100]

Помимо рассмотрения заемщиков с более высоким риском, кредиторы предлагали все более рискованные варианты кредитов и стимулы для заимствований. В 2005 году средний первоначальный взнос для покупателей жилья, впервые покупающих жилье, составлял 2%, при этом 43% этих покупателей вообще не вносили первоначальный взнос. [101] Для сравнения, в Китае требования к первоначальному взносу превышают 20%, а для неосновного жилья суммы выше. [102]

Чтобы создать больше ипотечных кредитов и большего количества ценных бумаг, правила квалификации ипотечных кредитов становились все более мягкими. Во-первых, кредиты «заявленный доход, подтвержденные активы» (SIVA) заменили подтверждение дохода «заявлением» о нем. Затем кредиты «без дохода, подтвержденные активы» (NIVA) устранили требования к подтверждению занятости. Заемщикам нужно было только предъявить подтверждение наличия денег на своих банковских счетах. «Нет дохода, нет активов» (NINA) или кредиты ниндзя устранили необходимость доказывать или даже указывать какие-либо принадлежащие активы. Все, что требовалось для ипотеки, — это кредитный рейтинг. [103]

Виды ипотеки также стали более рискованными. Ипотека с регулируемой процентной ставкой (ARM) позволяла домовладельцу выплачивать только проценты (а не основную сумму) по ипотеке в течение первоначального «пробного» периода. Еще более льготным оказался кредит с «вариантом оплаты», при котором домовладелец имеет возможность производить ежемесячные платежи, которые даже не покрывают проценты за первый двух- или трехлетний первоначальный период кредита. Почти один из 10 ипотечных заемщиков в 2005 и 2006 годах брал эти «опционные» кредиты ARM, [72] и, по оценкам, одна треть ARM, выданных в период с 2004 по 2006 год, имела «тизерные» ставки ниже 4%. По истечении начального периода ежемесячные платежи могут удвоиться [97] или даже утроиться. [104]

Доля субстандартных кредитов ARM, выданных людям с кредитным рейтингом, достаточно высоким, чтобы претендовать на обычные ипотечные кредиты на более выгодных условиях, увеличилась с 41% в 2000 году до 61% к 2006 году. Кроме того, ипотечные брокеры в некоторых случаях получали стимулы от кредиторов предлагать субстандартные ипотечные кредиты ARM. даже тем, чьи кредитные рейтинги заслуживают соответствующего (т. е. не субстандартного) кредита. [105]

В период бума стандарты ипотечного андеррайтинга резко снизились. Использование автоматизированных утверждений по кредитам позволило выдавать кредиты без соответствующей проверки и документации. [106] В 2007 году 40% всех субстандартных кредитов были получены в результате автоматического андеррайтинга. [107] [108] Председатель Ассоциации ипотечных банкиров заявил, что ипотечные брокеры, хотя и получают прибыль от бума ипотечного кредитования, не делают достаточно, чтобы проверить, могут ли заемщики погасить долг. [109] Ипотечное мошенничество со стороны кредиторов и заемщиков значительно возросло. [110]

В январе 2011 года Комиссия по расследованию финансового кризиса сообщила, что многие ипотечные кредиторы приняли на веру квалификацию нетерпеливых заемщиков, часто с «сознательным игнорированием» платежеспособности заемщика. Почти 25% всех ипотечных кредитов, выданных в первой половине 2005 года, были кредитами «только под проценты». В том же году 68% кредитов «варианта ARM», выданных Countrywide Financial и Washington Mutual, предъявляли низкие требования к документации или вообще не требовали ее. [72]

По крайней мере, одно исследование показало, что снижение стандартов было вызвано переходом секьюритизации ипотечных кредитов от жестко контролируемой дуополии к конкурентному рынку, на котором инициаторы ипотечных кредитов имели наибольшее влияние. [6] Худшие годы ипотечного кредитования совпали с периодами, в течение которых спонсируемые государством предприятия (в частности, Fannie Mae и Freddie Mac) были наиболее слабыми, а инициаторы ипотечных кредитов и секьюритизаторы частных торговых марок были наиболее сильными. [6]

В программе, удостоенной премии Пибоди , корреспонденты NPR рассмотрели вопрос о том, почему существует рынок некачественных секьюритизаций частных торговых марок. Они утверждали, что «Гигантский пул денег» (представленный 70 триллионами долларов в мировых инвестициях с фиксированным доходом) стремился к более высокой доходности, чем те, которые предлагались казначейскими облигациями США в начале десятилетия. Кроме того, с 2000 по 2007 год размер этого денежного пула увеличился примерно вдвое, однако предложение относительно безопасных, приносящих доход инвестиций росло не так быстро. Инвестиционные банки на Уолл-стрит ответили на этот спрос финансовыми инновациями , такими как ценные бумаги, обеспеченные ипотекой (MBS) и обеспеченные долговые обязательства (CDO), которым рейтинговые агентства присвоили безопасные рейтинги.

По сути, Уолл-стрит связала этот пул денег с ипотечным рынком в США, при этом огромные комиссионные начислялись всем участникам цепочки поставок ипотечных кредитов, от ипотечного брокера, продающего кредиты, до небольших банков, которые финансировали брокеров, до гигантских инвестиционных компаний. за ними стоят банки. Примерно к 2003 году предложение ипотечных кредитов, выданных по традиционным стандартам кредитования, было исчерпано. Однако продолжающийся высокий спрос на MBS и CDO начал снижать стандарты кредитования, пока ипотечные кредиты все еще можно было продавать по цепочке поставок. В конце концов, этот спекулятивный пузырь оказался нежизнеспособным. NPR описало это так: [111]

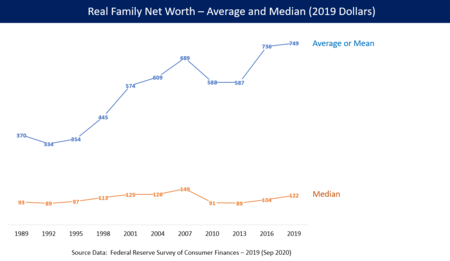

Проблема заключалась в том, что, хотя цены на жилье зашкаливали, люди больше не зарабатывали денег. С 2000 по 2007 год средний доход домохозяйства оставался неизменным. И чем больше росли цены, тем более хрупким становилось все это. Независимо от того, насколько мягкими были стандарты кредитования, независимо от того, сколько экзотических ипотечных продуктов было создано, чтобы втиснуть людей в дома, которые они не могли себе позволить, независимо от того, что делала ипотечная машина, люди просто не могли ее развернуть. К концу 2006 года средний дом стоил почти в четыре раза больше, чем зарабатывал средняя семья. Исторически это было от двух до трех раз. И ипотечные кредиторы заметили то, чего они почти никогда раньше не видели. Люди закрывали дом, подписывали все документы по ипотеке, а затем не выплачивали самый первый платеж. Ни потери работы, ни неотложной медицинской помощи, они оказались под водой еще до того, как начали. И хотя никто не мог этого услышать, вероятно, это был момент, когда лопнул один из крупнейших спекулятивных пузырей в американской истории.

У субстандартных заемщиков обычно ухудшается кредитная история и снижается платежеспособность. Субстандартные кредиты имеют более высокий риск дефолта , чем кредиты, выданные первоклассным заемщикам. [112] Если заемщик не вносит своевременные выплаты по ипотечному кредиту поставщику услуг по кредиту (банку или другой финансовой фирме), кредитор может завладеть имуществом в процессе, называемом обращением взыскания .

По состоянию на март 2007 года стоимость американских субстандартных ипотечных кредитов оценивалась в 1,3 триллиона долларов США (~ 1,78 триллиона долларов США в 2022 году) [113] , при этом в обращении находились более 7,5 миллионов субстандартных ипотечных кредитов первого залога . [114] В период с 2004 по 2006 год доля субстандартных ипотечных кредитов по отношению к общему количеству выданных колебалась в пределах 18–21% по сравнению с менее чем 10% в 2001–2003 годах и в течение 2007 года. [115] [116] Большинство субстандартных ипотечных кредитов было выдано. В Калифорнии. [117] Бум ипотечного кредитования, включая субстандартное кредитование, также был вызван быстрым расширением числа небанковских независимых ипотечных инициаторов, которые, несмотря на свою меньшую долю (около 25% в 2002 году) на рынке, внесли свой вклад примерно в 50% увеличение ипотечных кредитов в период с 2003 по 2005 год. [118] В третьем квартале 2007 года субстандартные кредиты ARM, составляющие лишь 6,9% непогашенных ипотечных кредитов США, также составляли 43% случаев потери права выкупа, которые начались в этом квартале. [119]

К октябрю 2007 года примерно 16% субстандартных ипотечных кредитов с регулируемой ставкой (ARM) либо просрочены на 90 дней, либо кредитор начал процедуру обращения взыскания , что примерно в три раза превышает показатель 2005 года . [120] К январю 2008 года уровень просрочек вырос до 21% [121] , а к маю 2008 г. она составила 25%. [122]

По данным RealtyTrac , стоимость всех непогашенных жилищных ипотечных кредитов, которые американские домохозяйства должны приобрести для приобретения жилья максимум четырьмя семьями, составила 9,9 триллиона долларов США на конец 2006 года и 10,6 триллиона долларов США на середину 2008 года. [123] В течение 2007 года , кредиторы начали процедуры взыскания почти 1,3 миллиона объектов недвижимости, что на 79% больше, чем в 2006 году . Увеличение на 21% по сравнению с 2008 годом. [126]

К августу 2008 года 9,2% всех непогашенных ипотечных кредитов в США были либо просроченными, либо находились под угрозой выкупа. [127] К сентябрю 2009 года этот показатель вырос до 14,4%. [128] В период с августа 2007 г. по октябрь 2008 г. 936 439 домов в США были лишены права выкупа. [129] Потеря права выкупа сконцентрирована в отдельных штатах как с точки зрения количества, так и скорости обращений за выкупом. [130] На долю десяти штатов пришлось 74% заявок на выкуп закладных в 2008 году; две верхние (Калифорния и Флорида) составили 41%. В девяти штатах средний уровень потери права выкупа по стране превысил 1,84% домохозяйств. [131]

«ФБР определяет ипотечное мошенничество как «намеренное искажение фактов, введение в заблуждение или упущение со стороны заявителя или других заинтересованных сторон, на которое опирается кредитор или андеррайтер для предоставления финансирования, покупки или страхования ипотечного кредита»» [132] . ] В 2004 году Федеральное бюро расследований предупредило об «эпидемии» ипотечного мошенничества, важном кредитном риске нестандартного ипотечного кредитования, который, по их словам, может привести к «проблеме, которая может иметь такое же воздействие, как ссудно-сберегательный кризис». . [133] [134] [135] [136] Несмотря на это, администрация Буша не позволила штатам расследовать и преследовать хищнических кредиторов, ссылаясь на банковский закон 1863 года, «чтобы выдавать формальные заключения, отменяющие все государственные законы о хищническом кредитовании, тем самым делая их недействующими». " [137]

В январе 2011 года Комиссия по расследованию финансового кризиса сообщила, что: «... ипотечное мошенничество... процветало в условиях падения стандартов кредитования и слабого регулирования. аффилированные лица, связанные с мошенничеством с ипотечными кредитами, выросли в 20 раз в период с 1996 по 2005 год, а затем снова увеличились более чем вдвое в период с 2005 по 2009 год. По данным одного исследования, потери в результате мошенничества с ипотечными кредитами, выданными в период с 2005 по 2007 год, составляют 112 миллиардов долларов.

Кредиторы выдавали кредиты, которые, как они знали, заемщики не могли себе позволить, и это могло привести к огромным потерям для инвесторов в ипотечные ценные бумаги» [ 72 ] .

Комиссия по расследованию финансового кризиса сообщила в январе 2011 года:

В начале 20-го века мы создали ряд защитных мер – Федеральную резервную систему в качестве кредитора последней инстанции , федеральное страхование вкладов, обширные правила – чтобы обеспечить защиту от паники, которая регулярно преследовала банковскую систему Америки в 19-м веке. век. Тем не менее, за последние 30 с лишним лет мы допустили рост теневой банковской системы – непрозрачной и обремененной краткосрочной задолженностью – которая соперничала по размеру с традиционной банковской системой. Ключевые компоненты рынка – например, многотриллионный рынок репо-кредитования, внебалансовые предприятия и использование внебиржевых деривативов – были скрыты от глаз без защиты, которую мы создали для предотвращения финансовых кризисов. . У нас была финансовая система 21-го века с гарантиями 19-го века. [72]

В своей речи в июне 2008 года президент Федерального резервного банка Нью-Йорка Тимоти Гайтнер , который позже стал министром финансов, возложил значительную вину за замораживание кредитных рынков на «набег» на предприятия «параллельной» банковской системы, а также называется теневой банковской системой . Эти организации стали иметь решающее значение для кредитных рынков, поддерживающих финансовую систему, но не подвергались такому же регулирующему контролю, как депозитарные банки. Кроме того, эти предприятия были уязвимы, поскольку они брали краткосрочные займы на ликвидных рынках для покупки долгосрочных, неликвидных и рискованных активов. Это означало, что сбои на кредитных рынках заставят их подвергнуться быстрому сокращению доли заемных средств , что приведет к продаже их долгосрочных активов по заниженным ценам. [26]

По словам нобелевского лауреата по экономике Пола Кругмана , репо и другие формы теневого банкинга составляют примерно 60% «общей банковской системы США» . [139] Гайтнер описал его «сущности»:

В начале 2007 года коммерческие бумаги , обеспеченные активами, структурированные инвестиционные инструменты, привилегированные ценные бумаги с аукционной ставкой, облигации с тендерными опционами и векселя до востребования с плавающей ставкой, имели совокупный размер активов примерно 2,2 триллиона долларов США (~ 3,01 триллиона долларов США в 2022 году). Активы, профинансированные за ночь в рамках трехстороннего репо, выросли до $2,5 трлн. Активы хедж-фондов выросли примерно до $1,8 трлн. Совокупные балансы пяти крупнейших инвестиционных банков того времени составляли 4 триллиона долларов. Для сравнения, совокупные активы пяти крупнейших банковских холдингов США на тот момент составляли чуть более 6 триллионов долларов, а совокупные активы всей банковской системы — около 10 триллионов долларов.

Он заявил, что «совместный эффект этих факторов привел к тому, что финансовая система стала уязвимой для самоусиливающихся цен на активы и кредитных циклов». [26] Кругман назвал бегство из теневой банковской системы «сердцевиной того, что произошло», вызвавшего кризис.

Поскольку теневая банковская система расширилась и стала конкурировать или даже превосходить по значимости традиционную банковскую систему, политики и правительственные чиновники должны были осознать, что они воссоздают тот тип финансовой уязвимости, которая сделала возможной Великую депрессию – и они должны были отреагировать расширением регулирования и сеть финансовой безопасности для покрытия этих новых институтов. Влиятельные фигуры должны были провозгласить простое правило: все, что делает то же, что и банк, все, что необходимо спасать в кризисы, как это делают банки, должно регулироваться как банк.

Он назвал это отсутствие контроля «злонамеренным пренебрежением». [140] [141]

Рынки секьюритизации, поддерживаемые теневой банковской системой, начали закрываться весной 2007 года и практически закрылись осенью 2008 года. Таким образом, более трети частных кредитных рынков стали недоступными в качестве источника средств. [142] По данным Института Брукингса , традиционная банковская система не имеет капитала, чтобы закрыть этот разрыв по состоянию на июнь 2009 года: «Потребуется несколько лет высоких прибылей, чтобы создать достаточный капитал для поддержки этого дополнительного объема кредитования». Авторы также указывают, что некоторые формы секьюритизации «вероятно исчезнут навсегда, став результатом чрезмерно мягких условий кредитования». [143]

Экономист Гэри Гортон писал в мае 2009 года:

В отличие от исторической банковской паники XIX и начала XX веков, нынешняя банковская паника является массовой, а не розничной. В предыдущих эпизодах вкладчики бежали в свои банки и требовали наличные в обмен на свои текущие счета. Неспособная удовлетворить эти требования, банковская система стала неплатежеспособной. Нынешняя паника привела к тому, что финансовые фирмы «набегали» на другие финансовые фирмы, не продлевая соглашения о продаже и обратном выкупе (репо) или не увеличивая маржу репо («стрижка»), что вызывало массовое сокращение доли заемных средств и приводило к неплатежеспособности банковской системы. [25]

Председатель ФРС Бен Бернанке заявил в интервью FCIC в 2009 году, что 12 из 13 крупнейших финансовых учреждений США находились под угрозой банкротства в 2008 году. В отчете FCIC не указано, какая из 13 фирм, по мнению Бернанке, не находится в опасности. неудачи. [144]

Экономист Марк Занди дал показания Комиссии по расследованию финансового кризиса в январе 2010 года:

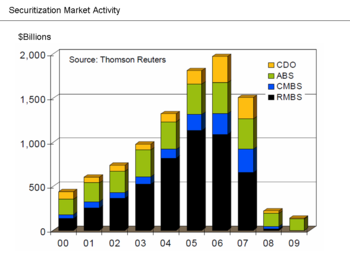

Рынки секьюритизации также остаются ослабленными, поскольку инвесторы ожидают увеличения потерь по кредитам. Инвесторы также не уверены в предстоящих изменениях в законодательстве и правилах бухгалтерского учета, а также в реформах регулирования. Выпуск частных облигаций, состоящих из жилых и коммерческих ценных бумаг, обеспеченных ипотекой, ценных бумаг, обеспеченных активами, и CDO достиг своего пика в 2006 году и составил около 2 триллионов долларов США. В 2009 году объем частного выпуска составил менее 150 миллиардов долларов США, и почти все они были обеспечены активами. Выпуск поддержан программой TALF Федеральной резервной системы для помощи кредиторам кредитных карт, автомобилей и малого бизнеса. Выпуск жилых и коммерческих ценных бумаг с ипотечным покрытием и CDO остается бездействующим. [145]

Журнал The Economist сообщил в марте 2010 года: «Bear Stearns и Lehman Brothers были небанковскими организациями, которые пострадали от молчаливого бегства среди панических кредиторов однодневного РЕПО , многие из которых представляли собой фонды денежного рынка, неуверенные в качестве секьюритизированного залога, который они держали. погашение этих фондов после банкротства Lehman заморозило краткосрочное финансирование крупных фирм». [146]

Секьюритизация – объединение банковских кредитов в пакеты для создания обращающихся облигаций – началась в ипотечной отрасли в 1970-х годах, когда спонсируемые государством предприятия (GSE) начали объединять относительно безопасные, традиционные, « соответствующие » или «простые» ипотечные кредиты, создавать « обеспеченные ипотекой» ценных бумаг » (MBS) из пула, продать их инвесторам, гарантируя эти ценные бумаги/облигации от дефолта по базовым ипотечным кредитам. [6] [147] Эта модель «от начала до распределения» имела преимущества перед старой моделью «от происхождения до удержания», [148] где банк выдавал кредит заемщику/домовладельцу и сохранял кредит (по умолчанию). риск. Секьюритизация исключила кредиты из балансов банка, что позволило банку продолжать соблюдать законы о требованиях к капиталу. Дополнительные кредиты могут быть выданы на доходы от продажи MBS. Ликвидность национального и даже международного ипотечного рынка позволяла капиталу течь туда, где ипотека пользовалась спросом и не хватало финансирования . Однако секьюритизация создала моральный риск : банку/учреждению, выдающему кредит, больше не нужно было беспокоиться о том, будет ли ипотека погашена [149] – давая им стимул обрабатывать ипотечные сделки, но не обеспечивая их кредитное качество. [150] [151] Банкиров больше не было рядом, чтобы решать проблемы заемщиков и минимизировать дефолты в ходе ипотечного кредитования. [152]

Учитывая высокие первоначальные взносы и кредитные рейтинги соответствующих ипотечных кредитов, используемых GSE, эта опасность была минимальной. [153] Однако инвестиционные банки хотели выйти на рынок и избежать конкуренции с GSE. [149] Они сделали это, развивая ценные бумаги, обеспеченные ипотекой, на более рискованном рынке субстандартного субстандартного и альтернативного кредитования . В отличие от GSE [154] эмитенты, как правило, не гарантировали ценные бумаги от дефолта по базовым ипотечным кредитам. [6]

Что действительно сделали эти «частные торговые марки» или «неагентские» создатели, так это использовали « структурированное финансирование » для создания ценных бумаг. Структурирование включало «разбиение» объединенных ипотечных кредитов на «транши», каждый из которых имел разный приоритет в ежемесячном или квартальном потоке основной суммы и процентов. [155] [156] Транши сравнивали с «ведрами», собирающими «воду» основной суммы долга и процентов. Более старшие ведра не делились водой с теми, кто находился внизу, пока не наполнялись до краев и не переливались через край. [157] Это придало верхним корзинам/траншам значительную кредитоспособность (теоретически), что позволило бы получить высшие кредитные рейтинги «тройной А», что сделало их пригодными для продажи на денежном рынке и пенсионным фондам , которые в противном случае не занимались бы субстандартными ипотечными ценными бумагами.

Чтобы использовать транши MBS с более низким приоритетом окупаемости, которые не могут иметь рейтинг тройного А и которые консервативный рынок с фиксированным доходом не будет покупать, инвестиционные банки разработали еще одну ценную бумагу, известную как обеспеченные долговые обязательства (CDO). Хотя рынок CDO был меньше, он имел решающее значение, поскольку, если не были найдены покупатели для траншей, не относящихся к тройному А или «мезонинных» траншей, вообще было бы невыгодно выпускать ценные бумаги, обеспеченные ипотекой. [158] [159] Эти CDO объединили оставшиеся транши с рейтингами BBB, A- и т. д. и создали новые транши – от 70% [160] до 80% [161] из которых рейтинговые агентства получили рейтинг тройной А. Оставшиеся 20–30% мезонинных траншей иногда скупались другими CDO для создания так называемых « CDO-Squared » ценных бумаг, которые также давали транши с рейтингом в основном тройной А. [162]

Позже некоторые бизнес-журналисты назвали этот процесс «отмыванием рейтингов» [163] или способом превращения «отбросов в золото» [164] , но в то время он оправдывался верой в то, что цены на жилье всегда будут расти. [165] [166] Модель , используемая андеррайтерами, рейтинговыми агентствами и инвесторами для оценки вероятности дефолта по ипотечным кредитам, была основана на истории кредитно-дефолтных свопов , которая, к сожалению, началась «менее десяти лет назад, в период, когда цены на жилье резко выросли» . [167]

Кроме того, модель, которая постулировала, что корреляция рисков дефолта среди кредитов в пулах секьюритизации может быть измерена простым, стабильным и понятным числом, подходящим для управления рисками или оценки [167] – также претендует на то, чтобы показать, что ипотечные кредиты в пулах CDO были хорошо диверсифицированы или «некоррелированы». Например, считалось, что дефолты по ипотечным кредитам в Орландо не оказывают влияния на рынок недвижимости в Лагуна-Бич по всей стране, то есть не коррелируют с ним . Когда цены скорректировались (т.е. пузырь лопнул), возникших в результате дефолтов оказалось не только больше, чем прогнозировалось, но и гораздо более коррелированные. [167]

Еще одной инновационной ценной бумагой, подвергшейся критике после того, как лопнул пузырь, стали синтетические CDO . Синтетические CDO дешевле и проще в создании, чем первоначальные «наличные» CDO, они не обеспечивали финансирование жилищного строительства, а инвесторы, покупавшие синтетические CDO, фактически обеспечивали страховку (в форме «свопов кредитного дефолта») от дефолта по ипотеке. Ипотечные кредиты, которые они застраховали, представляли собой «наличные» CDO, на которые «ссылались» синтетики. Таким образом, вместо того, чтобы предоставлять инвесторам выплаты процентов и основной суммы долга из траншей MBS, выплаты были эквивалентны страховым взносам от страховых «покупателей». [168] Если упомянутые CDO объявили дефолт, инвесторы потеряли свои инвестиции, которые были выплачены покупателям страховок. [169]

В отличие от настоящего страхования, кредитно-дефолтные свопы не регулировались, чтобы гарантировать, что поставщики имеют резервы для оплаты расчетов или что покупатели владеют недвижимостью (MBS), которую они страхуют, т.е. не просто делают ставку на дефолт по ценной бумаге. [170] Поскольку синтетика «ссылается» на другой (наличный) CDO, можно заставить более одной – а на самом деле множество – синтетиков ссылаться на один и тот же оригинал, умножая эффект в случае дефолта по ссылочной ценной бумаге. [171] [172] Как и в случае с MBS и другими CDO, рейтинги «больших частей» [173] синтетических ценных бумаг имели решающее значение для успеха ценных бумаг из-за незнания покупателей/инвесторов о рынке ипотечных ценных бумаг и доверия к ним. рейтинги кредитных рейтинговых агентств. [174]

Секьюритизация начала набирать обороты в середине 1990-х годов. Общий объем выпущенных ценных бумаг с ипотечным покрытием почти утроился в период с 1996 по 2007 год и составил 7,3 триллиона долларов США. Секьюритизированная доля субстандартных ипотечных кредитов (т.е. тех, которые были переданы сторонним инвесторам через MBS) увеличилась с 54% в 2001 году до 75% в 2006 году. [100] В середине 2000-х годов, когда рынок жилья достиг своего пика, рынок секьюритизации GSE доля резко снизилась, в то время как секьюритизация субстандартных ипотечных кредитов с более высоким риском и частных марок ипотечных кредитов Alt-A резко выросла. [6] Поскольку дефолты по ипотечным кредитам начали расти, это было среди ипотечных кредитов, секьюритизированных частными банками. Ипотечные кредиты GSE – секьюритизированные или нет – продолжали работать лучше, чем остальной рынок. [6] [175] Восстанавливая слабину на сокращающемся рынке CDO, [176] синтетика стала доминирующей формой CDO к 2006 году, [177] оценивалась « условно » [178] примерно в 5 триллионов долларов. [177]

К осени 2008 года, когда рынок секьюритизации «застопорился» и инвесторы «больше не давали кредиты по любой цене», секьюритизированное кредитование составляло около 10 триллионов долларов из примерно 25 триллионов долларов американского кредитного рынка (то есть то, что «американские домовладельцы, потребители и корпорации задолжали»). [142] [143] В феврале 2009 года Бен Бернанке заявил, что рынки секьюритизации остаются фактически закрытыми, за исключением соответствующих ипотечных кредитов, которые могут быть проданы Fannie Mae и Freddie Mac. [179]

По словам экономиста А. Майкла Спенса : «Когда ранее некоррелированные риски смещаются и становятся сильно коррелированными… модели диверсификации терпят неудачу». «Важная задача на будущее — лучше понять эту динамику как аналитическую основу системы раннего предупреждения о финансовой нестабильности». [180]

Критикуя аргумент о том, что комплексная структурированная секьюритизация инвестиций сыграла важную роль в ипотечном кризисе, Пол Кругман указывает, что фирмы Уолл-стрит, выпускающие ценные бумаги, «держали самые рискованные активы на своих счетах», и что ни один из столь же катастрофических пузырей в европейском жилищном секторе или В коммерческой недвижимости США использовались ценные бумаги со сложной структурой. Кругман согласен с тем, что «спорным является то, что финансовые инновации... распространили крах на финансовые учреждения по всему миру», а присущая им фрагментация кредитов сделала «очистку» после пузырей путем пересмотра долговых обязательств чрезвычайно трудной. [139]

В январе 2011 года Комиссия по расследованию финансового кризиса сообщила, что: «С 1978 по 2007 год сумма долга финансового сектора выросла с 3 триллионов долларов до 36 триллионов долларов, что более чем вдвое превышает долю валового внутреннего продукта. К 2005 году 10 крупнейших коммерческих банков США владели 55% активов отрасли, что более чем вдвое превысило уровень 1990 года. Накануне кризиса 2006 года прибыль финансового сектора составляла 27% всей прибыли корпораций в США по сравнению с 15% в 1980 году». [72]

Многие финансовые учреждения , в частности инвестиционные банки , выпустили большие объемы долговых обязательств в течение 2004–2007 годов и инвестировали полученные доходы в ценные бумаги, обеспеченные ипотекой (MBS), по сути делая ставку на то, что цены на жилье будут продолжать расти, и что домохозяйства будут продолжать зарабатывать свои деньги. ипотечные платежи. Заимствование под более низкую процентную ставку и инвестирование доходов под более высокую процентную ставку является формой финансового рычага . Это аналогично тому, как человек берет вторую ипотеку на свое жилье, чтобы инвестировать в фондовый рынок. Эта стратегия оказалась прибыльной во время жилищного бума, но привела к большим потерям, когда цены на жилье начали снижаться и начался дефолт по ипотечным кредитам. Начиная с 2007 года финансовые учреждения и индивидуальные инвесторы, владеющие MBS, также понесли значительные убытки из-за невыплат по ипотечным кредитам и, как следствие, снижения стоимости MBS. [181]

Решение Комиссии по ценным бумагам и биржам США (SEC) 2004 года , связанное с правилом чистого капитала, позволило инвестиционным банкам США выпускать значительно больше долговых обязательств, которые затем использовались для покупки MBS. В 2004–2007 годах каждый из пяти крупнейших инвестиционных банков США значительно увеличил свой финансовый рычаг (см. диаграмму), что увеличило их уязвимость к снижению стоимости MBS. Эти пять учреждений сообщили о задолженности на сумму более 4,1 триллиона долларов за 2007 финансовый год, что составляет около 30% номинального ВВП США за 2007 год. с 2004 по 2006 год, частично за счет финансирования инвестиционных банков. [115] [116]

В течение 2008 года три крупнейших инвестиционных банка США либо обанкротились ( Lehman Brothers ), либо были проданы по бросовой цене другим банкам ( Bear Stearns и Merrill Lynch ). Эти неудачи усилили нестабильность в мировой финансовой системе . Остальные два инвестиционных банка, Morgan Stanley и Goldman Sachs , решили стать коммерческими банками, тем самым подвергнув себя более строгому регулированию. [182] [183]

За годы, предшествовавшие кризису, четыре крупнейших банка-депозитария США перевели забалансовые активы и пассивы на сумму около 5,2 триллиона долларов США в компании специального назначения или другие организации теневой банковской системы . Это позволило им, по сути, обойти существующие правила, касающиеся минимальных коэффициентов достаточности капитала, тем самым увеличив кредитное плечо и прибыль во время бума, но увеличив потери во время кризиса. Новое руководство по бухгалтерскому учету потребует от них вернуть некоторые из этих активов в свои балансы в течение 2009 года, что значительно снизит их коэффициент достаточности капитала. По оценкам одного информационного агентства, эта сумма составляет от 500 миллиардов до 1 триллиона долларов. Этот эффект рассматривался как часть стресс-тестов, проведенных правительством в 2009 году. [184]

Мартин Вольф писал в июне 2009 года: «...огромная часть того, что банки делали в начале этого десятилетия – внебалансовые механизмы, деривативы и сама «теневая банковская система» – заключалась в том, чтобы найти способ регулирование раунда». [185]

Контрольно-ревизионная служба штата Нью-Йорк сообщила, что в 2006 году руководители Уолл-стрит получили домой бонусы на общую сумму 23,9 миллиарда долларов (~33,5 миллиарда долларов в 2022 году). «Трейдеры с Уолл-стрит думали о бонусе в конце года, а не о долгосрочном здоровье своей фирмы. -срочные обязательства. Самым убедительным свидетельством является то, что большинство людей на вершине банков на самом деле не понимали, как эти [инвестиции] работали». [62] [186]

Поощрительная компенсация трейдеров была сосредоточена на комиссиях, получаемых от сборки финансовых продуктов, а не на эффективности этих продуктов и прибыли, полученной с течением времени. Их бонусы были сильно смещены в сторону денежных средств, а не акций, и не подлежали « возврату » (взысканию бонуса с сотрудника фирмой) в случае, если созданные MBS или CDO не оправдали себя. Кроме того, повышенный риск (в виде финансового рычага), принятый на себя крупными инвестиционными банками, не был должным образом учтен при вознаграждении топ-менеджеров. [187]

Кредитно-дефолтные свопы (CDS) — это финансовые инструменты, используемые в качестве хеджирования и защиты держателей долговых обязательств, в частности инвесторов MBS, от риска дефолта или спекулянтов для получения прибыли от дефолта. Поскольку чистая стоимость банков и других финансовых учреждений ухудшилась из-за убытков, связанных с субстандартными ипотечными кредитами, возросла вероятность того, что тем, кто обеспечивает защиту, придется платить своим контрагентам. Это создало неопределенность во всей системе, поскольку инвесторы задавались вопросом, какие компании должны будут платить, чтобы покрыть дефолт по ипотеке.

Как и все свопы и другие производные финансовые инструменты , CDS можно использовать либо для хеджирования рисков (в частности, для страхования кредиторов от дефолта), либо для получения прибыли от спекуляций. Объем непогашенных CDS увеличился в 100 раз с 1998 по 2008 год, при этом оценки долга, покрываемого контрактами CDS, по состоянию на ноябрь 2008 года варьировались от 33 до 47 триллионов долларов США. [188] : 73 CDS слабо регулируются, в основном из-за Закона о модернизации товарных фьючерсов 2000 года . По состоянию на 2008 год не существовало центральной клиринговой палаты , которая могла бы выполнять CDS в случае, если сторона CDS окажется неспособной выполнить свои обязательства по контракту CDS. Требуемое раскрытие обязательств, связанных с CDS, подверглось критике как неадекватное. Страховые компании, такие как American International Group (AIG), MBIA и Ambac , столкнулись с понижением рейтингов, поскольку широко распространенные дефолты по ипотечным кредитам увеличили их потенциальную подверженность потерям по CDS. Этим фирмам пришлось получить дополнительные средства (капитал) для компенсации этого риска. Наличие у AIG CDS, застраховавших MBS на сумму 440 миллиардов долларов, привело к тому, что она обратилась за помощью к федеральному правительству и получила ее. [189] В 2008–2009 годах монолайновые страховые компании прекратили свою деятельность.

Когда в сентябре 2008 года инвестиционный банк Lehman Brothers обанкротился, существовала большая неопределенность относительно того, какие финансовые фирмы будут обязаны выполнять контракты CDS по его облигациям на сумму 600 миллиардов долларов (~ 805 миллиардов долларов в 2022 году). [190] [191] Крупные убытки Merrill Lynch в 2008 году были частично объяснены падением стоимости ее нехеджированного портфеля обеспеченных долговых обязательств (CDO) после того, как AIG прекратила предлагать CDS на CDO Merrill. Утрата доверия торговых партнеров к платежеспособности Merrill Lynch и ее способности рефинансировать свой краткосрочный долг привела к ее приобретению Bank of America . [192] [193]

Экономист Джозеф Стиглиц резюмировал, как кредитно-дефолтные свопы способствовали системному краху: «При таком сложном переплетении ставок огромной величины никто не мог быть уверен в финансовом положении кого-либо еще – или даже в своем собственном положении. рынки замерли». [194]

Автор Майкл Льюис писал, что CDS позволяли спекулянтам делать ставки на одни и те же ипотечные облигации и CDO. Это аналогично разрешению многим людям покупать страховку на один и тот же дом. Спекулянты, покупавшие страховку CDS, делали ставку на то, что произойдут значительные дефолты, в то время как продавцы (такие как AIG ) были уверены, что этого не произойдет. Теоретически бесконечная сумма может быть поставлена на одни и те же ценные бумаги, связанные с жильем, при условии, что будут найдены покупатели и продавцы CDS. [195]

Производные финансовые инструменты, такие как CDS, не регулировались или почти не регулировались. Несколько источников отметили неспособность правительства США контролировать или даже требовать прозрачности финансовых инструментов , известных как деривативы . [196] [197] [198] В статье-расследовании 2008 года, опубликованной в The Washington Post, было обнаружено, что ведущие правительственные чиновники того времени (председатель Совета Федеральной резервной системы Алан Гринспен , министр финансов Роберт Рубин и председатель Комиссии по ценным бумагам и биржам США Артур Левитт ) яростно выступали против любого регулирования деривативов. . В 1998 году Бруксли Э. Борн , глава Комиссии по торговле товарными фьючерсами , представил программный документ с просьбой высказать мнение регулирующих органов, лоббистов и законодателей по вопросу о том, следует ли сообщать о деривативах, продавать их через центральный механизм или же следует требоваться от своих покупателей. Гринспен, Рубин и Левитт оказали на нее давление, чтобы она отозвала газету, а Гринспен убедил Конгресс принять резолюцию, запрещающую CFTC регулировать деривативы еще на шесть месяцев – когда истечет срок полномочий Борна. [197] В конечном итоге именно крах особого вида деривативов, ценных бумаг, обеспеченных ипотекой , спровоцировал экономический кризис 2008 года. [198]

Кроме того, Чикагское общественное радио, Huffington Post и ProPublica сообщили в апреле 2010 года, что участники рынка, в том числе хедж-фонд Magnetar Capital , поощряют создание CDO, содержащих ипотечные кредиты низкого качества, чтобы они могли делать ставки против них, используя CDS. NPR сообщило, что Magnetar поощрял инвесторов покупать CDO, одновременно делая ставки против них, не раскрывая последнюю ставку. [172] [199] [200] Инструменты, называемые синтетическими CDO , которые представляют собой портфели кредитно-дефолтных свопов, также фигурировали в обвинениях SEC против Goldman-Sachs в апреле 2010 года. [201]

В январе 2011 года Комиссия по расследованию финансового кризиса сообщила, что CDS внесли значительный вклад в кризис. Компании смогли продать инвесторам защиту от дефолта по ипотечным ценным бумагам, помогая запустить и расширить рынок для новых, сложных инструментов, таких как CDO. Это еще больше раздуло пузырь на рынке жилья. Они также увеличили потери от краха пузыря на рынке жилья, разрешив несколько ставок на одни и те же ценные бумаги, и помогли распространить эти ставки по всей финансовой системе. Компании, продающие защиту, такие как AIG , не были обязаны выделять достаточный капитал для покрытия своих обязательств в случае значительных дефолтов. Поскольку многие CDS не торговались на биржах, обязательства ключевых финансовых учреждений стало трудно измерить, что создало неопределенность в финансовой системе. [72]

Кредитно-рейтинговые агентства – фирмы, которые оценивают долговые инструменты / ценные бумаги в соответствии со способностью должника вернуть долг кредиторам – оказались под пристальным вниманием во время и после финансового кризиса за присвоение рейтингов инвестиционного уровня MBS и CDO на основе рискованных субстандартных ипотечных кредитов, которые позже дефолт. Десятки исков были поданы инвесторами против рейтинговых агентств « большой тройки » — Moody's Investors Service , Standard & Poor's и Fitch Ratings . [202] Комиссия по расследованию финансового кризиса (FCIC) [203] пришла к выводу, что «неудачи» рейтинговых агентств «Большой тройки» были «важными винтиками в колесе финансового разрушения» и «ключевыми факторами финансового краха». [204] Экономист Джозеф Стиглиц назвал их «одними из главных виновников» финансового кризиса. [205] Другие назвали их рейтинги «катастрофически вводящими в заблуждение» ( комиссар по ценным бумагам и биржам США [206] ), их показатели «ужасными» ( журнал The Economist [207] ). Есть признаки того, что некоторые участники рейтингования субстандартных ценных бумаг в то время знали, что процесс рейтингования ошибочен. [208] [209]

Согласно отчету Financial Crisis Inquiry Report, положение трех агентств «между эмитентами и инвесторами ценных бумаг» [210] «превратило» их в «ключевых» игроков в жилищном пузыре и финансовом кризисе . Большинство инвесторов на рынке с фиксированным доходом не имели опыта работы в ипотечном бизнесе – не говоря уже о том, чтобы иметь дело со сложностью пулов ипотечных кредитов и приоритетом траншей ценных бумаг MBS и CDO [210] – и просто искали независимую сторону, которая могла бы оценить ценные бумаги. [211] Между тем, по словам одного эксперта, предполагаемым независимым партиям инвестиционные банки платили «большие гонорары» «за получение желаемых рейтингов». [211]

Кроме того, значительная часть рынка долговых ценных бумаг – многие денежные рынки и пенсионные фонды – были ограничены в своих уставах владением только самыми безопасными ценными бумагами, то есть ценными бумагами, которые рейтинговые агентства обозначили как «три А». Следовательно, нестандартные ценные бумаги не могли быть проданы без рейтингов (обычно двух из) трех агентств. [212]

С 2000 по 2007 год одно из крупнейших агентств – Moody's – присвоило почти 45 000 ипотечных ценных бумаг [213] – более половины из них – рейтинг «три А». [214] К декабрю 2008 года на рынке облигаций США в обращении находилось более 11 триллионов долларов структурированных финансовых ценных бумаг (~ 15,00 долларов США в 2022 году). [213] Но по мере нарастания бума стандарты ипотечного андеррайтинга ухудшились. По оценкам, к 2007 году покупателям жилья и владельцам жилья с плохой кредитной историей и недокументированными доходами было выдано кредитов на сумму 3,2 триллиона долларов (~ 4,37 триллиона долларов в 2022 году), которые были объединены в MBS и CDO и получили высшие рейтинги [ 215] для привлечения глобальных инвесторов.

Когда по этим ипотечным кредитам начался дефолт, три агентства были вынуждены вернуться и пересмотреть свои рейтинги. С осени 2007 года по середину 2008 года агентства понизили рейтинг траншей MBS почти на 2 триллиона долларов. [216] К концу 2008 года 80% CDO по стоимости [217] с рейтингом «три А» были понижены до уровня «мусор». [218] [219] Банковские списания и убытки по этим инвестициям составили 523 миллиарда долларов. [215] [220] [221]

Критики, такие как FCIC, утверждают, что ошибочные кредитные рейтинги возникли из-за «несовершенных компьютерных моделей, давления со стороны финансовых фирм, которые заплатили за рейтинги, неустанного стремления к завоеванию доли рынка, нехватки ресурсов для выполнения работы, несмотря на рекордные прибыли, и отсутствия значимого общественного контроля». [72]

Структурированные инвестиции были очень выгодны для агентств и к 2007 году составляли чуть менее половины общего дохода рейтингов Moody's и весь рост доходов. [222] Но прибыль не была гарантирована, и эмитенты натравливали агентства друг на друга, «присматриваясь» к лучшим рейтингам, иногда открыто угрожая прекратить бизнес после недостаточно щедрых рейтингов. [223] Таким образом, возник конфликт интересов между уступчивыми клиентами – для которых более высокие рейтинги означали более высокие доходы – и точной оценкой долга в пользу покупателя долга/инвесторов – которые приносили нулевой доход агентствам. [224]

Несмотря на прибыльность трех крупных кредитных агентств (операционная рентабельность Moody's постоянно превышала 50%, что выше, чем у знаменитых успешных компаний Exxon Mobil или Microsoft [225]) , зарплаты и бонусы неуправленческого персонала были значительно ниже, чем в банках Уолл-стрит, а их сотрудники жаловался на переутомление.

Это побудило аналитиков рейтинговых агентств искать работу в тех банках Уолл-стрит, которые выпускали ипотечные ценные бумаги и которые были особенно заинтересованы в знаниях аналитиков о том, какие критерии их бывшие работодатели использовали для оценки ценных бумаг. [226] [227] Инсайдерская информация, представляющая интерес для эмитентов ценных бумаг, стремящихся найти лазейки, включала тот факт, что рейтинговые агентства смотрели на средний кредитный рейтинг пула заемщиков, а не на то, насколько он был рассредоточен; что агентства игнорировали семейный доход заемщика или продолжительность кредитной истории (что объясняет большое количество иммигрантов с низкими доходами, получивших ипотеку, - людей, «которые ни разу не смогли погасить долг, потому что им никогда не давали ссуду»); что агентства были безразличны к вопросам кредитоспособности ипотечных кредитов с регулируемой процентной ставкой и низкими ставками, «тихой второй» ипотекой или ипотекой без документации . [228]

По состоянию на 2010 год практически все расследования рейтинговых агентств, как уголовные, так и гражданские, находятся на ранних стадиях. [229] В Нью-Йорке прокуратура штата расследует, не обманули ли восемь банков [230] рейтинговые агентства, завысив рейтинги субстандартных инвестиций. [231] В десятках исков, поданных против них инвесторами, связанных с заявлениями о неточных рейтингах, [202] рейтинговые агентства защищались, используя Первую поправку , согласно которой кредитный рейтинг является мнением, защищенным как свобода слова. [232] В 2013 году газета McClatchy Newspapers обнаружила, что «появилось мало конкуренции» с тех пор, как в 2006 году был принят Закон о реформе кредитно-рейтинговых агентств «в рейтинге видов сложных ипотечных ценных бумаг, крах которых привел к финансовому кризису 2007 года». Доля рынка выдающихся кредитных рейтингов «Большой тройки» практически не сократилась, увеличившись с 98% до 97%. [233]

Чрезмерное государственное регулирование, неудачное регулирование и дерегулирование были названы причинами кризиса. Увеличение количества домовладельцев было целью нескольких президентов, включая Рузвельта, Рейгана, Клинтона и Джорджа Буша . [234]

Те из нас, кто заботился об интересах кредитных учреждений для защиты акционерного капитала, включая меня, находятся в состоянии шока и недоверия.

Алан Гринспен [235]

За годы, предшествовавшие кризису, был предпринят ряд шагов по дерегулированию банковских учреждений. Кроме того, крупные инвестиционные банки, обанкротившиеся во время кризиса, не подпадали под действие правил, применяемых к депозитным банкам. В своих показаниях перед Конгрессом Комиссия по ценным бумагам и биржам (SEC) и Алан Гринспен заявили, что им не удалось разрешить саморегулирование инвестиционных банков. [236] [237]

В 1982 году Конгресс принял Закон о паритете альтернативных ипотечных сделок (AMTPA), который позволил нефедеральным жилищным кредиторам выдавать ипотечные кредиты с регулируемой процентной ставкой. По мнению Института урбанистики, это двухпартийное законодательство было направлено на «увеличение объема кредитных продуктов, которые снизили первоначальные затраты заемщиков и сделали домовладение более доступным». [238] Среди новых типов ипотечных кредитов, созданных и набравших популярность в начале 1980-х годов, были ипотечные кредиты с регулируемой процентной ставкой, опцион с регулируемой процентной ставкой, кредиты с единовременными выплатами и ипотечные кредиты с выплатой только процентов. Последующие широко распространенные злоупотребления грабительским кредитованием произошли с использованием ипотечных кредитов с регулируемой процентной ставкой. [41] [239] Примерно 90% субстандартных ипотечных кредитов, выданных в 2006 году, были ипотеками с плавающей процентной ставкой. [4]

Закон Гласса -Стигола был принят после Великой депрессии . Он разделил коммерческие банки и инвестиционные банки , отчасти для того, чтобы избежать потенциальных конфликтов интересов между кредитной деятельностью первых и рейтинговой деятельностью вторых. В 1999 году Закон Гласса-Стигола был отменен Законом Грэмма-Лича-Блайли . Экономист Джозеф Стиглиц раскритиковал отмену закона Гласса-Стиголла, потому что, по его мнению, это позволило культуре принятия риска в инвестиционно-банковской деятельности доминировать над более консервативной культурой коммерческого банкинга, что привело к повышению уровня принятия риска и кредитного плеча в период бума. [240] Президент Билл Клинтон, подписавший закон, отверг его связь с кризисом субстандартного ипотечного кредитования, заявив (в 2008 году): «Я не вижу, чтобы подписание этого законопроекта имело какое-либо отношение к нынешнему кризису». [241]

Закон о модернизации товарных фьючерсов 2000 года представлял собой двухпартийный закон, который формально освобождал деривативы от регулирования, надзора, торговли на существующих биржах и требований к резервному капиталу для основных участников. Оно «обеспечило юридическую безопасную гавань для уже действующего лечения». [242] Опасения, что контрагенты по сделкам с деривативами не смогут оплатить свои обязательства, вызвали повсеместную неопределенность во время кризиса. Особое значение для кризиса имеют кредитно-дефолтные свопы (CDS), дериватив, в котором Сторона А платит Стороне Б, по сути, страховую премию, в обмен на выплату, если Сторона С не выполнит свои обязательства. В начале 2003 года Уоррен Баффетт назвал деривативы «финансовым оружием массового уничтожения». [243] [244]