В экономике инфляция — это общее повышение цен на товары и услуги в экономике . Обычно она измеряется с помощью индекса потребительских цен (ИПЦ). [3] [4] [5] [6] Когда общий уровень цен повышается, каждая единица валюты покупает меньше товаров и услуг; следовательно, инфляция соответствует снижению покупательной способности денег. [7] [8] Противоположностью инфляции ИПЦ является дефляция , снижение общего уровня цен на товары и услуги. Общей мерой инфляции является уровень инфляции , годовое процентное изменение общего индекса цен . [9] Поскольку цены, с которыми сталкиваются домохозяйства, не все растут одинаково, для этой цели часто используется индекс потребительских цен (ИПЦ).

Изменения инфляции широко приписываются колебаниям реального спроса на товары и услуги (также известным как шоки спроса , включая изменения в фискальной или денежно-кредитной политике ), изменениям в доступных поставках, например, во время энергетических кризисов (также известных как шоки предложения ), или изменениям в инфляционных ожиданиях, которые могут быть самореализующимися. [10] Умеренная инфляция влияет на экономику как положительным, так и отрицательным образом. Отрицательные эффекты будут включать в себя увеличение альтернативной стоимости хранения денег, неопределенность относительно будущей инфляции, которая может препятствовать инвестициям и сбережениям, и, если инфляция будет достаточно быстрой, дефицит товаров , поскольку потребители начнут копить из-за беспокойства о том, что цены вырастут в будущем. Положительные эффекты включают в себя снижение безработицы из-за номинальной жесткости заработной платы , [11] предоставление центральному банку большей свободы в проведении денежно-кредитной политики , поощрение кредитов и инвестиций вместо накопления денег и избежание неэффективности, связанной с дефляцией.

Сегодня некоторые экономисты выступают за низкий и устойчивый уровень инфляции, хотя инфляция менее популярна среди широкой общественности, чем среди экономистов, поскольку «...инфляция одновременно передает часть доходов людей в руки правительства». [12] Низкая (в отличие от нулевой или отрицательной ) инфляция снижает вероятность экономических рецессий , позволяя рынку труда быстрее адаптироваться в условиях спада и снижая риск того, что ловушка ликвидности помешает денежно-кредитной политике стабилизировать экономику, избегая при этом издержек, связанных с высокой инфляцией. [13] Задача поддержания низкого и стабильного уровня инфляции обычно возлагается на центральные банки , которые контролируют денежно-кредитную политику, как правило, путем установления процентных ставок и проведения операций на открытом рынке . [10]

Термин происходит от латинского inflare (раздувать или раздувать). Концептуально инфляция относится к общей тенденции цен, а не к изменениям какой-либо конкретной цены. Например, если люди решают купить больше огурцов, чем помидоров, огурцы, следовательно, становятся дороже, а помидоры — дешевле. Эти изменения не связаны с инфляцией; они отражают изменение вкусов. Инфляция связана со стоимостью самой валюты. Когда валюта была связана с золотом, если были обнаружены новые месторождения золота, цена золота и стоимость валюты упали бы, и, следовательно, цены на все другие товары стали бы выше. [14]

К девятнадцатому веку экономисты выделили три отдельных фактора, которые вызывают рост или падение цен на товары: изменение стоимости или издержек производства товара, изменение цены денег , которое тогда обычно было колебанием товарной цены металлического содержания в валюте, и обесценивание валюты в результате увеличения предложения валюты относительно количества выкупаемого металла, обеспечивающего валюту. После распространения частных банкнот , напечатанных во время Гражданской войны в США , термин «инфляция» начал появляться как прямое указание на обесценивание валюты , которое происходило, когда количество выкупаемых банкнот превышало количество металла, доступного для их выкупа. В то время термин «инфляция» относился к девальвации валюты, а не к росту цен на товары. [15] Эта связь между избыточным предложением банкнот и последующим обесцениванием их стоимости была отмечена ранними классическими экономистами, такими как Дэвид Юм и Дэвид Рикардо , которые продолжили изучать и обсуждать, какое влияние девальвация валюты оказывает на цену товаров. [16]

Другие экономические концепции, связанные с инфляцией, включают: дефляцию — падение общего уровня цен; [17] дезинфляцию — снижение темпов инфляции; [18] гиперинфляцию — неконтролируемую инфляционную спираль; [19] стагфляцию — сочетание инфляции, медленного экономического роста и высокой безработицы; [20] рефляцию — попытку повысить общий уровень цен для противодействия дефляционному давлению; [21] и инфляцию цен на активы — общий рост цен на финансовые активы без соответствующего роста цен на товары или услуги; [22] агфляцию — опережающий рост цен на продукты питания и промышленные сельскохозяйственные культуры по сравнению с общим ростом цен. [23]

Более конкретные формы инфляции относятся к секторам, цены в которых изменяются полунезависимо от общей тенденции. «Инфляция цен на жилье» относится к изменениям индекса цен на жилье [24], тогда как «энергетическая инфляция» определяется стоимостью нефти и газа. [25]

Инфляция была характерной чертой истории на протяжении всего периода, когда деньги использовались как средство платежа. Одна из самых ранних задокументированных инфляций произошла в империи Александра Македонского в 330 г. до н. э . [26] Исторически, когда использовались товарные деньги , периоды инфляции и дефляции чередовались в зависимости от состояния экономики. Однако, когда происходили большие, длительные вливания золота или серебра в экономику, это могло привести к длительным периодам инфляции.

Принятие фиатной валюты многими странами, начиная с XVIII века, сделало возможными гораздо большие колебания в предложении денег. [27] Быстрое увеличение предложения денег имело место несколько раз в странах, переживающих политические кризисы, что приводило к гиперинфляции — эпизодам экстремальных темпов инфляции, намного более высоких, чем те, которые наблюдались в более ранние периоды товарных денег . Гиперинфляция в Веймарской Республике Германии является ярким примером. Гиперинфляция в Венесуэле является самой высокой в мире, с годовым уровнем инфляции 833 997% по состоянию на октябрь 2018 года. [28]

Исторически инфляция различной величины случалась, перемежаясь с соответствующими дефляционными периодами [26] , от революции цен XVI века, которая была вызвана потоком золота и особенно серебра, захваченного и добытого испанцами в Латинской Америке, до крупнейшей инфляции бумажных денег всех времен в Венгрии после Второй мировой войны. [29]

Однако с 1980-х годов инфляция удерживалась на низком и стабильном уровне в странах с независимыми центральными банками . Это привело к замедлению делового цикла и сокращению колебаний большинства макроэкономических показателей — событие, известное как Великая умеренность . [30]

Завоевание Александром Великим Персидской империи в 330 г. до н. э. сопровождалось одним из самых ранних задокументированных периодов инфляции в древнем мире. [26] Быстрое увеличение количества денег или общей денежной массы происходило во многих различных обществах на протяжении всей истории, меняясь в зависимости от различных форм используемых денег. [31] [32] Например, когда в качестве валюты использовалось серебро, правительство могло собирать серебряные монеты, плавить их, смешивать с другими, менее ценными металлами, такими как медь или свинец, и перевыпускать их по той же номинальной стоимости , процесс, известный как обесценивание . Во время восхождения Нерона на престол римского императора в 54 г. н. э. денарий содержал более 90% серебра, но к 270-м годам нашей эры серебра почти не осталось. Разбавляя серебро другими металлами, правительство могло выпускать больше монет, не увеличивая количество серебра, используемого для их изготовления. Когда стоимость каждой монеты снижается таким образом, правительство получает прибыль от увеличения сеньоража . [33] Эта практика увеличит денежную массу, но в то же время относительная стоимость каждой монеты снизится. Поскольку относительная стоимость монет становится ниже, потребителям нужно будет давать больше монет в обмен на те же товары и услуги, что и раньше. Эти товары и услуги будут испытывать рост цен, поскольку стоимость каждой монеты уменьшится. [34] Опять же, в конце третьего века н. э. во время правления Диоклетиана , Римская империя испытала быструю инфляцию. [26]

В эпоху династии Сун Китай ввел практику печатания бумажных денег для создания фиатной валюты . [35] Во время монгольской династии Юань правительство тратило много денег на дорогостоящие войны и отреагировало печатанием большего количества денег, что привело к инфляции. [36] Опасаясь инфляции, которая преследовала династию Юань, династия Мин изначально отказалась от использования бумажных денег и вернулась к использованию медных монет. [37]

Во время хаджа малийского короля Мансы Мусы в Мекку в 1324 году, как сообщается, его сопровождал караван верблюдов , в который входили тысячи людей и около сотни верблюдов. Когда он проезжал через Каир , он потратил или раздал так много золота, что оно снизило свою цену в Египте более чем на десятилетие, [38] уменьшив его покупательную способность. Современный арабский историк заметил о визите Мансы Мусы:

Золото было в высокой цене в Египте, пока они не пришли в тот год. Мискаль не опускался ниже 25 дирхамов и обычно был выше, но с того времени его стоимость упала, и он подешевел и остается дешевым до сих пор. Мискаль не превышает 22 дирхамов или меньше. Таково было положение дел в течение примерно двенадцати лет до этого дня из-за большого количества золота, которое они привезли в Египет и потратили там [...].

- Чихаб Аль-Умари , Королевство Мали [39]

Нет никаких надежных доказательств инфляции в Европе за тысячу лет, последовавших за падением Римской империи, но начиная со Средних веков надежные данные существуют. В основном, средневековые эпизоды инфляции были скромными, и существовала тенденция, что инфляционные периоды сменялись дефляционными периодами. [26]

Со второй половины XV века до первой половины XVII века Западная Европа пережила крупный инфляционный цикл, называемый « революцией цен », [40] [41] при этом цены в среднем выросли, возможно, в шесть раз за 150 лет. Это часто приписывают притоку золота и серебра из Нового Света в Габсбургскую Испанию , [42] с более широкой доступностью серебра в ранее испытывавшей нехватку наличных денег Европе, что вызвало широкомасштабную инфляцию. [43] [44] Восстановление населения Европы после Черной смерти началось до прибытия металла из Нового Света и, возможно, положило начало процессу инфляции, который серебро Нового Света усугубило позднее в XVI веке. [45]

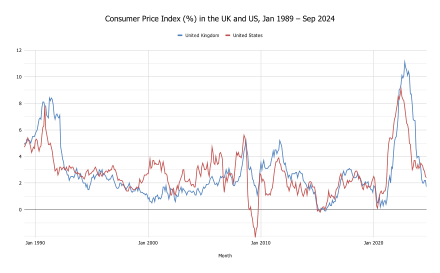

Модель прерывистых периодов инфляции и дефляции сохранялась на протяжении столетий вплоть до Великой депрессии 1930-х годов, которая характеризовалась крупной дефляцией. Однако после Великой депрессии наблюдалась общая тенденция к ежегодному росту цен. В 1970-х и начале 1980-х годов годовая инфляция в большинстве промышленно развитых стран достигала двузначных цифр (десять процентов и более). Эпоха двузначной инфляции была недолгой, однако к середине 1980-х годов инфляция вернулась к более скромным уровням. На фоне этих общих тенденций наблюдались впечатляющие эпизоды высокой инфляции в отдельных странах межвоенной Европы , к концу правления националистического китайского правительства в 1948–1949 годах, а позднее в некоторых странах Латинской Америки, в Израиле и Зимбабве. Некоторые из этих эпизодов считаются периодами гиперинфляции , обычно обозначающими темпы инфляции, превышающие 50 процентов в месяц. [26]

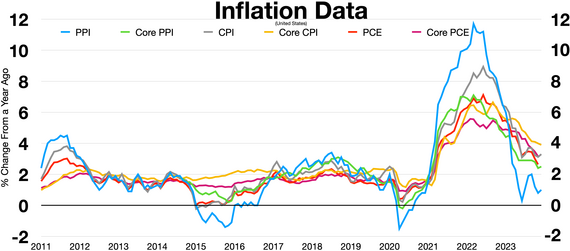

Учитывая, что существует множество возможных мер уровня цен, существует множество возможных мер ценовой инфляции. Чаще всего термин «инфляция» относится к росту широкого индекса цен, представляющего общий уровень цен на товары и услуги в экономике. Индекс потребительских цен (ИПЦ), индекс цен расходов на личное потребление (PCEPI) и дефлятор ВВП являются некоторыми примерами широких индексов цен. Однако «инфляция» может также использоваться для описания растущего уровня цен в рамках более узкого набора активов, товаров или услуг в экономике, таких как товары (включая продукты питания, топливо, металлы), материальные активы (например, недвижимость), услуги (например, развлечения и здравоохранение) или рабочая сила . Хотя стоимость капитальных активов часто небрежно говорят, что она «раздувается», это не следует путать с инфляцией как определяемым термином; более точным описанием увеличения стоимости капитального актива является оценка. Индекс цен производителей (CCI), индекс стоимости труда (ECI) являются примерами узких индексов цен, используемых для измерения инфляции цен в отдельных секторах экономики. Базовая инфляция является мерой инфляции для подмножества потребительских цен, которое исключает цены на продукты питания и энергоносители, которые растут и падают больше, чем другие цены в краткосрочной перспективе. Совет управляющих Федеральной резервной системы уделяет особое внимание базовой ставке инфляции, чтобы получить лучшую оценку долгосрочных будущих тенденций инфляции в целом. [47]

Уровень инфляции чаще всего рассчитывается путем определения движения или изменения индекса цен, как правило, индекса потребительских цен . [48]

Уровень инфляции — это процентное изменение индекса цен с течением времени. Индекс розничных цен также является мерой инфляции, которая обычно используется в Соединенном Королевстве. Он шире, чем ИПЦ, и содержит большую корзину товаров и услуг. Инфляция обусловлена политическими факторами, и политика может напрямую влиять на тенденцию инфляции.

Индекс RPI отражает опыт широкого спектра типов домохозяйств, особенно домохозяйств с низким доходом. [49]

Для иллюстрации метода расчета, в январе 2007 года индекс потребительских цен США составил 202,416, а в январе 2008 года — 211,080. Формула для расчета годовой процентной ставки инфляции в ИПЦ в течение года:

Итоговый уровень инфляции ИПЦ за этот год составил 4,28%, что означает, что общий уровень цен для типичных потребителей США вырос примерно на четыре процента в 2007 году. [50]

Другие широко используемые индексы цен для расчета инфляции цен включают в себя следующее:

Другими распространенными показателями инфляции являются:

∴

В некоторых случаях меры подразумевают более юмористический характер или отражение одного места. Это включает в себя:

Измерение инфляции в экономике требует объективных средств дифференциации изменений номинальных цен на общий набор товаров и услуг и их различения от тех ценовых сдвигов, которые являются результатом изменений в стоимости, таких как объем, качество или производительность. Например, если цена банки кукурузы изменяется с 0,90 до 1,00 доллара в течение года без изменения качества, то эта разница в цене представляет собой инфляцию. Однако это единичное изменение цены не будет представлять собой общую инфляцию в экономике в целом. Общая инфляция измеряется как изменение цены большой «корзины» репрезентативных товаров и услуг. Это цель индекса цен , который представляет собой объединенную цену «корзины» многих товаров и услуг. Объединенная цена представляет собой сумму взвешенных цен товаров в «корзине». Взвешенная цена рассчитывается путем умножения цены единицы товара на количество этого товара, которое покупает средний потребитель. Взвешенное ценообразование необходимо для измерения влияния индивидуальных изменений цены единицы на общую инфляцию экономики. Например, индекс потребительских цен использует данные, собранные путем опроса домохозяйств, чтобы определить, какая доля общих расходов типичного потребителя тратится на определенные товары и услуги, и взвешивает средние цены этих товаров соответствующим образом. Эти средневзвешенные цены объединяются для расчета общей цены. Чтобы лучше соотнести изменения цен с течением времени, индексы обычно выбирают цену «базового года» и присваивают ей значение 100. Затем цены индекса в последующие годы выражаются относительно цены базового года. [56] При сравнении показателей инфляции за различные периоды необходимо также учитывать эффект базы .

Меры инфляции часто меняются с течением времени, либо из-за относительного веса товаров в корзине, либо из-за способа, которым товары и услуги из настоящего времени сравниваются с товарами и услугами из прошлого. Веса корзин регулярно обновляются, как правило, каждый год, чтобы адаптироваться к изменениям в поведении потребителей. Внезапные изменения в поведении потребителей все еще могут вносить смещение веса в измерение инфляции. Например, во время пандемии COVID-19 было показано, что корзина товаров и услуг больше не была репрезентативной для потребления во время кризиса, поскольку многочисленные товары и услуги больше не могли потребляться из-за мер сдерживания правительства («локдаунов»). [57] [58]

Со временем также вносятся коррективы в тип товаров и услуг, выбранных для отражения изменений в видах товаров и услуг, приобретаемых «типичными потребителями». Могут быть введены новые продукты, старые продукты исчезают, качество существующих продуктов может измениться, а предпочтения потребителей могут сместиться. Различные слои населения могут естественным образом потреблять разные «корзины» товаров и услуг и даже могут испытывать разные темпы инфляции. Утверждается, что компании вложили больше инноваций в снижение цен для богатых семей, чем для бедных. [59]

Показатели инфляции часто сезонно корректируются для дифференциации ожидаемых циклических сдвигов затрат. Например, ожидается, что расходы на отопление домов вырастут в более холодные месяцы, и сезонные корректировки часто используются при измерении инфляции для компенсации циклических скачков спроса на энергию или топливо. Показатели инфляции могут быть усреднены или иным образом подвергнуты статистическим методам для устранения статистического шума и волатильности индивидуальных цен. [60] [61]

При рассмотрении инфляции экономические институты могут сосредоточиться только на определенных видах цен или специальных индексах , таких как индекс базовой инфляции , который используется центральными банками для формулирования денежно-кредитной политики . [62]

Большинство индексов инфляции рассчитываются на основе средневзвешенных значений выбранных изменений цен. Это обязательно вносит искажение и может привести к законным спорам о том, каков истинный уровень инфляции. Эту проблему можно преодолеть, включив все доступные изменения цен в расчет, а затем выбрав срединное значение . [63] В некоторых других случаях правительства могут намеренно сообщать ложные показатели инфляции; например, во время президентства Кристины Киршнер (2007–2015) правительство Аргентины подвергалось критике за манипулирование экономическими данными, такими как показатели инфляции и ВВП, для политической выгоды и сокращения выплат по своему индексированному на инфляцию долгу. [64] [65]

Согласно исследованию, истинная инфляция на один процентный пункт ниже официальной. Поэтому инфляционный таргет в 2% необходим для того, чтобы истинная инфляция не приближалась к нулю или даже к дефляции. Причины следующие: [66]

Тем не менее, люди переоценивают инфляцию даже по сравнению с измеренной инфляцией. Это происходит потому, что они больше фокусируются на часто покупаемых вещах, чем на товарах длительного пользования, и больше на росте цен, чем на снижении цен. [68]

С другой стороны, разные люди имеют разные потребительские корзины и, следовательно, сталкиваются с разными уровнями инфляции. [68]

Инфляционные ожидания или ожидаемая инфляция — это уровень инфляции, который ожидается в течение некоторого времени в обозримом будущем. Существует два основных подхода к моделированию формирования инфляционных ожиданий. Адаптивные ожидания моделируют их как средневзвешенное значение того, что ожидалось одним периодом ранее, и фактического уровня инфляции, который имел место совсем недавно. Рациональные ожидания моделируют их как беспристрастные, в том смысле, что ожидаемый уровень инфляции не является систематически выше или систематически ниже фактического уровня инфляции.

Долгосрочным исследованием инфляционных ожиданий является исследование Мичиганского университета. [69]

Инфляционные ожидания влияют на экономику несколькими способами. Они более или менее встроены в номинальные процентные ставки , так что рост (или падение) ожидаемого уровня инфляции обычно приводит к росту (или падению) номинальных процентных ставок, давая меньший эффект, если таковой имеется, на реальные процентные ставки . Кроме того, более высокая ожидаемая инфляция, как правило, встроена в темпы роста заработной платы, давая меньший эффект, если таковой имеется, на изменения реальной заработной платы . Более того, реакция инфляционных ожиданий на денежно-кредитную политику может влиять на разделение эффектов политики между инфляцией и безработицей (см. Доверие к денежно-кредитной политике ).

Теории происхождения и причин инфляции существуют по крайней мере с XVI века. Две конкурирующие теории, количественная теория денег и доктрина реальных векселей , появлялись в различных обличьях в ходе вековых дебатов о рекомендуемом поведении центрального банка. В XX веке кейнсианские , монетаристские и новые классические (также известные как рациональные ожидания ) взгляды на инфляцию доминировали в макроэкономических дискуссиях после Второй мировой войны , которые часто представляли собой жаркие интеллектуальные дебаты, пока к концу века не был достигнут некий синтез различных теорий.

Революция цен примерно с 1550 по 1700 год заставила нескольких мыслителей представить то, что сейчас считается ранними формулировками количественной теории денег (КТД). Другие современные авторы приписывали рост цен обесцениванию национальных монет. Более поздние исследования показали, что также рост добычи серебряных рудников Центральной Европы и увеличение скорости обращения денег из-за инноваций в платежных технологиях, в частности, более широкого использования векселей , способствовали революции цен. [70]

Альтернативная теория, доктрина реальных векселей (RBD), возникла в XVII и XVIII веках и получила свое первое авторитетное изложение в работе Адама Смита « Богатство народов» . [71] Она утверждает, что банки должны выпускать свои деньги в обмен на краткосрочные реальные векселя адекватной стоимости. Пока банки выпускают доллар только в обмен на активы стоимостью не менее доллара, активы банка-эмитента будут естественным образом двигаться в ногу с его выпуском денег, и деньги сохранят свою стоимость. Если банк не сможет получить или сохранить активы адекватной стоимости, то деньги банка потеряют стоимость, так же как любая финансовая ценная бумага потеряет стоимость, если ее обеспечение активами уменьшится. Таким образом, доктрина реальных векселей (также известная как теория обеспечения) утверждает, что инфляция возникает, когда деньги опережают активы своего эмитента. Количественная теория денег, напротив, утверждает, что инфляция возникает, когда деньги опережают производство товаров экономикой.

В течение 19 века три различные школы обсуждали эти вопросы: Британская денежная школа придерживалась количественной теории, полагая, что выпуск банкнот Банка Англии должен варьироваться один к одному с золотыми резервами банка. В противоположность этому, Британская банковская школа следовала доктрине реальных векселей, рекомендуя, чтобы банковские операции регулировались потребностями торговли: Банки должны иметь возможность выпускать валюту против торговых векселей, т. е. «реальных векселей», которые они покупают у торговцев. Третья группа, Свободная банковская школа, считала, что конкурентоспособные частные банки не будут производить чрезмерную эмиссию, даже если можно было бы полагать, что монополистический центральный банк делает это. [72]

Дебаты между теорией денег, или количественной теорией, и банковскими школами в 19 веке предвосхищают текущие вопросы о надежности денег в настоящем. В 19 веке банковские школы имели большее влияние на политику в Соединенных Штатах и Великобритании, в то время как денежные школы имели большее влияние «на континенте», то есть в небританских странах, особенно в Латинском валютном союзе и Скандинавском валютном союзе .

Во время спора о буллионизме во время Наполеоновских войн Давид Рикардо утверждал, что Банк Англии занимался чрезмерной эмиссией банкнот, что привело к росту цен на сырьевые товары. В конце 19 века сторонники количественной теории денег во главе с Ирвингом Фишером спорили со сторонниками биметаллизма . Позже Кнут Виксель пытался объяснить движение цен как результат реальных потрясений, а не движений в денежной массе, что было громким заявлением из доктрины реальных векселей. [70]

В 2019 году историки денежного обращения Томас М. Хамфри и Ричард Тимберлейк опубликовали работу «Золото, доктрина реальных векселей и ФРС: источники денежного беспорядка 1922–1938 гг.» [73] .

Джон Мейнард Кейнс в своей основной работе 1936 года «Общая теория занятости, процента и денег» подчеркивал, что заработная плата и цены были негибкими в краткосрочной перспективе, но постепенно реагировали на шоки совокупного спроса . Они могли возникать из многих различных источников, например, автономных движений инвестиций или колебаний частного богатства или процентных ставок. [26] Экономическая политика также могла влиять на спрос, денежно-кредитную политику , влияя на процентные ставки и фискальную политику либо напрямую через уровень государственных расходов на конечное потребление , либо косвенно, изменяя располагаемый доход посредством налоговых изменений.

Различные источники изменений совокупного спроса вызовут циклы как в уровне выпуска, так и в уровне цен. Первоначально изменение спроса в первую очередь повлияет на выпуск из-за жесткости цен, но со временем цены и заработная плата скорректируются, чтобы отразить изменение спроса. Следовательно, изменения реального выпуска и цен будут положительно, но не сильно, коррелировать. [26]

Предложения Кейнса легли в основу кейнсианской экономики , которая стала доминировать в макроэкономических исследованиях и экономической политике в первые десятилетия после Второй мировой войны. [10] : 526 Другие кейнсианские экономисты развили и реформировали несколько идей Кейнса. Важно отметить, что в 1958 году Олбан Уильям Филлипс опубликовал косвенные доказательства отрицательной связи между инфляцией и безработицей, подтвердив кейнсианский акцент на положительной корреляции между ростом реального производства (обычно сопровождаемым падением безработицы) и ростом цен, т. е. инфляцией. Выводы Филлипса были подтверждены другими эмпирическими анализами и стали известны как кривая Филлипса . Она быстро стала центральной в макроэкономическом мышлении, по-видимому, предлагая стабильный компромисс между стабильностью цен и занятостью. Кривая была интерпретирована как подразумевающая, что страна может достичь низкого уровня безработицы, если она будет готова терпеть более высокий уровень инфляции или наоборот. [10] : 173

Модель кривой Филлипса хорошо описывала опыт США в 1960-х годах, но не могла описать стагфляцию, наблюдавшуюся в 1970-х годах .

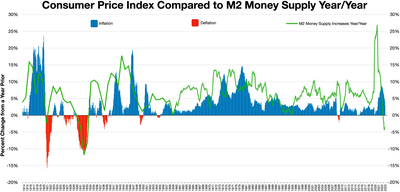

В 1960-х годах кейнсианский взгляд на инфляцию и макроэкономическую политику в целом был оспорен монетаристскими теориями во главе с Милтоном Фридманом . [10] : 528–529 Фридман заявил, что «Инфляция всегда и везде является денежным явлением». [74] Он возродил количественную теорию денег Ирвинга Фишера и других, превратив ее в центральный принцип монетаристского мышления, утверждая, что наиболее значимым фактором, влияющим на инфляцию или дефляцию, является то, насколько быстро растет или сокращается денежная масса . [75]

Количественная теория денег, если говорить простыми словами, гласит, что любое изменение количества денег в системе изменит уровень цен. Эта теория начинается с уравнения обмена :

где

В этой формуле общий уровень цен связан с уровнем реальной экономической активности ( Q ), количеством денег ( M ) и скоростью обращения денег ( V ). Сама формула является просто бесспорным бухгалтерским тождеством , поскольку скорость обращения денег ( V ) определяется остаточно из уравнения как отношение конечных номинальных расходов ( ) к количеству денег ( M ). [76] : 99

Монетаристы дополнительно предположили, что скорость обращения денег не зависит от денежно-кредитной политики (по крайней мере, в долгосрочной перспективе), что реальная стоимость выпуска также является экзогенной в долгосрочной перспективе, ее долгосрочная стоимость определяется независимо производительной способностью экономики, и что денежная масса является экзогенной и может контролироваться денежными властями. Согласно этим предположениям, основным фактором изменения общего уровня цен являются изменения в количестве денег. [76] Следовательно, монетаристы утверждали, что денежно-кредитная политика, а не фискальная политика, является наиболее мощным инструментом влияния на совокупный спрос, реальный выпуск и, в конечном итоге, на инфляцию. Это противоречило кейнсианскому мышлению, которое в принципе признавало роль денежно-кредитной политики, но на практике считало, что эффект от изменений процентных ставок на реальную экономику был незначительным, что делало денежно-кредитную политику неэффективным инструментом, предпочитая фискальную политику. [10] : 528 Наоборот, монетаристы считали фискальную политику или государственные расходы и налогообложение неэффективными в контроле инфляции. [75]

Фридман также не согласился с традиционным кейнсианским взглядом на кривую Филлипса. Он, вместе с Эдмундом Фелпсом , утверждал, что компромисс между инфляцией и безработицей, подразумеваемый кривой Филлипса, был лишь временным, но не постоянным. Если бы политики попытались его эксплуатировать, он в конечном итоге исчез бы, поскольку более высокая инфляция со временем была бы встроена в экономические ожидания домохозяйств и фирм. [10] : 528–529 Такая линия мышления привела к концепции потенциального выпуска (иногда называемого «естественным валовым внутренним продуктом»), уровня ВВП, при котором экономика стабильна в том смысле, что инфляция не будет ни уменьшаться, ни увеличиваться. Этот уровень сам по себе может меняться с течением времени, когда меняются институциональные или естественные ограничения. Он соответствует неускоряющемуся уровню инфляции безработицы, NAIRU , или «естественному» уровню безработицы (иногда называемому «структурным» уровнем безработицы). [10] Если ВВП превышает свой потенциал (и безработица, следовательно, ниже NAIRU), теория гласит, что инфляция ускорится, поскольку поставщики повысят свои цены. Если ВВП упадет ниже своего потенциального уровня (и безработица выше NAIRU), инфляция замедлится, поскольку поставщики попытаются заполнить избыточные мощности, снижая цены и подрывая инфляцию. [77]

В начале 1970-х годов теория рациональных ожиданий , возглавляемая такими экономистами, как Роберт Лукас , Томас Сарджент и Роберт Барро, радикально преобразила макроэкономическое мышление. Они считали, что экономические субъекты рационально смотрят в будущее, пытаясь максимизировать свое благосостояние, и не реагируют исключительно на непосредственные издержки и давление. [10] : 529–530 С этой точки зрения будущие ожидания и стратегии также важны для инфляции. Одним из следствий было то, что агенты будут предвидеть вероятное поведение центральных банков и основывать свои собственные действия на этих ожиданиях. Центральный банк, имеющий репутацию «мягкого» в отношении инфляции, будет генерировать высокие инфляционные ожидания, которые снова будут самореализующимися, когда все агенты заложат ожидания будущей высокой инфляции в свои номинальные контракты, такие как соглашения о заработной плате. С другой стороны, если центральный банк имеет репутацию «жесткого» в отношении инфляции, то такому заявлению о политике поверят, и инфляционные ожидания быстро снизятся, тем самым позволяя самой инфляции быстро снизиться с минимальными экономическими потрясениями. Следствием этого является то, что доверие становится очень важным для центральных банков в борьбе с инфляцией. [10] : 467–469

События 1970-х годов доказали правоту Милтона Фридмана и других критиков традиционной кривой Филлипса: связь между уровнем инфляции и уровнем безработицы нарушилась. В конце концов, был достигнут консенсус, что нарушение произошло из-за изменения агентами своих инфляционных ожиданий, что подтвердило теорию Фридмана. Как следствие, понятие естественного уровня безработицы (альтернативно называемого структурным уровнем безработицы) было принято большинством экономистов, что означает, что существует определенный уровень безработицы, совместимый со стабильной инфляцией. Поэтому политика стабилизации должна пытаться направлять экономическую активность таким образом, чтобы фактический уровень безработицы приближался к этому уровню. [10] : 176–189 Таким образом, компромисс между уровнем безработицы и инфляцией, подразумеваемый Филлипсом, сохраняется в краткосрочной перспективе, но не в долгосрочной. [78] Кроме того, нефтяные кризисы 1970-х годов, вызвавшие одновременно рост безработицы и рост инфляции (т.е. стагфляцию ), привели к широкому признанию экономистами того, что шоки предложения могут независимо влиять на инфляцию. [26] [10] : 529

В 1980-х годах появилась группа исследователей, названных новыми кейнсианцами , которые приняли многие изначально некейнсианские концепции, такие как важность денежно-кредитной политики, существование естественного уровня безработицы и включение формирования рациональных ожиданий в качестве разумного ориентира. В то же время они считали, как и Кейнс, что различные рыночные несовершенства на разных рынках, таких как рынки труда и финансовые рынки, также важны для изучения, чтобы понять как возникновение инфляции, так и деловые циклы . [10] : 533–534 В 1980-х и 1990-х годах часто происходили жаркие интеллектуальные дебаты между новыми кейнсианцами и новыми классиками, но к 2000-м годам постепенно возник синтез. Результат был назван новой кейнсианской моделью , [10] : 535 « новым неоклассическим синтезом » [79] [80] или просто моделью «нового консенсуса». [79]

Распространенный взгляд, начавшийся около 2000 года и сохраняющийся до настоящего времени, на инфляцию и ее причины можно проиллюстрировать с помощью современной кривой Филлипса, включающей роль шоков предложения и инфляционных ожиданий наряду с изначальной ролью совокупного спроса (определяющего колебания занятости и безработицы) в воздействии на уровень инфляции. [10] Следовательно, шоки спроса, шоки предложения и инфляционные ожидания являются потенциально важными детерминантами инфляции, [81] подтверждая основу старой треугольной модели Роберта Дж. Гордона : [82]

Важная роль рациональных ожиданий признается акцентом на доверии со стороны центральных банков и других политиков . [79] Монетаристское утверждение о том, что денежно-кредитная политика сама по себе может успешно контролировать инфляцию, стало частью нового консенсуса, который признал, что как денежно-кредитная, так и фискальная политика являются важными инструментами для влияния на совокупный спрос. [79] [10] : 528 Действительно, денежно-кредитная политика при нормальных обстоятельствах считается предпочтительным инструментом для сдерживания инфляции. [81] [10] В то же время большинство центральных банков отказались от попыток таргетировать рост денежной массы, как первоначально предлагали монетаристы. Вместо этого большинство центральных банков в развитых странах сосредоточены на корректировке процентных ставок для достижения явного целевого показателя инфляции. [86] [10] : 505–509 Причина нежелания центрального банка следовать целям роста денежной массы заключается в том, что показатели денежной массы, которые центральные банки могут жестко контролировать, например, денежная база , не очень тесно связаны с совокупным спросом, тогда как, наоборот, показатели денежной массы, такие как M2 , которые в некоторых случаях более тесно коррелируют с совокупным спросом, трудно контролировать центральному банку. Кроме того, во многих странах связь между совокупным спросом и всеми показателями денежной массы нарушилась в последние десятилетия, что еще больше ослабляет аргументы в пользу правил денежно-кредитной политики, ориентированных на денежную массу. [86] : 608

Однако, хотя в 1970-х годах это утверждение было более спорным, опросы членов Американской экономической ассоциации (AEA) с 1990-х годов показали, что большинство профессиональных американских экономистов в целом согласны с утверждением «Инфляция вызвана в первую очередь слишком большим ростом денежной массы», в то время как те же опросы показали отсутствие консенсуса среди членов AEA с 1990-х годов по поводу того, что «В краткосрочной перспективе сокращение безработицы приводит к росту темпов инфляции», несмотря на большее согласие с этим утверждением в 1970-х годах. [список 1]

Нехватка жилья [92] [93] [94] [95] и изменение климата [96] [97] [98] [99] были названы существенными факторами инфляции в 21 веке.

В 2021–2022 годах большинство стран испытали значительный рост инфляции , достигнув пика в 2022 году и снизившись в 2023 году. Предполагается, что причинами являются сочетание шоков спроса и предложения, тогда как инфляционные ожидания в целом, по-видимому, остаются фиксированными (по состоянию на май 2023 года). [100] Возможные причины со стороны спроса включают экспансионистскую фискальную и денежно-кредитную политику в связи с глобальной пандемией COVID-19 , тогда как шоки предложения включают проблемы в цепочке поставок, также вызванные пандемией [100] и усугубленные ростом цен на энергоносители после вторжения России в Украину в 2022 году.

Термин «инфляция продавцов» был придуман в этот период для описания эффекта корпоративных прибылей как возможной причины инфляции: ценовая неэластичность может способствовать инфляции, когда фирмы консолидируются , стремясь поддерживать условия монополии или монопсонии в любом месте цепочки поставок товаров или услуг. Когда это происходит, фирмы могут обеспечить большую акционерную стоимость , забирая большую долю прибыли , чем инвестируя в обеспечение больших объемов своей продукции. [101] [102] Вскоре после того, как первоначальные шоки цен на энергоносители, вызванные российским вторжением в Украину, утихли, нефтяные компании обнаружили, что ограничения в цепочке поставок, уже усугубленные продолжающейся глобальной пандемией, поддерживали ценовую неэластичность, т. е. они начали снижать цены, чтобы соответствовать цене на нефть , когда она падала гораздо медленнее, чем они повышали свои цены, когда издержки росли. [103]

Количественная теория денег давно пользуется популярностью у либертарианско-консервативных критиков Федеральной резервной системы. Во время пандемии COVID и сразу после нее денежная масса M2 увеличивалась самыми быстрыми темпами за последние десятилетия, что заставило некоторых связать этот рост с инфляционным всплеском 2021–2023 годов. Председатель ФРС Джером Пауэлл заявил в декабре 2021 года, что некогда сильная связь между денежной массой и инфляцией «прекратилась около 40 лет назад» из-за финансовых инноваций и дерегулирования. Предыдущие председатели ФРС Бен Бернанке и Алан Гринспен ранее соглашались с этой позицией. Самый широкий показатель денежной массы, M3, увеличился примерно на 45% с 2010 по 2015 год, что намного быстрее роста ВВП, однако уровень инфляции снизился в этот период — противоположность тому, что предсказывал бы монетаризм. Более низкая скорость обращения денег , чем это было исторически [104] , также упоминалась в качестве уменьшения влияния роста денежной массы на инфляцию. [105] [106]

Кроме того, существуют теории об инфляции, принятые экономистами за пределами основного течения . Австрийская школа подчеркивает, что инфляция не является однородной для всех активов, товаров и услуг. Инфляция зависит от различий на рынках и от того, где вновь созданные деньги и кредит попадают в экономику. Людвиг фон Мизес сказал, что инфляция должна относиться к увеличению количества денег, которое не компенсируется соответствующим увеличением потребности в деньгах, и что инфляция цен обязательно последует, всегда оставляя страну беднее [107] . [108] [109]

Инфляция — это снижение покупательной способности валюты. То есть, когда общий уровень цен растет, каждая денежная единица может купить меньше товаров и услуг в совокупности. Влияние инфляции различается в разных секторах экономики, при этом некоторые секторы страдают, а другие выигрывают. Например, при инфляции те сегменты общества, которые владеют физическими активами, такими как недвижимость, акции и т. д., выигрывают от роста цены/стоимости своих активов, когда тем, кто стремится их приобрести, придется платить за них больше. Их способность сделать это будет зависеть от степени фиксированности их дохода. Например, увеличение выплат работникам и пенсионерам часто отстает от инфляции, а для некоторых людей доход фиксирован. Кроме того, лица или учреждения с денежными активами испытают снижение покупательной способности наличных денег. Повышение уровня цен (инфляция) подрывает реальную стоимость денег (функциональной валюты) и других элементов, имеющих базовую денежную природу.

Должники, имеющие долги с фиксированной номинальной процентной ставкой, увидят снижение «реальной» процентной ставки по мере роста уровня инфляции. Реальный процент по кредиту — это номинальная ставка за вычетом уровня инфляции. Формула R = NI приближает правильный ответ, пока как номинальная процентная ставка, так и уровень инфляции невелики. Правильное уравнение — r = n/i , где r , n и i выражены как коэффициенты (например, 1,2 для +20%, 0,8 для −20%). Например, когда уровень инфляции составляет 3%, кредит с номинальной процентной ставкой 5% будет иметь реальную процентную ставку приблизительно 2% (на самом деле, это 1,94%). Любое неожиданное увеличение уровня инфляции приведет к снижению реальной процентной ставки. Банки и другие кредиторы корректируют этот инфляционный риск, либо включая премию за инфляционный риск в кредиты с фиксированной процентной ставкой, либо предоставляя кредиты по регулируемой ставке.

Высокие или непредсказуемые темпы инфляции считаются вредными для экономики в целом. Они добавляют неэффективности на рынок и затрудняют для компаний составление бюджета или долгосрочное планирование. Инфляция может выступать тормозом для производительности, поскольку компании вынуждены перераспределять ресурсы из продуктов и услуг, чтобы сосредоточиться на прибыли и убытках от инфляции валюты. [56] Неопределенность относительно будущей покупательной способности денег препятствует инвестициям и сбережениям. [110] Инфляция вредит ценам на активы, таким как эффективность акций в краткосрочной перспективе, поскольку она подрывает прибыль корпораций, не относящихся к энергетическому сектору, и приводит к мерам ужесточения политики центральных банков. [111] Инфляция также может приводить к скрытому повышению налогов. Например, завышенные доходы подталкивают налогоплательщиков к более высоким ставкам подоходного налога, если налоговые ставки не индексируются с учетом инфляции.

При высокой инфляции покупательная способность перераспределяется от тех, у кого фиксированный номинальный доход, например, некоторые пенсионеры, чьи пенсии не индексируются по уровню цен, к тем, у кого переменный доход, чьи доходы могут лучше поспевать за инфляцией. [56] Это перераспределение покупательной способности будет также происходить между международными торговыми партнерами. Там, где вводятся фиксированные обменные курсы , более высокая инфляция в одной экономике, чем в другой, приведет к тому, что экспорт первой экономики станет более дорогим и повлияет на торговый баланс . Также могут быть негативные последствия для торговли из-за возросшей нестабильности цен обмена валют, вызванной непредсказуемой инфляцией.

Реальная покупательная способность фиксированных платежей подрывается инфляцией, если только они не скорректированы с учетом инфляции, чтобы сохранить их реальную стоимость постоянной. Во многих странах трудовые договоры, пенсионные пособия и государственные пособия (например, социальное обеспечение ) привязаны к индексу стоимости жизни, как правило, к индексу потребительских цен . [127] Корректировка стоимости жизни (COLA) корректирует заработные платы на основе изменений индекса стоимости жизни. [128] Она не контролирует инфляцию, а скорее стремится смягчить последствия инфляции для тех, кто получает фиксированный доход. Зарплаты обычно корректируются ежегодно в экономиках с низкой инфляцией. Во время гиперинфляции они корректируются чаще. [127] Они также могут быть привязаны к индексу стоимости жизни, который меняется в зависимости от географического положения, если сотрудник переезжает.

Ежегодные пункты эскалации в трудовых договорах могут указывать ретроспективные или будущие процентные увеличения заработной платы работника, которые не привязаны ни к какому индексу. Эти согласованные увеличения заработной платы в разговорной речи называются корректировками стоимости жизни («COLA») или увеличениями стоимости жизни из-за их сходства с увеличениями, привязанными к внешним определяемым индексам.

Денежно-кредитная политика — это политика, проводимая денежными органами (чаще всего центральным банком страны) для достижения своих целей. [129] Среди них поддержание инфляции на низком и стабильном уровне часто является важной целью, либо напрямую через таргетирование инфляции , либо косвенно, например, через фиксированный обменный курс по отношению к валютной зоне с низкой инфляцией.

Исторически центральные банки и правительства следовали различным политикам для достижения низкой инфляции, используя различные номинальные якоря. До Первой мировой войны золотой стандарт был распространен, но в конечном итоге был признан пагубным для экономической стабильности и занятости, не в последнюю очередь во время Великой депрессии в 1930-х годах. [130] В течение первых десятилетий после Второй мировой войны Бреттон -Вудская система инициировала систему фиксированного обменного курса для большинства развитых стран, привязав их валюты к доллару США, который снова был напрямую конвертируемым в золото. [131] Однако система распалась в 1970-х годах, после чего основные валюты начали плавать по отношению друг к другу. [132] В 1970-х годах многие центральные банки обратились к целевому показателю денежной массы, рекомендованному Милтоном Фридманом и другими монетаристами , стремясь к стабильному темпу роста денег для контроля инфляции. Однако это оказалось непрактичным из-за нестабильной связи между денежными агрегатами и другими макроэкономическими переменными, и в конечном итоге от него отказались все основные экономики. [130] В 1990 году Новая Зеландия, как первая страна, когда-либо принявшая официальный целевой показатель инфляции в качестве основы своей денежно-кредитной политики, постоянно корректировала процентные ставки, чтобы направить уровень инфляции в стране к официальному целевому показателю. Стратегия в целом считалась работающей, и центральные банки большинства развитых стран с годами адаптировали аналогичную стратегию. [133] По состоянию на 2023 год можно сказать, что центральные банки всех стран-членов G7 следуют целевому показателю инфляции, включая Европейский центральный банк и Федеральную резервную систему , которые приняли основные элементы таргетирования инфляции, официально не называя себя целевыми показателями инфляции. [133] В развивающихся странах режимы фиксированного обменного курса по-прежнему являются наиболее распространенной денежно-кредитной политикой. [134]

С момента своего первого появления в Новой Зеландии в 1990 году прямое таргетирование инфляции как стратегия денежно-кредитной политики распространилось и стало преобладающим среди развитых стран. Основная идея заключается в том, что центральный банк постоянно корректирует процентные ставки, чтобы направить уровень инфляции в стране к своему официальному целевому показателю. Через механизм денежной трансмиссии изменения процентных ставок влияют на совокупный спрос различными способами, заставляя выпуск и занятость реагировать. [135] Изменения в уровнях занятости и безработицы влияют на установление заработной платы, приводя к большему или меньшему повышению заработной платы в зависимости от направления корректировки процентной ставки. Измененный темп повышения заработной платы приведет к изменению ценообразования , т. е. изменению уровня инфляции. Связь между (без)занятостью и инфляцией известна как кривая Филлипса .

В большинстве стран ОЭСР целевой показатель инфляции обычно составляет около 2% - 3% (в развивающихся странах, таких как Армения , целевой показатель инфляции выше, около 4%). [136] Низкая (в отличие от нулевой или отрицательной ) инфляция снижает серьезность экономических рецессий, позволяя рынку труда быстрее адаптироваться в условиях спада, и снижает риск того, что ловушка ликвидности помешает денежно-кредитной политике стабилизировать экономику. [12] [13]

В режиме фиксированного валютного курса валюта страны привязана по стоимости к другой единой валюте или к корзине других валют. Фиксированный валютный курс обычно используется для стабилизации стоимости валюты по отношению к валюте, к которой она привязана. Он также может использоваться в качестве средства контроля инфляции, если валютная зона, привязанная к себе, поддерживает низкую и стабильную инфляцию. Однако по мере того, как стоимость базовой валюты растет и падает, то же самое происходит и с привязанной к ней валютой. Это по сути означает, что уровень инфляции в стране с фиксированным валютным курсом определяется уровнем инфляции в стране, к которой привязана валюта. Кроме того, фиксированный валютный курс не позволяет правительству использовать внутреннюю денежно-кредитную политику для достижения макроэкономической стабильности. [137]

По состоянию на 2023 год Дания является единственной страной ОЭСР , которая поддерживает фиксированный обменный курс (по отношению к евро ), но он часто используется в качестве стратегии денежно-кредитной политики в развивающихся странах. [134]

Золотой стандарт — это денежная система, в которой общим средством обмена региона являются бумажные банкноты (или другие денежные знаки), которые обычно свободно конвертируются в заранее установленное фиксированное количество золота. Стандарт определяет, как будет реализовано золотое обеспечение, включая количество звонкой монеты на единицу валюты. Сама валюта не имеет изначальной стоимости , но принимается трейдерами, поскольку ее можно обменять на эквивалентную стоимость товара (звонкой монеты). Например, серебряный сертификат США можно обменять на реальный кусок серебра.

При золотом стандарте долгосрочный уровень инфляции (или дефляции) будет определяться темпами роста предложения золота относительно общего объема производства. [138] Критики утверждают, что это вызовет произвольные колебания уровня инфляции, и что денежно-кредитная политика будет по сути определяться пересечением того, сколько нового золота будет произведено путем добычи, и изменением спроса на золото для практических целей. [139] [140] Исторически было обнаружено, что золотой стандарт затрудняет стабилизацию уровня занятости и предотвращение рецессий, и в конечном итоге от него повсеместно отказались. [130] [141]

Другим методом, который был опробован в прошлом, был контроль заработной платы и цен («политика доходов»). Временный контроль цен может использоваться в качестве дополнения к другим мерам политики по борьбе с инфляцией; контроль цен может ускорить дезинфляцию, одновременно уменьшая необходимость в безработице для снижения инфляции. Если контроль цен используется во время рецессии, виды искажений, которые вызывает контроль цен, могут быть уменьшены. Однако экономисты обычно не рекомендуют вводить контроль цен. [142] [143] [144]

Контроль заработной платы и цен в сочетании с нормированием успешно использовался в условиях военного времени. Однако его использование в других контекстах гораздо более неоднозначно. Известные неудачи его использования включают введение контроля заработной платы и цен Ричардом Никсоном в 1972 году . Более успешные примеры включают Соглашение о ценах и доходах в Австралии и Вассенаарское соглашение в Нидерландах .

В целом контроль над заработной платой и ценами рассматривается как временная и исключительная мера, эффективная только в сочетании с политикой, направленной на сокращение глубинных причин инфляции в период действия режима контроля над заработной платой и ценами , например, в случае победы в ведущейся войне.

это было причиной инфляции или, выражаясь языком того времени, «обесценивания банкнот».

{{cite web}}: CS1 maint: multiple names: authors list (link)Стоимость жилья только что показала один из самых больших ежемесячных приростов за десятилетия, и многие экономисты ожидают, что она будет играть важную роль в показателях инфляции в следующем году перед промежуточными выборами 2022 года. И это не только экономисты — Федеральный резервный банк Нью-Йорка заявил в исследовании, опубликованном в понедельник, что американцы в среднем ожидают роста арендной платы на 10,1 процента в следующем году, что является самым высоким показателем за всю историю опроса.

Но когда дело доходит до единственного крупнейшего драйвера безудержных цен, руки Вашингтона в основном связаны. Стремительно растущие цены на жилье могут создать для администрации еще большие проблемы в будущем, чем скачки цен на нефть и продукты питания, которые являются результатом внезапных и непредвиденных — но, вероятно, временных — событий. Это потому, что четкого конца инфляции жилья не видно.

В теоретическом исследовании существует только одно значение, которое можно рационально приписать выражению «инфляция»: увеличение количества денег (в более широком смысле этого термина, включая также фидуциарные средства), которое не компенсируется соответствующим увеличением спроса на деньги (опять же в более широком смысле этого термина), так что должно произойти падение объективной меновой стоимости денег.